要旨

日銀が長短金利操作(イールドカーブ・コントロール、以下「YCC」と表記)を開始してから間もなく3年を迎えようとしている。この3年間の出来事やデータを振り返り、YCC政策の評価を行ったうえで、今後の行方を考えてみたい。

イールドカーブ・コントロールの効果と課題

●導入の経緯とその後の展開

まず、YCCの仕組みは、2016年2月に開始した日銀当座預金へのマイナス金利適用(▲0.1%)に加え、10年国債利回り(以下、「長期金利」)にも誘導目標を設定することで、イールドカーブ(利回り曲線)の長短2点を誘導し、その水準や傾きのコントロールを図るものだ。

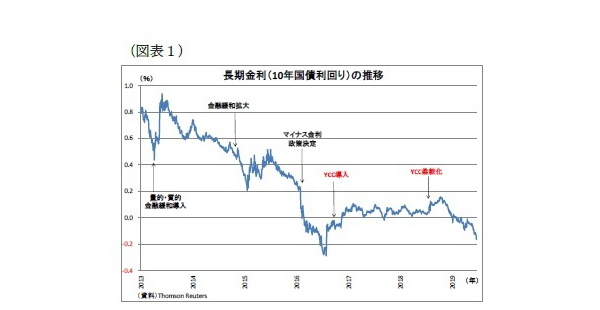

YCCは2016年9月に、2013年4月以降の量的・質的金融緩和について「総括的な検証」として日銀自らが検証・評価したうえで導入された。「総括的な検証」では、それまでの金融緩和策の効果を前向きに評価するとともに、金利が過度に低下することの副作用やリスクを認めた。具体的には、1) 国債市場の流動性低下、2) 金融機関収益を圧迫することを通じて金融仲介機能に悪影響を与えるリスク、3) 金融機能の持続性に対する不安感をもたらしマインド面などを通じて経済活動に悪影響を及ぼすリスクが挙げられている。YCCで新たに設定された長期金利の誘導目標が、当時マイナス圏にあった長期金利(図表1)より高めと受け止められる「ゼロ%程度」に設定されたのは、金利の過度の低下を是正する狙いがあったものとみられる。

その後、YCC政策は2018年7月に修正が加えられることになった。具体的には、長期金利の誘導目標を「ゼロ%程度」に据え置きつつ、経済・物価情勢等に応じて上下にある程度変動することが容認された(YCC柔軟化)。当時の黒田総裁会見では、「YCC導入後の金利変動幅である概ね±0.1%の幅から、上下その倍程度(つまり▲0.2%~+0.2%程度)に変動し得る」とされた。その目的は、「国債市場の機能度の改善」であり、「国債の取引が成立しないなど、国債市場の機能がやや低下している」ことが変更理由に挙げられた。一方で、金利水準引き上げの意図については明確に否定された。

●YCCの効果

次に、これまでのYCC政策の効果を確認する。

(1) オペレーション面:長期金利の操作に成功

まずオペレーション面では、YCC導入が発表された際には、長期金利の操作が近年の世界では採用されたことのない政策(1)であったこともあり、筆者も含めて「そもそも中央銀行がうまく操作できるのか?」という長期金利操作自体に対する懐疑的な見方が存在していた。しかし、これまでのところ、長期金利の操作は成功してきたと言える。

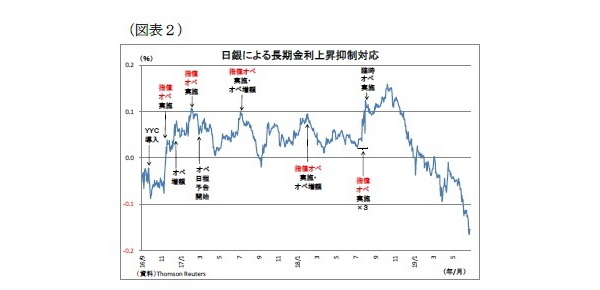

マイナス金利導入後、一時▲0.3%近くまで低下した長期金利は、YCC導入を受けてやや上昇し、「ゼロ%程度」の限られたレンジ内での推移を続けることになった。日銀は当初、長期金利の変動許容レンジを明示しておらず、米長期金利の上昇局面などで本邦長期金利にも上昇圧力が波及する場面が幾度もあった。その際に日銀は指値オペ(2)や通常オペの増額を通じて金利上昇を許容しない姿勢を市場に伝え、金利上昇を食い止めた(図表2)。特に指値オペについては、YCC柔軟化までの間に7度実施されたが、主に長期金利が0.1%に達する場面で実施されたことで、市場では「日銀が許容するレンジ上限は0.1%」とのコンセンサスが形成されることになった。

YCC柔軟化後は、長期金利が0.2%程度に達することがなかったため指値オペは実施されていないが、柔軟化直後に市場で金利上昇余地を試す動きが台頭した際には、迅速に臨時オ(3)を実施し、市場を牽制した(4)。この結果、現在に至るまで、長期金利は「▲0.2%~0.2%」の範囲内に留まっている。

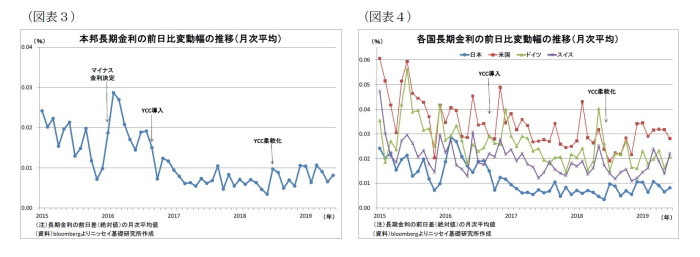

また、YCC導入後は長期金利のボラティリティが顕著に低下し、安定感が高まった。長期金利の一日当たりの動きを見るため、前日差(絶対値)について月次平均値を算出すると(図表3)、マイナス金利決定後に最大0.03%付近まで拡大していたものが、YCC導入後は0.005%前後と6分の1にまで金利変動が抑制されることになった。YCC柔軟化後には若干変動率が回復したが、それでも概ね0.01%弱に留まっている。

ちなみに、海外主要国の長期金利と比較しても(図表4)、YCC導入後の本邦長期金利のボラティリティの低さは際立っている。もともと金利が低い日本の長期金利は国際的に見てボラティリティが低く、YCC導入前でも米長期金利の半分程度であったが、YCC導入後は4分の1程度にまで低下している。また、もともと日本と同じく金利水準が低く、ボラティリティも低かったスイスの長期金利と比べても、YCC導入後は、日本のボラティリティ低下によって両者の差が鮮明になっている。

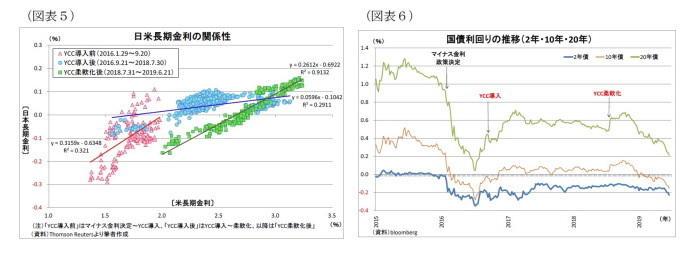

もともと世界の債券市場では米債券市場がベンチマークとなっており、日本も含めて各国の長期金利は米長期金利の動きに連動して動く傾向が強い。

そこで、1) マイナス金利導入後~YCC導入前、2) YCC導入後~柔軟化前、3) YCC柔軟化後、の3つの期間に分けて日米長期金利の日次の関係性を確認すると(図表5)、米長期金利が1%変動した場合、1) のYCC導入前には日本の長期金利は平均的に0.32%変動していたものが、2) のYCC導入後には、0.06%と殆ど変動しなくなった。YCC政策の影響によって、日本の長期金利に対する米金利変動の影響が大きく抑制されたことがわかる。

その後、3) のYCC柔軟化後は米長期金利が1%変動した場合の影響が0.26%に回復したが、それでもYCC導入前と比べれば米金利変動の影響を受けづらくなっている。

なお、YCC導入後は幅広い期間の金利も安定感が高まった点も注目される。最近でこそ、イールドカーブのフラット化が進んでいるものの、昨年末にかけて、20年国債利回りは0.6%前後、2年国債利回りは概ね▲0.1%台での推移を続けてきた(図表6)。

日銀当座預金に対するマイナス金利の設定に加えて、長期金利を操作することで、誘導目標を設定していない年限の利回りにも幅広く影響を及ぼし、イールドカーブ全体の安定感が向上したことが確認できる。

--------------------------------------

(1)FRBは第2次大戦時に、BOEも大戦直後に長期金利に上限を設けたことがある。

(2)日銀が予め指定した金利で、金額無制限または予め定めた額まで買入れを行う国債買入れオペレーションのこと。

(3)指値オペではないが、当初予定されていなかったタイミングで日銀が臨時的に行う国債買入れオペレーションのこと。

(4)指値オペではなく臨時オペを実施した理由は、「0.1%の倍程度まで変動し得る」と表明した後に、その水準を下回る金利での指値オペを実施することは、矛盾を生じさせることになると日銀が考えたためと推察される。

(2) 政策運営面:「量から金利へ」と操作対象の円滑な切り替えに成功

次に金融政策運営面では、YCCの導入によって、「量から金利へ」と操作対象の円滑な切り替えに成功した。従来は、「(資産サイドの)長期国債の保有残高が年間約80兆円に相当するペースで増加するように買入れを行い、(負債サイドの)マネタリーベースを同規模で増加するよう金融市場調節を行う」と、「量」を操作対象としてきたが、YCC導入によって長短金利が主たる操作対象になった。この際、従来の操作対象であったマネタリーベースに関する記述は削除され、「年間約80兆円に相当するペースで増加するように買入れを行う」としてきた長期国債買入れについては、「年間約80兆円増」が「めど」に格下げされた。

本来、国債の金利水準と買入れ量の両方に操作目標を設定することはできない。金利水準を優先すれば、国債買入れ量はその金利を達成するために必要な量が従属的に決まる。逆に買入れ量を優先すれば、金利水準は従属的に決まってしまうためだ。従って、「年間80兆円増」の長期国債買入れについてはYCC導入時に取り下げるのが筋だったのだが、1) 取り下げることで量的緩和の色彩が失われ、金融緩和の後退と受け止められる恐れがあったこと、2) 日銀執行部内で相変わらず量的緩和に拘る勢力(リフレ派)が存在することが影響し、「めど」として残すという判断になったと考えられる。

その後の日銀の長期国債保有残高を確認すると、YCC導入直前に前年比80兆円増を維持していたものが、YCC導入後には国債買入れを断続的に減額したことで大きく縮小し、直近では前年比30兆円増まで縮小している(図表7)。つまり、今に至るまで「年間約80兆円増」とされている長期国債買入れめどについては完全に形骸化しているのだが、日銀は「80兆円というのはあくまでもめど」、「実際の買入れ額は、金融市場の状況に応じてある程度の幅をもって変動する」、「YCCという形で金利をターゲットにしてやっており、購入額はいわば内生変数として出てくる」(2017.6.19黒田総裁定例記者会見より)などと次第に「80兆円増」の位置づけを後退させ、市場で金融緩和後退との見方を台頭させることなく、形骸化を既成事実とすることに成功した。

ちなみに、もしYCCを導入しなかったり、導入はしたもののめどを順守したりすることで「年間80兆円増」の長期国債買入れを継続していた場合、長期金利は低下基調を辿ったものと考えられる。

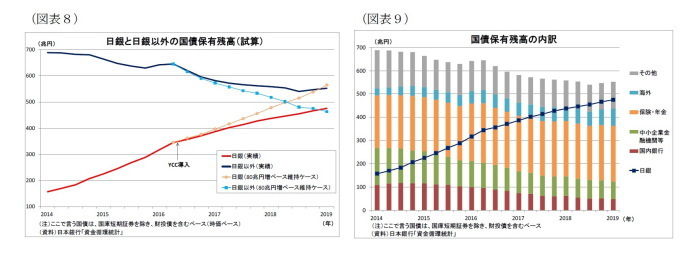

直近2019年3月末時点で日銀の長期国債保有残高(時価ベース)は476兆円と、日銀以外(銀行・保険・年金・海外投資家など)の保有残高552兆円を下回っているが、長期国債買入れを減額せずに年間80兆円増のペースでの買入れを続けていたと仮定して試算した場合(5)には、直近3月末の日銀保有残高(565兆円)は日銀以外の保有残高(463兆円)を大きく上回ることになっていた(図表8)。

2013年の量的・質的金融緩和導入以降、日銀が大規模な長期国債買入れを続けたことで、金融機関の保有高は減少の一途を辿ってきたわけだが(図表9)、銀行は資金取引上の担保として、保険会社や年金基金は資産運用の手段として一定の国債保有が必要になる。従って、日銀が「年間80兆円増」の長期国債買入れを継続していた場合には、国債の需給が逼迫し続け、現在よりも金利低下が進んでいたと考えられる。これは、「日銀の国債保有割合が高まれば、長期金利低下圧力が働く」ことを意味するストック効果と呼ばれるものだ。

その場合は、既述の副作用やリスクが現在よりも膨らんでいたと考えられるため、YCCの導入と国債買入れめどの形骸化は金融緩和の持続性向上に繋がったと言える。

--------------------------------------

(5)試算の手順は次の通り。

(1)日銀の長期国債買入れ額が四半期で20兆円増ペース(年間80兆円増ペース)を下回った2016年7-9月期以降、四半期毎の実際の買入れ額と20兆円との差額を算出したうえで累計し、各四半期末の「買入れ不足累計額」を算出

(2)各四半期末の買入れ不足累計額に当該四半期の時価変動率を反映することで「買入れ不足累計額(時価ベース)」を算出

(3)各四半期末の長期国債保有残高実績に「買入れ不足累計額(時価ベース)」を加算し、80兆円増ペースを維持した場合の日銀の長期国債保有残高(試算値)を計算

(4)全体の長期国債残高から③で算出した日銀保有残高(試算値)を控除し、日銀以外の保有残高(試算値)を算出