相続税がかかるかどうかを判定する上で必要不可欠な知識が、「基礎控除」という非課税枠についてです。

亡くなった人の遺産の合計額が基礎控除に満たなければ、相続税の申告すら不要となります。

その基礎控除を算定する上で必要な知識が「法定相続人」です。

今回は、この基礎控除と法定相続人について日本一わかりやすく解説します。

※なお、「相続税の申告が必要かどうか」の判定方法は、以下の記事で解説しています。

相続税の申告が必要かどうかを判断する方法と、相続税がかからないケースを解説

相続税の基礎控除:「3,000万+600万×法定相続人の数」で計算

相続税の基礎控除は、「3,000万+600万×法定相続人の数」で計算します。

この算式で重要となるのが「法定相続人の数」となります。以下では、法定相続人について、順を追って解説していきます。

相続人・被相続人とは

相続人とは、人の死によって、亡くなった人から財産や負債を引き継ぐ人をいいます。

亡くなった人の配偶者(妻や夫)、子、親、兄弟などの親族が相続人になれます。この相続人には民法で順位が定められています。

相続人に対して、亡くなった人のことを被相続人といいます。

法定相続人とは、法律で決まっている相続人のこと

法定相続人とは、相続人と同じ意味です。

「民法で定められた相続人」を略して法定相続人と言っています。法定相続人という法律用語はありませんので通称になります。

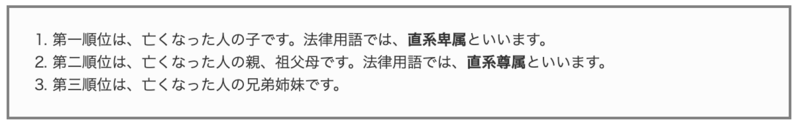

法定相続人の順位と種類

法定相続人のうち、配偶者は、どのような場合でも必ず法定相続人になれます。

次に相続順位について確認しましょう。

相続順位の具体例

順位について、もう少し詳しく確認します。

例えば、亡くなったのが父で、家族が母と長男だったとします。

母は父の配偶者に該当するため、法定相続人となります。

次に長男という第一順位の相続人がいるため長男が相続人になります。仮に、父の両親や兄弟姉妹がいたとしても彼らは相続人にはなれません。

次に、生涯独身で子がいなかった兄が亡くなったとします。兄の両親もすでに亡くなっています。この場合の法定相続人は、第三順位の兄弟姉妹となります。

相続人が亡くなっている場合(代襲相続)

代襲相続とは、被相続人が亡くなる前に相続人が亡くなってしまって、その亡くなってしまった人(相続人)の子が代わりに相続することをいいます。

これだけでは分かりづらいため、代襲相続の主なパターンを2つ紹介します。

① 相続人である子が先に亡くなった場合

今回の被相続人は、父です。

相続人は、長男と長女となるはずでしたが、父の亡くなる1年前に長男が不幸にも亡くなってしまいました。

この場合に、父の相続人は長女だけになるのではなく、長男に子(父から見れば孫)がいれば、その子が長男の相続権を引き継ぎます。すなわち、長男の子が代襲相続人となるのです。

② 相続人である兄弟が先に亡くなった場合

3人兄弟の末っ子Cがなくなりました。Cは生涯独身で子もいませんでした。Cの両親はすでに亡くなっています。Cの兄弟は兄Aと姉Bですが、BはCの亡くなる5年前に亡くなっています。Bには娘Dが1人いました。このD(Cからしたら姪)が代襲相続人となります。

すなわち、今回の相続人は、兄である相続人Aと姪である代襲相続人Dの二人となります。

なお、上記①の子が先に亡くなった場合には、孫、曾孫、玄孫、・・・と永遠に代襲できますが、兄弟の代襲は、甥と姪の一代限りです。

なお、代襲相続となるのは、被相続人より先に亡くなった場合(以前死亡といいます)と以下に説明する欠格、廃除があった場合に限られます。

相続放棄があった場合には、代襲しませんので注意が必要です。

先程の①の事例で考えてみますと、長男が以前死亡ではなく、相続放棄をしたとします。その場合には、長男の子が代襲相続できるかどうかというと、それがNGで、相続人は長女のみとなります。

相続人になれない・資格がない場合(相続の欠格・排除)

相続欠格とは、相続人になる権利がないほど悪いことをした場合をいいます。例えば、被相続人を殺害したり、遺言書を偽造したりした相続人がいた場合には、その相続人は欠格事由に該当し、相続権はなくなります。

相続廃除とは、相続人から虐待されたり、重大な侮辱を受けたりしたときなど、その相続人が非行したときに、被相続人が家庭裁判所に請求して非行した相続人の地位を奪うことをいいます。相続廃除は、生前か遺言書でしか行うことができません。

欠格や廃除があった場合には、その相続権を失った人の子が代襲相続人として相続をすることができます。

養子がいる場合の取り扱い

相続税を計算する上では、基礎控除や生命保険の非課税枠で「法定相続人の数」というワードが出てきます。

養子がいる場合、この法定相続人の数に一定の制限がかかります。なぜかというと、この制限がなければ、養子の数を増やせば増やすほど相続税の租税回避ができてしまうからです。

極端な話ですが、養子を100人にすれば、基礎控除は、6億円を超えてしまうことになります。そのような租税回避を防止するために、下記の通りの制限をかけているのです。

①実子がいる場合

養子の数は1人までしかカウントできない。

例えば、実子が一人いて、その実子の子の3人をすべて養子にした場合は、法定相続人の数は4人とできないで、2人とカウントします。

②実子がいない場合

養子の数は2人までしかカウントできない。

実子がいない人が養子縁組した場合には、実子がいる場合と異なり、2人までカウントできます。

法定相続分とは、相続財産の取り分のこと

法定相続分とは、民法で定められた相続財産の取り分をいいます。

相続人が誰なのか、相続人の人数により、それぞれの割合が決まります。

具体的なパターン別に確認していきましょう。

※パターンが多いので、ご自身に当てはまりそうなパターンのみ見ていただければと思います。

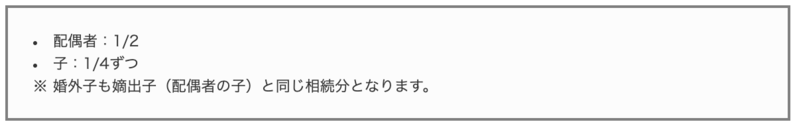

配偶者と、被相続人の子2人がいる場合

相続人が配偶者と子のみの場合は、配偶者の法定相続分は1/2となり、子は残りの1/2を人数によって分け合うことになります。

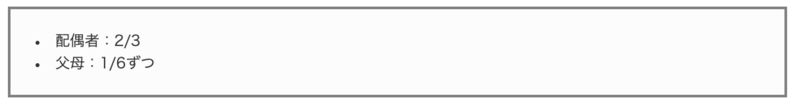

配偶者と、被相続人の父母がいる場合

相続人が配偶者と父母の場合は、配偶者の法定相続分は2/3となり、父母は残りの1/3を分け合うことになります。

配偶者と、被相続人の弟・姉がいる場合

相続人が配偶者と兄弟姉妹の場合は、配偶者の法定相続分は3/4となり、兄弟姉妹は残りの1/4を分け合うことになります。

被相続人の子2人と、被相続人の父母がいる場合

相続人が子と父母の場合、子の方が相続順位が上になりますので、父母の法定相続分はゼロとなります。

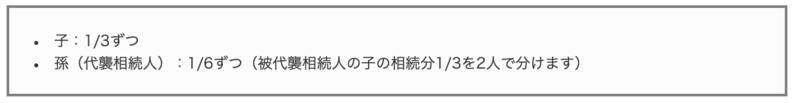

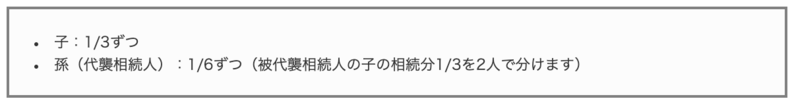

被相続人の子3人のうち1人が以前死亡していて、その死亡した子に子が2人(孫)いる場合

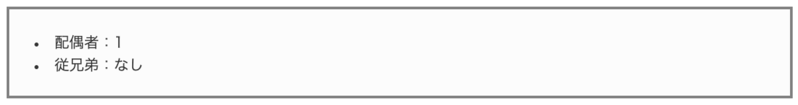

被相続人の配偶者と被相続人の従兄弟(いとこ)がいる場合

従兄弟(いとこ)は、相続人になることはできません。

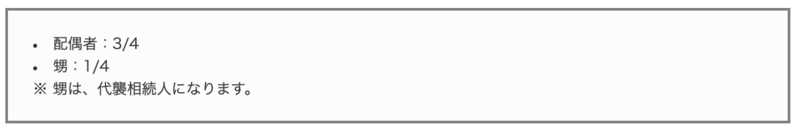

被相続人の配偶者と被相続人の甥(被相続人の兄が以前死亡)がいる場合

被相続人の子3人のうち1人が以前死亡していて、その死亡した子に子が2人(孫)いる場合

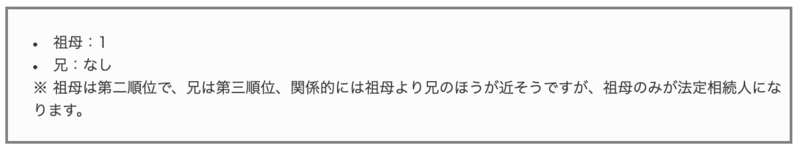

被相続人の兄と被相続人の祖母がいる場合(両親は以前死亡)

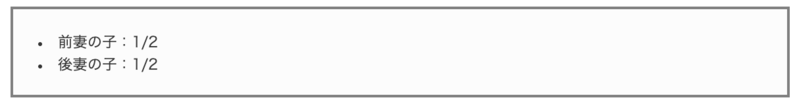

被相続人の前妻の子と被相続人の後妻の子がいる場合(前妻も後妻も以前死亡)

相続税法上、前妻の子であっても、後妻の子であっても、子である以上は相続人となります。

被相続人の配偶者とその子と被相続人の愛人の子(婚外子)がいる場合

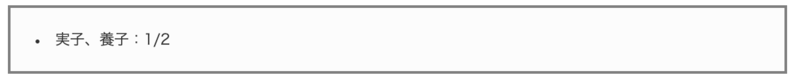

被相続人の子1人と、養子が3人いる場合

相続人の中に養子がいる場合には、民法上の法定相続分と相続税法上の法定相続分は異なってきます。

具体的には、以下のとおりです。

民法上の相続分

相続税法上の相続分

相続税の計算上は、養子の制限があります。実子がいる場合には1人までしか認められません。したがって、法定相続人の数は2人としてカウントして、相続税計算上の相続分は各1/2とします。

相続税と民法における法定相続人、法定相続分の考え方の違い

民法で決められている法定相続人や法定相続分と、相続税における法定相続人や法定相続分は基本的には一致します。

しかし、相続税の租税回避を防止する等の観点から下記の2点のみ、民法と相続税で相違があります。

①相続放棄があった場合

相続放棄があった場合には、民法上、その放棄をした者ははじめから相続人でなかったものと考えます。これに対して、相続税においては、相続放棄があったとしてもその放棄がなかったものとして法定相続人や法定相続分を計算します。

具体例で確認しますと、被相続人が父で相続人が長男と次男。次男が相続放棄したとします。民法上は、相続人は長男のみ、相続分は長男100%となります。

これに対し、相続税上は次男の放棄がなかったものとして考えますので、法定相続人は放棄する前の2人、法定相続分も長男、次男の各1/2として計算します。

したがって、基礎控除は、3,600万円ではなく4,200万円、生命保険の非課税枠も500万円ではなく1,000万円で計算します。これだけ見ると納税者有利に見えますが、相続放棄をすることにより租税回避ができてしまうこともあります。

それは、相続順位が変わるケースです。例えば、放棄前は第一順位の子1人のみの相続人だったとします。子が放棄することにより、第三順位の兄弟姉妹10人が相続人になったとします。

相続税上、放棄をなかったものとしないのならば基礎控除は、3,600万円から9,000万円に増額してしまうことになります。このような、亡くなったあとに計算の前提が崩れることを防止する意味でこの規定があるのではないかと考えています。

②養子の数の制限

前述したとおり、相続税上の法定相続人の数をカウントする上で養子の数を制限しています。

実子がある場合には1人まで、実子がない場合には2人までしかカウントできません。

しかし、民法上はそういう制限がありませんので、養子についても民法と相続税で考え方相違する部分となります。

相続税の申告は税理士に依頼するとスムーズです

相続税の基礎控除は、「3,000万+600万×法定相続人の数」で、この法定相続人の数が重要となります。

法定相続人には種類や順位が決められていて、その判断を誤ると基礎控除の計算も間違えてしまい、無申告となってしまうケースもありますので注意が必要です。

相続の手続きは申告だけでなく、相続財産の分割などのその他の手続きもあり、考えることが非常に多いです。「気づいたら期限を過ぎてしまった」という事態を避けるために、よく調べて申告手続きに臨みましょう。

税理士法人トゥモローズでは、豊富な申告実績があり、聞き上手で相談しやすい税理士があなたの相続手続きをサポートいたします。

初回相談は無料ですので、相続の手続きにお困りの際は、ぜひ一度ご相談ください。(提供:税理士法人トゥモローズ)