相続税には非常に重要な特例が2つあります。 一つは小規模宅地の特例で、もう一つが配偶者控除です。

配偶者控除は、正確には「配偶者に対する相続税額の軽減」といいまして、専門家の間では略して「配偶者の税額軽減」ということが多いです。

今回は、この配偶者控除について、制度の概要と要件、計算方法や注意点について確認していきます。

相続税の配偶者控除(配偶者の税額軽減)とは

「配偶者には相続税はかからない」と、聞いたことがある人も多いかもしれません。これは、あながち間違っていません。

何故かと言うと、配偶者の相続した割合が、民法に定める法定相続分以下であれば、その配偶者には相続税がかからないのです。

すなわち、日本の相続のルールに忠実な遺産分割をすれば配偶者には相続税が一切かからないということです。これは、配偶者控除という制度が用意されているためです。

参考:【相続税申告の基礎知識】基礎控除と法定相続人(法定相続分)について詳しく解説します

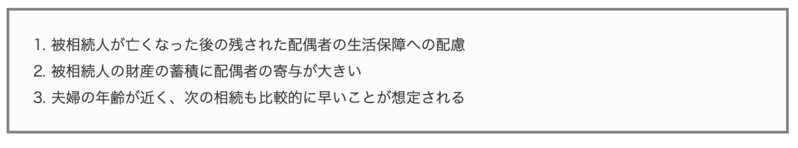

配偶者控除制度の趣旨

配偶者控除の制度ができた趣旨は、主に下記の3つであると言われています。

確かに一緒に頑張ってきた配偶者にフルで相続税がかかってしまったら、納得感がないですよね。

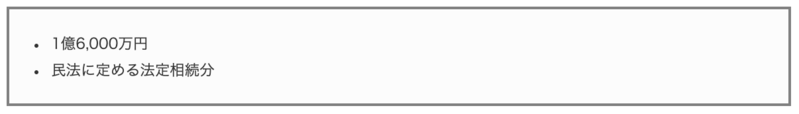

相続税の配偶者控除の仕組み・条件

相続人である配偶者は、下記のいずれか多い金額までは相続税がかからないことになっています。

民法に定める法定相続分とは、下記の通りです。

例えば、遺産が50億円あって、配偶者が25億円もの大金を相続したとしても、配偶者には一切相続税はかかりません。また、遺産が1億5,000万円あって、その全額を配偶者が相続した場合には、優に基礎控除を超えた案件であっても相続税は1円も払う必要がないのです。

配偶者控除の要件

配偶者控除の適用を受けるためには、下記の要件を満たす必要があります。

①配偶者が戸籍上の配偶者であること

配偶者控除の適用が可能な配偶者は、戸籍上、配偶者となっている人です。すなわち、婚姻の届け出をしていない内縁の妻などは、配偶者控除の適用ができないのです。

仮に50年もの間一緒に連れ添っていた事実婚状態であったとしても、戸籍が一緒でなければ、配偶者控除は適用できません。

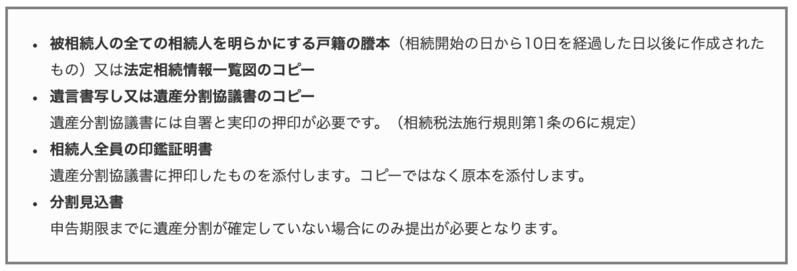

②遺産分割が確定している財産であること

配偶者控除の適用ができる財産は、分割確定財産に限られます。

例えば、申告期限までに遺産分割が確定していない財産があった場合には、その財産については配偶者控除の適用はできません。

遺産分割が確定しきらなかった場合、相続税申告書に「分割見込書」を添付して、遺産分割が確定した後に申告をやり直せばそのときに配偶者控除の適用が可能です。

③申告書に一定の書類を添付すること

配偶者の税額軽減の適用を受けるためには、下記の書類を相続税申告書に添付する必要があります。

相続税の配偶者控除(配偶者の税額軽減)の注意点やデメリット

配偶者控除は、配偶者にとってはとても有利な制度となっていますが、使い方を間違えると逆に多額の相続税を負担することとなります。

それは、二次相続を無視した遺産分割をすることです。

今回は、具体的な数字を用いて検証してみましょう。

配偶者控除の適用具体例

わかりやすいように一次相続と二次相続での遺産の増減がなく、また、母の固有財産はないものとします。

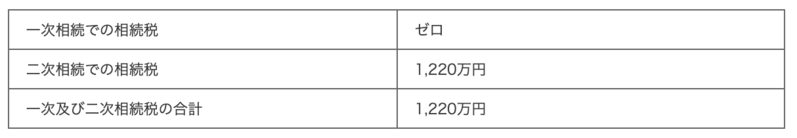

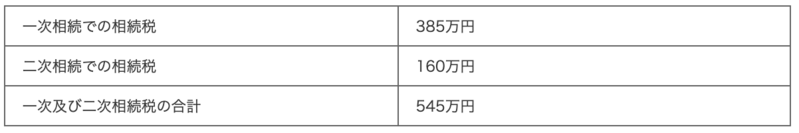

①一次相続で1億円をすべて母が相続した場合

②一次相続で法定相続分である50%のみを母が相続した場合

上記①のように、一次相続で配偶者の税額軽減を最大限活用したケースのほうが、結果的には、倍以上の相続税を納めることとなってしまうのです。配偶者控除は、「行きはよいよい帰りはこわい」制度なのです。

したがって、この制度の真髄をしっかり理解して、使い方を間違わないようにしないといけません。

配偶者控除に関するよくある疑問・質問

配偶者控除に関するよくある疑問や質問と回答をまとめました。

いろいろなケースがありますので、ぜひ参考にしてみてください。

①遺産分割前に死亡した場合

Q.父が亡くなって、2ヶ月後に母が亡くなりました。母は父の遺産の分割協議をする前に亡くなってしまったのですが、配偶者の税額軽減の適用を受けることはできませんか?

A.残された相続人が亡くなった母に遺産を相続させたこととする遺産分割をすれば、配偶者の税額軽減の適用は可能です。「既に亡くなった人に遺産を相続させることなんてできるのか?」との疑問もありそうですが、税制上は可能なのです。

この取り扱いは、「遺産分割前に亡くなった場合と遺産分割後に亡くなった場合で、特例の適用可否が異なるのはあまりにも酷だ」ということで例外的に認められています。

②一部分割の場合

Q.夫が先日亡くなりまして、私たち夫婦には子供がいなく、夫の兄弟と遺産分割をしなければならないのですが、申告期限までに固まりそうもありません。

夫は私を受取人とする1億円の生命保険に入ってくれていてその死亡保険金は遺産分割の対象とはならないと思いますが、それ以外の遺産は未分割として申告することになりそうです。

この死亡保険金に係る相続税について配偶者の税額軽減の適用は可能ですか?

A.適用可能です。

配偶者の税額軽減は、取得者が決まっている財産について適用が可能となりますので、遺産のすべての分割が固まっていなくても一部だけ確定していた場合には、その一部の財産についてだけでも適用が可能なのです。

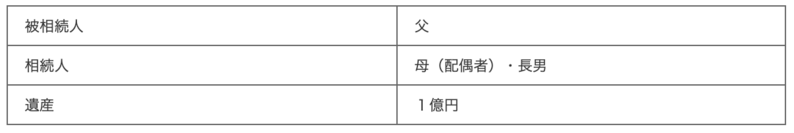

③相続放棄者がいる場合

Q.下記のような相続状況です。

長男が相続放棄しました。私(母)の法定相続分は100%になりました。

上記1の解説だと、1億6,000万円と法定相続分のいずれか多い金額までは相続税がかからないとのことでしたが、私の法定相続分は100%なので3億円すべて相続しても配偶者の税額軽減により相続税はかかりませんか?

A.1億6,000万円を超過する部分は、相続税がかかります。

配偶者の税額軽減における法定相続分とは、相続放棄があったとしてもその放棄がなかったものとした場合の法定相続分となります。したがって、この規定適用上のあなたの法定相続分は50%のままですので、1億5,000万円と1億6,000万円のいずれか多い1億6,000万円までは相続税がかかりませんが、それを超える部分は相続税がかかります。

④修正申告の場合

Q.修正申告でも適用できますか?

A.配偶者控除に当初申告要件はありませんので、修正申告であっても適用が可能です。ただし、税務調査等で仮装隠蔽行為により、財産漏れを指摘された場合のその計上漏れ財産については、配偶者控除の適用はできません。

⑤期限後申告の場合

Q.期限後申告でも適用できますか?

A.申告期限後に相続税申告をした場合でも、配偶者控除の適用は可能です。

⑥配偶者控除の制度を使わないほうが有利なケース

Q.配偶者の税額軽減を適用しない方が有利なケースがあると聞いたことがあるのですが、具体的に教えてください。

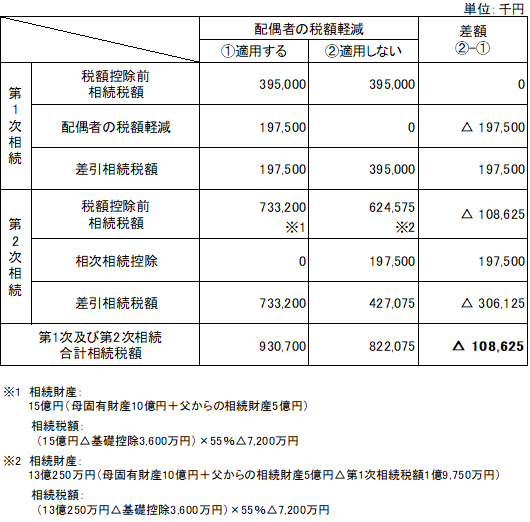

A.配偶者の税額軽減は選択適用なので、配偶者が例え財産を取得していたとしても適用しないこともできます。具体的に適用しない方が有利なケースとは下記のようなケースです。

短期間で夫婦の両方が亡くなるような数次相続案件については、配偶者の税額軽減を適用しないほうが一次相続及び二次相続の相続税の合計額が少なくなります。

相続税申告はまず税理士に相談することをおすすめします

相続税の配偶者控除の概要や注意点について解説しました。

相続税の配偶者控除(配偶者の税額軽減)を適用する上では、一次相続だけでなく、二次相続を含めて考える必要があります。

税理士法人トゥモローズでは、豊富な申告実績があり、聞き上手で相談しやすい税理士があなたの相続手続きをサポートいたします。

初回相談は無料ですので、相続の手続きにお困りの際は、ぜひ一度ご相談ください。(提供:税理士法人トゥモローズ)