亡くなった人の借金を負担しないで遺産相続を済ませるには、相続放棄をすることが一般的です。しかし、もう一つ限定承認という方法もあります。

限定承認とは、もらった遺産の範囲内で借金を返済する相続の方法です。遺産も借金も一切引き継がない相続放棄とは異なります。

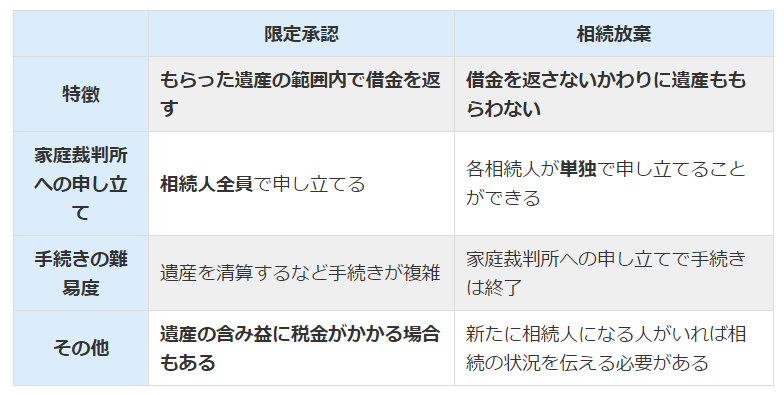

- 限定承認:もらった遺産の範囲内で借金を返す

- 相続放棄:借金を返さないかわりに遺産ももらわない

限定承認は遺産と借金を比べてどちらが多いかはっきりしない場合や、借金を返すことになっても相続したい財産(自宅や事業用の資産など)があるときに選択されます。

ただし、限定承認は手続きが複雑であり、場合によっては所得税の申告も必要になります。そのため、実際に選択されるケースは少数にとどまります。

この記事では、遺産相続の方法の一つである限定承認の手続きと税務上の注意点について、相続税専門の税理士が詳しく解説します。

1.限定承認はもらった遺産の範囲内で借金を返す

遺産相続では預貯金や不動産などといったプラスの価値を持つ財産だけでなく、借金のようにマイナスの価値を持つ財産も引き継がなければなりません。亡くなった被相続人に多額の借金があれば、相続人が返済する義務を負います。

被相続人の借金の返済を免れる方法として、相続放棄をすることはよく知られていますが、もう一つ限定承認という方法もあります。

限定承認をすれば、もらった遺産の範囲内で借金を返済することができます。

たとえば、被相続人に預金が3,000万円、借金が4,000万円あった場合は、限定承認をすると4,000万円の借金のうち3,000万円だけ返済すればよいことになります。残りの1,000万円を返済する義務はありません。

限定承認と相続放棄はそれぞれ次のような違いがあります。

2.限定承認が適しているケース

相続で限定承認をすることが適しているのは次のような場合です。

- 遺産と借金のどちらが多いかがはっきりしない

- 家業を承継するときに借金の返済を遺産の範囲内にとどめたい

- 借金を負担してでも相続したい財産(自宅・大切な骨董品など)がある

借金よりも遺産の方が明らかに多いのであれば、通常の相続(単純承認)をすることが適しています。反対に借金の方が明らかに多い場合は、相続放棄をすることが適しています。

遺産と借金のどちらが多いかがはっきりしない場合では、単純承認と相続放棄のいわば中間的な方法として、限定承認を選択することができます。

事業用資産や自宅、大切な骨董品などどうしても必要な財産があるものの、多額の借金があるような場合にも限定承認が適しています。

単純承認をすると借金を全額返済する必要がありますが、相続放棄をすると遺産を引き継ぐことができません。限定承認では必要な財産を引き継いで、かつ借金の返済を相続財産の範囲内にとどめることができます。

ただし、はじめにお伝えしたように限定承認が実際に行われるケースは少数にとどまります。ここ数年は、年間に亡くなる人の数は約130万人で推移していますが 、限定承認が行われる件数は年間700~800件程度 にとどまります。

3.限定承認は家庭裁判所へ申し立てる

限定承認は、家庭裁判所への申し立てののち、遺産を清算(換金)して借金を返済するという流れで行われます。一連の手続きを自分だけで行うことは難しく、弁護士や司法書士に依頼するほうがよいでしょう。

この章では、限定承認の手続きについて簡単にご紹介します。

3-1.家庭裁判所への申し立て

限定承認をするには、相続人が全員で家庭裁判所へ申し立てをします。相続放棄した人がいれば、その人は除きます。

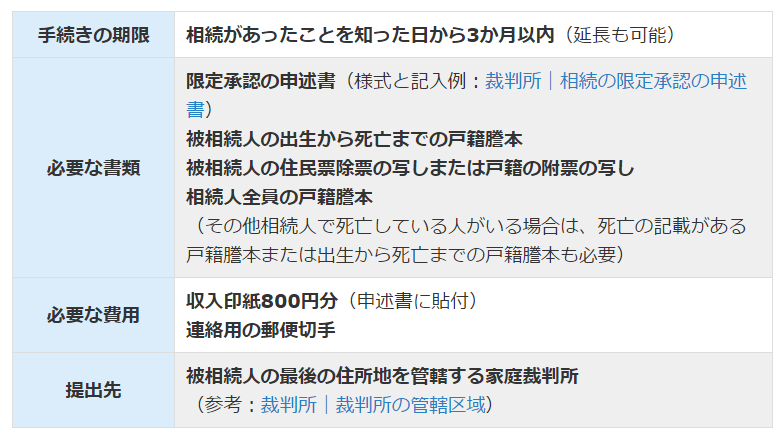

申し立ての期限は、相続があったことを知ってから3か月以内です。通常は、死亡から3か月以内と考えてよいでしょう。

この3か月という期間は、遺産と借金がいくらあるかを調べて限定承認をするかどうかを判断するための熟慮期間とされています。熟慮期間のうちに限定承認すべきかどうかを判断できない場合は、家庭裁判所へ申し立てて期限を延長することもできます。

限定承認の申し立てに必要な書類や費用などは次のとおりです。

3-2.遺産の清算手続き

家庭裁判所への申し立てが受理されれば、遺産の清算つまり換金の手続きを行います。

相続人が1人のときはその人が限定承認者として清算手続きをします。相続人が複数いる場合は、家庭裁判所に選任された相続財産管理人が清算手続きをします。

遺産の清算手続きの詳しい内容については割愛しますが、おおむね次のような流れで進められます。

- 限定承認者は5日以内に、相続財産管理人は10日以内に「限定承認をしたこと及び債権の請求をすべき旨の公告」を官報に掲載する手続きをします。

- その後、預金の解約、不動産の競売などをして遺産を換金します。必要な遺産があれば、相続人が家庭裁判所に鑑定人の選任を申し立てることで優先的に買い取ることができます(先買権の行使)。

- 換金した遺産から借金を返済します。遺産が余れば相続人どうしで遺産を分け合います。

4.譲渡所得の準確定申告が必要な場合も

限定承認をするかどうかを検討するときは、譲渡所得に対する税金にも注意が必要です。

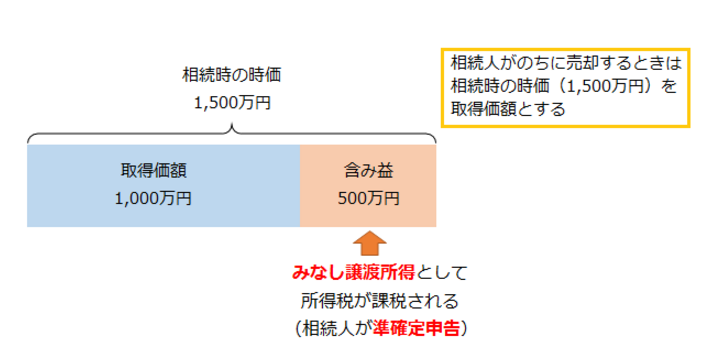

限定承認をすると、税制上は亡くなった被相続人から相続人に財産を売却したことになり、譲渡所得(みなし譲渡所得)に所得税が課税されます。

遺産に土地や株式など値上がりするものがあれば、実際に売却していなくても含み益に税金がかかります。

なお、相続人が遺産を相続してのちに売却することになった場合は、売却益計算のための取得価額は相続時の時価になります。もともとの取得価額から売却益を計算すると、限定承認をしたときの含み益の部分が二重課税になってしまうからです。

被相続人は自分で所得税を申告することはできませんが、申告は免除されません。被相続人の死亡から4か月以内に相続人が準確定申告することになります。

みなし譲渡所得への課税で発生した所得税は被相続人の債務になります。

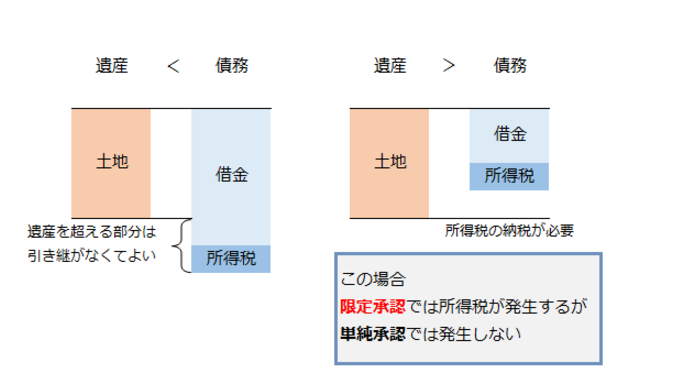

借金と所得税を含めた債務が遺産より多い場合は、相続人は遺産を超える部分を引き継がなくてよいため、納税は免除されます。

一方、遺産より債務が少なく遺産が余る場合は、所得税を納めなければなりません。単純承認ではみなし譲渡所得への課税はないため、限定承認をすると所得税の分だけ損をすることになってしまいます。

- 限定承認をする場合の相続税

- 限定承認をする場合では、たとえ遺産が余ったとしても相続税が課税されることはあまりありません。相続税には3,000万円以上の基礎控除額(3,000万円+600万円×相続人の数)があり、遺産が基礎控除額を上回るほどにはならないからです(多額の遺産が余るのであれば通常は単純承認をして限定承認は行いません)。ただし、死亡保険金を受け取った場合は注意が必要です。死亡保険金には相続税がかかりますが、借金と相殺することはできません。非課税限度額(500万円×相続人の数)を超える部分について相続税の申告と納税が必要になります。

5.まとめ

限定承認は、借金の返済をもらった遺産の範囲内にとどめることができる制度です。ただし、手続きが複雑になるほか、みなし譲渡所得に対して税金がかかる点に注意が必要です。

限定承認をするかどうかを考えるときは、税理士など専門家のアドバイスが欠かせません。(提供:税理士が教える相続税の知識)