経済概況

●(経済概況) 4-6月期の実質GDPは、景気後退を回避も、低調

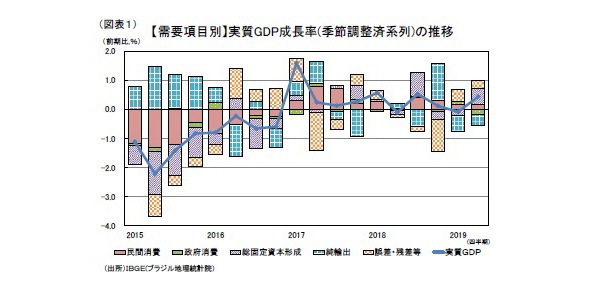

8月29日、IBGE(ブラジル地理統計院)は、2019年4-6月期のGDP統計を公表した。4-6月期の実質GDP成長率は前期比0.4%増(季節調整済系列、以下同様)と、前期の同0.1%減から2四半期ぶりのプラス成長に転じ、景気後退(2四半期連続のマイナス成長)を回避した。

需要項目別に見ると、内需は、総固定資本形成が3四半期ぶりにプラス成長となるなど、減速が明確となった1-3月期から持ち直しの兆しも見られるが、GDPの約3分の2を占める民間消費の伸びが鈍く、全体としては依然として低調である(図表1)。外需も世界経済の減速を背景に、輸出が2四半期連続のマイナス成長となり、純輸出の寄与度も2四半期連続のマイナスとなった。

GDPの約3分の2を占める民間消費は前期比0.3%増と、成長率は前期から横ばいであった。10四半期連続のプラス成長となったが、力強さを欠いている。4-6月期は実質賃金の伸び悩みや生活必需品の価格上昇、これらに伴う消費者景況感の悪化が消費に水を差したと見られる。

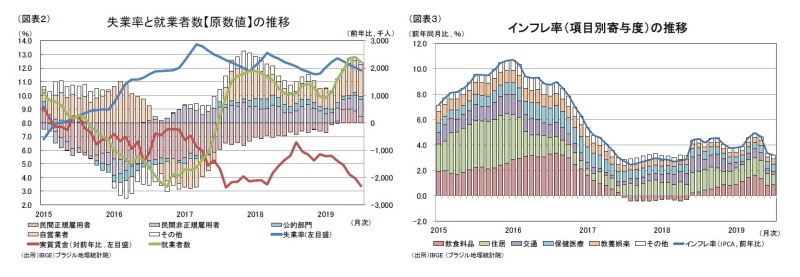

雇用環境については、失業率が高止まりしている。就業者数は過去最高水準に達しており、19年3月からは2015年~16年の景気後退以降初めて民間正規雇用者が前年比で増加するなど好材料も見られるが、就業者数増加の約半数が、相対的に賃金水準の低い自営業者であるため、全体では実質賃金の伸びが鈍化した(図表2)。また、インフレ率(IPCA , 前年比、以下同様)は、3月から5月にかけてインフレ目標の中央値(4.25%)を上回った結果、4-6月期のインフレ率は1-3月期を上回った。天候不順による飲食料品の価格上昇や原油価格上昇に伴う住居費(電気・ガス代等)、交通費(ガソリン価格等)の上昇がインフレ率を押上げた(図表3)。

これらの要因に加えて、新政権への期待が剥落したことによって、消費者景況感(FGV消費者信頼感指数)は悪化し、4-6月期平均は90を下回った(図表4)。消費者景況感は景気後退以降、改善傾向であり、19年初には新政権への期待から5年ぶりに95を上回ったが、政権内の対立の表面化や最重要課題である年金改革の行方に対する不透明感の高まりによって5月にかけて4ヵ月連続で低下した。

政府消費は同1.0%減と前期の同0.5%増からマイナス成長に転じた。歳出上限法によって中央政府は歳出拡大が制約されている他、ボルソナロ政権が20年の基礎的財政収支の黒字化を目指していることから財政健全化を優先し、歳出を抑制している。ボルソナロ政権は、20年度(2020年1月~12月)予算の歳出削減の一環として教育関連の予算削減を表明した結果、5月末にはこれらに反対する大規模な抗議デモが行われた。

総固定資本形成は同3.2%増と3四半期ぶりのプラス成長に転じたが、過去2四半期連続のマイナス成長の反動によるものと考えられる。総固定資本形成の内訳は明らかにされていないが、公的部門が投資を抑制していることや供給項目別で建設業や不動産業が堅調であったことを踏まえると、住宅投資が牽引したと推測される。

純輸出は輸出が前期比1.6%減、輸入が同1.0%増となった結果、成長率寄与度はマイナス0.4%ポイントと前期(同マイナス0.6%ポイント)に続いて2四半期連続のマイナスとなった。

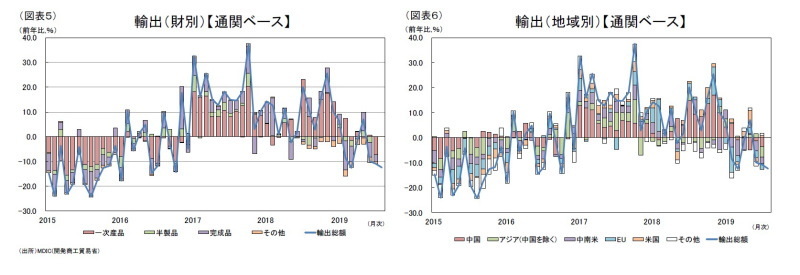

貿易動向を通関ベースで見ると、4-6月の貿易収支は輸出が前年同期比1.5%減、輸入が同0.6%増となった結果、貿易黒字は同6.4減となった。輸出総額を財別に見ると、鉄鉱石価格の上昇が押上げ要因となったが、大豆や自動車の不振が押下げ要因となった。大豆は米中貿易摩擦による漁夫の利で18年に高い伸びを示した中国向けがアフリカ豚コレラ発生によって、自動車は主要輸出先であるアルゼンチンの経済危機によって落ち込んだ(図表5・6)。

供給項目別に見ると、第二次産業および第三次産業はプラス成長であったが、第一次産業はマイナス成長となった。

第一次産業は前期比0.4%減と前期の同1.6%増からマイナス成長に転じた。第二次産業は前期比0.7%増と前期の同0.5%減からプラス成長に転じた。製造業と建設業が成長率を押上げた。一方で、鉄鉱石世界最大手のヴァ-レ社が起こした1月の鉱山ダム事故によって、前期に大きく落ち込んだ鉱業は4-6月期もマイナス成長となっており、底打ちの兆しは見られない。GDPの約6割を占める第三次産業は前期比0.3%増と10四半期連続のプラス成長となった。不動産業が堅調であった。

為替・物価・金融政策等の動向

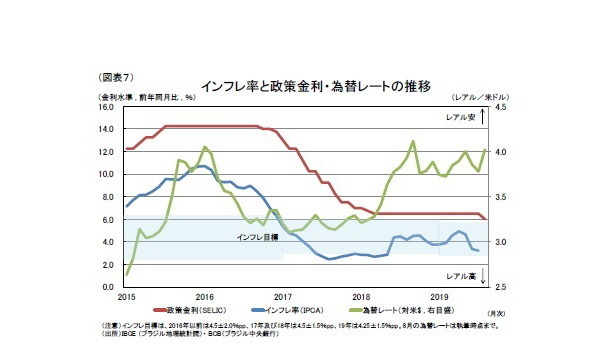

●(為替)海外情勢によって、軟調な展開が続くと予想

2018年の為替は、大統領選挙の不透明感や米国の利上げ観測の高まりによって急速にレアル安が進行し、18年9月には1米ドル=4レアル台に突入するなど軟調であったが、年末にかけて新政権への期待の高まりや米国の利上げ観測の後退などからレアル高に転じた(図表7)。19年に入ると新政権への期待剥落や世界経済の不透明感の高まりによってレアル安が進行した後、6月から7月にかけて下院での年金改革法案の可決や米国の利下げ観測の高まりによって一時的に盛り返したものの、足元では再び1米ドル=4レアル台に突入している。年金改革法案成立の見通しが立ったことで、当面は堅調に推移すると筆者は予想していたが、世界経済の不透明感のさらなる高まりによってリスク回避の動きが加速していることや隣国アルゼンチンの市場混乱の余波が原因と推測される。ブラジル中央銀行(以下、中銀)は米ドル売り介入を開始したものの、レアル安に歯止めがかかっておらず、当面は軟調な展開が続くと予想される。

●(物価・金融政策)インフレ率は目標範囲内で推移。中銀は年内に追加の利下げを実施と予想

インフレ率は、16年以降に大きく鈍化し、17年から足元にかけては概ねインフレ目標の範囲内で推移している(1)。19年3月から5月にかけてインフレ率は、一時的に上昇したが、為替や原油価格が落ち着きを取り戻したため、6月7月と2ヵ月連続で鈍化した。インフレ率の先行きは、レアル安の進行による輸入物価の上昇が押上げることも考えられるが、当面はブラジル経済の需要が弱くGDPギャップがマイナスとなることや、世界経済の減速を通じた原油需要の減少などから原油価格が大きく上昇することは考えにくいことを踏まえると、インフレ目標範囲内で推移していくと予想される。

金融政策については、ブラジル中央銀行(以下、中銀)は、インフレ率の鈍化を背景に16年10月から18年3月にかけて12会合連続の利下げを行い、政策金利(Selic)は過去最低の6.5%となったが、その後はレアル安の進行や景気の停滞を踏まえ、据え置いてきた。19年に入ると、6月に公表された1-3月期の実質GDPがマイナス成長であったことや、米国の金融政策の転換並びに年金改革の進展によって金融緩和の余地が生まれたことから利下げの機運が高まった。そして、7月末のCOPOM(金融政策委員会)において約1年半ぶりの利下げが決定され、政策金利は過去最低の6.0%となった。中銀は声明でインフレが落ち着いて推移すれば、さらなる利下げを行う可能性があると述べており、市場は19年末の政策金利を5%台で織り込んでいるが、足元ではレアル安が進行していることから為替動向次第では追加利下げを見送ることも懸念される。しかし、筆者はレアル安がインフレ率に与える影響が限定的と予想されることや先日公表された4-6月期のGDPも低調であったことを踏まえると、中銀が年内に追加の利下げを実施する公算が大きいと考える。

-------------------------------------

(1)17年及び18年のインフレ目標は、4.5±1.5%pp、19年は4.25±1.5%pp。