はじめに

2020年施行予定の改正債権法についてのシリーズ二回目は法定利率を取り上げたい。現行民法において法定利率とは「利率を生ずべき債権について別段の意思表示がないときは、その利率は年五分とする」(現行民法第404条)とされているものである。簡単な例で言えば、知人間で金銭の貸し借りをして利息も取ることとしたが、具体的な利息について何も決めていなかったら年間5%の利息がつくというものである。

あまり大事な規定ではないように思われるかもしれないが、法定利率は(1)損害賠償請求権の遅延利息[1]の算定や(2)期限を過ぎた債務の遅延利息の算定、さらに(3)逸失利益の中間利息控除の算定に用いられている。いずれも重要であるが、特に(3)は人身傷害の場合の損害賠償額の現在価格の算定に使われるということなので、法定利率の変更は実際の損害賠償額の金額水準を大きく左右することとなる。本稿では(3)を中心に説明を加えたい。

それぞれを手短に説明すると、(1)不法行為による損害賠償請求権が生ずる場合、たとえば他人の自動車が自宅に突っ込み、自宅が破損して損害が発生した場合においては、その賠償請求権は事故の日から発生する。そして、通説・判例はその日から法定利率による遅延利息が生ずるとする。

(2)期限が付された債権、たとえば保険金支払請求を行った後の保険金請求権については、普通保険約款では原則として支払い請求があった日の翌日から5営業日以内に支払うとしている例が多い[2]。この場合、5営業日の翌日から法定利率による遅延利息が発生する。

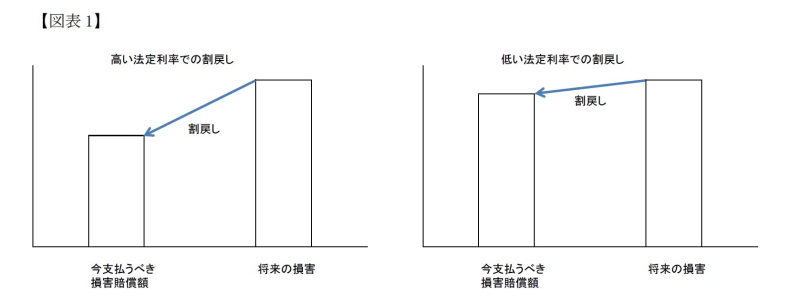

(3)については、たとえば自動車事故で死亡事故が発生した場合には、死亡した人が得るはずであった給与等の利益(逸失利益という)が損害賠償の一部として認められる (一定の生活費は控除される)。将来の収入が今支払われるものであるため、一定の利率で割り戻す必要がある。割戻しの利率に使われるのが法定利率であり、その水準が損害賠償額に大きな影響を及ぼす。利率が高ければ今受け取る金額は減り、利率が低ければ今受け取る金額は増加することとなる。今回は法定利率が下げられるので、損害賠償額が増加することとなる(イメージとして図表1)。

----------------------------------

[1]遅延利息とは期限までにお金が支払われないことによって生ずる損害を賠償するという意味で付される利息のことである。

[2]支払に調査を要する場合にはさらに長い支払期限が定められている。

法定利率の改定内容

●改定法定利率制度の概要

債権法改正により、法定利率は年5%に定められていたものが、年3%に引き下げられることとなった(新民法第404条第2項)。これは現行の法定利率が、現在の金利水準から見ると高すぎるためである。また、株式会社間の取引によるものなどに適用されていた商事法定利率である6%(商法第514条)は削除され、民法に一本化された。

今回定められた3%という水準は永年固定されるものではなく、3年ごとに見直され、法律の条文に改定の算出方法が定められている。したがって、現状水準から金利が上がれば法定利率も上がり、現状水準よりも金利が下がれば法定利率も下がることになる。算出方法は次項で解説する、

●法定利率の改定方法

法定利率は3年ごとに見直される(新民法第404条第3項~第5項)。まず2020年4月1日に開始する3年間を第一期とする。以降、3年間ごとを第二期、第三期…とする。各期の期初に「基準割合」を算定して、これを直近の法定利率改定が行われた期の期初の「基準割合」と比較する。「基準割合」とは簡単に言えば、直近12月末で判定される過去5年間の短期金利の平均である[3]。法定利率直近改定時の「基準割合」と当期の「基準割合」とを比較して1%以上上昇(下降)した場合にはその分を現行の法定利率に加算(減算)する(ただし1%未満は切り捨て)。比較するのは当期の「基準割合」と前回利率が改定された時の「基準割合」であって、必ずしも前期の「基準割合」と比較するのではないことに注意する必要がある。

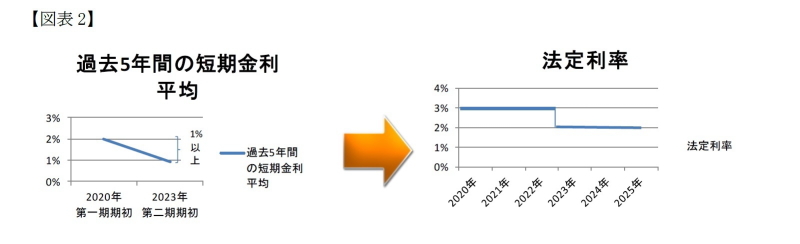

たとえば第一期となる2020年4月1日の基準割合は2014年1月~2018年12月の銀行短期貸出金の平均金利である。これがたとえば2%だとする。第二期は2023年4月1日に開始するが、仮にこの期の基準割合(2016年1月~2021年12月の短期金利の平均)が0.9%だとすると、法定利率の変更された第一期の基準割合より1%以上低下しているため、法定利率は第一期の法定利率3%から1%引き下げられ(マイナス幅は1.1%であるが1%未満切捨て)、2%となる(図表2)。

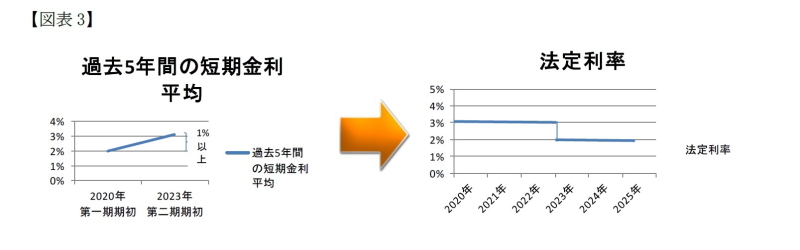

仮に第二期の基準割合が3.1%とすると第一期の基準割合の2%より1%以上上昇したため、法定利率は1%プラスされ(プラス幅は1.1%であるが、1%未満切捨て)4%となる(図表3)。

第二期の基準割合が1%超~3%未満であれば、変動は第一期比1%未満にとどまるため、第二期に法定利率は変更されない。この場合、第三期(2026年~2029年)における基準金利と、直近の法定金利改定時である第一期の基準金利を比較して、同じ計算を行う。

以降、3年ごとにこれを繰り返すこととなる。

----------------------------------

[3]正確には、期初の前々年の12月を終期とする、日本銀行が公表している貸出約定平均金利の過去5年間における短期貸付けの平均金利の合計を60で除して計算した割合(0.1%未満は切捨て)である。

中間利息控除

●中間利息控除とは

逸失利益の算出に当たって割り戻すことを中間利息の控除と言う。たとえば死亡事故や、身体障がいの発生による減収という結果を生ずる事故が起きたときに、被害者が将来得ることができたはずの利益を逸失利益として被害者(または被害者遺族)は加害者に対して請求することができる。ここで逸失利益である将来の収入は将来の各年にわたって得られるものであることから、現時点で一括受け取りする場合には年金原価で割り戻す必要がある。割り戻すときに法定利率を使用する(新民法第417条の2第1項、新民法第722条第1項)ため、法定利率が低ければその分、現在請求できる逸失利益の金額が増加することになる。

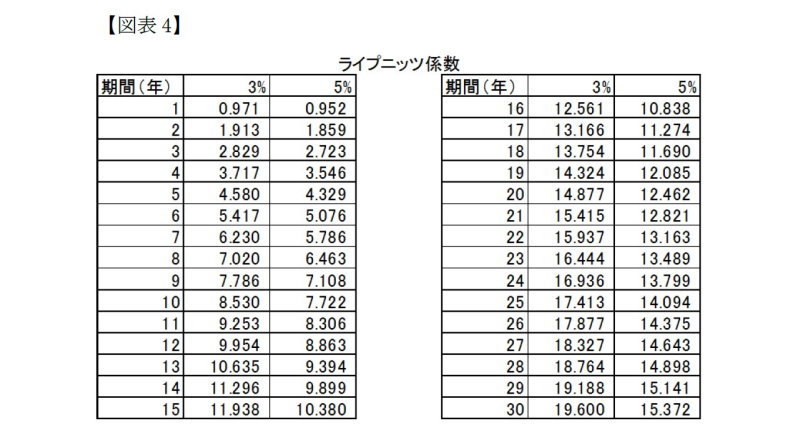

一般に中間利息を控除した現在価値算定にあたってはライプニッツ係数が用いられる。簡単に言うと、毎年500万円を今後20年間にわたり獲得できたはずだとした場合、現在の価値に直すときには500万円×20年ではなく、利息分を控除するために500万円×20年のライプニッツ係数で求められる。

ライプニッツ係数で3%と5%を用いたものは以下の通りである(図表4)[4]。

●死亡時における逸失利益

死亡時における逸失利益の計算は一般に以下の計算式による。

基礎収入(年収)×(1-生活費控除率)×中間利息控除係数(ライプニッツ係数)

基礎収入は収入のある人は前年の年収であり、収入のなかった人、および実際の収入が賃金センサスの平均賃金額より少ない人は賃金センサスの平均賃金額を用いる。収入は67歳まで発生すると仮定する。生活費控除率とは死亡事故の場合において、死亡者に本来かかるはずであった生活費等を控除するもので、扶養家族のある人で30%~40%である。たとえば生活費控除後の年収が500万円として67歳までの年数が20年の人の逸失利益は、法定利率5%の場合は、6231万円だが、法定利率3%の場合は7438万円となる。

(現行民法) 500万円×12.462(5%の20年ライプニッツ係数)=6231万円

(新民法) 500万円×14.877(3%の20年ライプニッツ係数)=7438万円

新旧では1000万円以上もの差額が発生する。これを損害賠償額の相場が従来に比べて高騰したと見るのか、これまでは5%という現状ではありえない利率で割り戻していた不公正が是正されたと見るのかは、意見が分かれるところであろう。

なお、最終的な損害賠償額は逸失利益に、実際にかかった入院等の費用や慰謝料も含まれることとなる。また、不法行為の損害賠償請求権は不法行為時に発生するため、その日から実際に賠償金が支払われるまで法定利率による利息分が付加される。

おわりに

死亡時の逸失利益や障がいにより収入が減少した場合の補填額は、被害者保障という観点からは多いほうが良い。他方、賠償義務を負う加害者にとってはそれだけ負担が増すことになる。この問題を解決するのは損害保険の存在である。たとえば自動車保険において対人賠償金額が高騰した場合には、損害保険会社は保険料に転嫁することとなる。このことは社会全体で損失を分散して負担していると言うことができる。

しかし、気をつけなければならないのは、最近話題となっている自転車で事故を起こしたような場合である。自賠責が強制される自動車と異なり誰もが保険に入っているわけではない。しかし損害賠償義務が発生するのは事故を自動車で起こそうが自転車で起こそうが同じことである。中には億単位の賠償額が言い渡されるケースも出ている。このような状況を踏まえ、自転車利用者に損害保険の加入を義務付ける自治体が増加してきている[5]。

また、駅を歩けば、スマホをいじりながら歩いている人やキャリーバックを引いている人を見かける。事故の原因は結構身近にある。個人賠償保険といった損害保険で備えると同時に交通マナーを守ることにも気をつける必要がある。

----------------------------------

[5]国土交通省の資料によれば、2018年12月現在で自転車賠償保険の加入義務付けを行っている自治体は6府県5政令市、努力義務としている自治体は10都道県3政令市である。http://www.mlit.go.jp/road/ir/ir-council/bicycle-dgs/pdf01/05.pdf

松澤登(まつざわ のぼる)

ニッセイ基礎研究所 保険研究部 取締役 研究理事・ジェロントロジー推進室兼任

【関連記事 ニッセイ基礎研究所より】

・改正債権法の解説(1)-時効は長くなった?短くなった?

・改正相続法の解説(1)-自筆証書遺言を書いてみよう

・保険法早わかりシリーズ第一回-入門、告知義務

・改正相続法の解説(4)-銀行預金をどう払い戻すか