(本記事は、石島 洋一氏の著書『ざっくりわかる「決算書」分析』PHP研究所の中から一部を抜粋・編集しています)

現金預金回転率と手元流動性比率

現金は「持ち過ぎ」でも問題に?「資金繰り」の力を分析する

●資金繰りが苦しい会社ほどよくなる比率とは?

決算書の分析をしていると、倒産危険度が高いとされる会社は、ほとんどの分析比率が悪いことがわかります。しかし、そんな会社でも1つだけよい比率があります。それは、現金・預金と売上高を比較した「現金預金回転率」です。

現金・預金が少ないので回転率がよくなる、という理屈です。もちろん、これは悪い冗談で、現金預金回転率が高ければ高いほどよいとはいえません。

現金預金回転率は、次の式で求められます。

- 現金預金回転率=売上高÷現金・預金

現金・預金は、支払い手段として持っているのが普通でしょうから、この回転率が極端に高いのは、分母である現金・預金が少なく、資金繰りに汲々(きゅうきゅう)としていることを意味しているに過ぎないのです。会社の安全性からすると、当然ながら現金預金回転率が高いのは、決して喜ばしいことではありません。

現金預金回転率という比率は、これまでに説明した受取勘定回転率、棚卸資産回転率、固定資産回転率に比べると、決算書分析における使用頻度は非常に低くなっています。

しかしながら、経営者の感覚からすると、資金繰りに悩まされるのは非常に嫌なもので、現金・預金の適正水準を把握できる比率が欲しいものです。そうした点から、現金預金回転率以上によく使われるのが「手元流動性比率」です。

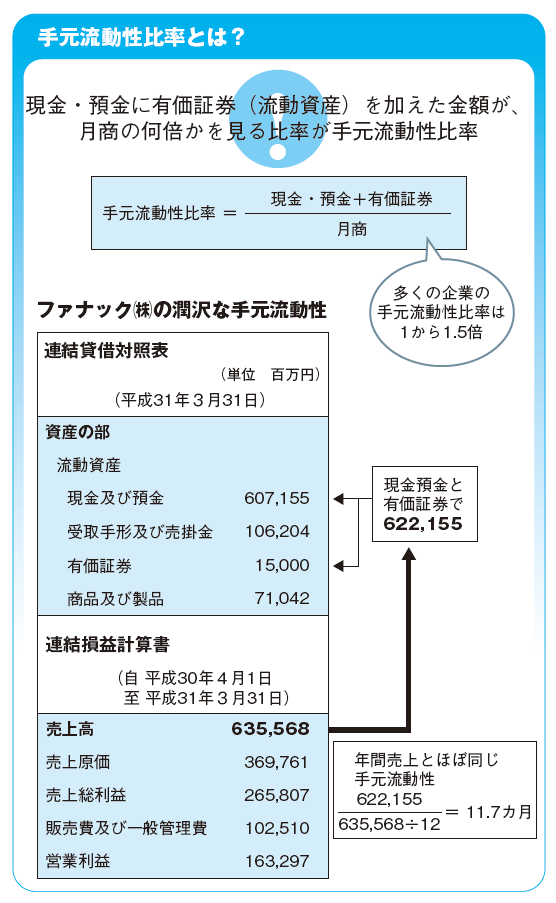

手元流動性比率の対象には現金・預金だけではなく、有価証券(流動資産)も加わります。これらの資産が、月商の何倍になっているのかを見る比率が手元流動性比率です。次の式で求められます。

- 手元流動性比率=(現金・預金+有価証券)÷月商

この比率は、何倍がよい、という絶対的基準があるわけではありませんが、1~1.5倍くらいが一般的な水準だろうといわれています。

つまり、1カ月から1.5カ月分の売上に匹敵する現金・預金+有価証券を保有しているのが普通なのです。

●現金・預金の持ち過ぎも問題

会社の支払い能力からすると、できるだけ多くの現金・預金等を持っていたほうが安心です。ところが、経営で使わない現金・預金を保有することは、資金の無駄遣いともいえるのです。株主の立場からすれば、会社がただただ現金・預金を持っているだけでは意味がないから、使わないなら株主に返せということになります。会社は株主のものである、とする立場からは当然のことです。

最近では、日本企業全体として非常に多くの現金・預金を保有しているといわれます。裏を返せば日本企業全体の成長力が乏(とぼ)しいという状況を示しており、新たな投資方向を見出せない状況にあるといえるのかもしれません。

実際には、業績のよい会社の手元流動性は高くなる傾向にあります。次ページにファナックの手元流動性を示しました。同社は工作機械の業界で、数値制御装置の世界トップ企業です。非常に高収益ですが、景気などの影響を受けやすく、売上の増減幅も非常に大きくなっています。そうした厳しさに対応する意味もあるのでしょうか、現金・預金等の金額が、ほぼ年間売上高と同じになっており、手元流動性は非常に高くなっています。

流動比率での安全性チェック

理想は「200%以上」。支払い能力はどう判断する?

●「支払い能力の有無」はどう判定する?

会社は、利益が発生していればすべてよしと思われがちですが、そうでもありません。借入金が多かったり、設備投資がかさんだり、得意先が倒産したり、企業経営にはリスクが多いものです。では、決算書を見て、その会社の財務リスクが少ないかどうかを判定するにはどうしたらよいのでしょうか。

今までの分析は、損益計算書のみ、あるいは損益計算書と貸借対照表を関連づけての分析手法でした。ここからは貸借対照表のみの分析をしていきます。

●流動比率が100%未満になったら即倒産!?

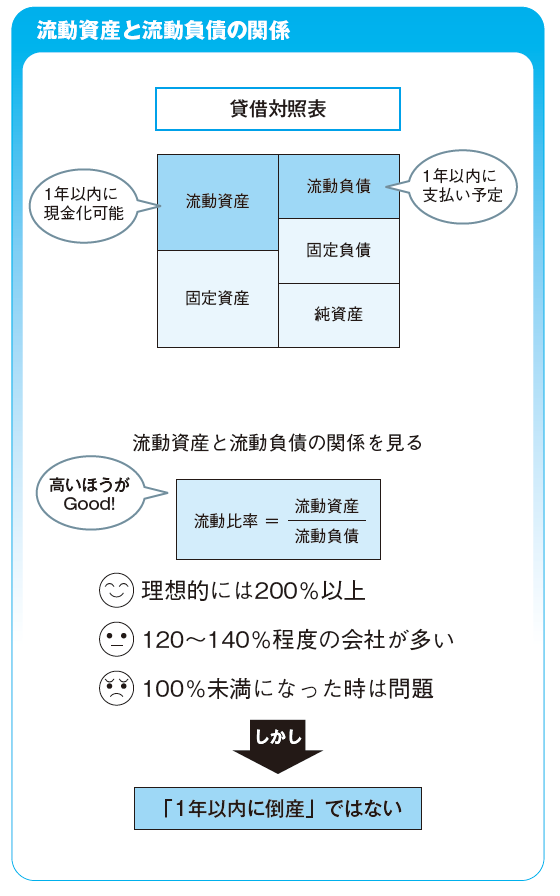

前にも述べましたが、貸借対照表は5つの要素に分かれます。流動資産、固定資産、流動負債、固定負債、純資産です。この貸借対照表の5つの要素のうち、流動資産は1年以内に現金化する予定の資産、流動負債は1年以内に支払い予定の負債でした。

この流動資産と流動負債の関係を見るのが「流動比率」です。短期的な支払い能力を見る比率としてよく使われる指標です。次の式で求めます。

- 流動比率=流動資産÷流動負債

この比率は高いほうがよいとされています。理想的には200%といわれますが、120~140%程度が平均です。

逆にこの比率が100%未満になった時はどうなるのでしょうか。1年以内に現金化できる流動資産よりも、1年以内に支払うべき流動負債のほうが多いから倒産?──実はそうとは限らないのです。

貸借対照表の流動負債に掲げられている金額は、1年以内に支払うべき金額というだけの意味で、今すぐ全額を支払う必要はないからです。次の支払日には、流動負債の一部だけを支払えばよいわけで、その支払額に見合う現金・預金が確保されていれば、会社の継続は可能です。

このように、流動負債のほうが多いからといって、それだけで倒産とは直結しないのですが、安全性という面から見れば、流動資産が多いほうがよいことは確かです。

●高いほうがいいが、業界によってバラツキがある

一般的に優良企業といわれている企業の中にも、流動比率100%以下の企業はあるものです。また、業種によってもばらつきがあります。

たとえば、電力業界ではほとんどの企業が100%を大きく下回っています。東京電力の流動比率は41.3%、関西電力は50.8%です。電力業界では棚卸資産が非常に少額なため、そのような状況になっています。

しかし、やはり一般的に優良企業は流動比率が高いものです。ファナックや任天堂は500%を超えていますし、キーエンスに至っては流動負債が流動資産の10分の1(流動比率1000%)という状況です。ただ、優良企業の中でもトヨタは100%を少し上回っている程度で、業種による差は大きいといえます。

※画像をクリックするとAmazonに飛びます

【関連記事】

・もしかしてブラックリスト?カードローンの審査に通らない理由

・10年後も食える人・食えない人の決定的な違い

・老後破産に陥りやすい人の特徴とは 予防対策を考える

・油断大敵!高年収世帯でも陥るかもしれない老後破綻の現実

・投資でよくある失敗事例。なぜ相場で負けてしまうのか?