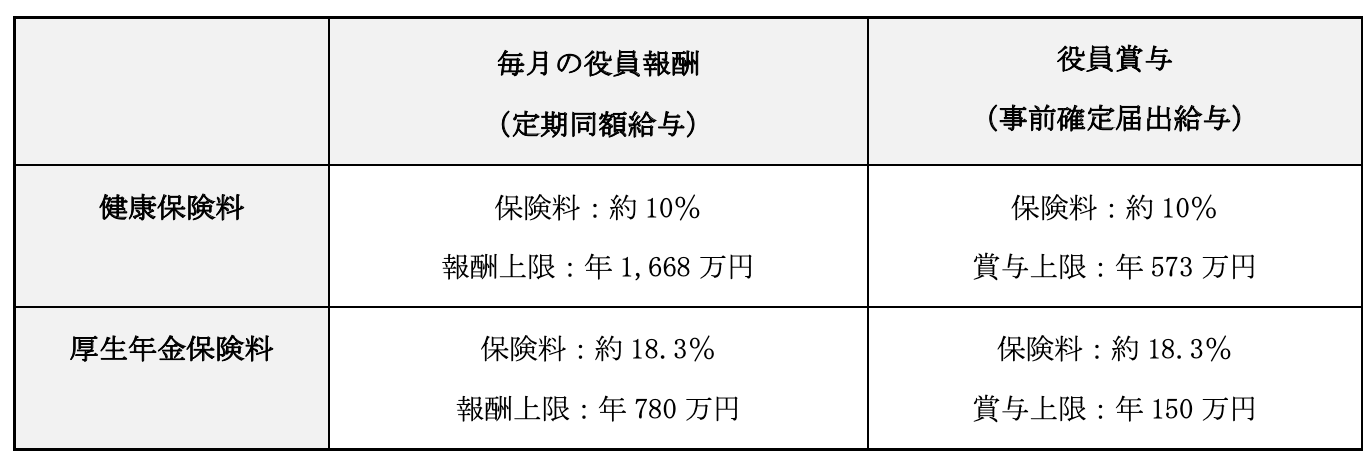

健康保険と厚生年金保険の仕組みにより、役員賞与の増額には社会保険料を抑える効果がある。ただし、そのためには役員報酬の調整や事前の届出が必要だ。また、毎月の役員報酬を減らす方法にはデメリットもあるため、仕組みを理解した上で計画を立ててほしい。

目次

役員賞与を増やすことにより社会保険料を削減することは可能

役員が受け取る報酬のうち、役員賞与には健康保険料や厚生年金保険料の上限額がある。したがって、上限額が超えるように「事前確定届出給与に関する届出書」を提出すれば、毎月の社会保険料を削減できる。

例えば、年間600万円の役員賞与を受け取った場合は、健康保険料の対象は573万円、厚生年金保険料の対象は150万円として計算される。社会保険料の負担が減る分、当然ながら所得税や法人税の金額は高くなるが、基本的には社会保険料の減額分のほうが多くなる。

また、役員賞与を増やす代わりに役員報酬を減らすと、高額療養制度の自己負担限度額も下げることができる。高額療養制度とは、医療費の自己負担分が高額になった場合に、自己負担限度額を越えた分について払い戻しがされるものだ。この自己負担限度額は、標準報酬月額によって定められている。

上場企業における役員報酬の割合は約17.6%

日本総研の資料(※)によると、2021年における東証一部・東証二部上場企業の平均年俸(社内取締役)は3,630万円である。内訳については以下の通りとなった。

(※)日本総研「東証一部・二部上場企業における役員報酬の支給実態調査(2020年度版)」

役員賞与の平均額は640万円であり、平均年俸に対する割合は17.6%である。社会保険料を抑えられるにも関わらず、なぜ上場企業では基本報酬の割合が高いのだろうか。

その理由は、毎月の役員報酬を減らす行為にはデメリットが存在するためだ。役員報酬・役員賞与を調整するデメリットについては、後述で詳しく解説する。

役員賞与による社会保険料の違いをシミュレーション

役員報酬を減らす代わりに役員賞与を増やすと、社会保険料の負担はどれくらい変わってくるのだろうか。役員の社会保険料(健康保険、厚生年金保険)は、通常の給与所得者と同じように保険料額表から確認できる。

参考:全国健康保険協会「令和5年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表」

以下では2つのケースに分けて、役員賞与による社会保険料のシミュレーションを紹介する。

役員報酬が毎月100万円、役員賞与が0円の場合

上記の保険料額表から、健康保険料の等級は43、厚生年金保険料の等級は32となる。したがって、合計の保険料(月額)は以下のように計算できる。

健康保険料:9万8,000円

厚生年金保険料:11万8,950円

合計の保険料(月額):21万6,950円

この金額を12倍にすると、健康保険料と厚生年金保険料の合計額は年260万3,400円となる。

役員報酬が毎月5万円、役員賞与が1,140万円の場合

東京都の保険料額表を参考にすると、役員報酬に対する社会保険料の金額は以下となる。

健康保険料:5,800円

厚生年金保険料:1万6,104円

合計の保険料(月額):2万1,904円

また、役員賞与に対する社会保険料については、前述の上限額に税率を乗じて計算する。

健康保険料:573万円×10%=57万3,000円

厚生年金保険料:150万円×18.3%=27万4,500円

合計の保険料(年額):84万7,500円

したがって、1年間の健康保険料と厚生年金保険料の合計額は、以下のように計算できる。

(2万1,904円×12ヵ月)+84万7,500円=年111万348円

先ほどのシミュレーション結果から差し引くと、年間で約150万円の社会保険料を削減できていることが分かる。

年260万3,400円-年111万348円=年149万3,052円

役員賞与を増やすための手続方法

役員賞与が、損金として認められるためには、

- 株主総会で決議する

- 事前確定届出給与に関する届出を行う

の手続を踏むことが必要となる。この手続方法について、ここでは詳しく見てみよう。

株主総会で決議する

最初に、株主総会を開催し、役員賞与を増やすことについて決議を行う。株主総会の議事録をしっかりと残しておくことが重要だろう。

事前確定届出給与に関する届出を行う

次に、「事前確定届出給与に関する届出」を税務署に提出する。事前確定給与とは、役員賞与が利益調整のために使われることを防ぐため、定められた時期までに役員賞与の支給日と支給額とを税務署に届け出ておくものである。役員に対する臨時の報酬は、事前確定届出給与に関する届出をしなければ損金として算入できない。

事前確定届出給与については、以下のことに注意する必要がある。

1.届出の提出時期について

事前確定届出給与に関する届出の提出時期は、

(a) 株主総会で役員賞与についての決議をした日から1ヵ月以内

(b) 会計期間開始日から4ヵ月以内

のうち「早いほう」とされている。3月が決算の会社が、たとえば5月25日に定時株主総会を開催し、役員の賞与についての決議を行ったとすると、(a)は6月25日、(b)は7月31日となり、早いのは(a)となる。したがって、このケースでは、6月25日までに事前確定届出給与に関する届出を行わなければならないことになる。

2.支払いの時期と金額を届出の内容から変えない

役員賞与を支払う時期と金額を、税務署に届け出た内容と変えないことも重要だ。届け出た内容と異なった時期や金額を賞与として支払った場合には、支払った額の全額が損金不算入になる。たとえば、役員賞与を「100万円」と届け出た場合、150万円を支払ったら、その150万円全額が損金不算入になる。また逆に、70万円を支払えば、やはりその70万円全額が損金不算入となる。

3.支払いを取り消す場合には変更の届出を提出する

業績悪化などが理由で、事前に届け出た役員賞与の全額を支払わないことにする場合には、「事前確定届出給与に関する変更届出」の提出が必要となる。提出に先立って、株主総会で、役員賞与不支給について決議することも必要となるだろう。

ただしデメリットも多いため慎重な検討が必要

以上のように、事前確定届出給与に関する届出を行うことにより、役員賞与を増額することができる。役員賞与を増額し、月々の報酬を抑えれば、社会保険料を節約することが可能だ。

ただし、このやり方には以下のようなデメリットがある。

・不当に高額な役員賞与は損金に算入できない

・役員の毎月の生活が苦しくなる可能性がある

・会社の業績が赤字になるリスクがある

・退職金の経費算入可能額が減額される可能性がある

これらのデメリットを詳しく見ていこう。

不当に高額な役員賞与は損金に算入できない

事前確定届出給与に関する届出をしていても、社会通念からみて不当に高額な賞与は損金に算入できない。不当であるかの判断は、役員の職務内容や収益状況、給与の支払い状況などが基準とされる。また、株主総会の決議に従っている点や、同業他社(同規模)の役員賞与と比べて多すぎないかなども、判断基準とされるポイントだ。

会社の損金に算入できない場合は、役員個人の収入が増える一方で、法人税などの負担が重くなってしまう。

役員の毎月の生活が苦しくなる可能性がある

毎月の役員報酬を減らすと、当事者の生活が苦しくなる可能性がある。上では、月々の報酬を5万円とする例を紹介したが、これが10万円であったとしても、それだけで生活することはまず困難である。

事前確定届出給与では、届け出た支給日に、届け出た通りの金額を支給しなければならない。したがって、届け出た賞与を分割払いにするといったことは認められない。月々の役員報酬を減らしても生活を賄うことができるのは、十分な生活費を貯蓄として準備しているケースに限られるだろう。

会社の業績が赤字になるリスクがある

会社の業績が赤字になるリスクがあることも、役員賞与を増額するデメリットと言えるだろう。

役員の報酬を賞与としてまとめて支払うとすれば、その総額はかなり大きなものになると考えられる。支払うことにより、業績は大きく下がるのではないだろうか。役員報酬を株主総会で決議した時点では、もちろん「問題ない」と予測しているかもしれない。しかし、業績の推移は、必ずしも見込み通りに行くとは限らない。

業績が下振れした場合には、役員賞与を支払うことにより、最悪の場合は決算が赤字となるリスクがある。かといって、役員賞与を支払わなければ、役員の生活が破綻するかもしれない。

退職金の経費算入可能額が減額される可能性がある

月々の役員報酬を低く抑えることのデメリットに、退職金の経費参入可能額が減額される可能性があることが挙げられる。

役員の退職金の経費算入可能額は、

最終報酬月額 × 在任年数 ×功績倍率

により計算される。報酬の月額によって決められるものであるため、月々の報酬を低く抑える場合には、減額される可能性が高くなる。

たとえば、在任年数が20年、功績倍率が3(社長の場合)であったとすると、最終報酬月額が5万円の場合、退職金の経費算入可能額は、

5万円 × 20年 × 3

で、「300万円」となる。それに対して、在任年数、功績倍率が同じで最終報酬月額が100万円の場合には、退職金の経費算入可能額は、

100万円 × 20年 × 3

で、「6,000万円」となる。実に、5,700万円もの差が出ることになるのだ。

社会保険料を節約した分の税金はどれだけ増えるのか?

先に計算した、月々の役員報酬5万円、役員賞与として1,140万円を支払う例では、年間約150万円の社会保険料を節約できることがわかった。ただしもちろん、社会保険料の額が減れば、会社の利益および個人の所得から控除される額が減るため、その分の税金がかかってくることになる。ここでは、上の例で税金がどれだけ増えるのかを計算してみよう。

社会保険料は、会社と個人が同額ずつ負担する。したがって、社会保険料を約150万円節約することにより、会社の利益および個人の所得が、その半額である約75万円ずつ増えることになる。法人税の税率を23.4%、所得税の税率を33%、住民税の税率を10%として、税額をそれぞれ計算すると、以下のようになる。

法人税:75万円×23.4%=17万5,500円

所得税:75万円×33.0%=24万7,500円

住民税:75万円×10.0%=7万5,000円

合計金額:49万8,000円

この合計額49万8,000円を、節約された社会保険料の合計額約150万円から差し引くと、100万2,000円となる。税金を差し引いても、節約される社会保険料の額は依然として大きいことがわかるだろう。

役員賞与が損金不算入とされた場合は税金が2重にかかる

先で、事前確定届出給与に関する届出の内容と異なる支給時期または金額で役員賞与を支払った場合には、損金への算入が否認され、支払った役員賞与の全額が損金不算入になることを見てきた。それでは、役員賞与が損金不算入になるとどうなるのだろうか?それは、役員賞与として支払った分に対して、税金が2重にかかってくることになるのである。

損金不算入になれば、会社の利益がその分増えることになる。したがって、役員賞与の分の法人税がかかってくる。次に、損金不算入になっても、役員賞与は会社へ返すわけではない。役員に対する所得税は通常通りかかってくる。

月々の役員報酬を抑え、その分の報酬を、役員賞与を増額して支払うことにした場合、役員賞与はかなりの高額になると見込まれる。仮にそれが否認され、損金不算入になった場合は、会社にとって重い税負担というペナルティが考えられる。

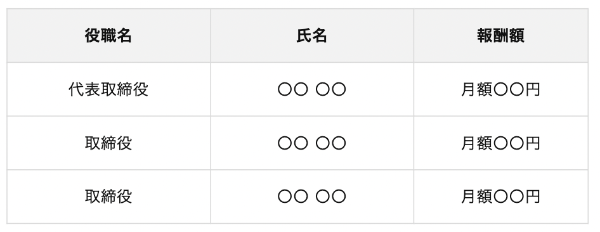

定時株主総会 議事録のひな形

役員の賞与を増額する場合には、株主総会で決議を行い、その議事録を作成しておくことが重要だ。株主総会議事録のひな形をここで紹介しよう。

定時株主総会議事録

〇〇年〇月◯日午前◯時◯分より、当店本店において定時株主総会を開催した。

定刻、定款の規定により代表取締役〇〇は議長席に着き、開会を宣し、本日の出席株主人員及びその持ち株数を次の通り報告し、本総会は有効に成立した旨を述べて、直ちに議事に入った。

株主の総数 ◯名

発行済株式の総数 〇株

議決権を行使することができる株主の総数 ◯名

総株主の議決権の数 ◯個

出席株主数(委任状によるものも含む) ◯名

出席株主の議決権の数 ◯個

記

第1号議案 取締役の報酬額決定の件

第2号議案 取締役の賞与額および支給日決定の件

上記賞与支給日は〇〇年◯月◯日とする。

以上をもって本総会の会議の目的事項はすべて終了したので、議長は午前◯時◯分閉会を宣した。上記の決議を明確にするため、この議事録を作成し、出席取締役の全員がこれに記名押印する。

〇〇年◯月◯日

株式会社〇〇

代表取締役 ◯◯ ◯◯

出席取締役 ◯◯ ◯◯

出席取締役 ◯◯ ◯◯

定期同額給与と事前確定届出給与について

中小企業の場合、損金に算入することができる役員の報酬あるいは賞与は、定期同額給与または事前確定届出給与の2種類となる。それぞれについて、ここで詳しく見てみよう。

定期同額給与とは?

定期同額給与とは、以下のものである。

- 支給時期が1ヵ月以下の一定の期間ごとに支払われる給与で、事業年度内のそれぞれの支給時期における支給額が同額のもの

- 定期給与の額については、以下で見る「給与改定」の手続がされた場合、給与改定後からその事業年度終了までの支給額が同額であるものは定期同額給与とみなされる

・事業年度開始から3ヵ月以内に行われる定期給与の額の改訂

・役員の職制などの変更、役員の職務内容の重大な変更など、やむを得ない事情(臨時改定事由)により行われた定期給与の額の改定

・法人の経営状況が著しく悪化するなどの理由(業績悪化改定事由)により行われた定期給与の額の改定 - 継続的に供与される経済的利益のうち、その額が毎月おおむね一定であるもの

事前確定届出給与とは?

事前確定届出給与とは、所定の時期に確定した額の金銭(あるいは確定した数の株式など)を交付する旨の定め(事前確定届出給与に関する定め)に基づいて支給される給与で、事前確定届出給与に関する届出をしているもののことをいう。

事前確定届出給与に関する届出の提出期限は以下の通り。

- 原則

事前確定届出給与に関する定めをした場合には、原則として、以下のいずれか早い日までに所定の届出書を提出する必要がある。

・株主総会等の決議によりその定めをした場合には、決議をした日から1ヵ月以内

・その会計期間開始の日から4ヵ月以内

- 臨時改定事由が生じたことにより事前確定届出給与に関する定めをした場合

臨時改定事由が生じたことにより事前確定届出給与に関する定めをした場合には、以下のうちいずれか遅い日が届出期限となる。

・上記「1」の提出期限

・臨時改定事由が生じた日から1ヵ月を経過する日

- 上記「1」または「2」の事前確定給与に関する届出をしている法人が、その内容を変更する場合には、提出期限は以下の通りとなる。

・臨時改定事由により変更する場合 …その事由が生じた日から1ヵ月以内

・業績悪化改定事由により変更する場合 …その事由により定めの変更に関する株主総会の決議をした日から1ヵ月以内

- やむを得ない事情がある場合

上記「1」~「3」までの届出期限までに届け出がなかった場合でも、その届出がなかったことについてやむを得ない事情があると認められるときは、事前確定届出給与の損金算入をすることができる。

出典:国税庁『No.5211 役員に対する給与(平成29年4月1日以後支給決議分)』

役員賞与を増やしての社会保険料の節約は慎重に検討しよう

以上の通り、月々の役員報酬の額を抑え、賞与を増やすことにより、社会保険料を節約することができる。しかし、この方法は、デメリットも多くある。役員の報酬と賞与の額をどの程度にするのかを決める際には、全体のバランスに配慮しながら、慎重に検討する必要があるだろう。

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)