相続は誰もが一度は経験しますが、相続手続きはとても複雑で、さらに申告や納税の期限も決められています。

相続の知識がないまま手続きをすると、思わぬトラブルに発展することも…?!

今回は相続専門の税理士が「相続に関する基礎知識」を解説するので、円満相続になるようお役だてください。

- 相続手続きの流れや必要書類

- 遺言書が出てきた場合の手続きや注意点

- 相続対象となる遺産の種類(土地や不動産)

- 相続割合や相続順位

- 相続人の遺留分

- 相続税の計算方法や手続き期限

また、相続はそれぞれの家庭のケースが抱える問題によって、相談する専門家も異なります。

相続問題やトラブルにあわせて、適切な専門家に相談をしましょう。

1.相続の基本のキ!そもそも「相続」とは?

相続とは、人が死亡した時、その死亡した者(被相続人)がもつ財産的な権利・義務を、法律や遺言で他の人間が承継することを言います。

この承継(相続)は、被相続人の死亡のみによって発生するもので、特段手続きをする必要はありません。

なお、亡くなった人のことを、「被相続人」と言い、遺産を引継ぐ(相続する)人を「相続人」と言います。

2.相続の開始時期と相続の対象になるもの

相続とはどのタイミングで始まるのか簡単にご説明します。

2-1.相続は被相続人の死亡時点で始まる

相続は被相続人(亡くなった人)が死亡した時点で始まります。

被相続人が亡くなった直後は、誰がどの遺産を相続するかが決まっていないことがほとんどです。四十九日の法要が終わるなど、少し間を置いてから遺産分けの話し合いを始めることが多いでしょう。

被相続人が亡くなってから誰がどの遺産を相続するかが決まるまでは、法律上は、相続人が全員で遺産を共有していることになります。この間は、遺産は現預金であっても不動産であっても相続人全員の共有財産であり、預金の引き出しや不動産の売却など誰かが遺産を勝手に処分することは許されません。

誰がどの遺産を相続するかが決まれば、遺産は被相続人が死亡した時点にさかのぼってそれぞれの相続人の固有財産になります。

3.相続手続きの流れや必要書類~遺言書の有無や種類で変わる?!~

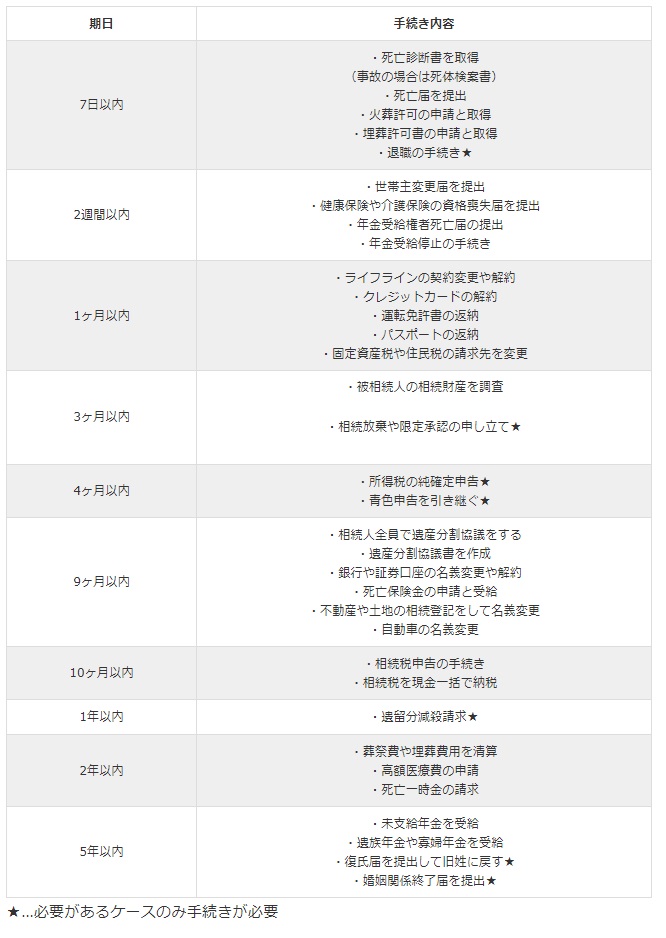

相続が発生してからの、相続手続きの流れを一覧表でまとめました。

ここでは、「遺言書が見つからなかった場合の相続手続きの流れ」を解説します。

遺言書がないケースの相続手続きでは、被相続人の「財産調査」はもちろん、法定相続人による「遺産分割協議」や「遺産分割協議書の作成」が必要となります。

この他、相続した財産に不動産や土地があり、売却を希望する場合、文筆や測量が必要になるケースもあります。

3-1.相続の手続きの流れは「遺言書の有無と種類」で変わる

手続きの流れは、被相続人が生前に遺した「遺言書の有無」そして「遺言書の種類」によって変わります。

というのも、遺言書があれば原則はその通りに遺産分割を行うため、遺産分割協議や遺産分割協議書を作成する必要がないためです。

遺言書はいくつか種類があるのですが、一般的には「自筆証書遺言」「公正証書遺言」「秘密証書遺言」の3種類かと思います。

第一に、遺言書は法的に有効であることが前提です。

公正証書遺言であれば法的に有効であるケースがほとんどなので、すぐに相続手続きを始められます。

ただし、自宅や貸金庫などから「自筆証書遺言」や「秘密証書遺言」が見つかった場合は家庭裁判所で検認の手続きが必要です。

家庭裁判所の検認を受けるまで、相続人は遺言書を開封してはいけないので注意しましょう。

- 遺言書の検認とは

- 相続人に対して遺言書の存在とその内容を知らせ、遺言書の内容を明確にして偽造や変造を防ぐための手続きです。 遺言書が法的に有効か無効かの判断はされません。

3-2.相続対策で遺言書の作成をお考えの方へ

相続人の負担を最小限にして確実に相続をさせるなら、費用は発生しますが公正証書遺言の作成をおすすめします。

自筆証書遺言は形式が決められており、その通りに作成しないと法的に効力が認められません。

4.相続対象となる財産の種類~借金があれば相続放棄もできる~

相続の対象になる財産は、被相続人が死亡時に保有していたもの全てとなります。

不動産(土地・家・農地)や銀行口座の預金や株式などプラスの財産だけではなく、借金(債務・負債)などのマイナスの財産も相続の対象になります。

相続発生時に被相続人にマイナスの財産(借金・債務・負債)があれば、相続人がかわりに返済しなければなりません。

ちなみに、被相続人が死亡したことで支払われる「生命保険の死亡保険金」は、相続分割対象の財産ではありません(相続税の課税対象にはなりますが控除もあります)

これは「被相続人が死亡時に保有していたものではない」と判断されるもので、受取人の固有財産であり、他の相続人と分割する義務はありません。

4-1.相続発生3年前までの生前贈与は相続税3年内加算の対象

相続発生の3年以内に被相続人から生前贈与された財産は、相続税の課税対象となります。

ただし、生前贈与の相続税3年内加算の対象となるのは、被相続人が相続人に生前贈与した財産のみです。

相続人の子や孫に生前贈与した財産は、相続税3年加算の対象にはなりません。

また、生前贈与された財産は他の相続人との分割をする義務はありませんが、相続分割の際に、特別受益とみなされるケースはあります(特別受益については後半で解説します)

4-2.相続方法は「単純承認」「相続放棄」「限定承認」の3種類がある

相続方法は、「単純承認」「相続放棄」「限定承認」の3種類があります。

被相続人にマイナスの財産(債務・借金・負債)がなければ、「単純承認」でOKです。

ただし一度単純承認をしてしまうと、相続放棄や限定承認はできなくなるのでご注意を。

また「限定認証」は相続人の全員が共同で申し立てをする必要があるなど、手続きが煩雑なことからあまり行われません。

4-3.相続放棄は原則「相続発生から3ヶ月以内」が手続き期限

被相続人の相続発生時にマイナスの財産が見つかり「相続放棄」をする場合、原則「相続開始(被相続人の死亡)から3か月以内」に家庭裁判所に申し立てをします。

ただし、被相続人に借金があったことを知らなかったなど特別の事情がある場合は、相続発生から3ヶ月を過ぎても相続放棄ができる場合があります。

4-4.相続順位とは相続人になれる資格・権利!誰にあるのかを解説

妻と長女が相続放棄をすれば、第三順位であるヒ素族にの兄と姉が法定相続になり、借金を返済しなければなりません。

相続放棄をするときには、新たに相続人になる兄と姉に事情を知らせておくことが重要です。

5.相続順位とは相続人なれる資格・権利!誰にあるのかを解説

相続人(法定相続人)にはそれぞれ順位がありますが、各ご家庭の家族構成によって順位が異なるので注意をしてください。

例えば、被相続人が「未婚で子なし」の場合、第2順位の直系尊属の父母が法定相続人となります。

第2順位の父母もすでに死亡している場合は、第3順位の兄弟姉妹(甥姪)が法定相続人となります。

5-1.相続人が被相続人よりも先に死亡したら「代襲相続」

法定相続人が被相続人よりも先に亡くなっている場合、「代襲相続」が適用されます。

代襲相続が認められるのは、第1順位である「直系卑属(孫やひ孫)」と、第3順位「傍系卑属(甥や姪)」に限られます。

直系卑属(孫・ひ孫)であれば、何代先まででも代襲相続・再代襲相続・再々代襲相続…と続きます。

例えば、被相続人の相続発生に第1順位である「子供」が先に死亡した場合は、その死亡した「相続人の子(被相続人の孫)」が、代襲相続によって相続人になるということです。

ただし第3順位である傍系卑属(兄弟姉妹)の場合は、甥や姪までしか代襲相続が認められていません(甥姪の子は再代襲相続できない)

5-2.法定相続人でも相続できないケースもある

法定相続人であっても「相続欠格」や「相続廃除」が認められた場合、被相続人の遺産を相続することは認められません。

- 相続欠落とは

- 相続人が重大な非行をした場合に、何の手続きもなく相続が認められること

- 相続排除とは

- 家庭裁判所に申し立てて相続人の相続を認めないようにすること (生前であれば被相続人、相続発生後は遺言執行者)

ただし、法定相続人が「相続欠格」や「相続排除」を受けた場合、その子供には代襲相続の権利が残されています。

相続人(法定相続人)にはそれぞれ順位がありますが、各ご家庭の家族構成によって順位が異なるので注意をしてください。

例えば、被相続人が「未婚で子なし」の場合、第2順位の直系尊属の父母が法定相続人となります。

第2順位の父母もすでに死亡している場合は、第3順位の兄弟姉妹(甥姪)が法定相続人となります。

5-1.相続人が被相続人よりも先に死亡したら「代襲相続」

法定相続人が被相続人よりも先に亡くなっている場合、「代襲相続」が適用されます。

代襲相続が認められるのは、第1順位である「直系卑属(孫やひ孫)」と、第3順位「傍系卑属(甥や姪)」に限られます。

直系卑属(孫・ひ孫)であれば、何代先まででも代襲相続・再代襲相続・再々代襲相続…と続きます。

例えば、被相続人の相続発生に第1順位である「子供」が先に死亡した場合は、その死亡した「相続人の子(被相続人の孫)」が、代襲相続によって相続人になるということです。

ただし第3順位である傍系卑属(兄弟姉妹)の場合は、甥や姪までしか代襲相続が認められていません(甥姪の子は再代襲相続できない)

5-2.法定相続人でも相続できないケースもある

法定相続人であっても「相続欠格」や「相続排除」が認められた場合、被相続人の遺産を相続することは認められません。

- 相続欠格とは

- 相続人が重大な非行をした場合に、何の手続きもなく相続が認められなくなること

- 相続廃除とは

- 家庭裁判所に申し立てて相続人の相続を認めないようにすること(生前であれば被相続人、相続発生後は遺言執行者)

ただし、法定相続人が「相続欠格」や「相続排除」を受けた場合、その子供には代襲相続の権利が残されています。

5-3.相続人は戸籍謄本を調べればわかる

法定相続人が誰になるかを正確に調べるためには、本籍地がある市区町村役場で被相続人と相続人の戸籍謄本を取得します。

戸籍謄本には人の出生や親子関係は戸籍に記録されており、誰が法定相続人になるかを確認するための重要な資料です。

預貯金や不動産の相続手続きでも必要になるため、早めに取得しておくことをおすすめします。

家族同士の関係はお互いに把握できているので、誰が相続人になるかは調べるまでもないと思いがちです。

しかし、被相続人の死後に思いもよらない相続人が現れることもあります(離婚した相手や愛人との間に子供がいた場合など)

6.相続順位によって相続割合は異なる~遺留分にご注意を~

相続人の相続割合(法定相続分)とは、民法で定められている「法定相続人がそれぞれ相続できる割合」の事です。

相続割合は家族構成によって異なるので、まずは先ほど紹介した「法定相続人順位」を明白にしましょう。

配偶者は常に相続人となり、他に法定相続人がいる場合はそれぞれの相続割合が異なります。

配偶者は1人なので相続割合は変わりませんが、他の相続人が複数人いる場合は頭数で均等に分けます。

そして、被相続人に配偶者がいない場合は、法定相続人の人数に応じて均等に相続分割が行われます。

文字だけでは少し分かりづらいので、モデルケースをいくつか例に挙げてイラストを作成したので参考にしてください。

相続財産(遺産)の分割は、「必ず相続割合(法定相続分)の通りに分ける」という義務はありません。

相続人同士で話し合って法定相続分とは異なる割合で遺産を分けることも可能で、遺言書があれば遺言書通りに遺産分割を行います。

相続割合はあくまで目安、遺産分割協議などでモメた場合に適用される割合です。

6-1.法定相続人の相続割合には「遺留分」がある

一部の相続人の相続割合には、民法で「遺留分(最低限相続できる割合)」が保障されています。

これは、財産を形成するまでの家族の功労に配慮して、家族の生活を保障するのが目的です。

- 遺留分が認められる相続人

- ・被相続人の配偶者・被相続人の子(代襲相続も含む)・被相続人の直系尊属(父母または祖父母)

遺留分は遺産全体の1/2、相続人が直系尊属のみの場合は遺産の1/3です。

全体の遺留分を遺留分がある人の法定相続分で分けることで、それぞれの遺留分割合が決まります。

文章だと少し分かりづらいので、法定相続人が配偶者と子供2人の場合でイラストを作成したので参考にしてください。

傍系卑属の兄弟姉妹には遺留分が認められていないので、注意をしてください。

- 遺留分減殺請求権を行使すれば遺留分は取り戻せる

- 実際に相続した遺産が遺留分より少ない場合は、遺留分減殺請求権を行使すれば他の人から取り戻すことができます。 たとえば、「遺産のすべてを第三者に譲り渡す」と遺言に書かれていた場合などですね。

6-2.特別受益や寄与分があれば相続割合を調節できる

被相続人から生前に多額の生前贈与を受けた相続人や、被相続人に多大な貢献をした相続人がいる場合は、事情を考慮して相続割合を調整する必要があります。

多額の生前贈与があれば「特別受益」、多大な貢献をした場合は「寄与分」として相続割合の調節をします。

- 特別受益とは

- 特別受益とは、被相続人が生前に行った多額の贈与分を遺産に加え、相続人同士で遺産相続の取り分を均等に調整することです。 多額の贈与とは、自宅の購入や留学費用の援助などです。

- 寄与分とは

- 寄与分とは、事業や療養看護等で被相続人に多大な貢献をした相続人に認められる、いわゆる相続割合の「上乗せ」です。 被相続人に貢献した相続人と他の相続人が均等に相続するのは不公平であるため、被相続人に貢献した相続人の相続分が多くなるように調整します。

寄与分は現在の法律では相続人にのみ認められ、長男の妻など相続人でない人には認められません。

7.相続税基礎控除と相続税計算方法~申請手続きは10ヶ月以内

相続対象となる遺産総額が、相続税基礎控除額を上回る部分に対して相続税が課税されます。

相続税の申告が必要かどうかの判定には正確な試算が必要ですが、目安としては遺産総額が基礎控除以下であれば相続税の申告と納税は必要ありません。

相続税基礎控除3,000万円+(600万円×法定相続人の人数)

例えば遺産を相続する法定相続人の数が、3人だと基礎控除4,800万円、4人だと基礎控除5,400万円、5人だと基礎控除6,000万円になります。

そして、相続税は相続人全員に課税されるものではなく、複雑な計算式を用いて各相続人の相続税を把握する必要があります。

相続税率一覧表

相続人毎に何度も割って足してと繰り返すのは、各相続人によって適用される控除が異なるためです。

だからこそ、相続税の計算はとても複雑で、正確な相続税の資産には税理士が必要なのです。

相続税がかかるかどうかの計算方法については、無料のシミュレーションツールなどを利用して大体の金額を把握されると良いでしょう。

税理法人チェスターでも無料シミュレーションができますので、ぜひ利用してみてください。

7-1.相続税の申請手続き期限は「相続発生から10ヶ月以内」 相続税が課税される場合は、原則相続発生から10か月以内に、相続税の申告手続きと現金一括による納税を完了しなければなりません。

相続税の申請手続きは、申告書を作成して次の書類と一緒に税務署に提出します。

相続税の申請手続きの必要書類

- 相続税の申告書

- 被相続人と相続人の関係がわかる戸籍謄本など

- 湯イオン魚または遺産分割協議書の写し

- 遺産分割協議書に押印した印鑑の印鑑証明書

相続税が課税される場合、申告手続きの必要書類は1枚では済みません。

それに書き方の不備や申告漏れミスがないよう、万全の配慮をして挑まなくてはなりません。

仮に記載内容に誤り等があった場合、税務調査の対象となってしまう可能性もあるためです。

相続税の申告手続きのスケジュールや添付資料について、詳しくは以下ページをご覧ください。

8.相続問題の相談をする専門家~弁護士・司法書士・税理士~

相続問題に関する相談ができるのは、弁護士・税理士・司法書士・行政書士と様々な専門家がいます。

しかし、これらの資格を持っている専門家の全員が、「相続に関する全ての業務ができる」とは限りません。

各家庭によって多種多様な相続問題やトラブルがあるため、相談する専門家を適切に選ばないといけません。

相続問題別で相談すべき専門家を、以下でまとめたので参考にしてください。

相続問題別で相談すべき専門家

専門家によるサポートは費用が発生しますが、相続手続きの手間を省けるというメリットがあります。

さらに専門家ならではの視点で、相続人本人が気づいていないような問題を見つけられることも大きなメリットです。

相続問題の相談をする専門家をこれから選ぼうと思っている方は、以下ページも参考にしてください。

8-1.相続税の申告手続きや節税対策は税理士に依頼

相続税の申告書の作成が難しいと判断された場合には、相続税専門の税理士に依頼をおすすめします。

相続専門の税理士であれば、書類に不備がないよう申告書を作成するだけではなく、相続税の節税アドバイスもできます。

ただし相続に関する相談は、「税理士なら誰でもOK」と思わないでください。

これは相続税に関する知識や実績がない税理士も、業界には数多くいるためです。(提供:税理士が教える相続税の知識)