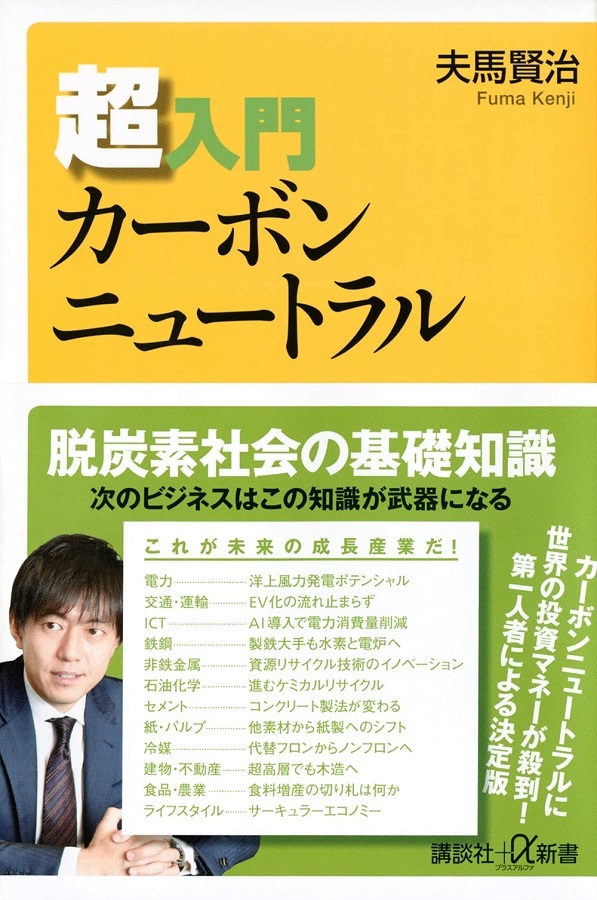

本記事は、夫馬賢治氏の著書『超入門カーボンニュートラル』(講談社)の中から一部を抜粋・編集しています。

ESG投資が重視するのが気候変動

この話が具体的にみえる形としてあらわれてきているのが「ESG投資」の潮流だ。ESGとは、環境(Environmental)の「E」、社会(Social)の「S」、企業統治(Governance)の「G」の頭文字をとった英語の造語で、2006年に誕生した。

このESG投資がどのように隆盛してきたかは、わたしの前著『ESG思考』(講談社+α新書)に書いているので、詳しくはそちらを読んでいただきたいが、結論からいうと、世の中の投資家は、大規模な投資家であればあるほど、将来を見通してESG投資に傾斜している。

そして投資家は、ESGを構成する環境・社会・企業統治の3つのテーマの中でも、環境テーマ、とりわけ気候変動を重視している。ハーバード大学は2020年3月に機関投資家といわれるプロの投資家を対象に実施したアンケート調査結果を発表しているが、最も重要なESGテーマは何かと尋ねたら、91%の人が「気候変動」と答え、最多の回答だった。アメリカの巨大銀行モルガン・スタンレーも同じような調査を2020年に実施しているが、やはり最多は「気候変動」で95%だった。

前述した世界経済フォーラムのダボス会議でも、同じ結果が出ている。世界の著名な経済界関係者に、今後10年間で最もリスクが高いものは何かと尋ねたら、発生確率とインパクトの双方の観点で最も上位に上がったのが「気候アクション失敗」。その次が新型コロナウイルス感染症を含めた「感染症蔓延」だった(図10)。

コロナ危機の真っ只中にいながら、感染症蔓延よりも気候アクション失敗のほうがリスク認識が高い。このことから、世界の経済界がどのくらい本気で気候変動を危険視しているかがわかるだろう。ちなみに、世界経済フォーラムは、このリスクマップを数十年前から毎年発表しているが、気候変動リスクが最大のリスクとして認識されたのは2011年で、それから一貫してずっと最上位のポジションを維持している。

巨額プロ投資家の実像

プロの投資家とは、そもそもどんな人たちなのか。投資家や資本家というと、「世界のトップ62人の大富豪が、全人類の下位半分、すなわち36億人と同額の資産を持っている」という話をすぐに持ち出す論者がいる。マイクロソフト創業者のビル・ゲイツ氏やアマゾン創業者のジェフ・ベゾス氏の名前をあげて、世界の富は上位1%の人が簒奪しており、資本主義は非常に「狂っている」という話を展開したがる。

だが、その話には注意が必要だ。「世界のトップ62人の大富豪が、全人類の下位半分、すなわち36億人と同額の資産を持っている」という話は、2016年にオックスファムというNGOがセンセーショナルに報じたニュースなのだが、報じられていた62人の資産の合計は1.76兆ドル(約190兆円)だった。彼らが保有している資産は、大半が自分たちで創業した会社の株式だ。190兆円という額は、もちろん決して小さな額ではないし、富の不平等をよく示してくれてもいる。

だが、この数字だけを根拠に「62人の大富豪が世界経済を支配している」と主張したとすると、それは論理の飛躍というものだ。2020年時点で、世界で運用されている資産の金額は、全体で280兆ドル(約3京円)もあるのをご存知だろうか。それと比べたら富豪62人の資産合計190兆円は、たかだかその0.6%にすぎない。ものすごくシンプルにいえば、62人の資産が世界の金融市場に及ぼしている影響力は、たった0.6%しかない。世界経済を支配するどころか、微々たる影響力だ。

では、残りの99%の資産は一体どこにあるのか。もちろん、上位62人には入れなかった他の富豪たちが持っている資産もあり、日本の人たちが持っている金融資産も十分その中に含まれる。社会人1年目の若者が、興味本位でネット証券に口座を開設し、5万円の投資信託を購入したとすると、この人も十分「残りの99%」に含まれる。このように個人で投資している人の資産を富豪から一般人まで積み上げていくとだいたい63%になる。

残りの37%は機関投資家と呼ばれる投資家で、この中の最大勢力は、わたしたちの年金を預かって、老後の年金を少しでも増やそうと運用してくれている年金基金と呼ばれる機関だ。世界の年金基金全体では、なんと53兆ドル(約5800兆円)もの資産を運用している。その他の機関投資家には、保険会社やアラブ産油国の政府系ファンドなどがあるが、年金基金と比べたら保有資産額は断然小さい。そのため投資運用の業界では「年金基金はキング」といわれる。

年金基金は、実際には資産運用を運用会社と呼ばれる専門の金融機関に委ねることも多い。運用会社とは、「○○アセット・マネジメント」「○○インベストメント・マネジメント」「○○投資顧問」のように、いかにも資本主義の香りがしそうな社名を持つが、彼らですら、お金を預けてくれるクライアントである年金基金には逆らえない。それが「年金基金はキング」といわれる所以(ゆえん)だ。どの程度の投資リターンを求めるかは、キングである年金基金が決める。運用会社は、年金基金が期待する投資リターンに応えられなければ、スパッと切られて、他の運用会社に乗り換えられてしまう。

個人投資家と違って、年金基金は一つの機関で数十兆円から数百兆円の資産を運用している。そのため運用会社は、個人投資家よりも年金基金に対して、時間も、お金も、神経も使う。その意味では、資本主義型の世界経済を支配しているのは誰かといえば、たった0.6%の大富豪などではなく、年金基金のほうが、はるかに影響力が大きい。