「不動産クラウドファンディング」という言葉を聞いたことはあるけど詳しく内容をご存じない人も多いのではないでしょうか。なかには、不動産クラウドファンディングの「仕組みを知りたい」「リスクを知りたい」という人もいるかもしれません。

不動産クラウドファンディングは、少額で始めることができる不動産投資商品です。比較的新しい投資方法のため、特徴や注意点などを十分に把握したうえで利用を検討することが重要です。本記事では、不動産クラウドファンディングの特徴や成功するためのポイントなどについて詳しく解説します。

目次

不動産クラウドファンディングとは?仕組みは?

不動産クラウドファンディングを説明する前に「そもそもクラウドファンディングとはどういったものなのか」について確認しましょう。クラウドファンディングとは、Webを利用して多数の人から資金を集める仕組みのことです。支援をしてくれた人にリターンとして物品やサービス、金銭などを還元します。この仕組みを不動産投資で活かした商品が不動産クラウドファンディングです。

不動産クラウドファンディングとは?

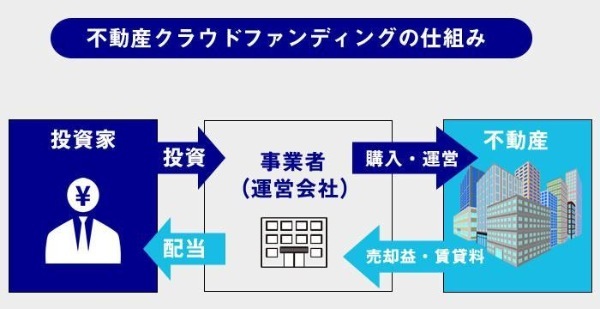

不動産クラウドファンディングの仕組みは、以下のようなものです。

- 事業者(運営会社)が多数の投資家から資金を集める

- それを元手に不動産を購入・運営する

- 賃料収入や売却益の一部を投資家へのリターンとして配当する

不動産クラウドファンディングの特徴は、不特定多数の人から資金を集めるため、高額な不動産へ個人でも少額から投資できること。ファンドによっては、1万円という少額からスタートできる魅力的な仕組みです。

不動産クラウドファンディングという言葉を、よく見かけるようになったと感じる人も多いでしょう。これは、2017年の「不動産特定共同事業法(不特法)」の法改正が影響しています。不特法とは、組合形式で出資を行い、投資家に不動産の売買や賃貸で得た利益が配当される事業を許可・規制するための法律です。

同法の改正により事業者の要件が緩められました。また、ネット上での手続きが整備されたこともあり、不動産クラウドファンディング市場は急拡大しました。こういった事情から、不動産クラウドファンディングは「不特法クラウドファンディング」と呼ばれることもあります。

・不動産クラウドファンディングの市場規模

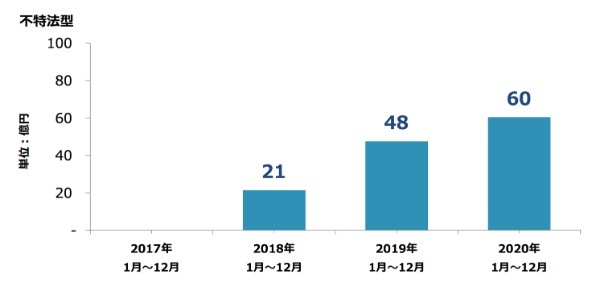

不動産クラウドファンディングの市場規模は、急拡大しています。日本クラウドファンディング協会がまとめたレポートによると、「不特法型(=不動産クラウドファンディング)」の市場規模は2018年から2020年の2年間で21億円から60億円と、約3倍になっています。

(参照:2022年9月20日)

不動産クラウドファンディングの注目度を考えると、2021年以降も市場規模の拡大が予想されます。

不動産クラウドファンディングの仕組み

不動産投資を本格的に始めたい人は、「どんな投資対象があるか」、また「リターンの中身はどうなっているのか」について知っておくことも大事です。

・不動産クラウドファンディングの投資対象は?

不動産クラウドファンディングの投資対象で多いのは、区分マンションや一棟物件などです。ファンドによってはオフィス、商業施設、ホテル、保育園、グループホームなどを運営しているケースもあり、物件の種類によりファンドの安定性や利回りが影響される可能性もあります。そのため、実際に投資する前段階で、ファンドの投資対象は必ずチェックしましょう。

<不動産クラウドファンディングの投資対象>

・区分マンション

・一棟物件

・オフィス

・商業施設

・ホテル

・保育園

・グループホーム など

・不動産クラウドファンディングのリターンの中身は?

不動産クラウドファンディングには、2種類のリターン(インカムゲインとキャピタルゲイン)があることもポイントです。

1つ目のリターンであるインカムゲイン(家賃収入)は、入居者や入居企業がいる限り安定的に得られるもの。なかには空室・稼働に関係なく一定の家賃収入が得られるサブリース契約になっているケースもあります。

2つ目のリターンであるキャピタルゲイン(売却益)は、不動産を購入したときの価格よりも売却するときの価格の方が高くなった場合に得られるもの。不動産市場が好調なときに獲得しやすいリターンです。

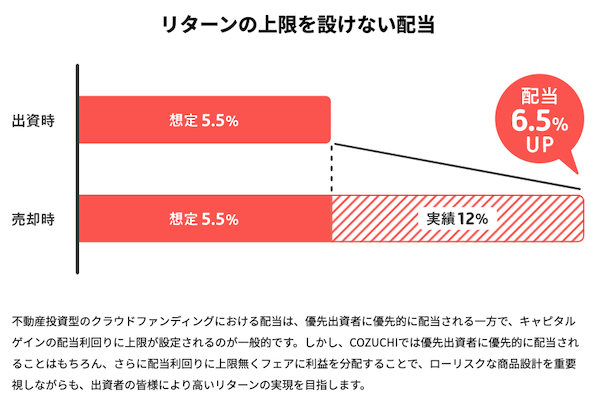

ちなみに、不動産クラウドファンディングの配当金は上限が設けられているのが一般的ですが、下図のように実績に応じて上限以上の配当金を出すファンドもあります。

他の投資と不動産クラウドファンディングの違いは?

この項目では、他の投資と不動産クラウドファンディングの比較をしていきます。比較テーマは、投資額の目安、リターン、リスク、流動性などです。ご自身に合った投資方法を考えるための参考にしてください。

株式投資との違いは?

投資額の目安で比較すると、株式投資よりも不動産クラウドファンディングのほうがお手軽です。株式投資は、一般的に5万〜10万円以上など、ある程度の投資額がなければ選択肢が限られます(100株単位で購入の場合)。これに対して、不動産クラウドファンディングは1口1万円からの設定が大半です。また、利回りで見ると不動産クラウドファンディングが有利な傾向ですが、流動性は売りたいときに処分できる株式投資のほうがあります。

| テーマ | 株式投資 | 不動産クラウドファンディング |

|---|---|---|

| 投資額の目安 | ケースバイケース | 1万円〜 |

| リターン | 配当金、優待、売却益 平均年利2.22% | 分配金 年利3〜10%程度 |

| 主なリスク | 業績不振などによる株価急落 投資企業の倒産による元本毀損 | 空室などによる元本割れ 不適切運用による元本毀損 |

| 流動性 | 高い 専用口座で売却可 | 低い 途中解約不可のファンドが大半 |

銀行預金との違いは?

銀行預金と不動産クラウドファンディングで共通するのは、はじめるのに手間がかからないことです。どちらも口座開設をしてお金を預けるだけで始められます。一方、リターンで見ると、銀行預金の利子は0.001%など低金利のため、極端なローリターンというのが実状です(円預金の場合)。不動産クラウドファンディングの場合は、年利3〜10%程度の分配金が期待できます(利回りはファンドによる)。

| テーマ | 銀行預金 | 不動産クラウドファンディング |

|---|---|---|

| 投資額の目安 | 1円以上 | 1万円〜 |

| リターン | 預金残高への利子 年利0.001%など | 分配金 年利3〜10%程度 |

| 主なリスク | 金融機関の破綻 (極めてローリスク) | 空室などによる元本割れ 不適切運用による元本毀損 |

| 流動性 | 高い いつでも引き出せる | 低い 途中解約不可のファンドが大半 |

ソーシャルレンディングとの違いは?

ソーシャルレンディングとは、クラウドファンディングの形態の1つで(貸付型と呼ばれる)、ネット経由で集めた資金を企業などに貸し付けるものです。不動産クラウドファンディングと同様に市場が拡大している半面、行政処分や業務停止命令を受ける業者が相次ぎ、法改正が検討されています。

ソーシャルレンディングは不動産クラウドファンディングと比べると、事業のパターンがさまざまなため、ファンドの内容をより細かくチェックしていく必要があるでしょう。利回りはファンドごとに違い、国内企業では1〜3%程度、海外のベンチャー企業では5〜11%程度です。

| テーマ | ソーシャルレンディング | 不動産クラウドファンディング |

|---|---|---|

| 投資額の目安 | 1万円以上 | 1万円〜 |

| リターン | 分配金(一部、優待) 年利1〜11%程度 | 分配金 年利3〜10%程度 |

| 主なリスク | 投資先企業の破綻 融資した資金の使途不明 | 空室などによる元本割れ 不適切運用による元本毀損 |

| 流動性 | 低い 途中解約不可のファンドが大半 | 低い 途中解約不可のファンドが大半 |

REITとの違いは?

不動産クラウドファンディングの仕組みは、REITの仕組みと似ているため、同じ投資商品と感じる人もいるのではないでしょうか。しかし不動産クラウドファンディングとREITは、以下のような違いがあります。

・そもそも管轄が違う

・投資する不動産を選ぶ権利があるかどうか

・そもそも管轄が違う

REITは、証券市場で売買できる金融商品でREITの管轄は金融庁です。証券市場に上場しているため、市場がオープンしているときは簡単に売買ができて現金化(流動性が高い)することができます。一方、不動産クラウドファンディングの管轄は、国土交通省です。基本的に一度投資すると運用期間が終了するまで解約できません。

また他人に譲り渡すことや権利の売買もできないため、REITと比較して流動性が低いといえるでしょう。

・投資する不動産を選ぶ権利があるかどうか

不動産クラウドファンディングは、案件によって投資物件が決まっているため、募集案件から自分で投資する物件を選ぶことができます。一方でREITは、投資のプロとなる投資法人が投資先を決めるため、自分で個別に投資する物件を選ぶことができません。

| テーマ | REIT | 不動産クラウドファンディング |

|---|---|---|

| 投資額の目安 | 15万円〜 | 1万円〜 |

| リターン | 分配金、売却益 平均年利3.57% | 分配金 年利3〜10%程度 |

| 主なリスク | 空室発生などによる価格下落 投資法人の倒産による元本毀損 | 空室などによる元本割れ 不適切運用による元本毀損 |

| 流動性 | 高い 専用口座で売却可 | 低い 途中解約不可のファンドが大半 |

現物不動産との違いは?

投資額の目安で比べると、不動産クラウドファンディングよりも現物不動産のほうが圧倒的にかかります。現物不動産投資で必要な初期費用の具体例をご紹介しましょう。

・百万円単位:築古の戸建てや区分マンションなど

・千万円単位:新築や築浅の区分マンションやアパートなど

・億円単位:新築の一棟マンションなど

また、現物不動産には、金融機関からの借り入れが可能なメリットがある半面、運用に手間がかかるというデメリットもあります。

| テーマ | 現物不動産 | 不動産クラウドファンディング |

|---|---|---|

| 投資額の目安 | 百万円単位〜億単位 | 1万円〜 |

| リターン | 家賃収入、売却益 年利7〜8%程度 | 分配金 年利3〜10%程度 |

| 主なリスク | 空室リスク 家賃滞納リスク 価格値下がりリスク | 空室などによる元本割れ 不適切運用による元本毀損 |

| 流動性 | 低い 売却までに期間を要する | 低い 途中解約不可のファンドが大半 |

不動産クラウドファンディングのメリット

不動産クラウドファンディングのメリットは、主に以下の3つです。

・1万円から少額で不動産投資ができる

・優先劣後方式で元本割れのリスクを軽減している

・不動産管理の手続きや手間がかからない

1万円から少額で不動産投資ができる

不動産クラウドファンディングには、1万円から投資できる案件もあります。一般的に実物不動産投資の場合は、数百万から高い物件は数億円までとかなり高額です。同じく実物不動産投資のメリットを享受できてわずか1万円からスタートできる不動産クラウドファンディングは、リスクが怖くて投資をあきらめていた人でも気軽に始められることが大きなメリットです。

優先劣後方式で元本割れのリスクを軽減している

不動産クラウドファンディングを取り扱っている多くの運営会社が、優先劣後方式を採用しています。優先劣後方式とは、万が一不動産を運用して損失が出た場合に出資金を投資家と運営会社に分けて投資家の出資金から優先して返却する方式です。投資となるため、元本保証とはいきませんが優先劣後方式を採用することでリスクを抑えることができるでしょう。

ただし出資割合は、運営している運営会社やファンドごとに異なるため、注意が必要です。例えば「JOINTα」の場合、運営会社の出資が3割、投資家の出資が7割に設定されている案件が多くあります。事前に確認するようしましょう。

不動産管理や手続きの手間がかからない

不動産クラウドファンディングは、運営会社が物件の選定や情報収集、購入後の運用をすべて行ってくれます。そのため自身で投資する場合と比べて手間がかかりません。基本的に投資案件を選んで投資するだけなのでビジネスパーソンなど時間がない人におすすめしたい投資商品です。

不動産クラウドファンディングのデメリット

不動産クラウドファンディングの主な4つのデメリットを解説していきます。

・元本割れのリスクがある

・投資できる案件が少ない

・運営会社が倒産するリスクがある

・レバレッジ効果を得られない

元本割れのリスクがある

不動産クラウドファンディングは、必ず儲かる保障はありません。運用先の経営状況によっては、元本割れするリスクがあります。そのため元本割れのリスクを考慮しながら慎重に案件を選ぶことが必要です。ただし不動産クラウドファンディングの投資金額が少額からスタートできるメリットを活かして複数の案件に分散投資することでリスクを軽減することができます。

人気ファンドは競争率が高い

不動産クラウドファンディングを運営するには、厳しい審査を受ける必要があることから運営会社によっては案件数が少ない傾向です。そのため案件の募集開始からわずか10分程度で埋まってしまうケースも少なくありません。本当に投資したい案件がある場合は、募集開始前からサイトで待機するなど対策を立てておきましょう。

運営会社が倒産するリスクある

投資先の運用リスクだけでなく、不動産クラウドファンディングを運営する会社も経営状況によっては倒産する可能性があります。つまり運営会社の信頼性を見極めることが重要です。例えば「大手企業から出資を受けている運営会社」「大手グループ系列の会社」などの案件に投資することも選択肢の一つでしょう。

レバレッジ効果を得られない

実物不動産への投資の場合、金融機関からの融資を活用してレバレッジを効かせて投資することが可能です。しかし不動産クラウドファンディングの場合、融資を活用することができません。つまりすべて自己資金で投資が必要になるため、融資によるレバレッジ効果を得られない点はデメリットです。

不動産クラウドファンディングの投資で成果を出すためのポイント

最後に不動産クラウドファンディングで成果を出すためのポイントをピックアップしました。大きく以下の4つのポイントがあります。

・運営会社の実績などの情報から信頼性を見極める

・投資する物件の種類を確認する

・分散投資をする

・募集形式が先着順の場合は募集開始のタイミングを見逃さない

運営会社の実績などの情報から信頼性を見極める

不動産クラウドファンディングで成功するために最も重要なポイントは、運営会社を見極めることです。なぜなら物件の選定から運用まですべて運営会社が行っているからです。運営会社がいい加減な運用をしてしまうと物件がよくても失敗する可能性が高くなります。そのため運営会社の運用実績や上場企業かなど事前によく調べてから慎重に運営会社を選ぶようにしましょう。

投資する物件の種類を確認する

不動産クラウドファンディングは、ホテルや商業施設などさまざまな案件があるため、きちんと収益が得られるかを見極めることが重要です。例えばホテル案件の場合、ビジネス需要や観光需要が見込める立地にある物件であれば予定通りに償還される可能性が高まります。投資する物件の特徴をしっかりと把握したうえで「収益が得られる案件かどうか」を慎重に見極めることが重要です。

分散投資をする

投資は、リスクを抑えるためにも分散投資することが重要です。不動産クラウドファンディングは、少額から投資ができるため、複数の案件に分散して投資しやすい投資商品といえます。「ホテル案件と住居案件に分散する」などより安定したポートフォリオを組むことが大切です。

募集形式が先着順の場合は募集開始のタイミングを見逃さない

不動産クラウドファンディングの募集形式は「先着順」と「抽選」の2つがあります。案件ごと募集する金額が決まっているため、人気のある案件で先着順の場合、募集開始から数分で募集金額が集まってしまうケースも少なくありません。そのため、先着順の場合は募集開始のタイミングを見逃さないことが重要です。

初心者向けの不動産クラウドファンディングサイト3選

不動産クラウドファンディングで成功するには、どのプラットフォーム(サイト)を選ぶかも大事です。ポイントは、「運営会社に信頼性があること」「運用する不動産を精査していること」です。ここでは一例として、運営会社が東証に上場している不動産クラウドファンディングサイトをご紹介します。

※本記事は、ご紹介するサービスを推奨するものではありません。投資判断はご自身の判断でされるようお願いします。

※各サービス紹介内の期待利回りや運用期間は執筆時点の直近案件(募集中案件も含む)などに基づきます。

Rimple(リンプル)

Rimpleの運営企業は、東証プライム市場上場のプロパティエージェント株式会社。一般的な不動産会社よりも従業員のIT人員の比率が高い(約40%)DX化に積極的に取り組む企業です。主な事業は、東京23区や横浜を中心に展開する自社ブランドマンションのクレイシアシリーズの販売・管理などで、19期連続で増収増益を達成しています。

不動産クラウドファンディングサイト「Rimple」の特徴は、他社のポイント(セゾンポイント、ハピタス、モッピーなど)を「リアルエステートコイン」と呼ばれる独自コインに交換して投資できること、運営企業が開発するマンションで投資できることなどがあります。

| 運営会社 | プロパティエージェント株式会社 |

|---|---|

| 最小投資金額 | 1万円~ |

| 参加募集方法 | 抽選 |

| 取扱い物件 | 東京23区のマンションが中心 |

| 期待利回り | 約2.8~10%(案件により異なる) |

| 運用期間 | 6ヵ月 |

| 公式サイト | https://funding.propertyagent.co.jp/ |

CREAL(クリアル)

CREALの運営会社は2022年4月、東証グロース市場に上場したクリアル株式会社。同社は、約350億円という潤沢な運用資産残高を有する不動産アセットマネジメント会社です。合わせて、不動産クラウドファンディング分野でも累計調達額150億円を突破しながら元本割れ0件となっています(運用資産残高、累計調達額ともに2022年4月末時点)。

不動産クラウドファンディングサイト「CREAL」の特徴は、自社のマンションブランドに加えてバラエティに富んだ投資物件を揃えていること。その一例では、大手デベロッパーが開発したマンション、ゴルフスクール、国際保育園などが挙げられます。

| 運営会社 | クリアル株式会社 |

|---|---|

| 最小投資金額 | 1万円~ |

| 参加募集方法 | 先着 |

| 取扱い物件 | 一棟物件のほか区分、オフィス、ホテルなど |

| 期待利回り | 約3.8~5.5%(案件により異なる) |

| 運用期間 | 3~24ヵ月 |

| 公式サイト | https://creal.jp/ |

TSON(ティーソン)

TSONの運営会社は、東証プロマーケットに上場している株式会社TSON。同社は、不動産 DXをテーマにした事業に注力することで知られます。サービスの一例としては、1口100万円の小口化不動産投資(任意組合型)「SONAE」、分譲戸建てや賃貸住宅のマーケットをビッグデータで分析するシステム「勝率一番」などが挙げられます。

不動産クラウドファンディングサイト「TSON」の特徴は、「投資対象が戸建て住宅と賃貸住宅中心なこと」「1口1万円(最低5口)や50万円などニーズに合った投資額を選択できること」などです。

| 運営会社 | 株式会社TSON |

|---|---|

| 最小投資金額 | 1万円(最低5口)~ |

| 参加募集方法 | 抽選、先着 |

| 取扱い物件 | 戸建て住宅、賃貸住宅 |

| 期待利回り | 5.5~7% |

| 運用期間 | 3ヵ月~3年 |

| 公式サイト | https://www.tson.co.jp/futoku/ |

まとめ

不動産クラウドファンディングは、少額で投資できるため、初心者でも気軽に不動産投資を始めることができます。ただし成功するためには、運営会社や案件の選び方など注意すべきポイントも多い傾向です。これから不動産クラウドファンディングを検討している人は、ぜひこの記事を参考にしてみてはいかがでしょうか。

不動産クラウドファンディングに関するよくある質問

Q.不動産クラウドファンディングには、どんなメリットがある?

一番のメリットは、1万円からというような少額で不動産投資をできること。リスクが怖くてこれまで投資できなかった人でも手軽に始めやすいといえるでしょう。このほかのメリットとしては、損失が出た際に「運営会社の出資金」よりも「投資家の出資金」を優先して返却する優先劣後方式を多くのファンドで採用していることなどが挙げられます。

Q.現物不動産投資と不動産クラウドファンディングは何が違う?

一番大きな違いは、投資金額の目安です。不動産クラウドファンディング投資額の目安は、1万円、5万円、10万円など比較的少ない額です。これに対し、現物不動産の投資額の目安は、百万円単位から億円単位です。ただし、現物不動産にも優位な面もあり、たとえば初期投資を金融機関で借りられることで、手元資金にレバレッジをかけられます。

(提供:YANUSY)

【あなたにオススメ YANUSY】

・「財産債務調書」を提出している人は財産が○億円以上!

・ポスト港区!? 次に富裕層が住み始めるセレブ区はここだ!

・【特集#04】こんな領収証ならバレない?私的支出を経費にしたときのペナルティ

・固定資産税の過払いが頻発…還付を受けるための3つのポイント

・資産運用としての不動産投資の位置づけ