中小企業の事業承継に関する支援策4つ

以下、中小企業の事業承継の支援策について、税制・法律・金融・補助金の4つの点から順に紹介する。

1.税制の支援

・事業承継税制

相続や贈与によって、非上場株式等を後継者(親族外を含む)が取得する場合、後継者に生じる相続税や贈与税の支払いを猶予し、さらに一定条件を満たせば猶予された税額を免除する税制である。

贈与税や相続税の計算は、財産の評価額に基づいて計算される。しかし、非上場株式の場合は上場株式と違って取引の相場がないため、類似する上場企業の株価に比準させて評価した額や自社の純資産価額から算定した額に基づいて評価する。

この評価方法の特性から、利益が近年増大した会社や、長年蓄積された繰越利益剰余金が膨らんでいる会社では評価額が高くなりやすく、税負担が予想外に重くなることがある。

株式は金銭ではないため、納税するための資金は取得した人物が調達しなければならないが、税額が高すぎると調達が間に合わず、円滑な事業承継の妨げになる。

【事業承継税制(特例措置)の注意点】

利用メリットの多い「法人版事業承継税制」の「特例措置」については、2027 年 12月31日までに相続や贈与によって取得した非上場株式に適用できる。

注意点としては、2018 年 4月1日から2023年3月31日までに都道府県知事に「特例承継計画」を提出する必要があることだ。

この計画に基づいて株式を承継した後継者が、承継後も事業を継続するなどの条件を満たすことで、猶予された納税額が免除となる。

なお、相続や贈与を対象とする制度であり、対価を得て株式を譲渡(売却)するM&A等には使えない。

2.会社法・民法の特例による支援

・遺留分に関する民法の特例

事業承継の後継者(親族外を含む)が、生前贈与によって取得した自社株を先代経営者の相続人の遺留分の計算基礎に含まないという特例である。

こちらも「経営承継円滑化法」による民法の特例で、2008年に創設された。

遺留分を侵害された相続人は、財産を多く取得した相続人等に対して、侵害された遺留分に相当する額の金銭の支払いを請求できる。遺留分の計算基礎となる財産には、相続時に故人が保有する財産だけでなく、相続前の一定期間内に行われた生前贈与による財産も含まれる。

このことから、自社株を承継した後継者が、相続のタイミングで他の相続人から金銭を請求されてしまう可能性がある。

遺留分に関する民法の特例では、自社株を計算基礎から除外する合意や、計算基礎に含める際の株式の価額を、贈与時のものに固定する合意(※)ができる。

特例を適用するには、合意後1ヵ月以内に経済産業大臣の確認を受けた後、1ヵ月以内に家庭裁判所に申し立てを行って許可を得る必要がある。

(※)固定合意は、個人事業主の事業承継には使えない

・所在不明株主に関する会社法の特例

株主が所在不明の際に、競売または売却までの手続きを短縮できる特例である。

本来、所在不明の部主の株式は、その株主が5年間継続して剰余金の配当を受領しない場合に競売または売却が認められる。つまり、株式を買い取るには通常「5年」必要だが、特例では、都道府県知事の認定を受けることで「1年」に短縮できる。

経営承継円滑化法による会社法の特例で、2021年8月2日から施行されている。

一定割合を超える株式を保有する株主と連絡が取れなくなってしまい、事業承継の株式譲渡等ができない状況に早めに対処できるよう制定されたものだ。

上記の認定を受けた後、公告・個別催告の手続きを経て、裁判所の許可のもと売却(後継者による買取り)が認められる。

3.金融の支援

・中小企業信用保険法の特例

経営承継円滑化法の特例によって、都道府県知事の認定を受けた中小企業(会社)、中小企業の代表者個人や後継者になる予定の個人などが、以下のような資金の使途で、信用保証融資を申し込むことができる。

・株式の買い取り資金

・相続税や贈与税の納税資金

・遺留分侵害額の支払いに充てる資金

本来は、中小企業や個人事業主を対象とする融資だが、特例で、親族間承継、役員・従業員承継の場合の後継者はもちろん、M&Aの買い手も申し込むことができる。また、信用保証協会の債務保証が利用できるため、個人でも資金調達がしやすい。

利用できる融資の種類は以下の通りである。

・普通保険(限度額2億円)

・無担保保険(限度額8,000万円)

・特別小口保険(限度額2,000万円)

・日本政策金融公庫の特例

中小企業信用保険法の特例と趣旨は同じである。融資限度額は、中小企業事業で7億7,200万円、国民生活事業で7,200万円である。

貸付期間は「設備資金:20年以内」「運転資金:7年以内」(いずれも据置期間は2年)で、通常の基準金利よりも低い「特別金利」が適用される。

・経営者保証の解除・事業承継特別保証制度の創設

現経営者が、事業承継の対象会社の借入金の保証人になっている場合、金融機関によっては、信用力の低い後継者候補の借り入れの承継を拒否するケースがあった。

このことが事業承継の妨げになっているとの懸念から、日本商工会議所と全国銀行協会によって『経営者保証に関するガイドライン』が策定された。

ガイドラインに従い、2020年1月から商工中金では、一定の条件を満たす企業に対して「原則無保証化」を開始している。

他の政府関係機関でも、経営者保証を不要とする信用保証制度を創設し、経営者保証コーディネーターによる確認を受けた場合は保証料を軽減する取り組みを2020年4月から開始している。

4.事業承継・引継ぎ補助金

事業承継やM&Aを契機とした「経営革新」、M&Aによる経営資源の引継ぎを行う際の「専門家活用」の費用に対する補助金である。

・「経営革新」とは

事業承継やM&Aを機に、新商品やサービスの開発、新たな提供方法の導入、新規分野への進出などの新しい取り組みを行うものである。

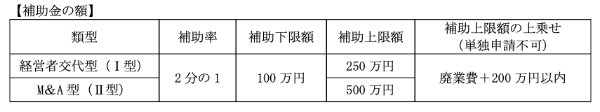

「経営者交代型(Ⅰ型)」と「M&A型(Ⅱ型)」に分かれており、親族内承継の場合は「M&A型(Ⅱ型)」の申請はできない。

【補助対象経費】

・事業費:補助対象事業に必要な一般経費(例:人件費、設備費、マーケティング調査費、旅費、外注費など)

・廃業費:既存事業の廃業費(例:解体費、原状回復費など)

・「専門家活用」とは

安心安全なM&Aを推進するために不可欠な、専門家費用や表明保証保険料等を補助するものである。

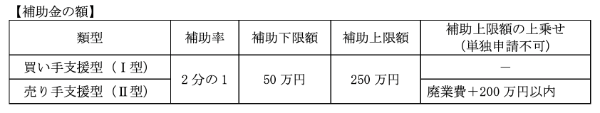

「買い手支援型(Ⅰ型)」と「売り手支援型(Ⅱ型)」に分かれる。

【補助対象経費】

M&A支援業者に支払う手数料、デューデリジェンス(DD)にかかる専門家費用、表明保証保険料など