この記事は2022年3月7日(月)配信されたメールマガジンの記事「岡三会田・田 アンダースロー『金利暴騰の思い込みで財政拡大余地を使わないのはもったいない』」を一部編集し、転載したものです。

長期金利(10年金利)の動き

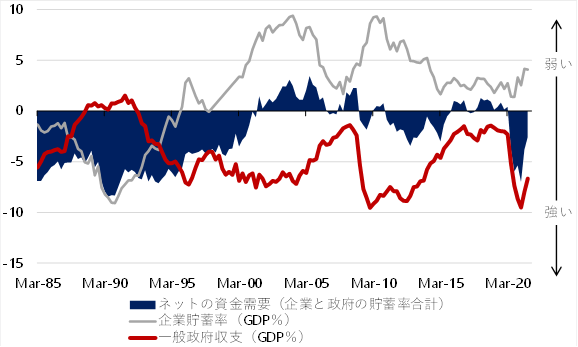

長期金利(10年金利)の動きは、企業と政府の資金需要(支出する力)の合計でもあるネットの資金需要(企業貯蓄率+財政収支、GDP比、マイナスが強い)が、市中のマネーの拡大・縮小を左右するリフレ・サイクルと、家計に所得を回す力として、左右していると考えられる。

基軸通貨である米ドルの長期金利をアンカーとして、米国の10〜30年金利差も影響を与える。両要因の基調の動きに、日銀の金融政策要因(政策金利、長期国債買い入れ、イールドカーブコントロール)などが加わり、長期金利が決定すると考えられる。

マイナス金利政策とイールドカーブコントロールが実施されている時を1とするYCCダミーで調整する。さらに、短期的な需給要因などのよる変動を考慮するため、1標準誤差を上回った時を1とするダミー変数で調整する。

- 10年金利:−0.36 +0.47

- コールレート:+0.36

- 米長期金利:+0.45

- 米10〜30年金利差:−0.062

- ネットの資金需要:−0.024

- 日銀長期国債買入れGDP比:−0.23

- YCCダミー:+0.54

- アップダミー:−0.45

- ダウンダミー:R2=0.99

ネットの資金需要が強ければ、市中のマネーの拡大・縮小を左右するリフレ・サイクルと、家計に所得を回す力も強くなり、景気の過熱や物価の上昇が生れ、日銀はそれに対応して政策金利を引き上げるなどの金融政策の調整を行うことになる。

一方、これまで財政赤字を過度に懸念し、恒常的なプラスとなっている企業貯蓄率が表す企業の支出の弱さに対して、政府の支出は過少であった。結果として、企業貯蓄率と財政収支の和であるネットの資金需要が消滅してしまっていた。

ネットの資金需要が消滅すると、企業と政府の支出する力がなくなり、家計に所得が回らない。そして、国内の資金需要・総需要を生み出す力がなくなり、貨幣経済と市中のマネーが拡大できなくなってしまっていた。

ネットの資金需要の消滅による市中のマネーが拡大する力の喪失が、物価下落、名目GDP縮小、円高という日本化の原因になってきた。日銀はそれに対応して、政策金利を引き下げ、長期国債買い入れを増やし、イールドカーブコントロールなどの新たな金融政策を試みることになった。

▽リフレ・サイクルと家計に所得を回す力を示すネットの資金需要(企業貯蓄率+財政収支)

ネットの資金需要の動き

ネットの資金需要の動きで、市中のマネーの拡大・縮小を左右するリフレ・サイクルや家計に所得を回す力が決まり、景気や物価の動向に影響を与えていくと考えらえる。

それに日銀が対応していると考えられ、長期金利のモデルから日銀の金融政策要因(政策金利、長期国債買い入れ、イールドカーブコントロール)を除いても、長期金利のトレンドをうまく捕捉できることがわかった。ネットの資金需要の長期金利に対する説明力は飛躍的に強くなる。

長期金利のトレンドは、米国の金利動向とネットの資金需要が決められているようだ。財政赤字が大きくても、企業の貯蓄率が高く、ネットの資金需要が消滅していたことが、長期金利が上昇しない理由であることが確認できる。

- 10年金利:−2.3 +0.75

- 米長期金利:+1.1

- 米10-30年金利差:−0.17

- ネットの資金需要:R2=0.9

新型コロナウィルスに対応するために、財政拡大が起こった。2021年7〜9月期の財政赤字はマイナス6.7%(GDP比)となっている。企業貯蓄率が4.1%であるため、ネットの資金需要はマイナス2.6%となっている。長期金利には0.4%の上昇圧力となっている。

市中のマネーの拡大・縮小を左右するリフレ・サイクルと家計に所得を回す力も強くするためには、ネットの資金需要はマイナス5%程度となるような、財政政策の運営を行う必要があると考えられる。必要な財政赤字の水準は、企業活動の強さを表す企業貯蓄率が左右する。企業活動が強く、企業貯蓄率がマイナスであれば、財政緊縮が必要である。

しかし、現在は企業活動が弱く、企業貯蓄率はプラスで、過剰貯蓄が総需要を破壊する力となっているため、財政拡大が必要である。市中のマネーの拡大と家計に所得を回すためには、企業と政府の支出する力であるネットの資金を拡大しなければならない。

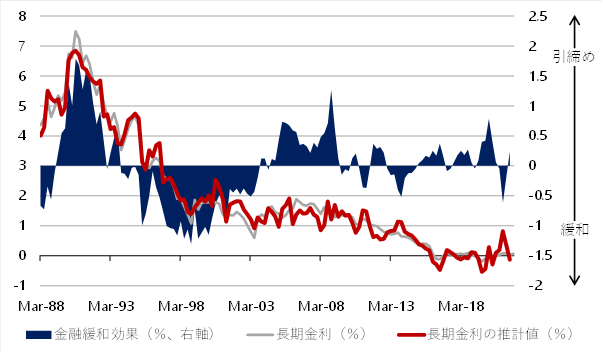

米国の長期金利

米国の長期金利が2%、10〜30年金利差が0.5%という標準的なシナリオで、日本のネットの資金需要をマイナス5%程度に誘導すると、日本の長期金利は0.6%程度になると考えられる。

日銀が金融政策(政策金利、長期国債買い入れ、イールドカーブコントロール)で0%程度に押し下げ、十分にコントロールすることが可能な範囲だろう。この推計値と日銀のコントロールによる実際の水準の差が金融緩和効果となる。さらなる財政拡大で、ネットの資金需要がマイナス10%となっても、長期金利は1.4%程度になると考えられる。

暴騰というほどのことでもない。市中のマネーの拡大・縮小を左右するリフレ・サイクルと家計に所得を回す力も強くし、デフレ構造不況からの脱却と、名目GDP成長率を目標の3%へ引き上げるために、日銀の粘り強い金融緩和の継続とともに、さらなる財政拡大の余地はある。ネットの資金需要をコントロールすればいいだけだ。

「いつかは金利が暴騰するので、現世代は苦境を耐え忍ばなければならない」という非科学的で精神論的な思い込みを計量的に脱し、家計にしっかり所得を回し、将来世代に正常で強い経済を残すため、困窮世帯への支援と人への投資を含めた所得分配と、グリーン・デジタル・経済保障を中心とした成長投資などに財政拡大の余地を使うべきだろう。

▽長期金利の推計値と金融緩和効果

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。