多くの人にとって、退職金は人生で有数のまとまった収入機会だ。そこで気になるのが退職金にかかる税金だろう。たとえば2,000万円の退職金を手にしたとしても、2,000万円がまるまる手元に入るとは限らない。退職金は老後生活の大きな支えになることが多いため、あらかじめ「どれくらい手元に残るのか」は把握しておきたい。

では、退職金を受け取るとどれくらい税金がかかるのだろうか。今回は、退職金にどのような受け取り方があり、それぞれどのような税金の計算を行うのかについて解説する。また、退職金の受け取り方法を選択する際の注意点もあわせて解説するので、参考にしてほしい。

目次

退職金の受け取り時に税金はかかるのか?

結論として、退職金を受け取るときは税金がかかる。「当然ではないか」と思う人がいるかもしれないが、受け取り方法によっては税金がかからない場合もある。「自分はどちらに当てはまるか」をまず確認することが重要だ。

ここからは、退職金の受け取り方によって異なる課税方法の違いについて解説していく。

退職金の受け取り方によって課税方法が異なる

退職金は「一時金」と「年金」のどちらで受け取るかによって課税方法が異なる。また、一時金と年金が併用できる企業も少なくないので、併用する場合の課税方法についても解説する。

・退職金の受け取り方1:一時金で受け取るなら退職所得

退職金を一時金で受け取る場合は、「退職所得」に該当する。退職金は「長年の勤労に対する会社からの感謝」という意味合いが強いことなどから、他の所得より控除(差し引ける金額)が大きい。

詳しい計算方法については後述するが、勤続年数に応じて控除額が変わる点や、支給された退職金から退職所得控除を差し引いたあとに「1/2」が掛けられることから、いかに退職金の税金が優遇されているかがわかることだろう。

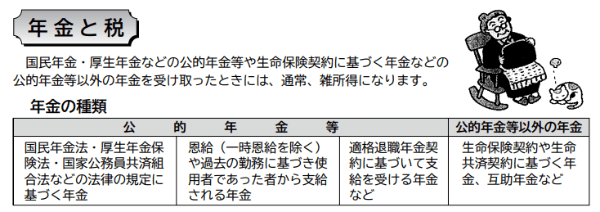

▽国税庁による退職金にかかる税金の説明

この退職金は、長年の勤労に対する報償的給与として一時に支払われるものであることなどから、退職所得控除を設けたり、他の所得と分離して課税されるなど、税負担が軽くなるよう配慮されています。

引用:国税庁 | 退職金と税

・退職金の受け取り方2:年金で受け取るなら雑所得

退職金を年金で受け取る場合は「雑所得」に該当する。年金収入は総合課税という計算方法になるので、他の所得と合算して所得税を算出することになる。

年金の場合は、退職所得控除が受けられないデメリットはあるが、退職後も給料のように、定期的に退職金を受け取れることから、資金計画を立てやすい特徴がある。

▽退職金を年金で受け取る場合の所得区分

・一時金と年金は併用できるのか? 目的に応じて選択しよう

勤めている企業によっては、退職金を一時金と年金の併用で受け取れる場合がある。併用を選択できるのであれば、退職所得控除による恩恵が受けられる範囲で一時金を受け取る方法や、住宅ローンの返済やリフォームの費用などに必要な金額のみを一時金として受け取る方法も検討できる。

退職金の受け取り時は、所定の手続きをすれば確定申告の必要がない

退職金を受け取る際に、確定申告が必要かどうか気になっている人もいるだろう。基本的に、退職金は確定申告の必要がない。所定の書類を勤務先に提出すれば、退職金の支払者が代わりに税額を計算してくれるからだ。

▽退職金に関する確定申告の要不要

(1)「退職所得の受給に関する申告書」を提出している人

退職金等の支払者が所得税額および復興特別所得税額を計算し、その退職手当等の支払の際、退職所得の金額に応じた所得税等の額が源泉徴収されるため、原則として確定申告は必要ありません。

引用:国税庁 | No.1420 退職金を受け取ったとき(退職所得)

ただし、医療費控除や寄附金控除の適用を受けるなど、他の理由で確定申告書を提出する場合は、確定申告書に退職所得の金額を記載する必要がある。

退職金の受け取り時に提出する書類とは

それでは、具体的にどのような書類を勤務先に提出すれば良いのだろうか。退職金の受け取り時に「退職所得の受給に関する申告書」という書類を勤務先に提出すると、退職金を受け取る人が確定申告をする必要がなくなる。この書類を提出することで、退職金額に応じた所得税の金額が源泉徴収されるしくみになっているからだ。

この書類を提出しないと、20.42%の源泉徴収が行われることになる。多く所得税を支払っている場合は確定申告によって払い戻しを受けられるが、特段の理由がない限りは「退職所得の受給に関する申告書」を提出するようにしたい。

退職金にかかる2つの税金を解説

ここからは、退職金にかかる2つの税金について解説していく。

退職金にかかる税金1:所得税

まずは所得税だ。先述したとおり、計算方法は退職金の受け取り方法によって異なる。退職金を一時金で受け取った場合は、退職金のみを分離して計算を行い、年金で受け取る場合は、他の所得と合算して計算を行うことになる。

▽退職金の分離課税

退職所得は、原則として他の所得と分離して所得税額を計算します。

引用:国税庁 | No.1420 退職金を受け取ったとき(退職所得)

年金を選択した場合は、1月1日から12月31日までの1年間で得た所得をもとに、他の所得と合算して計算することになる。

所得税を計算する際は、速算表を用いて計算を行い、その後、所得税とあわせて復興特別所得税も計算することになる。詳しい計算方法については後述する。

退職金にかかる税金2:住民税は「所得割」と「均等割」がかかる

次は住民税だ。住民税は、一律10%(道府県民税4%、市町村民税6%)が課税される「所得割」と定額(通常5,000円)が課税される「均等割」の2種類からなる。均等割の金額は本来4,000円だが、東日本大震災からの復興のために1,000円引き上げられている。

詳しい住民税の計算方法についても後述する。

退職金を受け取る際にかかる税金の計算方法を解説

ここからは、退職金を受け取る際にかかる税金の計算方法について解説していく。所得税を算出する場合は、下記に引用している国税庁の速算表(税率と控除額)を参照するとわかりやすいだろう。

退職金を一時金して受け取る場合の計算方法

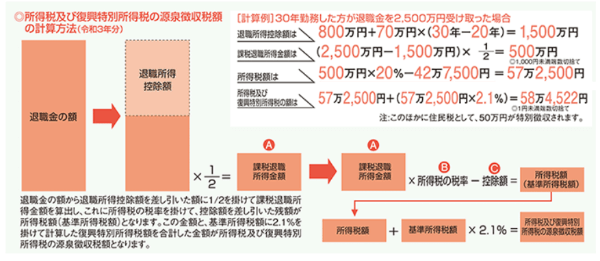

退職金を一時金して受け取る場合は、以下の図のとおりに計算を行う。

1:退職所得控除額を算出する

2:課税退職所得金額を算出する

3:所得税額を算出する

4:復興特別所得税額(所得税及び復興特別所得税額)を算出する

5:住民税額を算出する

▽退職金における所得税の源泉徴収税額の計算方法(令和3年分)

まずは、課税退職所得金額(2)を求めるために、退職所得控除額を算出する(1)。退職所得控除額は、勤続年数に応じて変動する特徴がある。勤続年数に応じて控除額が変わる理由は、退職金が「長年の勤労に対する会社からの感謝」を表した支給であるからだ。退職所得控除は、以下の表を用いて算出する。

▽退職所得控除額の計算表

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × A(80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (A - 20年) |

退職所得控除額を算出した後は、受け取った退職金から算出した退職所得控除額を差し引いて、課税退職所得金額を算出する(2)。その際、退職所得に1/2が掛けられるので、実際に納税する税額は、他の所得よりも安く済むように設計されている。

▽退職所得金額の計算式

(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1 / 2 = 退職所得の金額

引用:国税庁 | No.1420 退職金を受け取ったとき(退職所得)

課税退職所得金額が算出できたら、所得税の速算表(下図)を用いて所得税額を算出する(3)。税率は所得金額に応じて5〜45%が適用される。所得金額に対応する税率を掛けた後、控除額を差し引くと、所得税額が算出できる。

▽所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

復興特別所得税は、所得税額に2.1%を掛けて算出する(4)。また、住民税額は、課税退職所得金額に所得割の10%を掛けた金額に、均等割の5,000円を加えて算出する(5)。

退職金を年金で受け取る場合の計算方法

退職金を年金で受け取る場合は、公的年金等の雑所得に該当する。雑所得は、速算表(下図)を用いて計算を行う。受け取った退職金に対して年齢に応じた割合を掛けた後、控除額を差し引くことで算出できる。

なお下図は所得1,000万円以下の場合であり、1,000万円超の場合は別の速算表を活用する。詳細は記載の国税庁URLをご覧いただきたい。

▽公的年金等に係る雑所得の速算表(令和2年分以後)

| 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下 | |||

|---|---|---|---|

| 年金を受け取る人の年齢 | (a)公的年金等の収入金額の合計額 | (b)割合 | (c)控除額 |

| 65歳未満 | (公的年金等の収入金額の合計額が600,000円までの場合は所得金額はゼロとなります。) | ||

| 600,001円から1,299,999円まで | 100% | 600,000円 | |

| 1,300,000円から4,099,999円まで | 75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 | |

| 10,000,000円以上 | 100% | 1,955,000円 | |

| 65歳以上 | (公的年金等の収入金額の合計額が1,100,000円までの場合は、所得金額はゼロとなります。) | ||

| 1,100,001円から3,299,999円まで | 100% | 1,100,000円 | |

| 3,300,000円から4,099,999円まで | 75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 | |

| 10,000,000円以上 | 100% | 1,955,000円 | |

退職金の税金を4つのケースで実際に計算してみる

ここからは、退職金を一括で受け取った際の税金を実際に計算していく。上記の計算方法を具体的なケースに当てはめることで、さらに理解が深まるはずだ。

【ケース1】勤続年数13年6カ月・退職金支給額1,000万円を一括で受け取る場合

まずは、勤続年数13年6カ月で、退職金1,000万円を一括で受け取るケースだ。勤続年数13年6カ月の場合は、勤続年数を14年として計算する(端数の月数は切り上げるルールになっているため)。

(1)退職所得控除額:560万円

40万円 × 14年 = 560万円

(2)課税総所得金額:220万円

(1,000万円 – 560万円) × 1/2 = 220万円

(3)所得税額:12万2,500円

220万円 × 10% − 9万7,500円 =12万2,500円

(4)所得税および復興特別所得税の額:12万5,072円

12万2,500円 + (12万2,500円 × 2.1%) = 12万5,072円

※1円未満の端数があるときは、その端数を切り捨てる

(5)住民税額:22万5,000円

220万円(課税退職所得金額) × 10%(所得割) + 5,000円(均等割) =22万5,000円

上記より、退職金支給額1,000万円を受け取った場合に残る手取り額は、以下となる。

1,000万円 − (4 + 5)= 964万9,928円(手取り)

【ケース2】勤続年数33年1カ月・退職金支給額4,500万円を一括で受け取る場合

次のケースは、勤続年数33年1カ月で、退職金4,500万円を一括で受け取る場合だ。33年1カ月の場合は、勤続年数を34年として計算する。

(1)退職所得控除額:1,780万円

800万円 + 70万円 × (34年 – 20年) = 1,780万円

(2)課税総所得金額:1,360万円

(4,500万円 – 1,780万円) × 1/2 = 1,360万円

(3)所得税額:295万2,000円

1,360万円 × 33% − 153万6,000円 =295万2,000円

(4)所得税および復興特別所得税の額:301万3,992円

295万2,000円 + (295万2,000円 × 2.1%) = 301万3,992円

(5)住民税額:136万5,000円

1,360万円(課税退職所得金額) × 10%(所得割) + 5,000円(均等割) =136万5,000円

上記より、退職金支給額4,500万円を受け取った場合に残る手取り額は、以下となる。

4,500万円 - (4 + 5)= 4,062万1,008円(手取り)

【ケース3】勤続年数8カ月・退職金支給額100万円を一括で受け取る場合

3つめのケースは、勤続年数8カ月で退職金100万円を一括で受け取る場合だ。勤続年数が5年以下の場合は「短期退職手当等」に該当し、かつ退職金支給額が300万円を超える部分には1/2を掛けることができなくなる。

今回のケースでは300万円以下に該当するため、他の計算方法と同じ方法で手取額を算出する。

(1)退職所得控除額:40万円

40万円 × 1年 = 40万円

(2)課税総所得金額:30万円

(100万円 - 40万円) × 1/2 = 30万円

(3)所得税額:1万5,000円

30万円 × 5% =1万5,000円

(4)所得税および復興特別所得税の額:1万5,315円

1万5,000円 + (1万5,000円 × 2.1%) = 1万5,315円

(5)住民税額:3万5,000円

30万円(課税退職所得金額) × 10%(所得割) + 5,000円(均等割) = 3万5,000円

上記より、退職金支給額100万円を受け取った場合に残る手取り額は、以下となる。

100万円 - (4 + 5)= 94万9,685円(手取り)

【ケース4】勤続年数30年・退職金支給額2,000万円を一括と年金で併用して受け取る場合

最後は一時金と年金を併用するケースだ。退職所得控除の枠を利用すれば、一時金を非課税で受け取ることができる。2,000万円のうち1,500万円を一時金で受け取るものとして計算を行う。なお、残額の500万円は年金受け取りのため、計算は割愛する。

▽一時金の税額を計算

(1)退職所得控除額:1,500万円

800万円 + 70万円 × (30年 - 20年) = 1,500万円

(2)課税総所得金額:0円

(1,500万円 - 1,500万円) × 1/2 = 0円

退職所得控除内のため税金がかからない。よって、一時金の手取り額は1,500万円となる。

退職金を受け取る際に検討したいこと

ここからは、退職金を受け取る際に検討したいことについて解説する。一時金と年金のメリットについても解説するので参考にしてほしい。

「一時金」「年金」どちらで受け取ったほうがよいかは状況による

退職金を一時金と年金のどちらで受け取ったほうがよいか悩んでいる人は多いのではないだろうか。結論としては、状況によってそれぞれのメリットがあるため、どちらを選べばよいかは断言できない。

一時金と年金のメリットは以下のとおりである。

▽退職金の一時金と年金のメリットの違い

| 一時金で受け取るメリット | 年金で受け取るメリット |

|---|---|

| ・退職所得控除が受けられる ・まとまった資金を受け取れる ・社会保険料に影響しない | ・給料のように受け取れる ・資金計画が設計しやすい ・総額が一時金よりも多い |

一時金で受け取る場合は、退職所得控除を受けられることが大きなメリットだ。ケース4のように、控除額の枠を利用して一時金を非課税で受け取れる場合もある。

一方、年金の場合は資金計画を立てやすいことが大きなメリットだ。一時金で受け取ると、気持ちが大きくなり、無駄遣いをしてしまう人は少なくない。また年金の場合は運用期間が長くなるため、支給総額がやや多くなる場合が多い。老後の生活を意識するのであれば、年金での受け取りも有力な選択肢だ。ケース4のように併用してもよいだろう。

一括で受け取ることの優遇は大きい

そうはいっても、一般的には一時金で受け取るほうが有利と言われている。年金のほうが資金計画を立てやすいとはいえ、退職所得控除による優遇が非常に大きいからだ。総額は年金のほうが大きいといっても、一時金で受け取って自分で運用すれば、もっと大きな利益を出せる可能性もある。

年金で受け取ると社会保険料の負担が上がるかもしれない

年金で受け取る際の注意点は、社会保険料の負担が上がるかもしれないことだ。年金は、他の所得と合算して所得税を計算する特性上、社会保険料を計算する基準も上がってしまうためだ。

あまりに年金の受給額が大きいのであれば、税理士やFPのような専門家に社会保険料の負担について相談することをおすすめする。

退職日が伸びれば控除額も増える場合がある

もし退職日をある程度コントロールできるのであれば「勤続◯年ちょうど」に退職するのではなく「勤続◯年△カ月」に伸ばしたい。なぜなら勤続年数の計算において、1カ月は「1年」に切り上げされるからだ。つまり、勤続年数20年ではなく20年1カ月であれば、計算上は「勤続21年」になるため、控除額が若干増えるというわけだ。

まとめ:一時金と年金のどちらかによって控除額は大きく変わる

ここまで退職金にかかる税金について解説してきた。特に、一時金と年金のどちらの受け取り方を選択するのかによって、受けられる控除が大きく変わる。

また、年金を選択した場合は社会保険料が上がるかもしれないので、年金が多くもらえそうなら、税理士やFPなどの専門家に相談することをおすすめする。退職金は、長い間会社に貢献した成果であるので、できるだけ税金がかからないように受け取りたいものだ。