2022年上半期は、米国株が約20%下がって弱気相場入りしたと見られた。株価がどこまで下がるのか不安な人もいる一方で、今こそ買い時なのではと機会を伺っている方も多いはず。積立投資とは異なる、まとまった資金を一括投資する「スポット投資」のチャンスを見極めたいところだ。

そこで、新刊『これだけやれば大丈夫!お金の不安がなくなる資産形成1年生』を著した、元銀行員で資産運用YouTuberの小林亮平氏が、米国株は今が本当に買い時と言えるのかを、スポット投資の戦略と共に教えてくれた。

2022年上半期、米国株の振り返り。弱気相場はいっそうの下落を招く

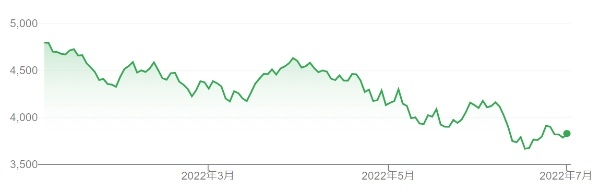

▽2022年上半期 S&P500指数の推移

上記は米国の代表的な株価指数S&P500だが、年初来、下降トレンドが続いており、すでに年始から約20%も下がっている。

S&P500の直近の最高値はちょうど2022年の初めだったので、過去1年の高値からの下落率が20%を超えると弱気相場に入ったと言われている。

弱気相場では、市場に対する悲観的な見方が広がることで、株価がいっそう下落する恐れがあると考えられている。

2022年上半期は新型コロナウイルス変異株やロシアのウクライナ侵攻、また米国の高インフレ抑制に向けた積極的な利上げなど、株価にとっては逆風となる話題がいろいろと見られた。

特に米国においては、近年では例を見ないほど速いペースで利上げが進むことが予想されており、それによる景気後退を巡る懸念も高まっている。

このような状況下において、2022年下半期はさらに一段と株価が下落する可能性も覚悟しておく必要があるだろう。

今の株式相場は「買い時」なのか?

▽投資信託「eMAXIS Slim米国株式(S&P500)」基準価額の推移

昨今の下落相場をチャンスと捉えて、買い時のタイミングを伺う声もよく耳にするが、上記のチャートを見て欲しい。

これは人気の投資信託であるeMAXIS Slim米国株式(S&P500)の、2022年上半期における基準価額の推移だが、円評価額でのS&P500の値動きだと思えばいいだろう。

eMAXIS Slim米国株式(S&P500)は6月30日時点で、年始と比較して-5.13%と、先ほど見たS&P500と比較して、そこまで下落していないことがわかる。

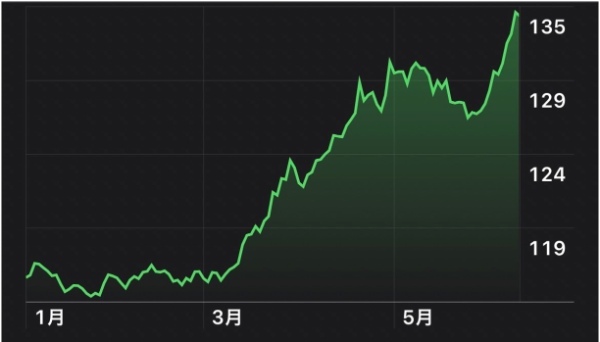

▽ドル/円の為替の推移

円評価額のS&P500が年始からさほど下落していない理由としては、20年ぶりの1ドル=130円台の円安が影響しているだろう。

日米の金利差拡大によって大幅な円安が進行しており、2022年初めは1ドル=114円程度だったので、たった半年で20%近くも円の価値が下落したことになる。

ここで、我々にとって外貨建ての資産となる米国株式は、為替の変動により得するケースがあることをおさらいしておきたい。

たとえばある米国株式の株価が30ドルだとして、 1ドル=100円の円建て評価額は3,000円(30ドル×100円)になる。

その後、米国株式の株価が25ドルに下がっても、 1ドル=125円と円安に傾いた際の円建て評価額は、3,125円(25ドル×125円)となり為替差益によりプラスになる。

先ほどのeMAXIS Slim米国株式(S&P500)も同様で、日本円で積立をしていたとしても、中身はドル建ての資産なので為替の影響を受けることになる。

つまり、S&P500自体が下落していても、円安の影響により、円ベースで見るとそこまで下がっていないのである。

円評価額で見たS&P500が年始から5%程度しか下落していないのであれば、そこまで絶好の買い時とは言い難いだろう。

なので、今の時点では、筆者はまだスポット投資は行っていない。

日本に住んでいる私たちは、投資を行う際も円評価額で見る必要があるので、筆者は積立投資を淡々と続けながら、大きく下がった際にスポット投資の機会を伺っている。

現在のドル円相場は、急速に円安に傾きすぎている感もあるので、いずれ落ち着いて円高に戻る可能性もあるが、その時こそ買い時のチャンスになるかもしれない。

スポット投資で大事な「マイルール戦略」とは

では、今後も下落相場が続いたとして、スポット投資を行う際はどんな事に気をつけるといいのか。

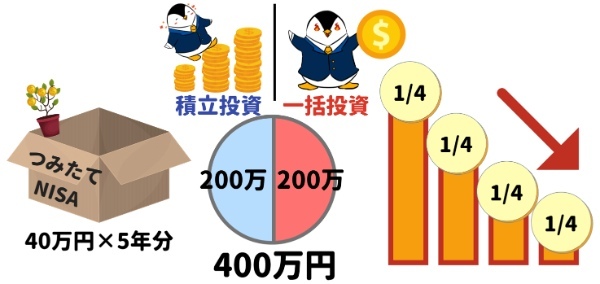

筆者は一括投資と積立投資の併用スタイルを行っているが、たとえば余裕資金が400万円あるとして、それを200万ずつに分けたとしよう。

一方の200万は積立投資に使うとして、仮につみたてNISAで使うなら、年間40万円の枠×5年で投資できる。

その上で、もう一方の200万は一括投資に回すが、一度に200万を投入すると精神的に怖くなってしまう人も多いだろう。そこで、大事になってくるのが、マイルールを決めて機械的に投資をしていく考えである。

筆者の戦略としては、円評価額で見た際に、直近のピークから-10%を1つの目線として、余裕資金の1/4程度を入れたいと考えている。

たとえば直近のピークの株価が100円だとして、90円まで下がったら200万円の1/4となる50万円を投入し、その後80円まで下がったらもう50万円を入れるイメージである。

この方法なら、ピークから40%の下落までは資金を切らさずに買えるため、筆者はコロナショックの際も同じやり方でそれなりに安く買うことができた。

これはあくまで一例なので、ぜひ自分でアレンジしてみて欲しいが、スポット投資は感情に左右されやすい分、マイルールを決めて、とにかく機械的に行うことが大事だろう。

いかがだっただろうか。

下降トレンドが続いている足元の株式相場では、つい買い時と捉えて手を出したくなるが、円安の影響も加味しつつ、冷静に投資判断を行っていきたい。