この記事は2022年8月30日に「The Finance」で公開された「AIが切り開く金融業界の分析の未来 ~なぜAI導入が進まない?事例から学ぶ導入・活用方法~」を一部編集し、転載したものです。

2022年7月21日(木)、金融業界のお客様を対象としたイベント「AIが切り開く金融業界の分析の未来~なぜAI導入が進まない?事例から学ぶ導入・活用方法~」を開催した。

他業界よりもデジタル化が進んでいる金融業界では、AI導入状況は他業界と同レベルで、多くが導入検討止まりの状況だ。今回はセールスフォース・ジャパン Tableauとセミナーインフォの共催で、AIを使ったデータ活用をテーマに、政府が提唱するAI戦略と、既にAIを導入し活用している金融機関の活用事例を紹介した。

目次

「国内金融サービスにおけるAI・データ活用が持つ可能性」

デジタル庁 プロジェクトマネージャー

<AI技術の社会実装の現状と課題>

今回はAI技術が社会実装された際にどういう影響をもたらすかについて解説する。まず初めに、日本では欧米や中国等にはない特殊な事情がある。それは災害が多い国であり、AIを活用し国家・事業としての継続可能性を維持できるのかという点がAI戦略の中で際立っている事である。

その為にはデジタルツインと言われる、各自治体が持つデータをオープンデータとして活用し、実社会とバーチャル(データ社会)をツインにして考え、実社会で起こりうる出来事のシミュレーションを可能にする状況の構築や、データ基盤の国際的連携によるデータ経済圏の構築等、グローバル・ネットワークの強化による日本のレジリエンスの強化が求められる。

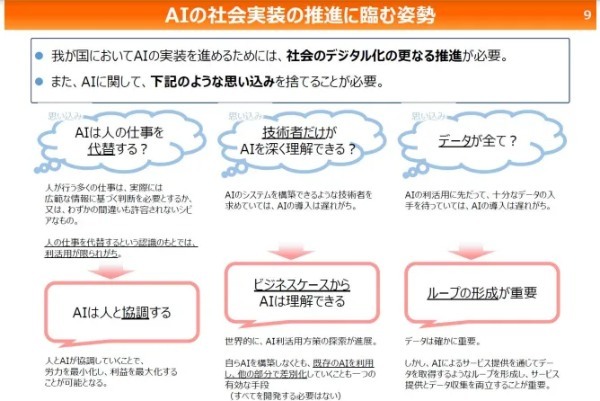

また、AIの社会実装の推進に臨む姿勢も変えていく必要がある。AIやロボットによって人の仕事が取られてしまうのではと思う方もいるが、日本でロボットといえば、様々なアニメなどに描かれているように身近な人間を助けてくれる存在として認識されている。このように、人とAIが協調することで世の中が良くなっていくのである。

また、AIは専門的な技術者・研究者だけが構築できるものではない。社会実装という観点においては、既存のAIを利用しどういったビジネスケースでAIを有効活用すると仕事や生活が変化するのか考えることが重要である。

さらに、AIの利活用に先だって十分なデータを入手する事は重要だが、AIによるサービス提供を通じてデータを取得するループを形成し、サービス提供とデータ収集を両立させる事が重要だ。

<AIの社会実装に向けた取組>

AIの社会実装に向けた取組として、AIの信頼性向上、AI利活用を支えるデータの充実、人材確保等の環境整備、政府におけるAI利活用の推進といった目標に取り組んでいる。

日本では過度に高い品質を期待する傾向が強いためにAIが導入されにくいとの見方がある。AIは確率論でAかBかを当てにいくため、100%大丈夫だという保証はしにくい。このような特徴を許容しながらAIと向き合っていくことが、経営者や意思決定者には必要だ。AIの透明性や説明性の確保など、AIのブラックボックス性を打破する技術開発の加速も期待される。

また政府機関による積極的なAI利活用の実践により、社会経済の効率化や国民生活の向上、社会全体のAI利用の促進が期待される。

しかし、現在デジタル庁及び関連省庁が取りまとめをしているAIに関するある資料では、金融庁の取組は記載されていない。それは金融分野においてどこにAIを活用する場合に課題があるか等、明確な答えが出ていないと推測される。

<AI研究開発の最前線>

一般的にAIの活用領域は、「認識」「予測」「生成」「作業(身体性)」の4つに整理できる。「認識」は画像認識や文字認識等に代表される、特徴を見極めて対象物を読み解く能力だ。2つめの「予測」は行動予測・需要予測・推薦・広告など数多くの企業が取り扱う領域で、様々なデータを分析し必要とされるものを正しく推測する。3つめの「生成」は、チャットボット、スマートスピーカーのように人間ならではのクリエイティブな作業を代替する技術であり、直近2年程で著しく成長した分野だ。4つめは「作業」で、自動運転等のロボット等身体性を持つものとAIが結び付けた技術だ。

<ソフトウェア・AI開発手法の進化と競争>

深層学習、機械学習等のAIの源流となる技術が出始めた頃からソフトウェアの作り方も変化してきている。全てのソフトウェアを人が作るのではなく、一定の方向性(アルゴリズム)は人が作成し、そこへ学習データを投入することでAIがソフトウェアの仕組み(モデル)を自動で生成することが可能になってきた。

またAIにおいては、2010年ごろから約2年毎にAI開発手法に関する画期的な成果を生み出した論文が発表されている。さらに新しい手法が提案されるだけでなく、実用性の観点でもレベルが上がっており、より短期的に実装させる事ができるといった変化の速さもAIの特徴の1つである。

<新たなAI開発モデル>

開発競争の最前線で話題になっているのが、「GPT-3」というOpenAI社のAIだ。これによって、あらかじめ巨大な言語モデルを作成し、その設定や構成を調整する事によって各業務へ適用するといった新たなAI開発モデルが確立された。

LINEにおいてもこれまでOCR、チャットボット等それぞれ専用のAIを作成していたが、Hyperscale AIの作成に着手し、ネイバー株式会社と共同で世界初の日本語に特化した大規模汎用言語モデルである「HyperCLOVA」を開発した。

Hyperscale AIはインプット・アウトプットの情報が文字だけでなく、音声、図、ビデオなど様々な形態のデータに拡大し、今後もマルチモーダル化(より多くの情報を扱えるようになっていく事)していく見込みである。

<金融業界にAIがもたらすインパクト>

これまでAI・機械学習が実装されてきたのは主に広告の領域で、全てがデジタル化されており、それらのデータを使って最適化するために使われてきた。今後は金融、流通、インフラ、医療といったリアル産業のほうにAIのインパクトがもたらされていくと考えられる。

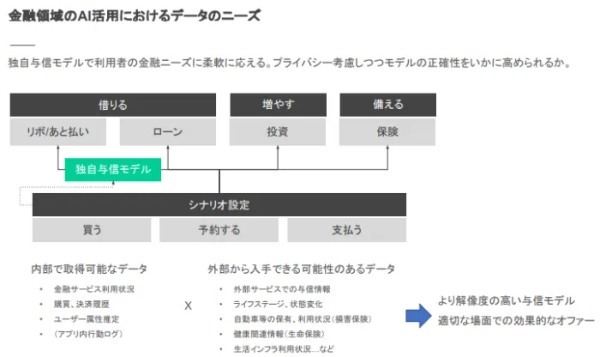

金融業界においてAIとデータの関係性が分かりやすく説明できる事例として、与信モデルがある。これまで使われてきた購買、決済履歴等の内部で取得可能なデータに加えて、ライフステージや健康関連情報等の外部からのデータを活用しより解像度の高い独自の与信モデルを作るといった次の競争が起きてくるだろう。プライバシーを考慮しつつモデルの正確性を高め、利用者の金融ニーズに柔軟に応えことが重要である。

<LINEのプラットフォーム戦略>

LINEのプラットフォーム戦略として、さまざまなサービスの提供によりデータを集積し、改善に繋げている。ヤフー株式会社(Yahoo!Japan)においても攻め(精度の高い予測)と守り(不正検知等)の両方でAIを活用し、継続的に改善を行っている。

それらのAI技術を活用し外部企業に提供するAIソリューションがいくつかある。「LINE eKYC」は本人確認を電子的に行うシステムで、顔認識・文字認識の2つのAI技術を活用している。日本では犯収法により本人確認手段が規定されているため、システムの裏側で人がチェックするが、その方法もかなり効率化されている。

もう1つは「LINE AiCall」として音声認識の技術をコールセンター向けに提供している。従来のような汎用型ではなく、ユーザーの発話内容をAIが理解判断し、会話を進めていく対話型である。

<まとめ>

金融機関ではデータやITを活用した効率化、ITを前提とした業務への変革であるDXが喫緊の課題となっている。しかしUXを無視し成果を出す事を重視したデジタル化では、業務変革も起こらずDXはうまくいかない。一方で、データやAIを活用しユーザーが求める金融サービスを生み出して初めてDXとなるのである。

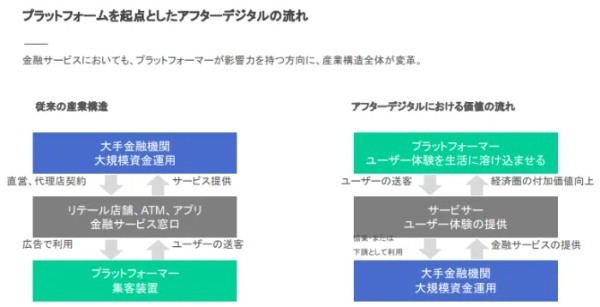

アフターデジタルにおいては、金融サービスにおいてもプラットフォーマーが影響力を持つ方向に産業構造が変化していくかもしれない。金融機関の皆様には顧客の為にこういった顧客体験を提供したい、その為にAIをどのように活用すべきかという事に各社の観点で向き合って考えていただきたい。

「AIの全社活用が進まない理由の考察」

Tableau事業統括 Business Value Services ディレクター

<データを活用する上で、AIの活用が進まない理由>

データとAIの時代と言われている。データはもはや貴重な資源ではなく、水や酸素と同じ様に必須なものとなる時代になっている。そんな時代において、AIの活用が進まない課題をお客様より伺っている。紹介してみたい。

<データカルチャーが定着しない>

教育プログラムやツールを提供しているのに、活用が定着しないと多く伺う。しかし、Googleを初めとするビッグテックがもたらした「データの民主化」を考えて欲しい。欲しい情報は検索により手に入り、あるいはAIが提案し、その情報を元に判断し行動できる。そして、それは得た情報を加工して新たな情報とし、個人が発信できるカルチャーの変革を促した。

しかし、経営陣の考える「データの民主化」とはどうであろうか?一部のチームが提供するダッシュボードを参照して、決められたプロセスを実行することではないだろうか?

データカルチャーとは、全社でデータを活用できることであり、それは分析することによりインサイトを得て、また全社に戻すカルチャーである。では、その定着を阻害するものは何か?

まず、新しいやり方を阻害するキャズムがある。最初は新しいやり方やツールで効果がでる。それは良いと採用するのだが、業務に応用していくと、壁にぶち当たる。活用のブレイクスルーをするための経験やツールの使い方の知識が不足しており、生産性が一時的に下がる。しかし、業務の締め切りなどがあるから、前に進んでキャズムを渡るか、後戻りして元のやり方に戻るか、判断してしまうのである。

画一的な教育プログラムを実行した事により満足してしまう。あるいは、生産性が一時的に下がる余裕を定着化プログラムに入れないと、従業員はこのキャズムを渡れない。そして、業務によって異なるキャズムに到達するタイミングに合わせてサポートする教育プログラムが必要である。

また、成熟した市場においては、プロセスの改善が重要であるため、全ての業務をプロセスの観点で見てしまう。現在のDXやオートメーションが良い例だ。しかし、変化する顧客・従業員のニーズに対する企業が必要としているのは、データを活用した判断の質向上であり、それが目標となっていないことが多い。

また、データカルチャーを中間管理職も理解することが必要。現場が分析により得られたインサイトによる判断を行った場合、データソースの確認やロジックの確認ができることが必要。

<どこから手をつけたら良いかわからない>

どこから手をつけたら良いかわからないから、とりあえずPOCとしてAIに手を付けてみるが、その後の戦略が無いまま進めていることを聞く。

AIを活用する前に、まず全社BI(ビジネスインテリジェンス)が行えることが重要である。そして、BIによって、どの業務にどのAIを活用したら、どのくらいメリットがあるのかを検証。また、データ分析能力は、AIの学習に必要なデータニーズの確認、データ間の相関関係などの分析、及び、結果の検証にも必要となる。AIの質は、与えられたデータの質によるので、データ分析力がまず必要だ。

また、データを利用するカルチャーに変革するためには、トップとボトム(現場)の双方が力を合わせる必要がある。リーダーはカルチャー変革をした組織像を具体的に宣言し、そして、データカルチャーを実践するチームをロールモデルとし、活躍をサポートする。活躍したチームや事例は、他のチームの経営陣が求める方向の理解を深める手助けともなる。

この様に、誰が何のためにAIやデータを使うのかを決めることが大事で、データを使うことを目的としては逆だ。

<うちにはビッグデータが無い>

AI導入にはビッグデータが必要と思われているが、活用するAIの種類によっては必要ではない。また、新型コロナウイルス感染症(COVID-19)パンデミックや、ウクライナ侵攻の前後では、世界情勢が大きく変化しており、過去10年、20年の時系列データがもはや有効ではなくなっている例もある。現在求められているのは、現在のトレンドだ。

そして、社内を見渡すと、業務にデータを活用しており、AIに活用できるデータはある。社内で、プログラミングの本や、スプレッドシート、データベース活用の本が見られるということは、その担当者はデータを扱っているということだ。

社内にあるデータとオープンデータを活用してAIを開発することはできる。

<AI導入のROIが出せない・十分な予算が貰えない>

AI導入やBI導入の際にROIの算出に課題があると伺うことが多い。

問題は、そもそも現在のデータ分析やデータによる判断がもたらすビジネスへのKPI(主要パフォーマンス指標)との関連性を把握していないことだ。ROI(投資に対するリターン)とは、現在のビジネスKPIと、データ分析やAIを導入後に予測されるビジネスKPIの2点間の比較である。

そして、このビジネスKPIとの関連が把握できると、どのAI導入がビジネスにどう貢献するかが明確となり、またそのAIにどのデータが必要であるかも明確となるため、DWH(データウェアハウス)の構築も、必要なデータから始めることができる。

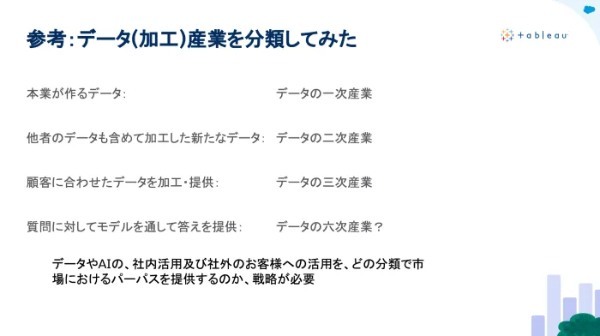

また、独自のデータ活用戦略は重要だ。本業から得るデータによるROIに比べて、加工したデータの方がビジネス価値は高くROIも高い。顧客にカスタマイズされたサービスはより高い。その全体像からAI活用などの戦略があることが重要だ。

<人材がいない>

AIの利活用はまだ始まったばかり。ここ5年くらい爆発的に応用が広がったものである。つまり、同じスタートラインにいる。汎用AIモデルはまだなく、ビジネスに必要なAIを自社データに活用し、独自に開発を始めた方が良い。

「うちは文系ばかりだから」と伺うことがある。しかし、それは人の適正の話ではなく、選択した学問の話である。つまり、理系・文系の尺度でデータを活用するツールを従業員に提供するのではなく、使いたいという従業員にツールを提供した方が利活用される。社内に人材がいない訳ではない。

また、産学連携する際も、自社におけるAI導入の際の課題を把握していることが重要である。専門的な課題の解決は、大学やベンチャー企業にサポートして貰うが、その課題を理解と経験をしていなければ、人材及び課題解決知識を自社に戻すことができない。このような活用の戦略も必要だ。

<まとめ>

AIの全社活用をする上で、まずデータ分析カルチャーの変革を全社で醸成する。その為に、より良いプロセスに繋がる判断の質向上を目的とし、また、その判断の仕組みがビジネスにどう貢献するのか、KPIとの関連性を棚卸する。

分析結果やAI活用のアイデアは、年齢・社歴に関わらず、横断的なコミュニティを育て、共有する。

データ(情報)の民主化は、データ参照の民主化ではなく、複数のデータを分析して得られたインサイトやAIにより作成された分析アプローチを全社に共有、そして、そのインサイトを元に判断して行動をすることの民主化である。

ぜひ、テクノロジーがもたらすカルチャー変革に取り組んで欲しい。

「SMBCグループにおけるAI・データ利活用の取組」

データマネジメント部長

<SMBCグループについて>

SMBCグループは銀行・証券・クレジットカード・リース・コンシューマーファイナンス等を有する総合金融グループだ。現在、グループ全体で法人約300万社、個人約4,300万人のお客さまにお取引頂いている。

「最高の信頼を通じて、お客さま・社会とともに発展するグローバルソリューションプロバイダー」の経営ビジョンの実現に向け、3つの方向性として「情報産業化」、「プラットフォーマー」、「ソリューションプロバイダー」を掲げている。これらの取組に重要な要素となるデジタルやデータの活用を意識した対応を事業戦略等に織り込みつつ、グループ全体で推進している。

<データマネジメント部の概要・役割>

データマネジメント部は、ビッグデータへの注目が高まっていた2016年4月に、グループベースの経営管理高度化に向けたデータ整備や利活用の推進を目的に設立された。現在約50名が所属している当部では「データを活用したSMBCグループのビジネス変革」をミッションとして掲げ、その実現に向けて「データ利活用」、「データガバナンス」、「人材育成」の3点に取り組んでいる。

データの収集・整備から利用・管理、AIモデルの構築、分析ツールの提供、人材サポートまでを一気通貫で推進しており、これらの取組を通じて、各部や各社でのデータ利活用をけん引、支援している。

<データ利活用領域の拡がり>

かつては、既存の金融業務のベースであるリスク管理や財務管理、顧客管理といった領域が中心であったが、マーケティングや営業の高度化、不正取引検知等に拡がっている。

また昨今では国内外の環境変化を背景として事業領域も拡大し、広告ビジネスや衛星データ等の非金融領域にまで拡がっている。またこれらの事業領域の拡大に伴い、取り扱うデータの量や種類も増加する中、その適切な整備・活用の重要性も高まっている。

<金融ビジネスにおけるデータ利活用>

1つめの事例はパーソナライズド・マーケティングだ。SMBCグループでは、お客さまの基本的な属性情報に加えて、口座情報やATM利用履歴等のオフラインデータと、アプリのログイン履歴や利用履歴等のオンラインデータを統合し分析することにより、お客さまの趣味・嗜好を把握し、適切なタイミング、適切なチャネルでニーズに即した商品・サービスの提案を行っている。

また、提案を受けた顧客の反応もデータとして分析することにより、同じ商品を再度案内するのか、別の商品を案内するのかといったネクストアクションに活かしながら、PDCAサイクルを回して精度を高めている。

2つめはAIを用いた資産運用ビジネスの高度化だ。AutoML(機械学習)ツールの導入によって、特徴量の抽出が容易になり、スコアリングモデルを量産できるようになったことで、「運用商品」「相続・承継」といった商品毎にモデルを構築することができるようになった。

またモデルを元に作成されたスコアリングリストによって、個々のお客さまのニーズに応じた適切な商品・サービスの提案が可能となった。具体的な実績として、投資信託では成約率が従来と比べて約2.5倍に向上するなど、着実な成果が上がっている。

3つめはTableauを活用した取引状況の可視化だ。SMBCでは全社的にTableauの活用を推進しており、その中でも特に営業店における活用が進んでいる。例えば、Tableauのダッシュボードを活用し外国送金や輸出・輸入といった外国為替の取引状況を可視化することで、従来のExcelでの作業に比べ営業店の負担を軽減させるとともに、外貨預金や収益等の情報を追加で集約することで、データの質も向上させた。加えて、情報収集からお客さまへの提案までを一貫してTableauで行えるようにした。

<非金融ビジネスにおけるデータ利活用>

非金融ビジネスの事例の1つは広告ビジネスである。2021年に、銀行データを活用した広告・マーケティングソリューションを提供する株式会社SMBCデジタルマーケティングを設立した。データの量が豊富なだけでなく、口座情報には居住地やライフイベントのステータス等様々な情報が含まれており、データの質も非常に高く、広告出稿者は、よりニーズの高いお客さまへ広告を行うことができる。またお客さまにとっては、自分の属性に合わせた商品のプロモーションを受けられるメリットがある。

もう1つの事例としては、三井住友カードのデータ分析支援サービス「カステラ」がある。三井住友カードの持つキャッシュレスデータと、各企業が持つ購買データを分析し、企業マーケティングを支援するBtoBのサービスである。業界トップクラスの会員数と加盟店数を誇る三井住友カードが保有する膨大なデータを活用し、加盟店や提携先に対しそれぞれの顧客の自社以外での購買や購買しているエリア等の情報提供が可能だ。加えて、マーケティング課題の可視化や打ち手の提案、広告支援まで一気通貫で多様なサービスを提供している。

<データ利活用人材の育成>

SMBCグループではデジタルリテラシー等の向上を目的に「デジタルユニバーシティ」というグループ横断の研修組織を設置した。デジタルユニバーシティでは、全従業員向けのデジタルの基礎知識やスキルから専門人材向けの研修まで幅広い学習コンテンツを自己学習やワークショップなど、様々な形式で提供している。

SMBCグループのデータ利活用人材の育成方針として、3つのレベルに区分し各レベルに応じた育成施策に取り組んでいる。

1番下の「データリテラシー」は、全従業員を対象とし、仮説検証の考え方やExcelレベルの基礎スキル等、日常業務における基礎的なデータ活用を習得する事を目的としている。

真ん中の「ビジネスデータプランナー」は、業務・商品企画部署の従業員を対象とし、データ利活用によるビジネス企画を推進し、一般従業員と専門人材の橋渡しとなる事を目的としている。

1番上の「データサイエンティスト」は、当部をはじめとしたデータ利活用専門部署の従業員を対象としており、高度なデータ分析スキルによる業務高度化や、付加価値の創出を期待している。

<育成の取組例>

データ利活用人材育成に向けた取組として、前述の研修の他、産学連携の取組を実施している。東京大学とは各業界の主要企業とともにコンソーシアムを設立しており、リカレント教育の共同検討やPBL(問題解決型学習)の提供、社会課題解決の為の議論に取り組んでいる。

また本邦初のデータサイエンス学部を設立した滋賀大学とは同学部が設立された2017年度に連携協定を締結し、同大学への講師派遣やインターンシップの受け入れ等を実施している。

もう1つの取組例として、グループ各社の従業員が共通のテーマについてデータ分析を行いその精度を競うデータ分析コンテストがある。事前学習コンテンツや参加者同士で進捗などを共有できるコミュニティを用意する等、未経験者でも参加しやすい環境を提供しており、実際に2021年度は参加者300名のうち約7割がプログラミング未経験者であった。データ分析を専門としない部署の従業員も多く参加し、グループベースでの人材発掘や意識醸成に貢献していると考える。

<最後に>

データは価値の高い資産であるが、持っているだけでは意味がなくいかに利活用しマネタイズしていくかがデータそのものの価値、ひいては企業の今後を左右する。SMBCグループではデータ利活用について様々な取組を行っているが、まだ道半ばだと考えている。

今後データ利活用を一層推進し成長していくためには、全従業員が当たり前にデータを使う環境を作り、全従業員がビジネスにデータを使う文化・意識を定着させることが不可欠だ。引き続きデータ利活用と人材育成を両輪で推進していきたいと考えている。

「データ×AIで安心・安全な未来を拓く 三井住友海上の取り組み紹介」

ビジネスイノベーション部 データサイエンスチーム 課長

<会社概要>

三井住友海上火災保険はMS&ADインシュアランスグループの中核を担う損害保険会社として、グローバルな保険・金融サービス事業を通じて、安心と安全を提供し、活力ある社会の発展と地球の健やかな未来を支えることをミッションとしている。デジタルなど新しいテクノロジーの価値を認めて事業に活かしていく風土がある会社であり、当社の取締役社長は過去にCDOとしてデジタルの取り組みを推進してきた人物でもある。

<損害保険会社を取り巻く環境>

損害保険会社を取り巻く環境は大きく変化している。例えば、求められる役割が変化している。事故や災害に遭われたお客さまに素早く保険金をお支払いし元の生活に戻れるよう支援するといった従来の取り組みに加え、「そもそも事故が起こらないようにできないか」「災害時の被害を減らせないか」といった防災減災の観点など、保証の前後についても価値を提供していく必要があると考えている。

また、自動運転やシェアリングエコノミーのようなテクノロジーの発展や生活様式の浸透に伴い新たなリスクが生まれている。このような新しいリスクを素早くケアすることで世の中の発展や新しいチャレンジを後押しすることも求められる役割と考えている。さらに、損害保険会社は特にリスクに関する大量なデータを蓄積しており、それらを活用することで、世の中やお客さまに貢献できる存在であると考えている。

以上の背景から当社ではデータ×AIの取り組みを多く進めているが、その中から今回はデータ×AIの力を自社のビジネス変革に活用した取り組みとして「MS1 Brain」、お客さま企業の課題解決のために活用した取り組みとして「RisTech」を紹介する。

< MS1 Brainについて>

MS1 BrainはAIを搭載した損害保険業界初の代理店営業支援システムである。主な機能として、営業活動を支援するSFAの機能や顧客接点を強化していくCRMの機能を備えているが、特に特徴的な機能としてニーズ予測やネクストベストアクションの機能がある。

これらは社内システムに蓄積した契約や顧客、事故等のビッグデータと、外部データを活用しながら予測モデルを構築して実現している。予測結果からリードリストを生成し、MS1 Brainから代理店に提供することで、代理店がお客さまのニーズに沿った提案活動ができるよう支援している。

MS1 Brainの活用によりお客さま1人ひとりに最適な提案を行うことでお客さま本位の業務運営を実践するとともに、営業社員の業務効率化を進め、役割を変革・高度化することを目指している。

<RisTechとは>

RisTech(Risk×Technology)は、損害保険によるお客さまの経済的な損失の補てんだけでなく、リスクをテクノロジーでコントロールして低減化していこうといった思いのもと2019年から進めている取り組みである。RisTechの軸は大きく3つある。

1つめは自社や取引先企業様が保有するデータを活用した取引先企業様の課題解決支援、2つめは新しい保険商品やサービスの開発支援、そして3つめは自然災害への備えや公共交通機関への貢献等の社会的課題の解決だ。

<当社保有データと活用事例>

当社はお客さまデータや契約データ、事故傾向・場所・時間帯などの事故データ、コールセンターの入電データなど、特にリスクに関する幅広いビッグデータを保有している。これらのデータを活用することで、お客さまや社会に貢献できるよう取り組みを推進している。

具体的なデータ活用の事例として、2022年5月にプレスリリースをした矢崎総業社と進めているAIによる運転リスク診断の事例を紹介する。こちらは、矢崎エナジーシステム社のデジタルタコグラフの運転挙動データと三井住友海上の自動車事故や運転リスクに関するデータ等を活用し、運転リスクを診断するモデルを矢崎総業社と構築しソリューション化したものである。実証実験において利用前後での事故率の低減効果を確認しており、この取り組みを通じ交通事故ゼロ社会の実現を目指して進めている。

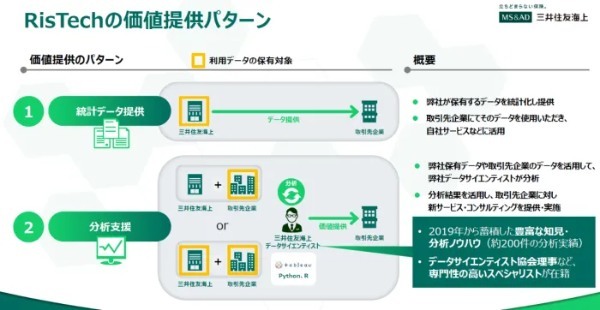

<RisTechの価値提供パターン>

RisTechは2つの価値提供パターンがある。1つめは当社が保有するデータを統計化して提供し、取引先企業様の自社サービス等に活用していただく「統計データ提供」である。2つめは取引先企業様のデータや当社保有データを活用し、当社のデータサイエンティストが分析を行い、取引先企業様の課題解決に貢献する「分析支援」である。

特に分析支援について、我々の強みと考えている点が2点ある。1点目が2019年から累計で約200件の分析実績があり、豊富な知見・分析ノウハウを蓄積している点である。2点目が在籍するデータサイエンティストがデータサイエンティスト協会の理事など専門性の高いスペシャリストである点である。

これらを活かしてお客さまの課題解決に貢献している。分析はPythonやRなど様々なツールを利用しているが、特に可視化に関してはTableauを活用している。分析の切り口を変えてのアドホックな分析や、お客さまが理解しやすいビジュアライゼーションができることが、Tableauのメリットであると考えている。

<統計データの活用例>

統計データの活用例について2つ紹介する。1つめが自動車保険データから高齢ドライバーの割合を地図上に可視化したものである。2つめが火災保険データから耐火建物普及状況や築年数を地図上に可視化したものである。

例えば、前者は高齢ドライバーの割合が高いエリアは今後に免許返納等で公共交通に関するニーズが出てくるのではといったマーケティングでの活用、後者は地方自治体の防災減災施策立案時の活用などが考えられる。このように業種や利用シーンによっては非常にマッチする統計データである。

<分析支援事例>

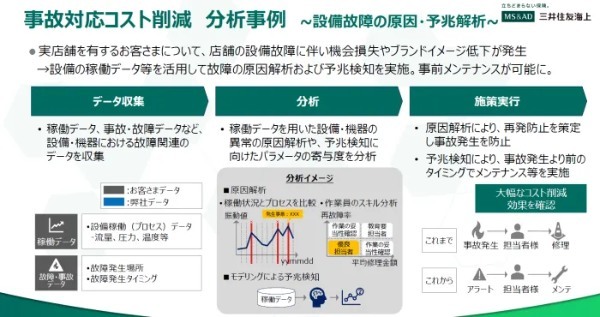

分析支援については、損害保険会社は幅広い業界のお客さまに保険を提供していることもあり、小売・製造・運送・金融など幅広い業種の分析実績がある。これまで依頼いただいた分析目的を整理すると大きく2つのパターンに分類される。

1つめのパターンはトップラインへの貢献を目的としたマーケティング等の分析、2つめのパターンはコスト削減を目的とした事故対応コスト削減等の分析である。

1つめのパターンの事例としてマーケティング分析事例を紹介する。サービス認知度の向上に向け、注力してプロモーションを進めるエリアの選定に悩まれているお客さまがいた。それに対して当社の顧客や保険契約等の統計データとお客さまのサービス加入状況等のデータを活用して今後サービス加入する可能性の高いエリアを予測し、該当エリアに注力してプロモーションを展開することで、結果としてウェブサイトへの大幅なアクセス数の増加等を確認した。

2つめのパターンの事例として事故対応コスト削減に関する分析事例を紹介する。実店舗の設備故障に伴う機会損失やブランドイメージ低下に課題を抱えるお客さまがいた。それに対して設備の稼働データや事故・故障データ等を活用し、故障が発生しやすいタイミングや故障の兆候を分析し、AIを活用した故障の予兆検知を実施した。

また、再故障が発生しにくい修理作業員の作業の特徴等を分析し、修理プロセスの標準化等も行ったことで、大幅なコスト削減に繋がった。

<最後に>

以上のように、当社では幅広い分野のデータ分析の取り組みを進めている。皆さまの中で「データを活用してリスク低減したいが、分析ノウハウやリソースがない」「三井住友海上の豊富な分析ノウハウや統計データを利用してみたい」等の課題やご要望をお持ちの方がいましたら、ぜひRisTechの活用をご検討いただきたい。

「あおぞら銀行におけるマーケティングデータの『見える化』事例」

インフラストラクチャーマネジメント部 システムインテグレーション第四グループ グループ長

<はじめに>

現在、様々なデバイスの進化やインターネット環境の充実により顧客接点が多様化し、時代とともに進化するスピードも加速している。銀行においても対面利用だけでなく、インターネットバンキング等多くのサービスを非対面でご利用いただいている状況だ。今回は当行が取り組んできた様々なデータの収集から分析、データの見える化までのシステム観点における事例を紹介する。

<あおぞら銀行とは>

当行は設立から65年目となり、コンパクトな規模かつグローバルな業務展開をしており、ユニークで専門性の高い金融サービスを展開しているのが特徴だ。職員の距離も近くスピーディーな意思決定力も強みとしている。現在はお客さまの数も増加し、数年前に比べ当行をご存知の方も多くなっていると感じる。

<Tableau導入の背景>

当行では個人向けの新マネーサービス「BANK」を2019年7月から開始した。また、スマートフォン向けアプリのサービスも開始したことによりお客さまが増加し顧客層も変化している。様々な目的を持つお客さまに対してどのようなサービスを展開すれば喜んでいただけるかを知るためには3点が課題であると認識した。

1つめはサービスの拡大に伴い情報の幅、データの量が膨大になっている事、2つめはシステム毎に情報が分断される傾向があり、全体俯瞰ができる横串のデータ分析が難しいこと、3つめはデータを「見える化」するまでの作業プロセスが多く、視覚的なデータ確認が難しいことだ。これらの課題を解決するにはまず各情報の整理・集約が必須であり、その先にデータの見える化、データドリブンでの利活用に繋がる。

<課題解決に向けた取り組み>

まずはステップを3段階に分け土台作りから取り組んだ。ステップ1は幅広いデータを集め、データの土台部分を整理すること。ステップ2は集約したデータをいかに使いやすいデータに加工するかといった、データ分析の土台となる加工方式や主軸のデータモデルを決める部分であると定義した。ステップ3ではインフラ・アプリ両面で全体を効率よく動かせるシステム構成を検討するため、臨機応変にリソースが分散できる部分として定義した。

現在当行では現状分析から予測分析へ向かっていくべきと考えており、データドリブンなデータ利活用を推進したいと考えている。

<実装ステップ概要(1)各情報の収集>

散らばったデータを大きく分類すると、Web行動ログ等のインターネット関連データと取引データ等の基幹系システムデータの2つに分けられ、それぞれ異なるデータの特性を持つ傾向があると考えており、それぞれの特性に合わせ効率的に集約するため、分析システム群を新規構築した。

まずインターネット関連データはログベースであり、リレーションの重要度は低いためHadoopベースでの列指向データベースを採用。行内システムはリレーションを重要視した厳密性が保てる行指向データベースを採用した。おおもとでデータベースタイプを分けることで、長期的に利用でき臨機応変な対応ができる構成となっている。

<実装ステップ概要(2)情報集約・加工>

異なる列指向・行指向のデータベースを持っているが、データを主として考慮した結果、どちらも「DataLake」「DWH(データウェアハウス)」「DataMart」の3層に分ける事が最適と考えている。

まずは目的に適した元データをデータの粒度が細かいままDataLakeに格納している。ここで粒度を粗くしてしまうとデータ分析をする際に分析の幅を狭めてしまうためだ。

次にDWHでは溜め込まれた情報を使える状態に整形することがメインとなり、主軸となるデータモデル群のみを定義し必要に応じてDataLakeを活用すればよいという考え方のもと整理をしている。データの幅は抑えつつ目的に応じて主軸となるデータモデルを構築し、目的別のDataMartのテーブルを生成しているのだ。

<実装ステップ概要(3)データの見える化・分析>

当行では効率的なデータの見える化の実現のため、DataMart層としてTableau Serverを主とし新規構築した。導入した利点としては、SQL言語を介さなくても視覚的にデータを参照でき、対話的な分析だけでなく定型的な分析においても深掘った分析をすることができる点が挙げられる。

また結果をTableau Server上で共有可能という点も利便性が高い。システム観点では、Tableau内ではHyperという形式でデータを保持しており、Hyperを利用した分析が高速であること、また分析時にRDB基盤のデータベースへアクセスをしなくてもTableau Server内で分析を完結ができることが利点といえる。億を超える行数規模であっても多角的な分析が可能になった。

<現在の基本的な利用イメージ>

基本的な分析用途はTableau Serverとなり、分析者はそちらにアクセスしに行くことが基本だ。新たな分析利用用途が出てきても、どこの枠に収めて実現するかを検討しながら、どのサーバに寄せて組み込むかの選択肢がある状態だ。

クライアントが増加しTableauブラウザ経由アクセスが増加した場合でも、影響範囲はTableau Webサーバ内での完結が基本だ。クライアントからのリクエスト毎に毎回Hyperの全量を読込にいくわけではないため効率的にサーバリソースを消費できる。

「Live分析」として、Tableau Webサーバを介して他のDBを参照する機能もある。定型化されていない分析イメージとなり、データ分析に特化した人が新たな分析を作っていく利用用途だ。

SQL分析者利用時の影響範囲は、Tableauサーバではなく、直接DBを参照していく形だ。具体的にはDataLake、DWHに対して複雑なSQLでレポーティング分析する用途で利用しており、SQLエンジニアに限って利用している。

<「データの見える化」効果と今後の展望>

Tableau Serverの導入により「使えるデータ」がより身近になったと感じている。具体的には、土台となる分断されていたデータが結合・加工するだけではなく「使えるデータ」が視覚的に見えるようになり、活用幅が向上した。

次にデータへのアクセスが身近になった。Tableau Serverを介して、ガバナンスを保ちながらデータアクセスできるインターフェースができ、SQL分析者でなくてもデータ参照できる人が増え、分析が身近になった。

さらに、データ分析結果の共有が可能であることにより、分析しながら開発が進められ、分析結果をTableau Server内で共有することで業務効率化にもつながった。

今後に関しては予測や統計、AIといった要素を組み込み、分析の高度化を進めていくことを検討している。

<最後に>

データの収集と加工といった土台を整えた先にデータ分析があるという点については、デジタルマーケティングに関わらずデータ分析で共通する考え方である。1つのデータベースに全て詰め込むのではなく、特性に応じて利用できるものを組み合わせることが分析の幅を広げるためには肝要で、全体を俯瞰しながら考えていくことが必要であると考える。