インフレ、金利上昇、終わらない戦争……、外的要因が多発する昨今、資産形成に悩み多き時代が到来している。不透明さの増す投資環境を前に、お金から自由になり、真に豊かなライフスタイルを獲得するために富裕層を目指すとき、いま新たな投資の考え方が求められている。

投資とはリスクを理解しリターンを計算して行うもの。このとき個人投資家にとって最大のリスクは戦争や経済危機はもちろん、大口の買いや売りといった想定できない価格変動要因だ。いかにしてこれを排除し、自らのリスクテイクにより、リターンを上げられるのか。この課題への解として「投資は技術である」と説く人物がいる。投資歴40年、その投資術により国内外に門下生3,000名を抱える株塾主宰の相場師朗氏だ。

個人投資家が混迷の時代において、より大きな資産形成のために必要な、新たな投資の考え方を解き明かす本特集、第1回目は「なぜ個人投資家は、資産形成ができないのか」。個人投資家が効果的に資産形成をしにくいその理由について、投資における“株職人”に詳しく聞いた。

目次

不動産投資で富裕層になるのは意外に難しい

──「個人投資家が資産を増やす」という点で、昨今の個人投資家を取り巻く状況について、どう見ておられますか。

ZUU onlineの読者は30~40代の富裕層の方が多いとお聞きしました。株式市場の乱高下やインフレもあり、注目の集まっている不動産投資のお話からさせていただこうと思います。

たとえば2,500万円のアパートを所有していて、これを自己資金3割、残り7割は銀行の30年ローンを組むとした場合を考えてみましょう。毎月の家賃収入が20万円くらいとすると、経費や銀行への支払い、金利などいろいろ引いていくと、結局手取りは月6万円ぐらいになってしまいます。

アパートを1棟所有するような方であっても、月の収入は6万円ぐらいなのです。これでは富裕層でも何でもないですよね。

もちろん、そのままアパートを30年持ち続けてローンを完済すれば、銀行返済と金利返済がなくなるけれども、管理費や税金を払うとやっぱり手取りは月10万円ぐらいになってしまいます。

そこで、しっかりとした収入を目指して2,500万円のアパートを5棟所有したとしましょう。これでひとまず1億2,500万円の資産価値にはなるわけですが、ローンを完済する30年後、ようやく自分のものになるころには、30歳の人だったら60歳に、40歳の人だったら70歳になってしまいます。

30年間、普通のサラリーマンぐらいの収入しか入らず、かつ、終わっても別に富裕層と呼べるほどの資産にもならない。これが不動産投資の現実です。もうひとつ上のランクを目指すということをZUU onlineの読者の皆さんには考えていただきたいです。

―――株式投資においても、昨今の戦争やアメリカの金利上昇からくる相場下落もあり、なかなか資産を増やせない人も多くいます

株式投資に関しても、買ったら持ちっぱなしという方が意外と多いように感じますが、これは昔のやり方です。

昭和の電話注文の時代は高度経済成長期でしたから、株式を持ってさえいれば、ずっと株価は上がりました。ところがいまは、上がったら下がる、下がったら上がるというのをくり返して、結局最後は下がってしまうということもあります。

不動産投資は、自分が土地を持っている場合には富裕層への道の一歩にはなりますが、土地も建物も両方、自分で投資する場合はたいへんです。そして、株式投資も、持ちっぱなしという昔のやり方では、たぶん富裕層にはなれません。

ただ、不動産投資は、買って30年経てば、その2,500万円のアパートは自分のものになりますから、いざ売るとなると2,300万円くらいで売れるかもしれません。家賃をずっと6万円ずつもらったうえに、持っていることで、最後に2,300万円で売れれば、もらった家賃分はとりあえずプラスになるというのが不動産投資の考え方ですね。

富裕層を目指すのであれば、やっぱり株式投資

──そんななかで、相場先生は株式投資の学びの場である「株塾」を主宰されています。受講生には、お医者さんや士業の方など、資産家の方も多いとお聞きしているのですが、その方々にとって株式投資の魅力とは何でしょうか。

延べ8,000人を超える「株塾」会員には、医師や弁護士、企業の役員の方のような一定の社会的なステータスをお持ちの方が多くいらっしゃいます。彼らは、もともと投資が好きだという方が多いですね。

年収1,500万円から2,000万円あたりの富裕層の方たちですので、お金を投じて何かをしたいと考えるようです。基本的にはいい意味でお金が好きで、資産形成をしたいと考えています。

そんななかで「株塾」ではテクニカル投資の技術を教えています。みなさんトレードの技術を高めるために、楽しんで取り組まれていますね。

ほかの株式投資スクールでは、ファンダメンタルズの研究をされていたりしますが、ファンダメンタルズというのは経済学者がやってもうまくいきませんし、実際に株価とは、その企業の業績が良くても半分になるということもあります。

また業績に関係なく、買う人が多くなれば株価が上がり、上がったから利益確定が入って下がってしまうのが株価です。

ですから、結局ファンダメンタルズで買っても、あまりうまくいかないということがわかり始めてきたようです。そのため、株塾のテクニカル投資に集中して学ぶ部分が、魅力となっているように見えます。

───年収2,000万円以上であれば収入的には十分。しかし投資を楽しんでいる、ということですか?

実際に年収2,000万円で、毎月自由になるお金が50万円だとしても、富裕層というのは足りなくなってくるものです。月50万円では毎月、ビジネスクラスでニューヨークに行くことは難しいでしょう。

高額なものを買ったりビジネスクラスに乗るのが人間の価値というわけではありませんが、年収2,000万円で月50万円のお金が使える方は、だんだんその環境に慣れてくるわけです。

そうすると、また美味しいお店に行ってみようとか、ニューヨーク行ってみようとか、そうなってきたときは月50万円では足りなくなります。

飛行機ならビジネスクラスで行くかエコノミーで行くか悩むくらいですし、銀座で寿司屋に行こうとすれば1人3万円、家族4人で行けば12万円。年収2,000万円でも、じつは少しためらってしまう収入なのです。

年収2,000万円になり、ある程度のお金は自由になったけれど、もうちょっと欲しい、もっとあったらなと思う。収入を増やさなきゃと思って不動産投資を始めてみたけど、意外とたいへんだし実入りが少ないのがわかってきた。そこで株式投資に興味が出て、「株塾」に来られる方もいるわけです。

「株塾」では月100万円くらい利益を上げている人なんていっぱいいますし、何ならうちの社員だって月平均60万円くらい利益を上げています。

月60万円の利益を上げるとしたら、2,500万円のアパートを10棟持っているのと一緒じゃないですか。そういった現状を見て、医師の方たちも気づき始めるわけですよ。ローン組んでアパート買って毎月数万円の利益を得るよりも、その分を株式投資の資金にした方がいい。

>>>相場流の株式トレードテクニックを無料で学べる特別会員募集<<<

株は技術。ファンダメンタルズよりテクニカルが投資に有利な理由

―――医師など富裕層が楽しんでしまう「株塾」の株投資術は、テクニカル分析だと聞きます。ファンダメンタルズではなく、テクニカルにこだわる理由は何ですか?

私はかねがね、株は技術だ、と話しています。もし技術であれば、医師の方がこれまでやってきた研究や仕事と親和性があるんですね。楽しんで続けられる理由のひとつだと思います。

そして、技術だから、やればやるほど上手になります。手に職といいますか、一生ものになるのです。そのため、さきほど申したように月に100万円の利益を上げる人が続々と生まれるわけです。

対して、ファンダメンタルズでは、投資の成功と失敗に対して分析ができず、発展性がありません。損失が出たときに、トレードで失敗した原因を探れないわけですよ。

なによりファンダメンタルズで長期投資をしてしまうと、投資の結果が出るのに3年かかったりします。そうなるとファンダメンタルズ分析のPDCAもスパンが長くなり、上達するにしても、時間がかかってしまいますよね。

ところが、「株塾」では、1週間や2週間、あるいは1ヵ月や3ヵ月、半年といったスパンでトレードするので、しっかり技術が身につくうえに、うまくいかなかったときの検証も短いサイクルで行える。

なぜうまくいかなかったかの検証ができ、次回に苦手な部分を修正してトライするから、どんどん上手になる。そうやって、6年、7年と塾に通われている方もいらっしゃいます。

リスク大? 難易度が高い? よくある「テクニカル投資」への2つの誤解

── 株式投資におけるテクニカル投資はリスクが高いという考えもあるかと思います。こちらはどうお考えですか?

それは、株式投資に対する誤解があると思いますね。たとえば、いま株式投資をしている30代~70代の方にとっては「株価とは、経済や企業業績で動くもの」ということが前提になっていると思います。

日本語として「株式投資」や「株式会社」という言葉を聞くわけですから、経済や企業の売上が株価に大きく関わってくると想像してしまうのでしょうね。

確かに、実際のトレードにおいて、企業の業績や経済動向が関係ないわけではないですが、それをもとにトレードしてもまず儲からない。

四季報とにらめっこして利益を出せる人もいますが、それは特別な人です。特別な人と同じことをやろうとしても、ふつうの人が同じ利益を出すのは難しいでしょう。

前述のように、株価は、業績や経済動向とは無関係に動くことが多いです。この点を理解すれば、テクニカル投資が投資において非常に重要な方法であることがご理解いただけるかと思います。なぜならテクニカル投資は、勉強さえすれば誰でも上達することのできる、再現性のある「技術モノ」だからです。

――― テクニカル投資は、技術を学べば、誰でもできるようになる、ということですか?

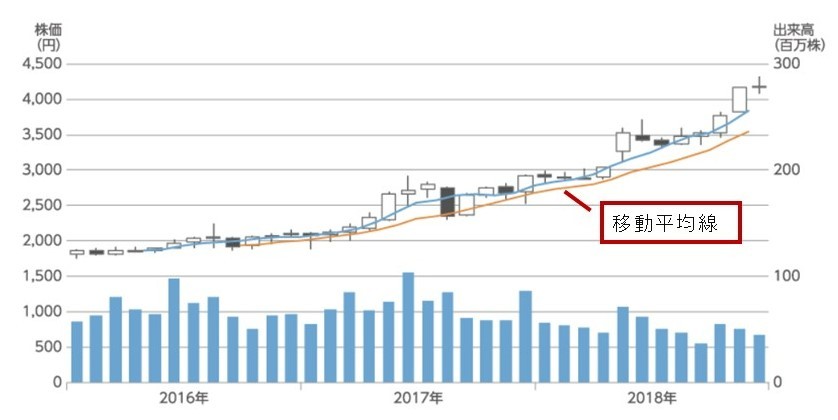

はい、たとえば、私がチャート分析によく用いる移動平均線は、過去のある決まった期間の株価の終値を平均化して繋いだものですが、これはその銘柄の動きの特徴を捉えるのに非常に効果的です。

短期から長期までの移動平均線とローソク足を5年分以上分析することによって、その銘柄のチャートが次にどんな動きをするのか、ある程度予想できるようになります。

▽株価チャートのイメージ

また、チャートというものはその銘柄に参加している投資家さんたちの思惑がダイレクトに反映されるものです。

投資家が「ここは売りたい」「ここは買いたい」と思うようなポイントを、チャート分析して割り出すことができれば、まるで呼吸するのと同じくらい自然に、買いを入れるべきエントリーのポイントと、売却すべきエグジットのポイントを判断できるようになります。

――― テクニカル投資なら「いつ」買いを入れ、「いつ」エグジットするのか、わかるようになるということですね。

はい、そして、ここでよくあるテクニカル分析への誤解として「なんだか難しそう」と思われる方もいらっしゃいます。

確かに勉強が必要だったり、技術を磨かないといけない、と聞けば、少し抵抗を感じるかもしれませんが、裏を返せば練習さえすれば、誰でもある程度のレベルまで上達することができるのが、技術モノの良いところです。

空手や華道、剣道といった習い事は、日々稽古して鍛錬を積むことによって技術や能力が磨かれていき、黒帯や免許皆伝といった結果を得ることができますが、私が教えている相場流の株技術をはじめとしたテクニカル投資もまったく同じです。

くり返し練習することで過去には勝てなかったような場面でも狙って利益を取りに行けるようになります。そうなると学ぶこと自体が楽しくなりますし、もっと学びたいという意欲も湧いてくるものです。

──テクニカル投資は、誰でもしっかりと練習すれば上達するということですが、実際は皆さんが同じスピードで上達していくわけではないと思います。上達が早い方の特徴は何でしょうか。

私は長い間空手を習っていますが、当然ながら道場に通った回数が多い人の方が早く黒帯を取ることができます。

株式投資の上達が早い人の特徴も同じですね。「株塾」で利益をコンスタントに取れるようになった人の特徴は、ふだんから勉強している人です。勉強をしっかり、愚直に行う人です。

医師の方々は、勉強して医師免許を取った人たちですし、弁護士は司法試験に受かって弁護士になった人たちです。大企業にお勤めの方でも、みんなそれなりに勉強や努力をした経験がある人たちです。受験勉強ほど一生懸命やる必要はありませんが、早く上手になる人は多くの勉強をした人だと思います。

>>>相場流の株式トレードテクニックを無料で学べる特別会員募集<<<

本当のリスクヘッジは、投資の技術に内包されているもの

──一般的な投資スクールであれば、資金効率や、どのようにリスクを抑えてトレードするかということを教えることも多いです。相場先生は、リスクについてどうお考えでしょうか。

リスクに関してはしっかりと考えた方がいいと思います。しかし、学びにあたっては、リスクヘッジや損切りばかりを先に教えては、技術は習得できません。

私の習っている空手にしても、相手に殴られてケガをすることを先に考えるのではなく、ちゃんと基礎のトレーニングをして、ある程度の型や組手ができたうえで、自分や相手に怪我をさせないようなことを考えます。

リスクを最初に教えるような、損切の仕方から教えるようなスクールがあれば、それはおかしい、ということです。

上手くいかないことを前提にするのではなく、まず上手くいかせるためのトレーニングをして、ある程度上手くなってきた段階でヘッジや逃げ方を教えるべきではないでしょうか。

「見切り千両」という言葉もありますが、元手100万円で、5%マイナスが出たからロスカットして、次は95万円の元手で5%マイナスが出たからロスカットして、というのをくり返していたら、すぐに資金が底をついてしまいます。

──相場流のトレードの技術には、リスクを抑えながらもしっかり利益を追求するための技術が内包されているということでしょうか。

そうですね。まずはヘッジとロスカットが少なくなる投資局面と、その勉強方法を教えています。

たとえば「株塾」の投資の練習のなかで、塾生さんと私が同じ場面でお互いに500万円ずつ建玉したとしても、私は利益になっていますが、塾生さんはあまり利益になっていない場合がある。

これはどうしてかというと、塾生さんは手仕舞いの時期を間違っていた可能性があるのです。

たとえば、チャート上のローソク足を見ているとします。私の場合、日足では確かに上昇の場面ながら、週足(週単位でのトレンド)では一時的な上げ、月足(月単位でのトレンド)も一時的な上げの場面と判断することがあります。この場合、この日足での上昇はいずれ下げるための上昇だ、と見立て、7日くらいで売って、利益を確定させる判断をするわけですね。

買いを入れるエントリーポイントだけじゃなくて、月足や週足を絡めたチャート全体の動きを俯瞰的に見極めて、いつ手仕舞いするかの判断をすればロスカットしなくて済むのです。

しかし、エントリーのところだけに意識が行っていると、同じ局面でも、思わぬ下げに陥ってロスカットの可能性もある。

―――同じ時期のトレードであっても、ロスカットする人と、利益を出せる人といるわけですね。

はい、手仕舞い時期の違いで、ロスカットをしなければならない人と、利益のまま撤退できる人の違いが出てくる。そこがリスクを出さないひとつの方法、技術となるわけです。

リスクヘッジに関する技術の核心は、買いを入れるエントリーの際に、短期的な見方と中期的な見方と、やや長期的な見方を、同じ銘柄のなかで行うということです。

いつ手仕舞いするのかは、短期と中期とやや長期のチャートを見ることで判断できます。逃げるためのリスクヘッジではなく、勝つためにやむを得ず撤退する場面と、勝ってはいるものの深追いすると負けてしまう場面を見極める。

エントリーが間違っていなくとも、じつは勝つためには、エグジットするべき賞味期限が決まっているわけです。

一般には、株価が3%とか5%下げたら、見込みがないので1回ロスカットしようとする人も多いかと思いますが、そもそも見込みがない場面で買いを入れるなよ、という話です。

3%や5%で危ないから1回切りましょうというトレードのルールも、確かにそのとおりなのですが、そもそもそこで3%や5%下がる可能性があることを先に読めているか、ということの方が大事です。相場流であれば、ローソク足の日足と週足と月足を使うことで読めますね。

>>>相場流の株式トレードテクニックを無料で学べる特別会員募集<<<

トレードのエントリーとエグジットは、チャートの形で判断できる

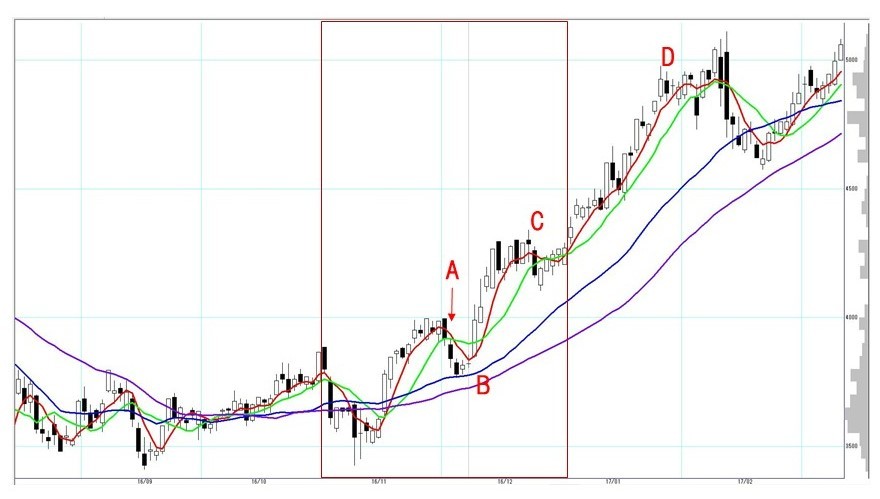

安易にロスカットしてはいけないということを、実際のチャートを使いエントリーとエグジットのタイミングを示しながら解説しましょう。

▽ミクシィ(2121) 2016年11月~12月の株価推移

これはミクシィの2016年11月から12月の日足のチャートです。株価の推移を見るために前提として、私は5日線、10日線、30日線、50日線という短期から長期までの移動平均線を使っています。

移動平均線というのは、今日や明日などの直近の結果だけではなく、過去の結果を繋いで、過去5日間の平均、過去10日間の平均、過去60日間の平均を線で表したものです。また、今回は使っていませんが、長期的な流れをつかみたいときは150日移動平均線も使います。

2016年の11月の移動平均線を見ると、下から紫(50日移動平均線)、青(30日移動平均線)、緑(10日移動平均線)、赤(5日移動平均線)ですので、どちらかといえば、株価は上げる場面です。

ただ、12月のはじめに一時的に下げています(図中A)。ここで下げているからといって空売りを入れるとすぐに上がってしまう。ですから、この場合は、一時的な下げの後に反転したところで(図中B)買いを入れるといいですね。

ただ、ここから3ヶ月持とうと考えると、株価は下がってしまうかもしれない。ちゃんと上昇の本数を数えなければいけません。

本数を数えると、14本でいったん落ち着きました(図中C)。だいたい17本で判断しますが、このまま持っていると、そこからまた23本まで上げて、その後は下がってしまいます(図中D)。23営業日ぐらい持っていたら一旦切らないと、そこから下がってしまうのですね。

ミクシィはこの後も上げ下げを続けながら上げていきますが、じゃあ1年持ちっぱなしにしようと考えると、じつは2017年の6月から株価は大きく下げ始めてしまいます。もし損切りできずに持ち続けていると、どんどん下げていってしまい、2018年の9月には半分以下の2,000円台になってしまう。

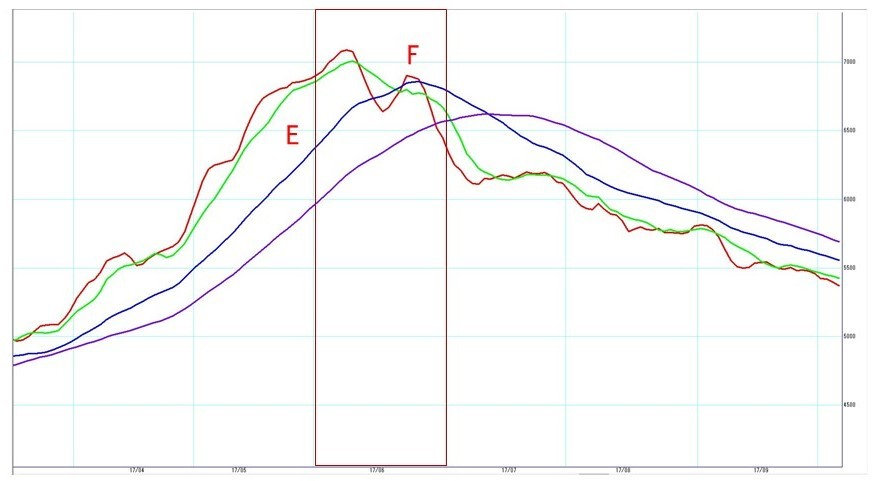

▽ミクシィ(2121)2018年9月

ですから、長く持ち続けるのがいいというわけではないのです。買いが多く入ってくる上昇期間というものは決まっていて、それ以降は利益確定の売りが入るため、株価は下落していくものです。その見極め方を、ローソク足を消してご説明します。

▽ミクシィ(2121)2017年6月

これは2017年6月のチャートですが、移動平均線が下から紫、青、緑になっている期間(2017年6月より前の期間:図中E)は上がっているわけですね。

ところが、6月に入り緑の線が紫、青を割ってくるあたりだと(図中F)、もう上昇は終わりなのです。これは典型的に移動平均線の順番が入れ替わる、上昇と下落が入れ替わるパターンです。

もし、4月から買い玉を持っていた人がいるとすれば、ずっと持っていてはマイナスになってしまいますが、赤が緑を割るタイミングで手仕舞えば、プラスになったわけです。割った後に少し戻しますが、前の高値に届かないので、むしろ下落で利益を得るための「空売り」を入れるべきなのですね。

ですから「何%下落したらロスカット」というような判断ではなく、相場流では下から紫、青、緑で上がっている間は持っていて、上げが終わったサインで手仕舞うのです。

これは相場全体が見えているから冷静に判断できるのです。たとえ、まだ上がると思っていても、実戦でトレードするときは赤が緑を、緑が青を割ったら終わりだと判断し、少なくとも赤の高値が下がったタイミングでは終わりにしなければいけません。

そのため、ロスカットの基準をパーセント(下落率)で決めるのではなく、相場において、買う人の勢いよりも売る人の勢いの方が上回るときのチャートの転換点をしっかりと捉える、ということが重要となります。この見極めが相場流のテクニカル投資の技術となるのです。

──いまの説明においても、移動平均線の形、ローソク足の本数など、さまざまな見極める技術から、総合的に判断しているわけですね。

そうですね。ただ、勉強したてのころだと、何を見て判断するべきか、忘れてしまうことがあります。こればかりは、くり返し練習し続けることで気づくことができるようになります。練習、練習、練習ですね。

* *

不動産投資などで小さな利益を得ずとも、技術を習得すれば、株式投資で大きな資産形成をすることができる、と説く相場師朗氏。次回は、株式投資で富裕層を目指すにはどういった立ち回り方が必要になってくるのか、具体的なお話を詳しく、お聞きしていく。

>>>相場流の株式トレードテクニックを無料で学べる特別会員募集<<<