老後資金をためるために資産運用を始めたいと考えている人は多いだろう。だが、資産運用の基本的な考え方を知らずに運用を始めると、逆に資産を減らす怖さもある。ここでは、手堅い資産運用を目指す人向けに、成功確率を上げるための考え方、おすすめの金融商品やその仕組み、運用に悩んだ際の相談先などをわかりやすく解説する。

リスクを減らして手堅い運用をするための3要素

まずは資産運用の成功確率を上げるための考え方を学ぼう。重要なのは、資産運用で大事な3要素である「長期投資」「リスク分散」「ポートフォリオ」を正しく理解することだ。これら3要素を意識しながら運用すれば、資産を大きく減らすような致命的な失敗をしにくくなる。

資産運用の成功率を上げる要素(1)「長期投資」で複利効果を最大化する

長期投資のメリットは「複利効果」を得られることだ。

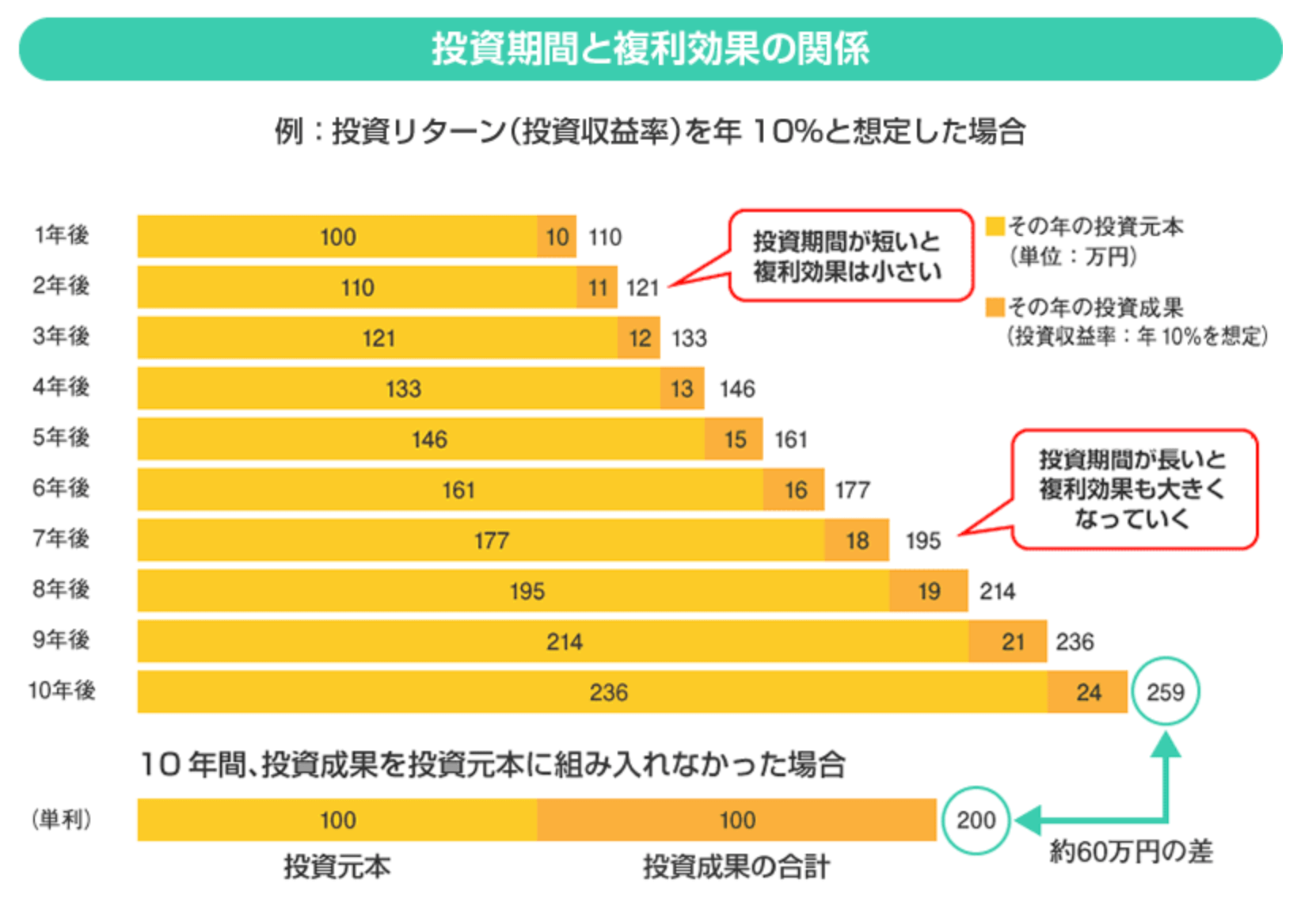

複利効果とは、運用で得た利益を再投資することで、利益を最大化する仕組みのこと

複利効果は資産規模が大きいほど、運用期間が長くなるほど高まり、資産の増え方については「雪だるま式にお金が増えていく」と表現されることも多い。たとえば、100万円を年率10%、10年間で運用した場合、複利効果ありとなしでは、10年後の受取額に約60万円もの差が生じる(以下の表参照)。

【複利効果の概要】

資産運用の成功率を上げる要素(2)資産・地域・時間を「リスク分散」させる

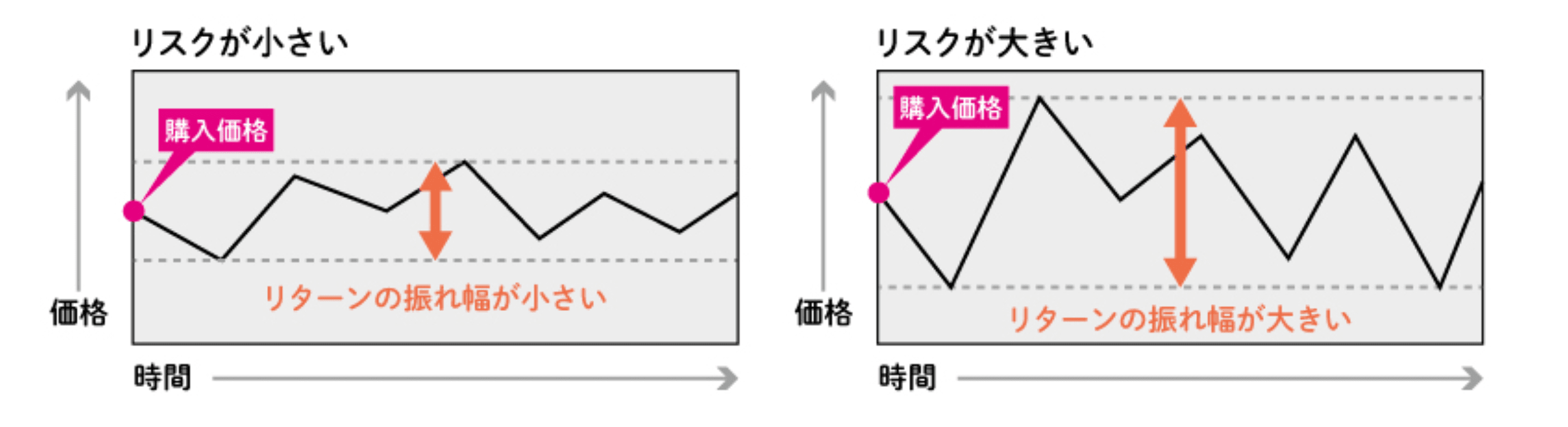

・リスクとは、リターンの不確実性(振れ幅)のこと

一般的にリスクとは、「危険なこと」「避けるべきこと」を意味する。これに対して資産運用におけるリスクとは、日本証券業協会の解説によれば「リターンの不確実性(振れ幅)」を指す。たとえばローリスクの金融商品の場合は、「利益が出ても小さいが、損失が出たときに抑えやすい」ということだ。

【資産運用におけるリスク】

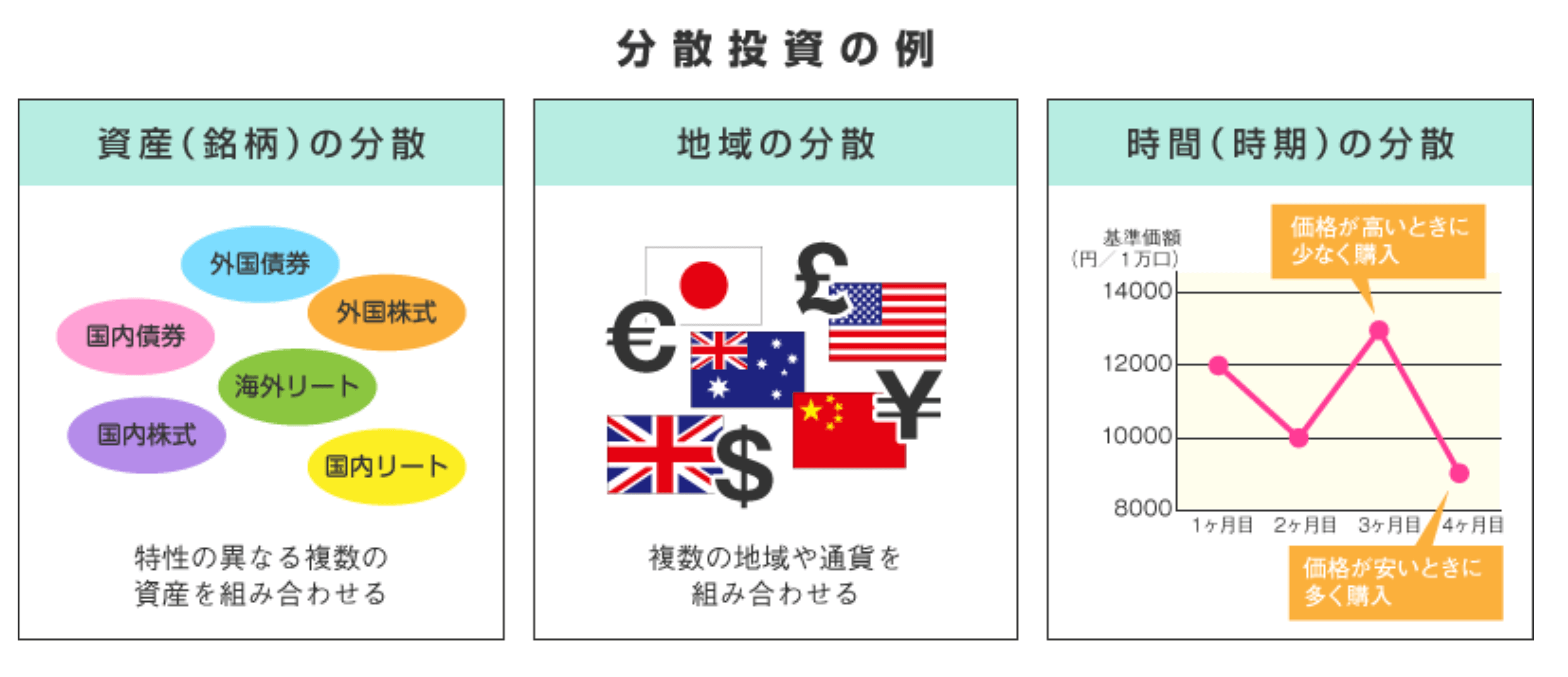

・リスク分散には、資産・地域・時間の3種類がある

特定の金融商品や銘柄に集中して投資すると、不確実性(振れ幅)が大きくなり、値下がりしたときに大きな損失を被りやすい。それを防ぐためのリスク分散の方法としては、資産の分散、地域の分散、時間の分散という3つがあり、これらを組み合わせるとリスク分散の効果が高まりやすい。

【分散投資の例】

資産運用の成功率を上げる要素(3)自分に合った「ポートフォリオ」を構築する

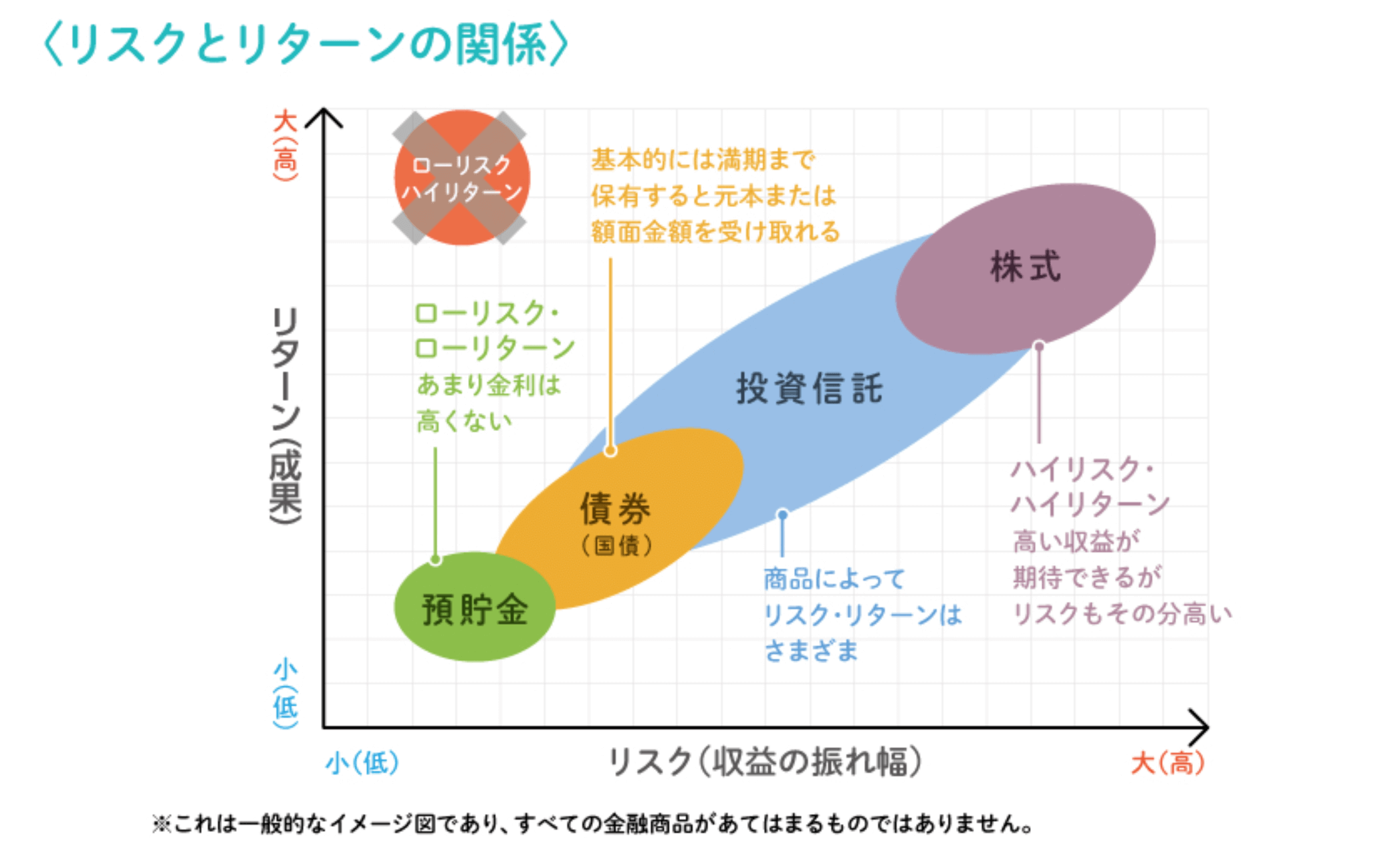

投資においては、リスクとリターンには相関関係があるというのが基本だ。すなわち、ハイリスクであればハイリターン、ローリスクであればローリターンとなる。

このリスクとリターン相関関係と金融商品をわかりやすくまとめたのが次のイメージ図だ。

【投資におけるリスクとリターンの関係】

分散投資を行う際は株式、投資信託、債券などの金融商品に資産を配分するのだが、その金融商品の組み合わせをポートフォリオという。違う特性の金融商品を適正なバランスで組み合わせることで、リスクを抑えやすくなる。

注意したいのは、投資家の資産規模やリスク許容度によって、ポートフォリオの内容はそれぞれ違うということだ。

・リスク許容度とは、「万が一、元本がマイナスになった場合、どれくらい受け入れられるか」の度合いを指す言葉。

その人のリスク許容度は、年齢、収入、資産規模、家族構成、金融リテラシーなどによって変わる。さらに、ポートフォリオは状況によって変えるのが一般的なので、随時見直していく必要がある。

ポートフォリオを適正なバランスで組むには、金融商品に関する知識や日々の情報収集が必要だ。自身でポートフォリオを組むのは難易度が高いため、専門の資産アドバイザーに相談するとよいだろう。

初心者の資産運用でおすすめできない行為3選

次に紹介するのは、初心者の資産運用で絶対におすすめできない行為である。いずれも「財産を減らすことを覚悟で一発勝負をする人」がする危険な行為だ。

初心者の資産運用でおすすめできないNG行為(1)ハイリスク商品に手を出す

初心者がハイリスク・ハイリターンの商品に手を出すのは避けたい。ハイリスク・ハイリターンの典型的な商品がレバレッジをかけたFX、仮想通貨(とくに新興のアルトコイン)、ベンチャー企業の上場株式などだ。

また、一般の金融機関で紹介されてきた金融商品でも、仕組債のようにハイリスク・ハイリターンなものもある。「メガバンクでおすすめされている商品だから安心」 といった思い込みは捨てよう。

初心者の資産運用でおすすめできないNG行為(2)さらに、ハイリスク商品に集中投資をする

ハイリスク・ハイリターンの金融商品を選び、さらに集中投資をするとリスクが飛躍的に高まる。一瞬で元手がなくなってしまっても不思議ではない。世の中には、分散投資の対極にある「集中投資」の魅力を説く意見もあるが、このような声に惑わされないようにしたい。

集中投資の一番のメリットは「短期で資産を増やせる可能性があること」だ。しかしこれらのメリットを得るには「地合と運がよければ」という条件が必要であり、一発勝負をかける人以外はやってはいけない。

初心者の資産運用でおすすめできないNG行為(3)十分な手元資金を残さず資産運用をする

資産運用は投じた金額が多くなるほど、リターンの額が大きくなりやすい。だからといって、資産総額があまりない人が手持ち資産の大半を投資に回すことはおすすめできない。

なぜなら、手元にお金を残しておかないと、ライフイベントや病気などで急にお金が必要になったとき、投資していたお金を現金化する必要が出てくるからだ。このように投資が中断される可能性のある不安定な環境では、長期投資や十分なリスク分散がしにくくなる可能性がある。

手堅い資産運用におすすめの金融商品は?

リスクを避けた手堅い資産運用におすすめの金融商品は、「投資信託(債券型とインデックスファンド)」「債券」の2つだ。それぞれの特徴を確認しよう。

おすすめの金融商品:投資信託

投資信託とは、大勢の投資家から集めた資金をプロのファンドマネージャーが株式や債券などで運用する金融商品だ。

投資信託には分散投資効果があり、株式投資などと比べて破綻や急落のリスクを抑えやすいメリットがある。投資信託には大きく次の2種類があるが、どちらも分散投資効果がある。

- インデックス型:日経平均やNYダウなどの指数に値動きが連動する

- アクティブ型:ファンドマネージャーが選んだ株式や債券などの値動きに連動する

投資信託には約6,000本もの商品があり、初心者では商品選びが難しい。手堅い投資を重視するのであれば、インデックス型や先進国の債券に投資をするタイプの投資信託が無難だ。

- 分散投資を重視して手堅く運用したい人

- 流動性の高い(売却のしやすい)金融商品を選びたい人

【投資信託の購入先】

投資信託は証券会社や銀行などで購入できる。手軽なのはネット証券で口座を開設して買い付ける方法だ。

おすすめの金融商品:債券

債券投資は、国、地方公共団体、企業などが発行する債券を購入する手法だ。定期的に利息を受け取ることができ(割引債を除く)、満期になると額面金額が戻ってくる。

債券のメリットは、保有していれば定期的に利息を受け取れることだ。加えて、満期がくれば額面金額が戻ってくる。償還満期日まで保有すれば、「いつ、どれくらいのお金が戻ってくるか」が分かるため、投資計画も立てやすい。

債券のデメリットは、償還満期日の前に売却する場合、額面以下など不利な条件で買い取られる可能性があることだ。株式や投資信託のような高い流動性がないので、頻繁な売買をしたい人には向かない。

また、社債や新興国の国債のリスクは、債務不履行になる恐れがあることだ。その場合は利息を受け取れないだけでなく、償還期日がきても額面金額が戻らない可能性もある。

- リターンの高さより安定性を重視する人

- 長期的に使わないお金を運用したい人

- 元本割れリスクなしで運用したい人(日本国債の場合)

【債券の購入先】

債券は証券会社や銀行などと直接取引(相対取引)をして売買するのが基本だ。とはいえ、「どの金融機関や債券を選んでよいか分からない」という人も多いだろう。そのような場合は、複数の証券会社の債券を扱えるIFA(金融商品仲介業/独立系金融アドバイザー)経由で債券を買い付ける手もある。

手堅く運用するためのおすすめのポートフォリオは?

次に資産別(1億円、5,000万円、1,000万円、100万円)のポートフォリオの例を見てみよう。

まず前提として、リスクとリターンは相関関係にある。つまり、手堅い資産運用(ローリスク)を狙うならリターンも限定的になるというわけだ。ただし、その人の資産によってポートフォリオは変わる。その一例を次に示す。

1億円の資産運用、おすすめのポートフォリオは?

1億円の資産運用のポイントは、すでに十分な資産があるため守り重視に撤することだ。たとえば、先進国の国債や債券型の投資信託が資産の大半を占め、一部をインデックスファンドに回すような超手堅いポートフォリオをおすすめする。利回りを高めたいなら、信用度の高い企業の劣後債を交えるのも手だろう。

【1億円を運用する際のポートフォリオ例】

| 比率 | 内容 |

|---|---|

| 70% | 先進国の国債 投資信託(債券型) |

| 20% | 投資信託(インデックスファンド) 信用度の高い企業の劣後債 |

| 10% | 預金 |

5,000万円の資産運用、おすすめのポートフォリオは?

5,000万円の資産を所有している人には1億円と同様、守り重視のポートフォリオをすすめる。つまり、先進国の国債、債券型の投資信託が中心だ。ただし、さらなる資産増加を意識するなら、手堅さを意識しつつもインデックスファンドや信用力のある企業の劣後債の割合を高めるのもありかもしれない。

【5,000万円を運用する際のポートフォリオ例】

| 比率 | 内容 |

|---|---|

| 50% | 先進国の国債 投資信託(債券型) |

| 30% | 投資信託(インデックスファンド) 信用度の高い企業の劣後債 |

| 20% | 預金 |

1,000万円の資産運用、おすすめのポートフォリオは?

現時点で1,000万円を所有していても、それだけで老後資金に十分とはいえない。だからといって短期のハイリターンを狙ってしまうと元手を失う恐れがある。

このクラスの人におすすめの手堅い資産運用は、インデックスファンドの比率を高めつつ、債券系の金融商品もある程度確保して、守りと攻めの両面で運用することだ。さらにNISAやiDeCoを積極的に活用して、運用効率を高めることも重要である。

【1,000万円を運用する際のポートフォリオ例】

| 比率 | 内容 |

|---|---|

| 60% | 投資信託(インデックスファンド) |

| 20% | 投資信託(債券型) 先進国の国債 |

| 20% | 預金 |

| +NISAやiDeCoで積立投資 | |

100万円の資産運用、おすすめのポートフォリオは?

100万円など限られた元手だと、ハイリスク・ハイリターンの金融商品で短期的に増やしたくなるが、その気持ちを抑えて手堅い資産運用を心がけよう。

先にお話ししたように、長期的に運用すれば複利効果で資産を増やすことは可能だ。とはいえ、元手が少ない場合は、国債中心では十分なリターンを得られない。インデックスファンドを中心としたポートフォリオでNISAやiDeCoを最大限に活用するのがおすすめだ。

【100万円を運用する際のポートフォリオ例】

| 比率 | 内容 |

|---|---|

| 50〜70% | 投資信託(インデックスファンド) |

| 50〜30% | 預金 |

| +NISAやiDeCoで積立投資 | |

世代別おすすめの手堅い資産運用の方法

世代によってもポートフォリオの内容は異なる。ここでは一般的なビジネスパーソンをイメージした、世代別おすすめの手堅い資産運用の方法を紹介する。

20代は少額でもよいので積立投資を

20代は勤務年数が短いため収入が少なく、「資産運用に回すお金があまりない」というビジネスパーソンも多いだろう。こんな人におすすめなのが、毎月一定額の投資信託を買い付けていく積立投信だ。20代はまだ老後が先であり投資に時間をかけられるため、毎月少額の積立でも複利効果を得やすい。

30代はNISAやiDeCoを積極的に活用

30代は、収入はある程度増えてきたが、結婚や子育て、住宅の購入などで出費も多い悩ましい時期だ。とはいえ、確実に迫ってくる老後を考えると資産運用を本気で考えていかなければならない。

限られた元手でリターンを得るためには、効率的な資産運用がポイントになってくる。ここでおすすめしたいのが、つみたてNISAやiDeCoなどを積極的に使うことだ。現金化する可能性のあるお金はつみたてNISA、老後まで使わないお金はiDeCoで資産を運用していこう。

40代はベース資金と余力資金のバランスを意識

40代になると収入や貯金額が増える傾向があるため、本気で資産運用を考える人も多いだろう。そんな40代におすすめなのは、余力資金で高利回りを狙いつつ、ベースの資金では手堅い資産運用を行っていくことだ。

とはいえ、実際にこれを実行するには、商品選びや適切な配分が難しい。資産運用の専門家であるIFAなどのサポートを受けながら検討していくのも一案だ。

50代以上は元本割れの少ない金融商品重視

退職や年金生活が迫りつつある50代以上は、投資で失敗してしまうと取り返す時間がなくなる恐れがあるためリスクをとれない。そのため、より手堅い資産運用をしていく必要がある。

おのずと金融商品の柱は、投資信託と債券に決まってくる。投資信託であればインデックス型、債券であれば先進国の国債の比率を高めていくのがおすすめだ。

資産運用はどこに相談すべき? タイプ別おすすめの相談先

手堅い資産運用をしていくのに一番大事なことは、「自分に合ったポートフォリオ」を組みながら分散投資をしていくことだ。 なぜなら、ここまで見てきたように、人によって資産背景(リスクの考え方や資産額、年齢など)が違うからだ。

この「自分に合ったポートフォリオ」を実現するには、扱っている金融商品が多く、顧客のオーダーに応じて個別の提案をしてくれる専門家に相談するのが望ましい。その意味では、手堅い資産運用をしていきたい人は、以下に挙げた資産運用の相談先の中でもIFAとの相性がよいだろう。

それぞれのメリット・デメリット、および金融商品取り扱いの可否は次の表の通りだ。

| メリット | デメリット | 金融商品の取り扱い | |

|---|---|---|---|

| 銀行 | 安心感がある | 金融商品の種類が少ない | ○ 投資信託 外貨預金 国債など |

| 証券会社 | 金融商品の種類が多い | 金融商品の購入ありきの 提案になりがち | ○ 上場株式 投資信託 FX、金、国債、社債など |

| FP※1 (FP業務のみの場合) | 家計改善を提案できる | 金融商品を取り扱えない | × 保険商品は取り扱い可 |

| IFA | 顧客の利益を重視した 提案が可能 | 信頼できるIFA を選ぶ 必要がある | ○ 投資信託 国債、社債 ファンドラップ REITなど |

※1.取扱可能な商品は各社で異なる

さらに詳しく、それぞれの相談先がどのようなタイプの人におすすめか、どんな提案内容が期待できるかなどを見ていこう。

1. 銀行への相談がおすすめなタイプは?

- 対面で資産運用の相談をしたい人

- オンラインが苦手な高齢者

- 金融リテラシーがない人

最近では、銀行の窓口で資産運用の相談を気軽にできるようになってきた。銀行に相談するメリットは、銀行の社会的信用力を感じる人にとって安心感があることだ。

一方デメリットは、その銀行やグループ企業の扱っている金融商品だけを提案されることだ。それにより、銀行が手数料を稼ぎやすい金融商品だけを提案する可能性もある。誰が相談相手でも資産運用は自己責任だ。「銀行にすすめられたから、なんとなく金融商品を購入した」ということだけは避けよう。

2. 証券会社への相談がおすすめなタイプは?

- 購入する金融商品がほぼ決まっている人

- 今すぐに金融商品を購入したい人

- 金融リテラシーがある人

大手証券会社では、初心者向けの資産運用の相談サービスに力を入れている。口座を開設していない人や開設から間もない人でも、コールセンターや窓口でのサポートを受けられる。たとえば、野村證券のコールセンターでは次のような相談ができる。

- 市況について教えてほしい

- 商品の特徴を簡単に教えてほしい

- 説明を聞きながら口座を開設したい

- 取引ツールの種類や操作方法について教えてほしい

- NISAについて教えてほしい など

3. FPへの相談がおすすめなタイプは?

- ライフプランを提案してほしい人

- 自分に合った保険を選びたい人

- ローンや資産運用についても聞きたい人

FP(ファイナンシャル・プランナー)は、家計や資産運用のアドバイスに加えて、ライフプランを提案してくれる専門家だ。たとえば、以下のような相談をすることができる。

- 家計の見直し

- 保険の見直し

- 老後の生活

- 教育資金

- 住宅資金や住宅ローン

- 資産運用の方法

- 金融商品の選び方 など

ただし、FPに特化している業者は、金融商品を直接販売できないのが原則だ。そのためFPには、資産運用を本格的に始める前段階で相談するのをおすすめする。また、FPには生命保険や損害保険などの販売代理業務をしている人が多いため、保険の加入や見直しを考える人とも相性がよいだろう。

4. IFAへの相談がおすすめなタイプは?

- 長期の資産運用の提案を受けたい

- 本当に利益になる金融商品を知りたい

- 資産規模が大きい富裕層

IFA(金融商品仲介業/独立系金融アドバイザー)は、独立した立場から資産運用のアドバイスや金融商品の仲介を行う専門家だ。IFAの特徴は、銀行や証券会社のように自社のサービスに限定されることなく、顧客の利益を重視した中立的な提案ができることである。

たとえば、複数の金融機関と業務委託契約を交わし、顧客に対して以下のような幅広い金融商品の提案や仲介を行う。

- 国内/海外の株式

- 投資信託

- 国内/海外の債券

幅広い金融商品を扱えるIFAは、顧客が重視することに合った提案をする。たとえば、「手堅い資産運用をしたい」とオーダーすれば、投資信託や債券の中でもリスクの低い銘柄をセレクトしてくれるだろう。

ただし、IFAによって提案内容は変わるため、初めは複数のIFAに提案してもらい、最終的に自身と相性のよいIFAと契約するのがよいだろう。

富裕層や高所得者はIFAへの資産運用の相談がおすすめ

手堅い資産運用をしていきたい人の中でも、とくに富裕層や高所得者にあたる人は、前項の4つの相談先のなかではIFAをパートナーに選ぶのをおすすめする。なぜなら、まとまった額の資産運用をしていく上では、より中立的な立場からの提案が重要になるからだ。

また、IFAは利用者を専任でサポートするのが基本のため、長期にわたって同じ人にサポートしてもらえるのも安心できる点だろう。

ただし、IFAは中立的立場から提案する優良業者と、手数料を稼ぐことを重視する名ばかりの業者が玉石混交である。資産運用を成功させるには、信頼できるIFAを選ぶことが絶対条件になる。

手堅い運用についてよくある質問

手堅い資産運用とは具体的にどのような運用を指しますか?

A:手堅い資産運用とは、リスク分散を重視しながら、自分に合うポートフォリオを組み、その内容を状況に合わせて適切に変えていく運用方法です。

リスクとリターンは相関関係にあるため、ハイリターンを狙わず安定的な利回りを中心に考えていくのが基本です。リスク分散には、資産の種類や地域、時間などに着目して運用する3つの方法があります。

手堅い資産運用におすすめの金融商品はなんですか?

A:投資信託と債券です。手堅い資産運用をしやすい具体的な金融商品としては、投資信託であれば日経平均やNYダウなどの指数と連動するインデックスファンド、債券であれば先進国(例:米国や日本など)の国債が挙げられます。投資信託や債券の中にもハイリスクな銘柄が多数含まれていますので注意しましょう。

手堅い資産運用をする際のポイントはなんですか?

A:手堅い資産運用のポイントは、「リスクの低い金融商品を選ぶこと」「自身の資産背景に合ったポートフォリオを組むこと」の2つです。これを実行する方法としては、自身で専門知識を勉強する、あるいは資産運用の専門家の助言やサポートを受けるなどがあります。

手堅い資産運用におけるおすすめの相談先はどこですか?

手堅い資産運用を重視するならIFA(金融商品仲介業/独立系金融アドバイザー)に相談することをおすすめします。

IFAは、特定の金融機関や証券会社の社員ではなく、独立した立場から資産運用のアドバイスや金融商品の仲介を行う専門家です。優良なIFAであれば、顧客の要望に合わせながら顧客の利益を重視した提案をします。

平均利回り4.5%の手堅い利回りファンド

融資型クラウドファンディング「COOL」を活用すれば、最低1万円から円建てで値動きのない 手堅い利回り投資をすることができます。

・平均利回りは4.5%(税引前)*23年10月時点

・3ヶ月〜12ヶ月程度の短期運用ができるファンドが多数

・円建てで株のような値動きなし

・最低1万円から投資が可能

過去には、高級焼肉店やすっぽん・フカヒレ店の優待券がもらえる特典付きファンドや、 より安心感のある保証付きのファンド等、申し込みが多く募集開始直後に満額となったファンドもございます。

気になるファンドの投資機会を見逃さないためにも、まずは口座開設をしておきましょう。

詳細&無料口座開設はこちらから!