「不動産投資に興味はあるが、物件購入のリスクやまとまったお金がないことを考えると手を出しにくい」と考える人は多いかもしれない。不動産投資は現物の不動産を購入するだけではなく、証券の形で投資することも可能だ。その代表的な投資先が「REIT(リート)」である。REITはどのような仕組みで運用されるのか、現物不動産との違い、メリット、リスク、始め方について解説する。

REIT(リート)とは?

REITはReal Estate Investment Trustの略で、不動産投資信託という意味である。REIT投資法人が投資家から集めた資金で不動産を購入し、物件から得られる家賃収入や不動産の売却益から投資家に分配金を配当する証券型の商品だ。

その中でもとくに、東京証券取引所に上場している銘柄は日本版REITという意味でJ-REITと呼ばれ、非上場のREITは「私募リート」と呼んで区別される。しかし私募リートは主に機関投資家が購入するもので、個人投資家が利用できる機会は稀だ。そのためJ-REITのことを単にREITと呼ぶ場合も多く、本記事でもそのように呼称する。

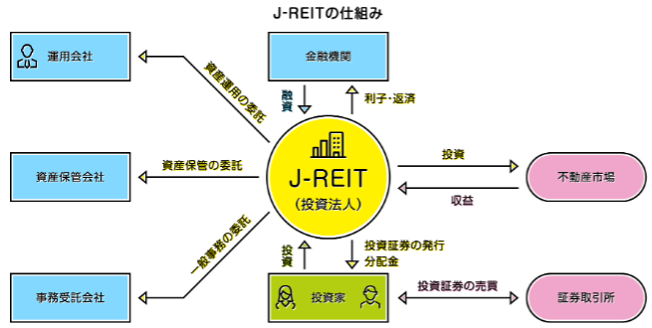

REITの仕組み

REITは投資法人が証券市場を通じて不動産投資家から資金を集め、金融機関からの融資を含めて不動産市場に投資する。投資法人は運用する不動産より得られる収益から金融機関に返済を行う。そして、借入金の返済や運用経費を差し引いた純利益を投資家に分配金として支払うという仕組みだ。

REITで投資できる物件種類

REITが投資している物件の種類は各ファンドによって異なる。主な不動産のタイプはオフィスビル、マンション、ホテル、商業施設、倉庫などの物流施設である。1つの不動産タイプに偏らず複数のタイプに分散投資する「総合型」のファンドもある。

参考:JAPAN-REIT.COM - 全ての投資家のための不動産投信情報(リートデータ)ポータル

REIT(リート)と現物不動産投資の違いとは

| REIT | 現物不動産投資 | |

|---|---|---|

| 投資対象物件 | 多様なタイプの不動産 | 居住用不動産が中心 |

| 投資資金規模 | 少額(数万円から購入可) | 高額(数百万円から数億円) |

| 分散投資 | 可能 | 多額な資金がないと困難 |

| 物件の管理や運営 | 不要 | 必要(自主管理または委託管理) |

| 物件の情報収集 | 目論見書でファンドの詳細を閲覧可能 | Webや店頭で得られる概要のみ |

| 流動性や換金性 | 高い(証券取引所で売買可) | 低い(不動産会社に売買を委託) |

REITと現物不動産投資のどちらに投資するかを決める手がかりとして、両者の主な違いを確認しておこう。

・投資対象物件

個人投資家が現物不動産に投資するときの対象は、一般的にはマンション・アパートなどの居住用不動産が中心になる。一方で巨額の資金を集めるREIT投資法人が対象にする不動産は、オフィスビル、マンション、ホテル、商業施設、物流施設など多様だ。REITに投資することで個人投資家でも多様なタイプの不動産に間接的に投資することが可能になる。

・投資資金規模

現物不動産は中古物件でも数百万円から数千万円、新築物件では数億円する物件もある。一方REITは、上場銘柄で最も投資口価格が安いインヴィンシブル投資法人なら4万4,900円(2022年9月26日終値、以下同)で投資できる。中低位株式と同じような感覚で不動産に投資できるのがREITのメリットだ。

・分散投資

現物不動産で分散投資するには複数の物件を保有しなければならない。ある程度の資金力がないと分散投資は難しいだろう。その点REITは投資口価格が最も高いケネディクス・オフィス投資法人でも70万1,000円で購入できるので分散投資は比較的容易だ。NISA(少額投資非課税制度)の非課税枠である年間120万円の範囲で複数銘柄を購入することも可能で、税金を気にすることなく分散投資ができる。

・物件の管理や運営

現物不動産の管理方法は自分で管理する「自主管理」と不動産管理会社に管理を委託する「委託管理」がある。自主管理はほかに仕事を持っている人には手間がかかり、委託管理は手間がかからない代わりに家賃5%相当の委託管理費がかかる。REITなら日々の投資口価格をチェックする以外に手間はほとんどなく、不動産自体の運営はプロが行うので収益も比較的安定している。収入の絶対額は現物不動産のほうが大きいが、手間とコストをかけたくない人にはREITが向いているといえるだろう。

・物件の情報収集

現物不動産について情報を収集する手段は、Webの不動産ポータルサイトや不動産会社の店頭広告などに限られるだろう。片やREITは専門サイトで概要を確認するだけでなく、証券会社の公式サイト等で詳細を記載した目論見書を閲覧できる。情報の詳細さではREITのほうが優位性は高いといえそうだ。

・流動性や換金性

REITは口数が細分化されているので、流動性が高く売買も容易に成立する。また、東京証券取引所に上場している銘柄であれば、数日のうちに換金できる。一方の現物不動産は不動産会社に売買を委託するので、買手が見つかるには時間を要する。不動産会社に買取を依頼すれば仲介よりは早く換金できるかもしれないが、最短でも売却できるまで1カ月程度は考えておいたほうがよいだろう。

REITと現物不動産投資の比較では、全体的にREITの手軽さがよくわかる。しかし、REITと現物不動産では投資の性格が違う(現物不動産はローン完済後に純資産になる)ので、一概にどちらが優れていると断定することはできない。

REIT(リート)のメリット

REITには現物不動産に比べて多くのメリットがある。主に以下のようなメリットが考えられるので、投資する際の判断材料にするとよいだろう。

現物不動産より少額から始められる

REITは数万円から購入することが可能で、費用感が同程度の株式投資と親和性が高い。これに対し現物不動産を購入するには、少なくとも数百万円の資金が必要になる。加えて仲介手数料をはじめとする初期費用もかなりかかるが、REITはNISAを利用して購入すれば多くの証券会社で手数料をかけずに購入できる。買付代金以外に初期費用がかからないのもREITの大きなメリットだ。

不動産を所有し管理する必要がないため手軽

REITは不動産を所有することがないので管理も不要だ。一度購入すればあとは日々の投資口価格をチェックすることと、原則として年2回ある分配金の入金を確認すること以外にやることはほとんどない。一方現物不動産は自主管理の場合手間がかかるし、不動産管理会社に管理を委託する場合は家賃の5%程度の管理委託料を支払う必要がある。管理が不要なREITはサラリーマンにとっても手軽に行える投資といえそうだ。

運用はプロが行うので手間がかからず安心感がある

不動産は管理だけでなく、利益を生むための運用にも手間がかかるので敬遠している人もいるだろう。自分が運用する必要がある現物不動産と異なり、REIT不動産の賃貸、売買、相場分析から入居者の募集まですべて運用会社が行うので、手間がかからないだけでなく安心感もある。将来は現物不動産に投資したい、と考えている人も、まずREITへの投資を実践しながら不動産の運用について学ぶのも勉強になるだろう。

流動性が高く市場で売り買いしやすい

REITは東京証券取引所に上場しているので、株式と同じようにリアルタイムで売り買いできる。さらに東京証券取引所ではREIT全体の値動きを示す「東証REIT指数」も発表されているので、市場の動きを把握することも容易だ。何らかの事情で急に資金が必要になったときは、株式と同様に「成行売り」にすれば比較的短時間で売買が成立する点でも安心感がある。証券会社によっては、事前に設定を行ったうえで公式サイトから入出金指示すれば銀行への送金もできるのでさらに換金しやすい。

複数の不動産に分散投資が可能

現物不動産の場合、個人投資家が投資するのはマンションが中心になると考えられる。よほどの富裕層でない限り、個人がホテルや物流施設に投資するのは難しいだろう。REITは投資法人がまとまった資金で複数の物件を購入するので、個人投資家でも証券の形で不動産の分散投資が可能になる。REIT法人の物件ポートフォリオは、総合型、複合型、事務所主体型、物流施設主体型、商業施設主体型、住居主体型、ホテル主体型、ヘルスケア施設主体型がある。異なるタイプのポートフォリオを構成している銘柄を複数購入すれば分散投資することが可能だ。

REIT(リート)のリスク

投資である以上REITにもリスクはある。上場しているREITは株式と同様に値下がりリスクがあるほか、以下のようなデメリットがあることも把握しておく必要がある。

現物不動産という資産を所有できない

REITは不動産を現物資産として所有することができない。また毎月賃料収入が入るマンションやオフィスなどと違い、REITでは原則として年2回しか分配金が支払われない点にも注意が必要だ。また、現物不動産ではないので所有している感覚が薄く、不動産投資のモチベーションがあまり上がらないかもしれない。

投資法人が倒産する場合がある

REIT投資法人も株式会社と同様に倒産する場合がある。過去には2008年のリーマンショック時に経営破綻した投資法人があった。2005年3月に上場し、2008年10月に破綻したニューシティ・レジデンス投資法人である。破綻の原因は取得予定資産の決済資金や返済期限を迎えた返済資金を調達できなかったことだ。同法人は破綻した後民事再生手続きを経て2010年4月にビ・ライフ投資法人(現大和ハウスリート投資法人)に吸収合併されている。

投資法人が上場廃止になる場合がある

REITは不動産が投資対象であるため倒産することは少ないが、投資法人が吸収合併されて上場廃止になることはよくある。最近では、2021年2月25日にMCUBS MidCity投資法人が日本都市ファンド投資法人に吸収合併され上場廃止となった。また、2021年11月9日にインベスコ・オフィス・ジェイリート投資法人が投資口併合により上場廃止となっている。

不動産投資の魅力であるレバレッジは効かせられない

現物不動産投資では一般的に融資を受けて物件を購入するので、自己資金のみの場合よりも高額な物件を購入でき、レバレッジを効かせることができる。その結果、運用益や売却益が全額自己資金の場合よりも多くなるというメリットがある。一方で、REITの購入を目的として融資を受けることは通常できないため、自己資金の範囲でしか利益を得ることができない。

REIT(リート)の利回り

REITは利回りの高さが魅力だ。東京証券取引所に上場している61銘柄の平均利回りは3.67%(2022年9月26日現在、以下同)となっている。最も高いエスコンジャパンリート投資法人は5.57%である。無配の銘柄は無く、REITの安定性が証明されている形だ。

REITは純利益のほとんどを分配金として投資家に還元している。その理由は、法人が利益の90%超を配当すると分配金を損金算入できるため、実質的に法人税が免除されるからだ。株式会社のように内部留保をしないため、より多くの利益を還元できる。さらに投資家としては、REITは年間120万円までの購入であればNISAを利用することで配当金が非課税となるので、税引きで利回りが下がらない点も魅力だ。

これに対して現物不動産の利回りは、社団法人日本不動産研究所が実施した「第46回不動産投資家調査(2022年4月現在)」によると、全国の賃貸住宅期待利回りがワンルームで4.0~5.5%、ファミリータイプで4.1~5.5%となっている。期待利回りで比較する限りではREITより現物不動産のほうがやや高い利回りになる。ただし、現物不動産の収益には所得税がかかるため、最終的なり周りはNISA(非課税)を利用して購入したREITとあまり変わらない可能性もある。

J-REITの分配金利回りは下記サイトの銘柄ランキングで調べることができる。また、そのほかの指標もランキングになっており、比較しやすいので参考にするとよいだろう。

参考:JAPAN REIT.COM「不動産投信情報ポータル」銘柄ランキング

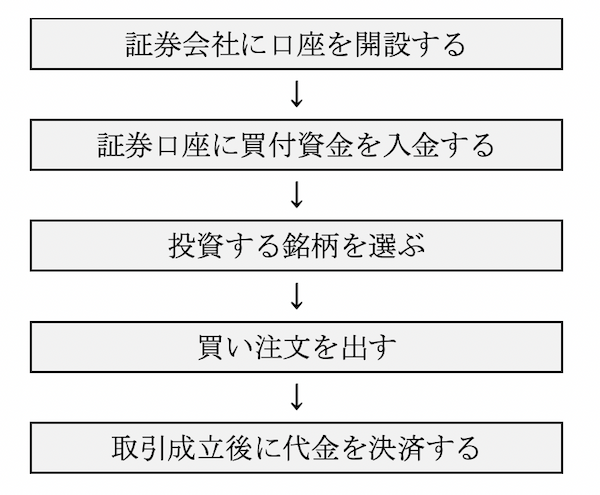

REIT(リート)の始め方

REITの投資を始めるには下記のような手順で手続きを行う必要がある。

証券会社を選び口座を開設する

はじめに証券会社を選んで口座開設する必要がある。証券会社の公式サイトにアクセスして、Web上で手続きが可能だ。郵送で手続きすることも可能だが、Webでの手続きに比べると開設までに日数がかかる。

多くの証券会社ではトレーディングツールが提供されているので、ダウンロードしておくと口座開設後の取引や情報収集が容易になる。ツールは証券会社によっては利用料が無料で、そうでない場合も条件を満たすことで一定期間無料になることがある。

総合証券口座に買付資金を入金する

REITを買い付けるためにはあらかじめ総合証券口座に買付資金を入金しておく必要がある。総合証券口座に入金した金額が「買付余力」となり、その範囲でREITを購入することができる。配当金や分配金の受領方法を「株式数比例配分方式」に設定しておくと、配当金や分配金が総合証券口座に入金されるので、大変便利だ。株式数比例配分方式にすれば入金された配当金や分配金を次の銘柄の購入に充当できるので、複利で資産が増えていく。

投資する銘柄を選ぶ

上場している銘柄のなかから、投資口価格、分配金の実績、分配金利回り、業績などを調べて投資する銘柄を選択する。JAPAN-REIT.COM - 全ての投資家のための不動産投信情報(リートデータ)ポータルにアクセスすれば上場全銘柄の情報を閲覧できるので、簡単に比較検討できる。また、ファンドの詳しい保有物件については、証券会社等の公式サイトで閲覧できる目論見書に写真入りで詳しく掲載されている。投資法人によっては物件に関する動画をWebで公開していることもあるので、参考にするとよいだろう。

買い注文を出す

証券会社の公式サイトまたはトレーディングツールにログインし、取引画面から買い注文を出す。ほとんどの銘柄は1口から買付できる。すぐに買いたい場合は「成行注文」、少しでも安く買いたい場合は、多少時間はかかるが「指値注文」が向いている。

取引成立後に代金決済

取引が成立した後に証券口座内で代金が自動的に決済される。決済されると買付余力から買付代金分が差し引かれ、逆に売り注文が成立した場合は売却代金が買付余力に加算される仕組みになっている。

REIT(リート)の仕組みを理解して投資しよう

REITは東証全上場銘柄で無配が無いという極めて安定した運用状況が続いており、購入することはポートフォリオの下支えにつながる。現物不動産投資で毎月の家賃収入が得られるのと同じように、REITも高利回り銘柄を保有することで、年2回安定した分配金収入を得ることができる。NISAを利用すれば分配金や売却益が非課税になるのも大きなメリットだ。

物件を管理する手間がないので、仕事を持っている人も手がけやすい不動産投資といえるだろう。将来は現物不動産に投資したいと考えている人も、まずはREITを通じて不動産に投資してみるとよいだろう。

※本記事は2022年9月26日現在の情報を基に構成しています。REITの利回りは投資口価格により変動しますので、投資する際は最新の情報をご確認ください。