米FRBによる利上げの影響もあり、債券利回りがここ10年余りで最も高い水準に上昇しています。債券の利回りが上がっている現在の相場状況は、個人投資家にとってどのような意味があるのでしょうか。あるいは、この市場の動きは、個人投資家にどのようなメッセージを発しているのでしょうか(ZUU online編集部)。

余談から入るようで恐縮だが、専門家、あるいはあえて「プロ」という枕詞をつけて「債券のファンドマネージャー」について語ると、その報酬は株式担当よりも遥かに高くなるのが業界の常識。つまり数多いる「ファンドマネージャー」と呼ばれる人たちの中で、債券運用に本当に長けているファンドマネージャーは、この広い証券・資産運用業界の中でもトップクラスの高給取りだということだ。

実際、ヘッジファンドなども含めて、ファンドマネージャーとして思いつく著名な人たちの中で「あの人は債券の人だね」と言われる人はそう多くない。理由は極めて単純。債券運用で際立つパフォーマンスを上げるのはとても難しいからだ。それほど債券運用は奥が深く、素人が安易に投資ビークルとして使うには、本来的にハードルが高いものなのだ。生兵法は大怪我のもとである。

逆に株式運用となると、そこは面白いようにハードルが下がる。なぜなら株式は債券と違って「誰でも(それらしく)相場見通しを語れる」くらい、大衆的な存在だからだ。ウォール街の相場格言には「靴磨きが株式を語りだしたら天井だ」といったものがあるが、それくらい「株式に投資するのは簡単」であることをも示唆する。事実、YouTubeやSNSで株式投資について語るものは山のようにあるが、債券運用についてまともに解説しているものはとても少ない。また書籍で探そうとすれば、債券運用に関わるものは、そのほとんどが小難しそうないわゆる「専門書」の体裁になる。つまり気軽に個人投資家が踏み込むには、なかなか敷居が高いのが現実だ。

***

あえて結論を遠回しにお伝えしたが、個人投資家のみならず、充分な経験や知見を持ち合わせない機関投資家が安易に今から債券運用の世界に踏み込むのは事実上「リスクが高い」と言わざるを得ない。2022年3月の決算期に向かって、なぜ多くの金融機関が外債の評価損問題で頭を抱えているかを思い出してもらえば、それが1つの答えとなるだろう。すなわち、ここで言う「リスク」とはストレートに「損失を出す可能性」のことだ。また、債券を現物で持つことと、投資信託やETFを通じて債券のエクスポージャーを取ることとは、実は似て非なるものだということも忘れないで欲しい。その一番の理由は、日々の時価評価の有無だ。また「金利裁定」が働く以上、為替リスクを排除して外貨建ての高利回りだけを享受する方法もないということも忘れてはならない。「高利回り債券」を謳い文句とした外債投資で痛い目にあったことがある人はとても多いはずだ。

***

さらに付け加えるならば、米国の国債なら「信用リスク」や「流動性リスク」といったものを気にすることはないが、「米ドル建て社債」などの場合は、金利や為替変動だけでなく、「デフォルト・リスク」にも充分な配慮が必要だ。債券は一般的に、外枠で「売買手数料」は発生しないが、債券価格に織り込んで売買されるため、市場仲値に対して、買値と売値のスプレッドがとても大きく開く場合がある。その意味が理解できないうちは安易に投資を考えない方がよいかもしれない。(債券運用の肝である)金利水準や期間構造を分析するには、こうした基礎知識が前提となる。

ただ一方で、債券運用の難しさとは矛盾するような話だが、昔から「株式と債券を6対4の比率で投資するのが資産形成には適している」という考え方がある。資産の6割を株式投資に、残りの4割を債券に振り向けなさいという意味だが、債券の部分に関して詳説されたものはことのほか少ない。その理由は2つしかない。1つは前述のように「簡単にひと言では説明し切れない債券運用の複雑さ」ということ、そしてもう1つは「そもそも株式というリスクアセットのリスクバッファー」という性格でザクっと捉えられる歴史が長かったということだ。

***

もし信用リスクなどを無視するならば、現物債券を償還まで持ち切れば、当初約定時の利回りはほぼ確実に投資収益となる。それは期中の時価評価は気にする必要がないからだ。さらに、米国金利は1980年代から約40年間、おおむね15%程度一貫して低下してきた歴史がある。そのため、保有してさえいれば、まず間違いなくインカムゲインのみならず、キャピタルゲインまでも併せて満期償還前に売却して高いリターンを得ることができた。そして、この実績は資産運用業界の常識として刷り込まれ続けてきた。

だが、この「6対4の比率で株式と債券を持つ運用方法」、実は昨年2022年に限って言えば株式も債券も値下がり(金利は上昇)したので、債券が株式のリスクバッファーにならないという事態を経験した。その結果、再び10年債利回りが12年以上振りの高水準となっているのを見れば、再度債券に資金流入が起きているというのは、ある意味極めて論理的な動きとも言える。人間誰しも過去の成功事例に引き摺られるものだ。

***

しかし、この流れを日本の個人投資家にそのまま当て嵌めることができるかと言えば、残念ながら「お気を付けください」と言わざるを得ない。最終判断は個々の投資家のスタンスによることは間違いないが、米国金利が最安値のゼロ%を付けた2020年3月の「パンデミック騒ぎ」の前と今とでは、債券運用を取り巻く環境は相当に違うものと言わざるを得ないからだ。

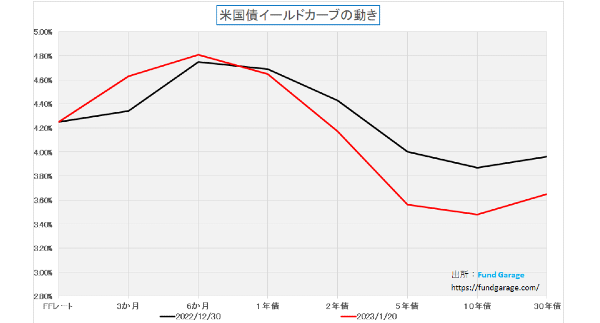

最近では日本銀行の金融政策に絡めて、経済紙のみならず一般紙までが「イールドカーブ」という単語を紙面にサラリと表記するが、日本語で「利回り曲線」とされるこのチャート、少なくとも筆者の認識では、一般的な知識の範疇には入っていない(もちろん、経済学を少しでもかじっていれば「常識」だが)。有り体に言えば、知らない人の方が圧倒的に多いはずだ。そして現状(2023年1月下旬)、このイールドカーブの基本形状は日本と米国ではまったく異なる。米国のそれは「歴史的に異常な形状」なのだ。何がどれほど異常な状態かと言えば、下の「イールドカーブ」を見てもらえば一目瞭然だろう。これは2022年12月30日と2023年1月20日の2つの「イールドカーブ」だ。

チャートの赤い方のラインで見る通り、FFレートは4.25%が現状の誘導水準下限だが、期間6カ月の金利までは上昇(4.81%)するものの、10年債利回りは3.48%とFFレートの誘導目標の下限よりもさらに0.77%も低く、30年債で3.65%まで持ち直すという状況になっている。また黒いラインで示した昨年末のイールドカーブでは、3カ月のそれは0.3%近く低い4.34%であり、逆に10年債利回りは0.4%近く高い3.87%となっている。教科書的には(金利の基本的な期間構造としては)、期間が長くなればなるほど金利が高くなるのがセオリーだが、ここまで大きく長短逆転している状況は、歴史を40年以上遡らないと見ることはできない。

***

債券運用の神髄は本来、こうした金利の期間構造や水準自体の変化を追いながら、ポートフォリオのデュレーション(残存期間)を調節し、最適なリターンを獲得することを目指すものだが、もちろん漫然と満期償還まで保有し続け、約定時の利回りを享受し続けるという方法もある。だがこれが投資信託やETFに組み込まれると、状況は一転する。それは日々、時価評価が行われているからだ。ご承知の通り、債券価格は金利が下がれば値上がりし、金利が上がれば値下がりするので、想定外の損益変動が発生してしまう。

この金利上昇を生かす方法もないわけではない。短期金利の水準が高いので、たとえば期間6カ月や1年程度、満期償還まで持ち切るというアイデアだ。今なら前者で4.81%、後者で4.65%の利回りは享受できる。決して鼻息を荒くするほど高い利回りではないが、低いとも言えない。恐らく債券運用の投資信託やETFに資金が流入しているというのも、こうした短期金利を享受しようという動きではないかと思われる。これなら合理的な判断と言える。

ただ最後に梯子を外すことにもなりかねないが、ここまでの話は「ドル建て運用」を前提としている。つまり為替リスクについては一切考慮していない。言うまでもなく、日本の居住者が外貨建て投資をするとしたら、絶対に避けて通れないのが為替リスクだ。円高の時もあれば、円安の時もある。一般にプライベートバンクが提案するポートフォリオでは為替ヘッジはせず、(為替リスクは)オープンのままとすることが多い。それは株式に一定量のアロケーションがあるため、為替変動は企業収益を通じて株式の期待リターンに織り込まれると考えられるからだ。

なら期間半年や1年の期待利回り4〜5%の運用で、円ベースの日本の投資家が為替リスクを負うべきかどうかと言えば、投資家のスタンスにもよるとは思うが、筆者は決してお薦めはしない。まさに「生兵法は大怪我のもと」だからだ。