長期投資で高い運用成績を出すためには、自分の運用方針に沿った資産ポートフォリオ(以下、ポートフォリオ)を組むことが大切である。適正なポートフォリオを組めれば、リスクをコントロールしながら最大の投資効果(リターン)が狙える。

投資におけるポートフォリオとは

最初にポートフォリオの基本的な意義を理解しよう。多くの金融商品を詰め込んだ「結果」がポートフォリオなのではない。まずは自分のライフスタイルをみつめ直し、資産の運用目的、運用期間、目標とするリターン額などから運用の方針を決めるべきだ。その上でポートフォリオを組むこと。これが長期投資の始め方の基本である。

ポートフォリオとは?

ポートフォリオとは、金融資産の組み合わせのことをいう。

たとえば、こういう表現をする。

「私のポートフォリオは、債券と株式と銀行預金が3分の1ずつである」

「彼のポートフォリオは日本株が中心で、銘柄はトヨタとソニーだ」

このように、保有している資産の組み合わせを、金融商品や具体的な銘柄で表したのがポートフォリオだ。

[ひとこと解説]分散投資は「カゴの中の卵」

分散効果はカゴと卵で喩えられる。全部の卵を1つのカゴに入れておくと、落とした時にすべて割れてしまう。卵を別々のカゴに入れておけば、1つのカゴを落としても他の卵は割れない。「卵は1つのカゴに盛るな」というのは、金融業界では有名な格言の1つであり、分散投資やポートフォリオの大切さを表す言葉である。

ポートフォリオの2つの効果

ポートフォリオを組むということは、分散投資をするということだ。その効果は主に「リスク軽減」と「投資収益の改善」の2点である。

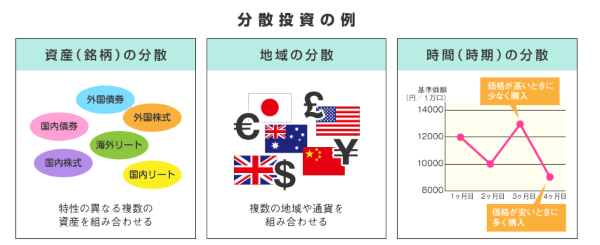

(1)分散投資でリスクを軽減する効果

ポートフォリオの最大の意義は、金融商品を分散投資することでリスクを軽減する効果が期待できることだ。図1のように、分散投資では投資する資産(銘柄)、投資する地域、投資する時間のリスクを分散できる。

投資においては、金融資産の振れ幅やブレなどの変動率(ボラティリティ)の高さはリスクである。たとえば、株式投資は高リスク/高リターンである。株式は典型的なリスク資産なのだ。

一方、変動率の少ない商品は安全資産とされる。リスクは低いが、それほど高いリターンも期待できない。債券が典型的な安全資産だ。株と債券でポートフォリオを組むことで運用のリスクを軽減できる。

(2)投資収益の改善効果が期待できる

投資の目的は資産を増やすことである。だからといって変動率の高い金融商品だけに投資をしていてはリスクが大きすぎる。投資の世界では「ハイリスク」なら「ハイリターン」が常識で、大きく上がる可能性がある商品は、大きく下がる可能性も高い。

大切な資産を守るためにはリスクが大きすぎる投資は避けたい。だからと言って、安全性の高い商品だけに投資していてはリターンは期待できない。そこで、リターンの高い商品と安全性の高い商品をうまく組み合わせることで、リスクをコントロールしながら最大限のリターンを狙う。

ポートフォリオには「定期的な見直し」が必要

いったんポートフォリオを組んだら、そのまま放置しておけば長期運用になるというわけではない。収益を最大化するためには、ポートフォリオを定期的に見直す必要がある。その理由は主に3つある。

(1)ライフスタイルの変化に合わせた見直し

自分のライフスタイルに合わせてポートフォリオを変えるのが普通である。年齢やライフスタイルの変化とともに、運用方針も変わるはずだ。

(2)投資環境に合わせた見直し

運用方針が「長期でリスクを取り、高リターンを狙う」だったとしても、いつでも攻めの投資では投資環境が悪い時には損失が膨らんでしまう。景気、金利、為替などの投資環境により、ポートフォリオを見直す必要がある。

景気拡大局面、金利低下局面など、投資環境がいい時はリスクオン(リスク選好)で株式のウェイトを上げる。景気後退局面、金利上昇局面、地政学リスクがあるときなど、投資環境が悪い時はリスクオフ(リスク回避)で債券のウェイトを上げる。

もっとも、長期の積立投資の場合は毎月同額投資をすることで、商品が高い時は少ししか買わず、安い時は多く買える。したがって、調整局面でも買い続けることがトータルの買いコストを下げるのに有効である。下げ局面でも買いをやめない方がいい。

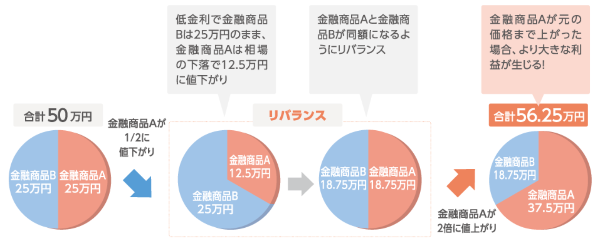

(3)ポートフォリオのリバランス

ポートフォリオでは、運用方針に従って主要運用資産のウェイトを決める。ただ、金融資産の値上がりや値下がりでそのウェイトは変化してしまう。

たとえば、日本株50%、米国株50%が最適だとして始めたポートフォリオが、米国株が大きく上げたことで米国株が70%、日本株が30%になるケースもある。その場合、当初のポートフォリオの配分比率を守るなら、米国株を売り、日本株を買ってウェイトを元に戻す必要がある(図2)。これがリバランスである。

長期運用でリバランスを定期的に行うということは、常に値上がりした資産を利益確定し、出遅れている資産を買い増しするということである。リバランスはリスク分散とパフォーマンス改善に効果がある。

一般的にプロは毎月もしくは四半期ごとにリバランスを行う。個人投資家でも1年に一度はリバランスをするべきだろう。

ポートフォリオを組む際に決めるべきこと

ここまでポートフォリオの基本を説明してきた。いよいよポートフォリオの作成だ。

投資の目的と目標などの「運用方針」を決める

はじめにやるべきことは、自分の年齢、ライフスタイルなどから、投資の目的、投資の期間、最初に投資する金額、毎月の積立金額、最終目標金額や想定リターンの目標などを決めることである。これが一番大切な「運用方針」である。

目標額と想定リターンを決めるには野村證券の「みらい電卓」が便利だ。毎月の積立金額と目標金額から想定リターンがどれくらい必要かがすぐにわかる。また、ある程度の余裕資金を最初に元金として運用する場合に、想定利回りを複利で運用すると運用期間終了時にいくらになるかがすぐに判る。

運用方針に沿ってリスク許容度を決める

運用方針の次は、自分がどれだけのリスクをとれるか「リスク許容度」を決める。

基本的には、想定リターンが高い場合はリスクを多めにとる必要がある。想定リターンが低くても目標が達成できる場合はリスクをあまりとらず安全資産中心で運用することもできる。

若くて運用期間が長く設定できる場合は、株式資産などリスクの大きい資産が多めでも時間分散でリスクが軽減される。高齢の場合にはリスクは抑えるべきだろう。

自分がとるべきリスク許容度やそのリスク許容度でのモデルポートフォリオは、「あなたのリスク許容度診断テスト」(全国銀行協会)で簡単な質問に答えればすぐに判定できる。

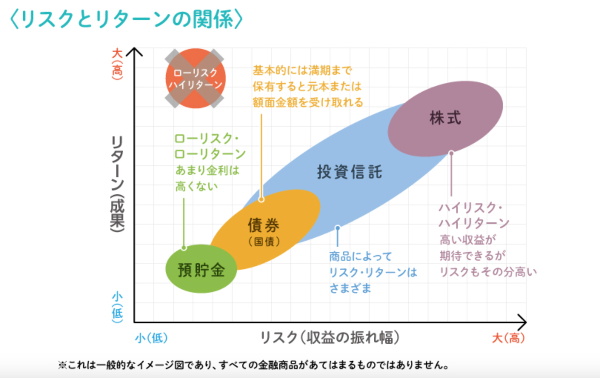

リスク/リターンを元に資産を選定する

運用方針とリスク許容度さえ決まれば、自分に最適なポートフォリオが決まる。運用における金融資産は、株、債券、投信、預貯金などである。

図3のように、高いリターンが期待できる資産はリスクも高い。想定するリターンとリスクのバランスをとりながら、主要アセットの資産配分を決めればいい。資産配分をアセットアロケーションといい、長期の運用成果は個別銘柄の優劣よりも、アセットアロケーションが成功の鍵を握っている。

たとえば、短期運用ではトヨタと日産のどちらがより上がるかでリターンが決まるが、長期でみればトヨタと日産の株価の動きにそれほどの差はつかない。むしろ、日本株のトヨタにするか、米国株のテスラにするかといったアセットアロケーションの方が運用成績を左右する。

前述の「あなたのリスク許容度診断テスト」で簡単な質問に答えれば、リスク許容度やそのリスク許容度に沿ったポートフォリオの組み方の例がわかる。

具体的なポートフォリオのパターン

想定リターンによるモデルポートフォリオの例を紹介しておこう。

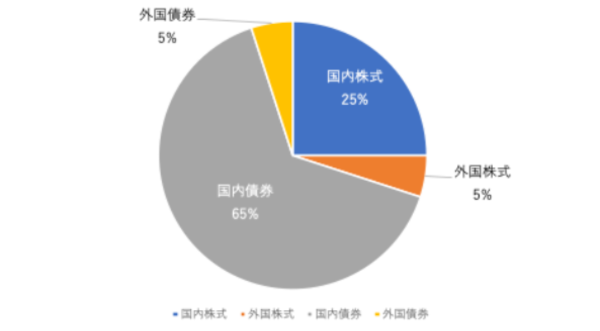

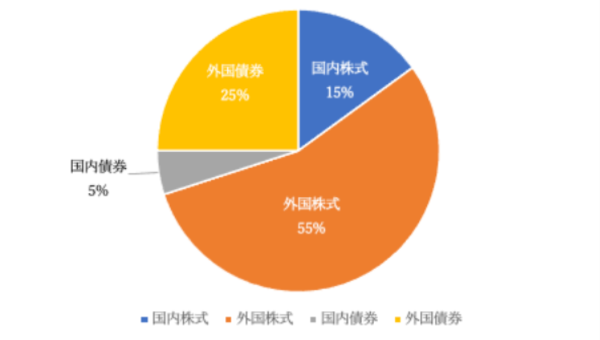

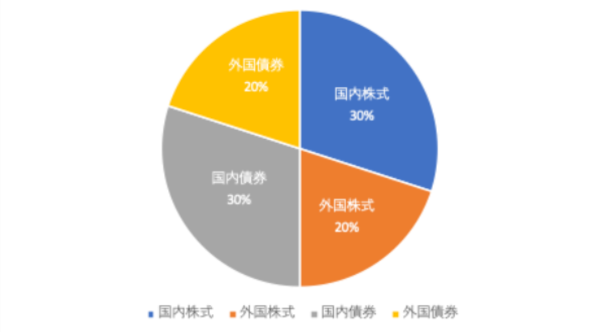

三菱UFJ銀行では、想定リターンが3%以下の場合は「安定運用タイプ」、5%を超える場合は「積極運用タイプ」、3〜5%の場合は「バランス運用タイプ」の例を紹介している。日本株、外国株、日本債券、外国債券という4つの金融資産のアセットアロケーションの例を示したのが、図4、図5、図6である。

基本的にリスク許容度が高い場合は株の配分比率が上がり、リスク許容度が低い場合は債券の配分比率が上がる。

アセットアロケーションを決めたら、そのウェイトに沿って、日本株、外国株、日本債券、外国債券を個別銘柄で買ってもいいし、それぞれの商品の投資信託を組み入れてもいいだろう。また、主要アセットに分散投資するバランス型の投資信託を買い、最初からすべてをプロのファンドマネジャーにまかせるという選択肢もある。

これからポートフォリオを組む投資初心者におすすめの金融商品

ここまで、ポートフォリオの基本、ポートフォリオの組み方の手順を解説してきた。しかし、投資に割ける時間があまりない場合や投資初心者で金融知識に不安がある場合、あるいは自分でポートフォリオを組み、リバランスをするのが面倒な場合などは、個別銘柄に投資するのでなく投資信託をうまく使うことをおすすめする。

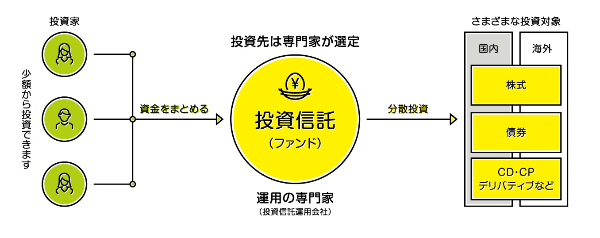

投資信託とは?

あらためて説明するまでもないだろうが、投資信託とは投資家から集めたお金を1つのファンドとしてまとめ、プロのファンドマネジャーが運用する商品である。

投信を自分のポートフォリオに組み入れて長期運用をする場合、以下のようなメリット/デメリットがある。

投資信託のメリット

- 個別商品の調査などに時間をかけずに分散投資が可能

- 日本株、米国株、世界株といったアセットに連動するファンドが多い

- 長期の資産形成にふさわしい、コストの安い投信がある

- 1つの投信でバランス運用ができるファンドもある

投資信託のデメリット

- 銘柄が多すぎて、どれを選べばいいかがわからない

- 長期の資産運用にふさわしくない、コストが高いものもある

- 投資対象によってリスク許容度がバラバラである

どんな投資信託がいいのか? 初心者向けの投資信託の選び方

投信の選び方、おすすめのファンドを紹介しよう。

投資信託選びの重要ポイント

- ファンドの運用方針が自分のリスク許容度にあっているか

- ファンドの投資対象資産が自分の必要とする資産であるか

- 過去のパフォーマンスやリスクが想定に近いか

- 手数料などのコストが安いか(買付時の「販売手数料」、毎年の運用にかかる「信託報酬」)

- 運用資産額のサイズ(ある程度の残高がないとファンドが強制償還するリスク)

たとえば、新興国株式を投資対象にしているファンドはリスクが高いので、リスク許容度が低い人は合っていない。バランスファンドを探している場合は、投資資産と構成比をみて、どういう運用方針かを確認する。コストの高いファンドは長期運用に適していない、などファンドの特性をしっかり把握する必要がある。

投資対象別:注目の6つの投資信託

人気がある投信がいいものとは限らないが、つみたてNISAで人気があるファンドなら、過去のパフォーマンス、手数料、運用資産額などで問題はない。

つみたてNISAの積立対象ファンドは金融庁の定めた基準を満たし、手数料も上限が決められており、長期運用に向いている「お墨付きファンド」である。

その中でも、リターン、シャープレシオ、標準偏差はファンドを評価するのに最も適切な指標だ。この総合的な点数で評価したファンドなら、つみたてNISAでもNISA以外の長期投資でも間違いはないだろう。投資対象のセクター内で、トップファンドとそれ以外の数本を比較してファンドを決めるのがいいだろう。

ポートフォリオの考え方を身につけ、パフォーマンスを改善しよう

長期の資産運用は、自分の老後問題にダイレクトにかかわる。まずは運用方針をたて、分散投資のポートフォリオを考えよう。リスク分散、リバンランスの実施で資産を着実に増やす下地を整えよう。

ポートフォリを簡単に実現できるのが投資信託の強みである。投資信託には多くの種類があるので、本記事で紹介したポイントをもとに選定してみよう。ただ、投信でポートフォリオを組んだ場合でも、運用方針の見直しとリバランスを定期的に行うことが運用成績を安定させる、ということを忘れないでおきたい。

さらに情報を知りたい方へ

キャッシュフローの最大化を図るには節税はもちろん、さらに効果的な資産運用サービスを知っておく必要があります。

詳しい情報をご希望の方は、株式会社ZUU 富裕層向け金融サービス専用フォームからのお問い合わせをおすすめします。

資金調達の方法に始まり、運用から、償却に至るまでのキャッシュフロー全般の情報を、 金融機関65社との接点を持つZUUグループなら「中立的」な立場で紹介可能です。

ZUUグループでは、これまでに保有資産額10億円〜100億円超の方々に至るまで、 不動産、外国債権、ブリッジローンといった幅広い金融サービスをご提案してきました。

まずは以下のフォームで回答してみましょう(所要時間1分)。