NISA制度には「一般NISA」と「つみたてNISA」がありますが、2020年以降「つみたてNISA」の利用者数が投資未経験者を中心に大きく増えています。つみたてNISAは確かによく考えられた制度ですが、「周りの人が儲かったと言っている」「お金が安全に増やせると聞いた」といった軽い理由で始めてしまうと、いざ運用でマイナスが出た時に「あれ? 想像していたことと違うのでは?」と混乱してしまうかもしれません。「積立投資」とはどういう投資手法なのでしょうか。まずはそこから始めてみましょう。

投資未経験者に広がる「つみたてNISA」

つみたてNISAは2018年1月から始まった比較的新しい制度ですが、特にここ2、3年で新聞やニュースによく取り上げられるようになりました。実際、つみたてNISAはどれぐらい浸透し、またどのような人に利用されているのでしょうか。

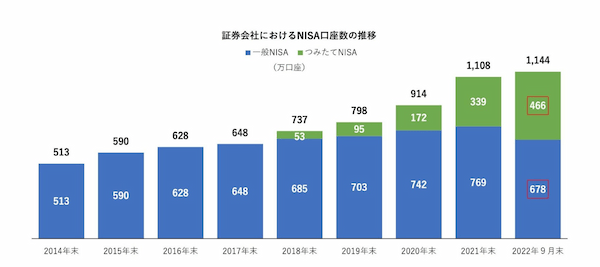

2020年頃から利用者数が拡大

日本証券業協会が2022年12月に発表した「NISA口座開設・利用状況調査結果」によると、制度開始当初は年間で50万口座程度の開設数でしたが、2020年から徐々に増え始め、2021年には167万口座、2022年は9月末時点ですでに127万口座と、口座を開設する人の数がここ1、2年で大きく伸びていることがわかります(図1)。

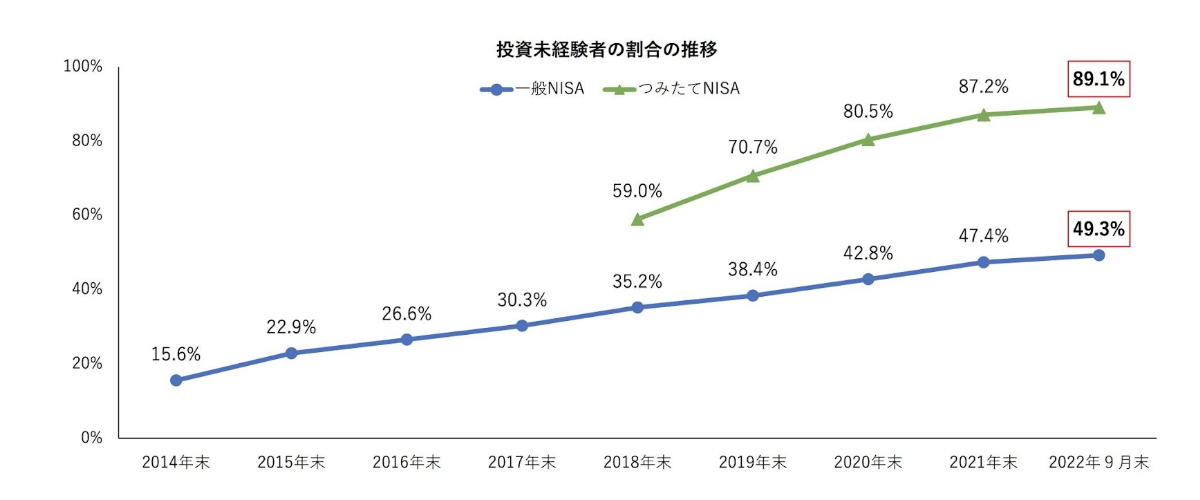

投資未経験者の割合が高い

つみたてNISAを始める人の特徴として、大半がこれまで投資をしたことがない、いわば投資未経験者であることが挙げられます。先ほどの「NISA口座開設・利用状況調査結果」によると、つみたてNISA口座開設者のうち、投資未経験者の占める割合は2020年末には8割を超えており、2022年9月末時点では9割に迫るまでその比率を伸ばしています(図2)。

つみたてNISAはなぜ、投資未経験の人にこれだけ支持されているのでしょうか。

つみたてNISAの利用者が大きく伸びた要因

つみたてNISAが特に投資初心者に浸透している理由としては、主に(1)投資対象が長期の積立/分散に適した投資信託に厳選されている、(2)投資方法が積立方式に限定されている、(3)口コミやソーシャルメディアの影響、の3つが考えられます。

要因(1)商品が比較的選びやすい

つみたてNISAで投資できる金融商品は、金融庁が厳選しています。たとえば公募株式投資信託の場合、販売手数料が無料、信託報酬は一定水準以下、分配頻度が毎月でない、などと決められており、長期的な資産形成に適さないものはそもそも買うことができません。

日本には約6,000本(2023年1月時点)の公募投資信託がありますが、つみたてNISAの対象となっているのはわずか221本(2023年2月9日時点)です。このように商品が厳しく選ばれているため、投資初心者が不安に感じる「商品選びのハードル」がそこまで高くないのが特徴です。

要因(2)「積み立て」でコツコツ投資できる

2つ目は投資方法が積み立てに限定されていることです。投資といえばチャートの見方を覚えたり、財務諸表を読んだりして株価を予測し、タイミングを見計らって安い時に買い、高い時に売る、というイメージですが、忙しい社会人にとって、それらの勉強や取引のための時間を捻出するのは簡単ではありません。

しかし、つみたてNISAはその名前の通り、投資方法が積立に限定されています。始めるタイミングを計らなくていい積立投資に選択肢が限定された分、積立貯金の「延長感覚」で気軽に始めることができる点も利用者を増やした原因でしょう。

要因(3)口コミやSNSによる影響

3つ目は、実際につみたてNISAを利用してきた人の口コミです。私のところに相談に来る方の中にも、「周りの人に早く始めないと損だと言われた」という動機でつみたてNISAを始めようとする方が少なくありません。

また、最近ではTwitterやYouTubeなどソーシャルメディアの影響も無視できないものになっています。つみたてNISAがお得な制度であると解説するものはもちろん、つみたてNISAをいち早く始めた方々が「つみたてNISAを○年やった結果」と題して、いかに利益が出たかを記事や動画で紹介しています。

こうしたソーシャルメディアの内容は必ずしも専門家が述べたものではありませんが、逆に金融商品を売る側ではない投資家の生の声が、一般の方に信憑性を持って受け入れられているという側面もあるでしょう。

では、つみたてNISAを初期の頃から始めていた場合、本当に利益が出ているのでしょうか。

人気の米国株式と全世界株式

つみたてNISAで購入できる投資信託の中で特に人気なのが、米国株価指数(特にS&P500)に連動する銘柄と、全世界株式の動きに連動する銘柄です。ここではこの2つの指数に注目してみましょう。

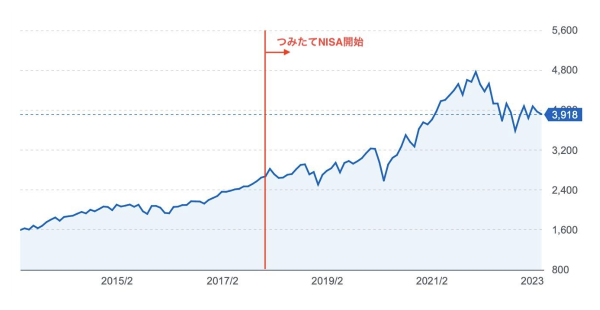

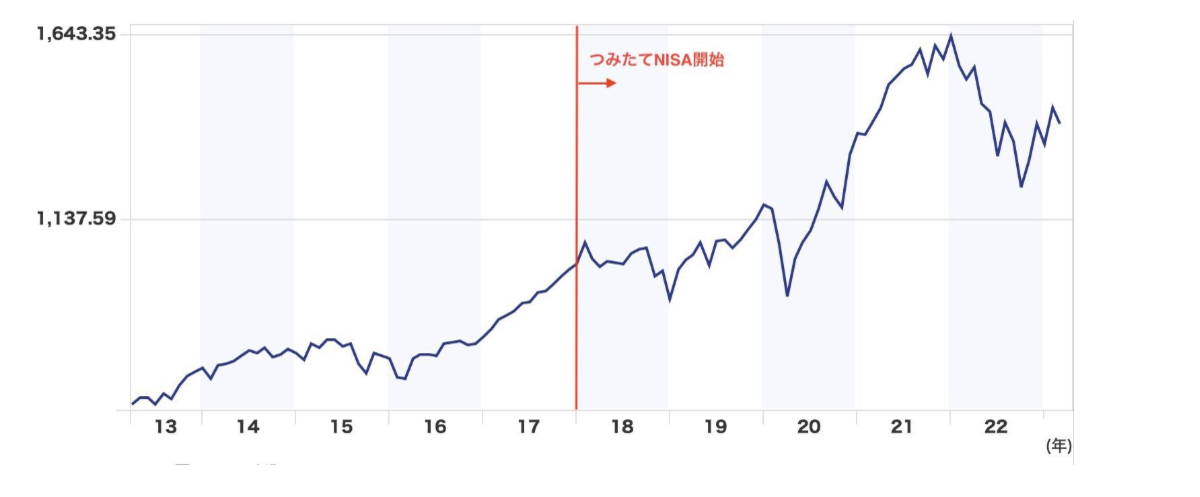

2018年から2021年末まで大きく値を伸ばした2つの指数

以下の図は、米国の株価指数「S&P500」と、世界中の株式で構成される「MSCIオール・カントリー・ワールド・インデックス」の過去10年の動きをグラフにしたものです。「MSCIオール・カントリー・ワールド・インデックス」はつみたてNISAの人気銘柄「eMAXIS Slim全世界株式(オール・カントリー)」の対象インデックスにもなっている代表的な指数です。

図3、図4を見てもわかるように、どちらの指数もつみたてNISAが始まった2018年以降、コロナ禍の影響で一時的に値を下げることはあったものの、2021年に入ると大きく値を伸ばしています。

つみたてNISAを初期から始めていた人は、これらの指数上昇に伴って利益を出せた可能性が高いといえます。

今後も必ず儲かると安易に考えるのは危険

つみたてNISAを早い段階から、またはコロナ禍のタイミングで始めた人は、確かにこれまで大きな損失を出さずに順調に利益を出してきたかもしれません。しかし、上の図でもわかるように米国株式や全世界株式の指標は2022年から停滞しており、今後も同じように利益が手続ける保証はありません。

これは投資全般にいえることですが、過去の実績がよかったからといって将来の実績もよいとは限りません。リターンが期待できる投資には必ずリスクも伴うのです。

つみたてNISAが優れている点

つみたてNISAで短期間に利益が出ている人が多いのは、近年の世界的な株高の影響が大きいでしょう。今後も株価が上昇していく保証はありませんが、では、いまはつみたてNISAを始めるべきではないのか、というとそんなことはありません。通常の証券口座(特定口座や一般口座)で投資をするより税制上のメリットがあるのは事実ですし、実際私も投資経験者/未経験者にかかわらず、(投資を)勧めることが多い制度です。

ただし、つみたてNISAを勧める理由は「過去3年で利益が出ているから」という短期的なものとは異なります。大切なのは「積立投資」であることです。

投資手法としての「積立」の効果

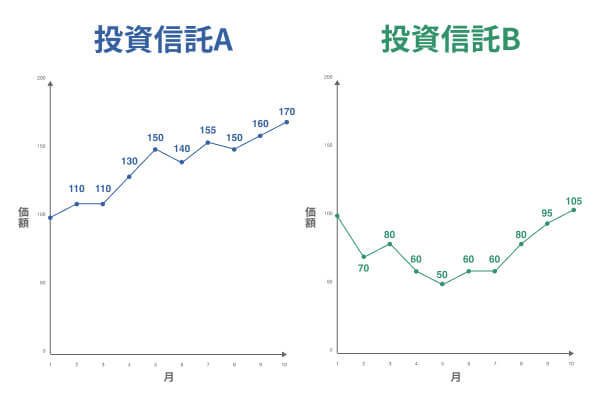

次のような値動きをする投資信託Aと投資信託Bに、10万円の投資資金で10カ月間投資する場合を考えてみます。

まずは1月に投資資金10万円で一括購入し、10月にすべて売却した場合を比較してみましょう。このように、特定のタイミングでまとめて購入する方法をスポット購入といいます(表1:スポット購入での比較)。

| 投資信託A | 投資信託B | |

|---|---|---|

| (1)投資元本 | 10万円 | 10万円 |

| (2)購入時価格 | 100円 | 100円 |

| (3)購入口数(=(1)÷(2)) | 1,000口 | 1,000口 |

| (4)売却時単価 | 170円 | 105円 |

| (5)売却時時価(=(3)×(4)) | 17万円 | 10万5,000円 |

| (6)リターン(%)(=((5)-(1))÷(1)×100) | 70% | 5% |

投資信託Aの方は順調に価額が上昇していますので、10カ月後には70%の利益が見込めます。一方、投資信託Bは2カ月目から値を下げ始め、元の価額に戻るまで9.5カ月かかっています。最終的に元の価額は少し上回りましたが、結局は5%の利益にとどまりました。このように、一見すると投資をするなら投資信託Aを選んだ方がよいように思えます。

では次に同じ投資信託Aと投資信託Bを、毎月1万円ずつ積立方式で購入した場合のリターンを比較してみます(表2:積立購入での比較)。

| 投資信託A | 投資信託B | |

|---|---|---|

| (1)投資元本 | 10万円 | 10万円 |

| (2)購入口数 | 749口 | 1,393口 |

| (3)売却時単価 | 170円 | 105円 |

| (4)売却時時価(=(2)×(3)) | 12万7,388円 | 14万6,303円 |

| (5)リターン(%)(=((4)-(1))÷(1)×100) | 27.4% | 46.3% |

リターンを比べてみると、投資信託Bは投資信託Aを上回るパフォーマンスです。投資信託Aの方が明らかに投資対象としては優れているように見えたのに、どうしてこのような結果になったのでしょうか。

毎月一定額ずつ(この例では1万円ずつ)投資をした場合、対象の値段が安い時には多くの口数を買えますが、値段が高い時は少数しか買えません。

上の図の5カ月目に投資信託Aの値段は150円になっていますが、1万円の資金で購入できるのは1万円÷150円=66.7口です。一方、同時期の投資信託Bは1口50円まで下がっていたので、1万円÷50=200口購入できています。このような購入方法を繰り返した結果、全期間の購入口数は投資信託Aが749口なのに対し、投資信託Bは1,393口となっています。

10カ月目の単価は投資信託Aが170円、投資信託Bが105円と大きな差があるにもかかわらず、投資信託Bは値段が下がっている時に多く購入できたため、最終的な購入口数で大きく上回り、結果としてリターンが投資信託Aを上回ったのです。

損益に一喜一憂しないことが大事

積立投資では値段が下がっている時に多くの口数を買い、逆に値段が上がっている時は買い控えることで、結果として平均の購入単価を下げることができます。

もちろん積立投資も万全ではありません。上の例でも、安い時に購入し、高い時に売却する「スポット購入」にはリターンで劣りますし、そもそもいくら平均の購入価額が下がっていても、いざ売却するときに大きく値が下がっていれば損失は出ます。

しかし、それでも投資を始めるタイミングを気にしなくていいというのは大きなメリットですし、積立期間が長くなればなるほど、安い時に大きく買い、高くなっている時は買い控えるという購入方法を繰り返すことで、平均の購入単価を下げる効果が高まります。

この理屈が理解できると、積立投資で「3年間で利益が出た」という短期的な結果にはあまり意味がないことがわかるのではないでしょうか。積立投資では、投資をしている金融商品の一時的な値下がりはマイナスではなく、購入口数が増やせる分、むしろプラスに働くこともあります。

今まで順調に利益が出ていた人、またはこれからつみたてNISAを始める人でも、今後長くつみたてNISAを続けていくならば必ず途中で損失(含み損)が出る時期があるでしょう。そういう時でも「今は値段が下がっている分、多く買えている時期」と考えを切り替え、慌てて売らず積立を継続することが大切です。

さらに情報を知りたい方へ

キャッシュフローの最大化を図るには節税はもちろん、さらに効果的な資産運用サービスを知っておく必要があります。

詳しい情報をご希望の方は、株式会社ZUU 富裕層向け金融サービス専用フォームからのお問い合わせをおすすめします。

資金調達の方法に始まり、運用から、償却に至るまでのキャッシュフロー全般の情報を、 金融機関65社との接点を持つZUUグループなら「中立的」な立場で紹介可能です。

ZUUグループでは、これまでに保有資産額10億円〜100億円超の方々に至るまで、 不動産、外国債権、ブリッジローンといった幅広い金融サービスをご提案してきました。

まずは以下のフォームで回答してみましょう(所要時間1分)。