インフレ抑制のために政策金利が上がっていることから、米国債の利回りも急上昇しています。投資妙味が増していますが、米国債にはどのように投資すればよいのでしょうか。米国債は種類によって特徴が異なり、リスクもあるため、仕組みを理解した上で投資判断を行うことが大切です。

本記事では、米国債の種類やメリット・デメリット、買い方について解説します。

米国債とは

米国債とは、米国政府(米国財務省)が発行する国債です。「米国財務省証券」「トレジャリー」とも呼ばれ、国の財政資金を調達するために発行されます。世界最大の経済大国である米国が発行体であるため、信用度や流動性が高く、日本国債より金利が高いのが魅力です。

米国債の利回りが上昇している理由

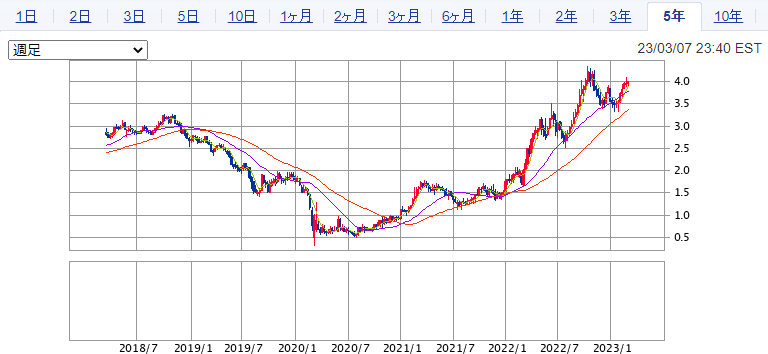

以下は米国債10年利回りのチャートです。

2020年以降、米国債の金利は上昇傾向にあり、一時的には4%を超えています。米国債の利回りが上昇している背景には、インフレ(物価上昇)の加速があります。

新型コロナウイルス、ロシアのウクライナ侵攻などが物流の停滞や労働力不足、エネルギー・原材料価格の高騰を招き、世界的なインフレの原因となっています。

インフレ抑制のために、FRB(米連邦準備制度理事会)が利上げに転じたことで、米国の政策金利が上昇しました。米国債の利率は米国の金利情勢によって決まることから、米国債の利回りも上昇しています。

米国債の種類

米国債は、利払いのルールや発行タイミングによっていくつかの種類に分けられます。ここでは、米国債の種類について解説します。

利付債

利付債とは、額面で発行され、満期(償還期日)に額面金額が支払われる債券です。米国債の場合、保有期間中は半年ごとに利子が支払われます。

例えば、「額面1万米ドル、利率3%」であれば、半年に1回150米ドルの利子が支払われ、満期に投資元本1万米ドルが返ってきます(税金、手数料などは考慮外)。定期的に利子を受け取れるので、安定したインカム収入を確保したい場合に向いているでしょう。

ゼロクーポン債(割引債)

ゼロクーポン債とは、利払いがない債券です。額面より低い価格で発行され、満期に額面金額が支払われるため、発行価格と額面金額の差額が利子に相当します。

例えば、「額面1万米ドル、発行価格8,000米ドル」の場合、投資元本8,000米ドルに対して満期には1万ドルを受け取れます。

長期の資産形成が目的で、利子の受け取りが不要な場合はゼロクーポン債が向いているでしょう。

新発債と既発債

米国債は、発行タイミングによって「新発債」と「既発債」の2つに分けられます。

新発債は、新しく発行される債券のことです。額面金額や利率などの条件は発行時に決まります。

既発債は、すでに発行されている債券のことです。市場に流通しているため、購入するタイミングによって取得価額や利回りが変動します。一般的には、市場金利が上昇すると、既発債の債券価格は低下する傾向にあります。

米国債のメリット

米国債に投資するメリットは以下の通りです。

利回りが高い

米国債は、日本国債に比べると金利(利回り)が高い傾向にあります。2023年3月8日現在、日本国債10年の利回りは約0.5%であるのに対し、米国国債10年は約4%です。利回りが高ければ、より多くの利益を得られる可能性があります。

手間がかからない

米国債投資は、手間がかからないのもメリットです。投資した後は、基本的に満期まで保有するだけで済みます。満期には額面金額を受け取れるので、満期まで保有するなら保有中の価格変動を過度に気にする必要もありません。利付債の場合は、利払いが予定通り行われているかを確認しておきましょう。

運用計画を立てやすい

米国債は、購入時に償還時期と利回りが決まっており、運用計画を立てやすいのも特徴です。投資時点で収益がある程度予測できるため、投資判断しやすいでしょう。

信用度が高い

債券には、利子や元本の支払遅延、発行体の財政破綻などのリスクがあります。しかし、米国債は米国が発行する国債であるため、信用度が高いといえます。米国は世界最大の経済大国であり、国の財政が破綻するような事態は考えにくいでしょう。

途中売却が可能

米国債は、保有中に資金が必要になった場合は途中売却が可能です。市場価格で売却することになるため、購入時より債券価格が値上がりしていれば売却益を得られます。ただし、値下がりによって損失が生じる可能性もあるので注意が必要です

米国債のデメリット

一方で、米国債には以下のようなデメリットもあります。

元本割れリスクがある

米国債は信用度が高い債券ではありますが、元本割れの可能性もあります。具体的には、以下のようなリスクがあります。

・為替リスク(為替レートの変動により円での受取金額が変動する可能性)

・価格変動リスク(債券価格は変動するため、途中売却で受取金額が変動する可能性)

・デフォルトリスク(発行体の財政破綻により債務不履行となる可能性)

特に注意が必要なのは「為替リスク」です。米国債は米ドル建てなので、為替相場の動向によって円換算後の受取金額が変わってきます。

例えば、「1米ドル=100円」のときに、1万米ドル(100万円)投資するケースについて確認しましょう。投資後に為替レートが「1米ドル=110円(円安)」になると、10万円の為替差益を得られます。しかし、「1米ドル=90円(円高)」になれば、10万円の為替差損が発生します。

米国債は満期に額面金額が支払われますが、あくまでも米ドル建ての話です。円高が進んで為替差損が発生すれば、満期まで保有しても元本割れの可能性があります。米国債に投資する場合は、為替相場の動向を注視しながら投資タイミングを検討する必要があるでしょう。

株式に比べると利回りは低い

米国債は、株式に比べると利回りは低い傾向にあります。

一般的に、株式は5〜7%程度の利回りが期待できます。また、米国株の代表的な指数であるS&P500に連動するインデックスファンドの利回りを確認すると、1年トータルリターンは8.5%程度となっています(2023年3月8日時点)。

今後どのように推移するかは不透明ですが、今のところは米国債より株式のほうが利回りは高いといえるでしょう。

米国債の買い方

米国債に投資したい場合は、米国債を扱う証券会社で口座開設すると購入できます。証券会社によって米国債の品ぞろえや為替手数料などに違いがあるので、自分に合った証券会社を選ぶことが大切です。

また、米国債は手持ちの米ドルを証券口座に送金して購入することも可能です。この場合、購入時に円を米ドルに交換する必要がないため、為替手数料はかかりません。ただし、送金手数料がかかる可能性もあります。

すでに米ドルを保有している場合は、米ドルの入金に対応しているかを確認しておくといいでしょう。

投資信託やETFを利用する方法もある

投資信託やETFを利用して、米国債投資を始める方法もあります。

米国債を投資対象とする投資信託・ETFを購入すれば、少額から米国債に投資できます。さまざまな銘柄に投資を行うため、分散投資によるリスク軽減効果も期待できるでしょう。

投資信託・ETFは、購入時手数料や信託報酬などの運用コストが生じる点に注意が必要です。

まとめ

インフレ下の金利上昇により、米国債の利回りも上がっています。米国債は米国が発行しているため信用度が高く、満期まで保有すれば額面金額を受け取れます。分散投資先の1つとして、米国債への投資を検討してみてはいかがでしょうか。

(提供:Incomepress )

【オススメ記事 Incomepress】

・不動産投資にローンはどう活用する?支払いを楽にする借り方とは

・お金の貯め方・殖やし方6ステップとは?ごまかさずに考えたいお金の話

・日本人が苦手な借金。良い借金、悪い借金の違いとは?

・あなたは大丈夫?なぜかお金が貯まらない人の習慣と対策

・改めて認識しよう!都市としての東京圏のポテンシャル