売上拡大に役立つ施策

売上拡大の取り組みを円滑に進めるためには、補助金や優遇税制といった国の施策をうまく活用したい。ここでは、売上拡大の取り組みで使いやすい補助金や優遇税制を紹介する。なお、執筆時点の情報となるため、最新の情報は、補助金事務局の情報や国税庁のWebサイトも確認していただきたい。

1.補助金

・IT導入補助金

IT導入補助金は、ITツールの導入費用を補助するものである。通常枠、セキュリティ対策推進枠、デジタル化基盤導入枠(デジタル化基盤導入類型・複数社連携IT導入類型)といった申請枠がある。

・ものづくり・商業・サービス生産性向上促進補助

中小企業が取り組む革新的なサービス開発、試作品の開発、生産プロセスの改善をおこなうための設備投資に活用できる補助金である。設備の購入費、専門家経費、外注費、クラウドサービス利用料などに広く活用できる。

通常枠、回復型賃上げ・雇用拡大枠、デジタル枠、グリーン枠、グローバル市場開拓枠といった申請枠がある。

・小規模事業持続化補助金

小規模事業者を対象とする補助金で、主に販路開拓や生産性向上のための取り組みにかかる費用を支援する制度である。

通常枠、賃金引上げ枠、卒業枠、後継者支援枠、創業枠がある。補助率は3分の2、補助上限は最大200万円だ。

・事業再構築補助金

新型コロナウイルス感染症による社会の変化に対応するための、新分野展開、業態転換、事業や業種転換、事業再編といった新しい取り組みを支援する補助金である。

通常枠、大規模賃金引上枠、回復・再生応援枠、最低賃金枠、グリーン成長枠、原油価格・物価高騰等緊急対策枠がある。

2.優遇税制

・賃上げ促進税制

従業員の給与を引き上げた企業に対し、法人税(個人事業主は所得税)を減額する制度である。雇用者全体の給与を前年度比で1.5%以上増加させた場合、税額控除として増加額の15%または30%、(追加要件を満たせば最大40%)を控除できる。(控除上限は、法人税や所得税の20%)

・中小企業経営強化税制と中小企業投資促進税制

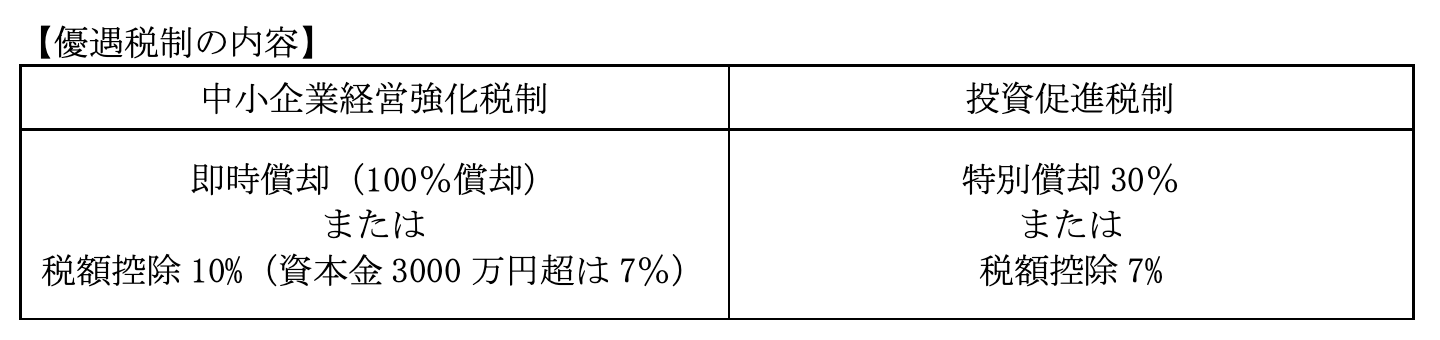

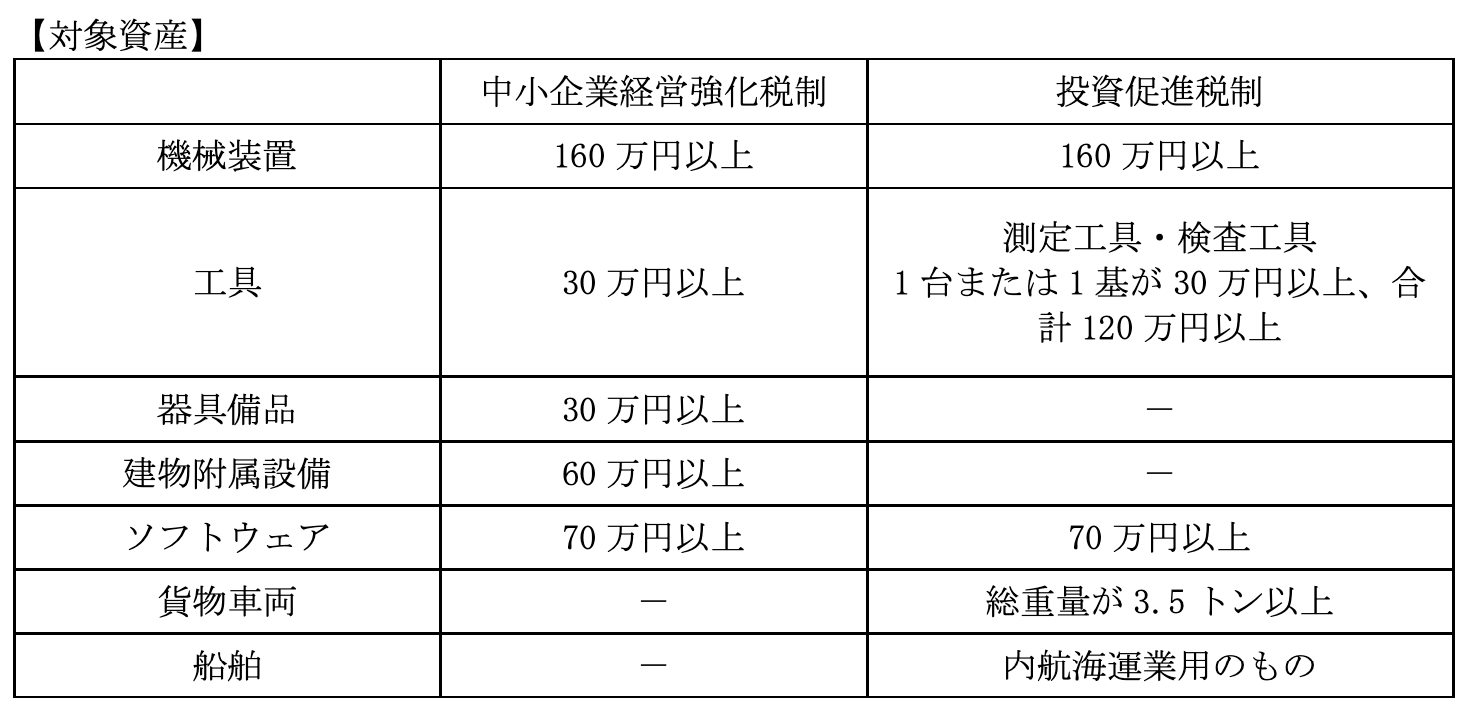

中小企業経営強化税制と中小企業投資促進税制とは、いずれも設備投資に対する優遇税制である。優遇税制の内容は、①特別償却(通常の減価償却に上乗せして計上できる償却費)と②税額控除のどちらか1つを選択できるというものだ。

中小企業経営強化税制では経営力向上計画の申請をおこない、その認定を受ける必要がある。設備の目的により、AからDまで4種類の類型に分かれている。

デジタル化に関する設備投資であれば、経営強化税制のC類型から検討するとよいだろう。もちろん、それ以外の設備投資にも活用できる。

・生産性向上や賃上げに資する中小企業の設備投資に関する固定資産税の特例措置

市町村の認定を受けた「先端設備等導入計画」に基づき、機械装置、工具、器具備品、建物附属設備などの設備投資をおこなった場合、一定の間、その資産にかかる固定資産税が軽減される。

さらに、雇用者全体の給与が1.5%以上増加することを従業員に表明することによって、より多くの固定資産税を軽減できる。