インボイス制度を導入するかどうかの判断基準とは

免税事業者のなかには、「インボイス制度を導入したほうがよいのかわからない」という人も多いのではないだろうか。そこでここからは、インボイス制度を導入するかどうかの判断基準を解説する。(ただし原則事前に取引先との相談が必要だ)

インボイス制度を導入したほうがよい場合

インボイス制度を導入したほうがよいケースとして、取引先がインボイス制度を導入した事業者との取引を希望する場合が挙げられる。この場合、インボイス制度を導入しないと取引を中止される可能性があるだろう。取引が中止されてしまうと自社にとって売上の減少につながりかねない。取引先が消費税の一般課税制度を導入している場合は、インボイスの提出を求めてくる可能性が高いだろう。

インボイス制度を導入しなくてもよい場合

インボイス制度を導入しなくてもよいケースとして、取引先がインボイスの提出を求めない場合が挙げられる。取引先が消費税の免税事業者や簡易課税・2割特例を選択している場合、相手に対してインボイスの提出を求めないことが多い。また取引先が仕入税額控除の経過措置を採用する場合は、相手にインボイスの提出を求めてこないこともある。

取引先がインボイスの提出を求めてこなければ、取引を中止される心配はないため、インボイス制度を導入する必要はない。また取引先が複数ある場合は、インボイス制度の導入によって減少すると考えられる売上高や増加する消費税の納付額を総合的に判断して、インボイス制度を導入するかどうか決定する必要がある。

インボイス制度を導入する際の対応方法

インボイス制度の導入を決めた場合は、次の対応が必要になる。

税務署への登録申請

インボイス制度を導入するためには、事前に納税地を所轄する税務署長に「適格請求書発行事業者の登録申請書」を提出し、インボイス発行事業者(適格請求書発行事業者)の登録を受ける必要がある。

図解で簡単にわかるインボイスの発行

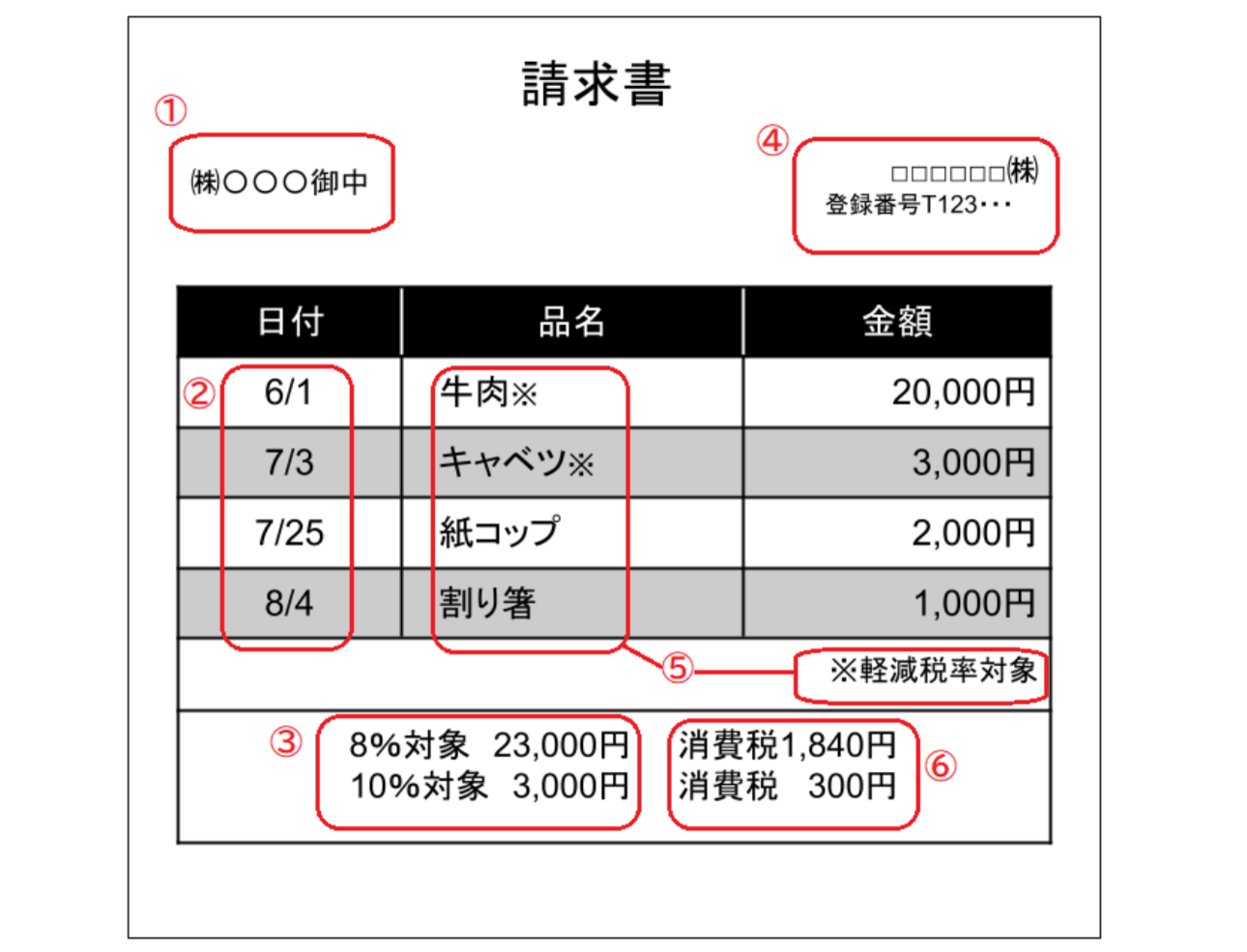

インボイス制度を導入したあとは、インボイスの発行が必要だ。インボイスに記載する事項は、決められている。請求書や領収書などにインボイスのための記載事項を記載することで、その請求書や領収書はインボイスとして認められる。請求書をインボイスにするためには、以下の図のようにすることが必要だ。

①交付先の相手方(売上先)の氏名又は名称

②取引年月日

③税率ごとに区分して合計した対価の額及び適用税率

④売手(当社)の氏名又は名称及び登録番号

⑤取引内容(軽減税率の対象品目である旨)

⑥税率ごとに区分した消費税額

記載事項をすべて記載したインボイスを発行する必要があるため、請求書のフォーマットを今までと変える必要がある。