インボイス制度の新たな改正とは

インボイス制度は、事業者の便宜を考慮して頻繁に改正が行われている。2023年(令和5年度)においても税制改正が行われ、次の4つの事項が追加されている。

1.2割特例

2割特例とは、正式には「インボイス発行事業者となる小規模事業者に対する負担軽減措置」のことである。これは、上述したように売上の消費税額の8割を仕入税額控除にできるというものだ。

2割特例の適用については、事前に税務署への届け出などは不要となっている。そのためいざ申告時期になって納める消費税の金額を計算し、通常通り税金を納めるのか、2割特例を利用するのか判断することも可能だ。

また消費税の一般課税だけでなく簡易課税であっても2割特例を適用することができる(2割特例適用後の簡易課税選択については、届出書の提出期間の特例も設けられている)。なお2割特例の対象期間は、2023年10月1日~2026年9月30日までとなるため注意したい。

2.1万円未満の少額取引についてインボイスの保存免除

インボイスの発行がない場合、買手はその支払いに対して仕入税額控除を受けることができない。これは、原則すべての取引についていえる。しかし日々の取引のなかには、少額の取引も多くある。少額の取引についてもすべての取引でインボイスの発行や保存を行うことは、事業者にとって大きな負担となりかねない。

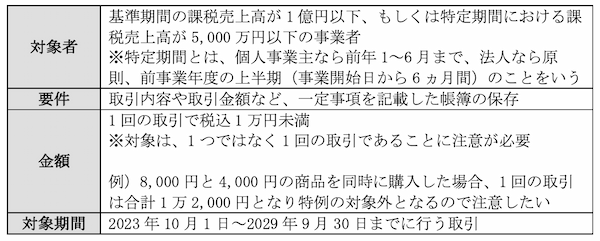

そこで一定規模の事業者については、1万円未満の取引についてインボイスの保存がなくても帳簿の記載と保存があれば、仕入税額控除を受けることができる特例が設けられた。この特例の対象者や要件は、次の通りである。

3.1万円未満の返品や値引きについて返還インボイスが不要

インボイスの発行は、商品販売やサービスの提供時のみではない。商品の販売が行われたあとで、返品や値引きがある場合にもインボイスの発行が必要だ。返品や値引きがある場合に発行するインボイスを「返還インボイス(適格返還請求書)」と呼ぶ。

しかし返品や値引きの金額は大きなものだけでなく端数の切り捨てなど、比較的小さな金額になることも多い。これら少額の返品や値引きの取引についても、すべての取引で返還インボイスの発行や保存を行うことは、事業者にとって大きな負担となる。

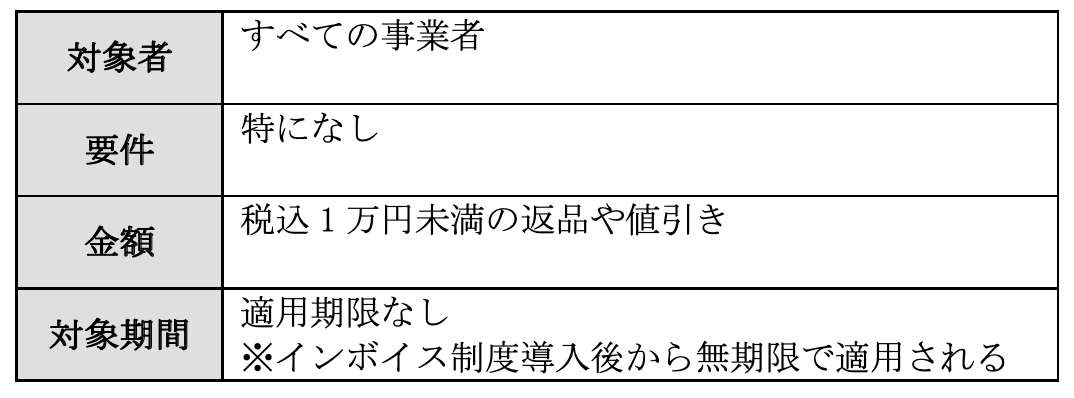

そこで一定規模の事業者については、1万円未満の返品や値引きの取引について返還インボイスが不要となった。この特例の対象者や要件は、次の通りである。

つまり1万円未満の返品や値引きの取引について、返還インボイスが不要となる制度は、すべての事業者が対象となる。ただし振込手数料相当額の値引きなど、取引内容や消費税の計算方法によっては、返品や値引きにならずにインボイスが必要になることもあるので、注意が必要だ。

4.インボイス発行事業者の登録制度の見直し

インボイス発行事業者の登録制度についても、いくつかの見直しがされている。

・2023年10月1日からインボイス発行事業者として登録を受ける場合

2023年9月30日までに登録申請書を提出すれば、2023年10月1日から登録を受けることが可能となっている。

・免税事業者が2023年10月2日以後にインボイス発行事業者として登録を受ける場合

インボイス発行事業者に登録する際には、登録申請書を税務署に提出することが必要だ。登録申請書を提出して15日後以降に、インボイス発行事業者として登録されることを希望する場合、登録申請書に登録希望日を記載すれば希望日にインボイス発行事業者に登録される。

また課税期間の初日からインボイス発行事業者として登録する場合、もしくは登録をやめる場合も、その課税期間初日から15日前の日までに申請書を提出すれば問題ない。

これらの登録制度の見直しにより、インボイス制度を事業者が弾力的に活用できるようになっている。インボイス制度の改正は、今後も頻繁に行われる可能性がある。インボイス制度について改正がある場合は、国税庁などのサイトで事前に情報が公開される。

インボイス制度を導入している場合、もしくは導入を考えている場合は、これからもインボイス制度の改正に注視しておく必要があるだろう。