1,000万円~3,000万円の預貯金がある人にとって、5,000万円という金額にはある種の憧れがあるでしょう。今まで着実に預貯金をしてきた人にとって、5,000万円は決して届かない額ではありません。

ここでは、あらかじめ1,000万円~3,000万円の資産がある人が、5,000万円まで殖やすための方法をシミュレーションを交えて紹介します。

資産5,000万円の世帯は全体の何割?

野村総合研究所が2023年3月1日に発表した調査結果によると、2021年の日本における純金融資産保有額別の世帯数は次のように推計されています。

表1 純金融資産保有額の階層別に見た世帯数

| マーケットの分類 | 世帯の純金融資産保有学 | 世帯数 |

|---|---|---|

| 超富裕層 | 5億円以上 | 9万世帯 |

| 富裕層 | 1億円以上5億円未満 | 139万5,000世帯 |

| 準富裕層 | 5,000万円以上1億円未満 | 325万4,000世帯 |

| アッパーマス層 | 3,000万円以上5,000万円未満 | 726万3,000世帯 |

| マス層 | 3,000万円未満 | 4,213万2,000世帯 |

| 世帯数合計 | 5,413万4,000世帯 | |

純金融資産とは、預貯金や有価証券、投資信託などの金融資産から、住宅ローンなどの負債を差し引いた資産を指します。

表1から、純金融資産が5,000万円以上の世帯は超富裕層、富裕層、準富裕層合わせて473万9,000世帯、割合にすると全世帯の8.75%です。

5,000万円あったら何年暮らせる?

生命保険文化センターが2022年に行った「生活保障に関する調査」によると、夫婦2人で生活する場合、老後に最低限の生活で必要な費用は1ヵ月23万2,000円、ゆとりある老後生活費には37万9,000円かかるとされています。

年金を受給しておらず、貯金5,000万円だけで生活すると仮定すると、最低限の生活であれば約18年、ゆとりある生活を送ると約11年暮らせる計算です。 (5,000万円÷23万2,000円=215.5ヵ月、5,000万円÷37万9,000円=131.9ヵ月)

資産5,000万円を達成する方法

貯金を続ける

もし運用をせず預貯金だけで5,000万円を達成する場合、年間どれぐらいの金額を何年間預貯金し続ければいいでしょうか。

表2 年間の預貯金額と5,000万円達成までにかかる年月

| 年間の預貯金額 | 1ヵ月あたりの貯金額 | 5,000万円達成までにかかる年月 |

|---|---|---|

| 36万円 | 3万円 | 138年と11ヵ月 |

| 60万円 | 5万円 | 83年と4ヵ月 |

| 120万円 | 10万円 | 41年と8ヵ月 |

| 180万円 | 15万円 | 27年と10ヵ月 |

| 240万円 | 20万円 | 20年と10ヵ月 |

表2からわかるように、年間36万円では約139年かかってしまいます。年間180万円をためると約28年後に5,000万円を突破しますが、若い時から月々15万円の預貯金を継続できる世帯はそれほど多くないでしょう。運用せずに預貯金をし続けるというのはあまり現実的な方法ではなさそうです。

資産運用を行い複利の効果を活用する

預貯金だけで5,000万円を貯めるのは難しそうですが、資産を運用すれば5,000万円を達成するまでの期間を短くすることができます。というのも、資産運用では複利の効果が活用できるからです。

複利の効果とは、投資した元本に利子が付く上に、利子を運用してさらに利子が付くことです。

例えば100万円の元本を5%で運用すると、1年後には105万円、2年後には110万2,500円に増えます。2年後に増えた5万2,500円のうち、5万円が元本に付いた利子で、2,500円が利子についた利子です。

複利では、長い期間運用すればするほど利子につく利子が大きくなり、資産が雪だるま式に増えることが期待できます。

資産5,000万円を達成するためのシミュレーション

運用開始時点の預貯金が1,500万円の場合

40代で共働きのAさんの家族構成と家計の状況は以下の通りです。

<Aさんのプロフィール>

・世帯主のAさんは43歳の会社員で年収700万円(手取り540万円)

・配偶者(40)と子ども2人(長女15歳、長男11歳)

・配偶者はパート勤務で、年収200万円(手取り160万円)

・8年前に30年の住宅ローンを組んで家を購入している。月々の返済額は12万円

・現在の貯金残高は1,500万円。年間の貯金額は80万円程度

Aさん夫婦はまだ40代と若く、投資でリスクを取っても良い年代ですが、子どもが2人いるため今後教育費が増えそうです。特に長女の大学進学が3年後に迫っているため、長女の学費は安全な資産で確保したいところです。

一方、長男の大学進学までにはあと7年あるので、貯金だけでなく投資と併用して準備することを考えてもいいでしょう。

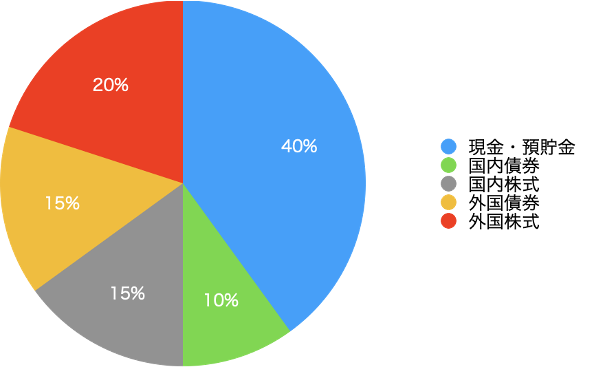

以上の条件から、Aさんは現在の資産と今後貯蓄に回す資金の4割を預貯金で保有し、残りの6割を国内債券、国内株式、外国債券、外国株式の4種類に分散投資することにしました(図1)。

この投資方針で運用することで、年間2.7%のリターンが期待できるものとします。

現在の預貯金1,500万円と、今後積み立てる年額80万円を年率2.7%で運用できるとすると、22年後には約5,057万円になります(表3)。

表3 Aさんの資産の推移

| 運用開始時 | 5年後 | 10年後 | 15年後 | 20年後 | 22年後 |

|---|---|---|---|---|---|

| 1,500万円 | 2,136万円 | 2,862万円 | 3,895万円 | 4,641万円 | 5,057万円 |

つまり、この資産運用の方針では、Aさんが65歳の年齢時に資産5,000万円を達成できることがわかりました。

運用開始時点の預貯金が3,000万円の場合

50代の会社経営者のBさんの貯金は3,000万円、つまり5,000万円まではもう一息といったところです。Bさんの家計の状況は次の通りです。

<Bさんのプロフィール>

・世帯主のBさんは53歳で年収2,000万円の会社経営者(手取り1,300万円)

・配偶者あり(45、専業主婦)、子どもなし

・住宅ローンは60歳で完済予定

・Bさんは60歳代前半で5,000万円を貯めて経営の一線から退きたいと考えている

・現在の預貯金は3,000万円、毎年の積立額は100万円程度

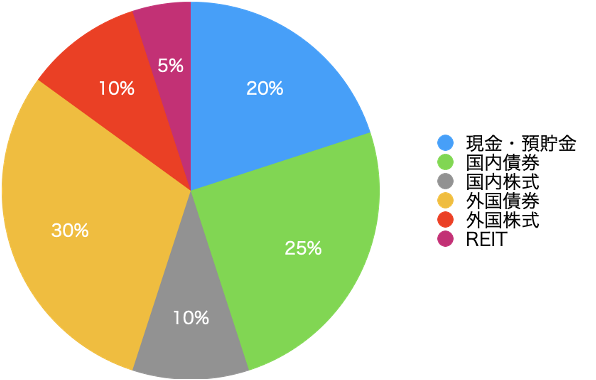

Bさんの家計は、収入は多いですが支出も多く、年間預貯金額は100万円程度です。運用の方針としては、今後5年以内にまとまったお金が必要になることはなさそうなので、現預貯金はそれほど保有していなくてもいいでしょう。

しかし、60代前半には経営の一線から退きたいという希望があるため、リスク許容度は低めです。したがって、次のように債券中心に運用することにしました。

この運用方針では、年率で2.15%のリターンが期待できるものとします。現在の資産3,000万円と年間の貯蓄額100万円を年率2.15%で運用したとすると、資産の推移は次の通りです(表4)。

表4 Bさんの資産の推移

| 運用開始時 | 3年後 | 5年後 | 10年後 | 11年後 |

|---|---|---|---|---|

| 3,000万円 | 3,504万円 | 3,859万円 | 4,814万円 | 5,017万円 |

Bさんは今から11年後の64歳時に、資産が5,000万円に達することがわかります。

資産5,000万円を達成するために意識しておくべきポイント

分散投資をする

資産運用では、投資対象を国内外の株式、債券、そして不動産などに分散して投資するのが鉄則です。

5,000万円を達成するには資産運用が近道ですが、運用では大きな損失がでないようにします。たとえば米国株式の期待リターンが高そうだからと、資産のほとんどを米国株式に配分してしまうと、米国が不況になれば資産が一気に減ってしまうかもしれません。

投資で忘れてはいけないのは「ハイリスク・ハイリターン」という鉄則です。リターンが期待できそうな投資対象に集中することなく、さまざまな特性を持つ資産に分散して投資しましょう。

自身の目標に合わせたアセットアロケーションを設計する

「老後の不安をなくしたい」「インフレが心配」「50代でリタイアしたい」など、資産を運用する目的や目標は人によって異なります。大切なのは自分の目標に合った運用をすることです。

自分が運用できる資産を、どの金融資産にどのぐらいの割合で配分するのかを決めることを、アセットアロケーションといいます。

たとえば、将来円安が進むのが不安であれば外国資産の割合を増やせばいいですし、退職者であれば債券を中心に守りの運用をするなど、それぞれの目標に合ったアセットアロケーションを設計しましょう。

資産アドバイザーへ相談する

ファイナンシャル・プランナー(FP)や独立系ファイナンシャル・アドバイザー(IFA)などのお金の専門家に相談するのも有力です。

信頼できる専門家に相談することで、自分では気づかなかったリスクを発見できたり、客観的な視点から運用のアドバイスしてもらえたりすることが期待できます。また、国内外の債券など、表に出ていない銘柄を運用商品として紹介してもらえるのもメリットです。

資産5,000万円についてよくある質問

Q. 60歳代で資産5,000万円の人は全体で何%くらいいますか?

A.公式な統計データはありませんが、15%程度だと思われます。

金融広報中央委員会が2022年に発表した「家計の金融行動に関する世論調査」では、年齢別の金融資産保有額の区分は3,000万円以上が最高額になっています。そこでは金融資産3,000万円を保有する人の割合が全年齢平均で11.7%に対し、60代で20.3%です。

この比率が金融資産5,000万円以上の人に当てはまるとすると、全年代の金融資産5,000万円を保有する人の割合は8.5%のため、60代では約15%になると推定されます。

Q. 資産が5,000万円あったら投資をしなくても大丈夫でしょうか?

A.生活水準によっては不要ですが、運用した方が将来のリスクに対応できます。

退職時点で5,000万円の資産があり、年金収入も期待できるのであれば、投資をしなくても生活できるかもしれません。しかし、高いリターンを狙わなくても資産を分散して投資で運用した方が、将来のインフレや円安に備えることができます。

Q. 資産5,000万円が見えてくる条件は何ですか?

A.ある程度の資産を貯めておいて、複利で運用することで5,000万円が見えてきます。

たとえば現時点の資産が1,500万円あるなら、この資産と年間80万円を2.7%で運用すると、22年後に5,000万円を達成できます。また、現在、預貯金が3,000万円あるなら、3,000万円にプラス年間100万円を2.15%で運用すれば、11年後に5,000万円の資産が築けるでしょう。

Q. 資産が5,000万円あったらセミリタイアも可能ですか?

A.月の生活費によりますが、質素な生活なら可能です。

5,000万円を年率5%で運用できるものと仮定すると、最低限の生活(1ヵ月の生活費23万2,000円)なら45年、ゆとりある生活(1ヵ月の生活費37万9,000円)なら15年と10ヵ月生活できます。副業と年金を組み合わせることで、セミリタイアも可能でしょう。

融資型クラウドファンディング「COOL」を活用すれば、最低1万円から円建てで値動きのない 手堅い利回り投資をすることができます。

・平均利回りは4.5%(税引前)*23年10月時点

・3ヶ月〜12ヶ月程度の短期運用ができるファンドが多数

・円建てで株のような値動きなし

・最低1万円から投資が可能

過去には、高級焼肉店やすっぽん・フカヒレ店の優待券がもらえる特典付きファンドや、 より安心感のある保証付きのファンド等、申し込みが多く募集開始直後に満額となったファンドもございます。

気になるファンドの投資機会を見逃さないためにも、まずは口座開設をしておきましょう。

詳細&無料口座開設はこちらから!