この記事は2023年11月17日に「きんざいOnline:週刊金融財政事情」で公開された「米債利回り低下と半導体復調でS&P500は上昇局面に転化へ」を一部編集し、転載したものです。

米国では、官民一体の産業構造改革に伴うイノベーションが、株式市場の長期的な上昇の原動力になる。その一例となるのが、半導体向けの国内設備や装置の投資に550億ドルの補助金を支出する「CHIPS法」だ。同法は昨年8月に成立し、これから交付先が公表されるが、これにより大手半導体企業はイノベーションを起こす強力なサポートを得たことになる。

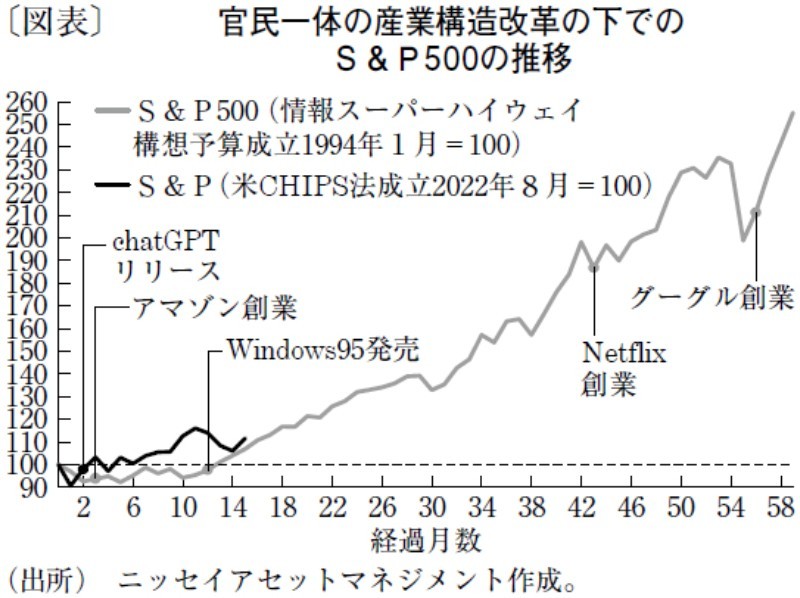

官民一体の産業構造革命の先例は、1994年以降のインターネット革命の契機となった「情報スーパーハイウェイ構想」が挙げられる。この予算が成立した94年1月のS&P500を100として指数化し、同じ切り口でCHIPS法成立以降と比較してみた(図表)。94年以降の米国株価上昇の起爆剤は、ウィンドウズ95の発売である。今回の局面の起爆剤は、政府から巨額の補助金を受けて官民一体で進行中の生成AIのイノベーションだ。「歴史は繰り返す」という意味では、AI関連の株価上昇は始まったばかりだろう。

3~6カ月程度の短・中期的視点でS&P500が上昇するとみられる主な理由を2点述べたい。一つ目は「米10年国債利回りのピークアウト」だ。ここ25年ほどの間、米10年国債利回りの3カ月平均が名目潜在成長率を上回ると、それは金利ピークアウトのサインだった。今回の局面では、名目潜在成長率(約4%)を米10年国債利回り(第3四半期平均4.2%)が上回り、逆ザヤに転じた。これは景気抑制、金利ピークアウト、株価上昇パスにつながる。

米国の利上げ停止が視野に入り始めた点も株価を支持しよう。80年以降、8回の利上げ停止月から6カ月後のS&P500騰落率は平均で6.5%だった。利上げ停止6カ月後の株価騰落率がマイナス着地だったのは、81年5月(▲6.8%)、82年6月(▲12.3%)、2000年5月(▲6.4%)の3回のみ。しかも、それぞれスタグフレーションとITバブル崩壊の時期であり、割り引いて考える必要がある。

当時の10年実質金利平均(利上げ停止6カ月後までの平均値)は、それぞれ4.5%、7.2%、2.2%だった。これに対し、今年11月は0.9%と比較低位にあり、過去3回のような株価下落リスクは低い。そのため、過去5回の上昇ケースを踏襲し、利上げ停止後の株価は上昇する公算が大きいだろう。

二つ目は「3~4年の半導体サイクル底入れ」だ。世界の半導体売上高(対前年比)は、4年前の19年6月に前年比16.5%減とボトムをつけ、そこからは上昇に転じた。そして足元では、今年5月に同21.4%減と再び底をつけ、9月末時点で同4.5%減までマイナス幅を縮小している。米国株、特にナスダックは半導体売上高と連動性が高いことから、株価も大底を打ち、上昇サイクルに転じたのではないか。

以上を踏まえ、S&P500の6カ月後着地は4,800ポイントと予想する。

ニッセイアセットマネジメント チーフ・アナリスト/松波 俊哉

週刊金融財政事情 2023年11月21日号