目次

退職金運用で知っておきたい運用方法5選

退職金は、多くの方にとって人生最後になるかもしれない大金です。そのため資産運用で失敗するわけにはいきませんが、その一方でせっかくのまとまった資金を有効に運用して少しでも増やしたいと考えるお金でもあります。そこで、退職金の運用で知っておきたいおすすめの運用方法を5つ厳選して紹介します。

| 運用方法 | 運用期間 | リスク・リターン | 最低投資額 | 難易度 (専門知識や労力) |

|---|---|---|---|---|

| 株式型投資信託 | 自由 | 銘柄による | 1万円程度~ | 低 |

| 退職金向け定期預金 | 数ヵ月~数年 | 低(元本保証) | 数百万円~ | 低 |

| 個人向け国債 | 3~10年 | 低(元本保証) | 1万円 | 低 |

| 現物株投資 | 自由 | 中~高 | 数万円~数十万円程度~ | 中~高 |

| 貯蓄型保険 | 数年から数十年 | 低 | 契約次第 | 低 |

資産形成の定番「株式型投資信託」

株式型投資信託は、個別株を株価指数の構成銘柄や特定のテーマ別にまとめた個別株の「詰め合わせパック」のような商品です。日経平均株価や米国のS&P500といった株価指数と連動する商品は「インデックス型」、そして株価指数が示す市場の平均値よりも高い運用利回りを目指す商品を「アクティブ型」といいます。

リスクを少しでも抑えるためには、分散性の高いインデックス型がおすすめです。

<株式型投資信託のメリット>

・株式市場の長期的な成長(経済成長)を資産増につなげられる

・投資信託なので分散性が高くリスクに強い傾向

・新NISAとの親和性が高く税優遇メリットを得やすい

<株式型投資信託のデメリット>

・投資先が株式市場なので元本保証ではない

・信託報酬などの運用コストが発生する

期間は短いが高金利「退職金向け定期預金」

銀行などの金融機関のなかには、退職金限定で特別に金利の高い定期預金を提供しているところもあります。金融機関側としては「まとまった預金」を獲得できるチャンスとなるため、金利で競い合っている傾向です。しかし相場よりも高金利な一方で、適用される期間は数ヵ月程度が多く、長期的な運用には適していません。数ヵ月程度の運用期間が終わったあとは、別の運用方法を検討する必要があります。

<退職金向け定期預金のメリット>

・基本的には元本保証(ただし1,000万円以内)

・期間は短いものの金利が高い

<退職金向け定期預金のデメリット>

・高金利が適用される期間が短い

・期間終了後は普通の金利に適用されるのでメリットが薄れる

低リスク資産運用の定番「個人向け国債」

日本政府が発行している債券(国債)は、個人向けにも販売されています。銀行や証券会社などで手軽に購入することができ、元本保証であることが大きな魅力です。販売されているのは「固定3年」「固定5年」「変動10年」の3種類で、それぞれに金利や期間などの条件が異なります。日本国債は、安全性が高く実質的に元本保証の投資商品として有名です。ただし、万が一国が破たんすると元本保証されない点は覚えておきたい。

金利は、株式などと比較して高くありませんが、日本の今後の金融政策によっては金利が上昇する可能性があるため、魅力的な利回りが期待できる投資商品になるかもしれません。

<個人向け国債のメリット>

・国が利払いを約束しているため非常に低リスク ※国が破たんした場合は元本保証されない

・以前よりは金利が高くなっており、定期預金よりは高利回りが期待できる

<個人向け国債のデメリット>

・将来金利が上昇する可能性があるとはいえ、現状はまだ低金利

・途中解約すると不利(元本保証されない「新窓販国債」がある)

銘柄選びや投資方法によっては利用価値が高い「現物株投資」

株式投資というと小刻みに売買を繰り返して財産を築くデイトレードなどの手法などが目立ちます。しかしデイトレードは、退職金の運用には不向きです。大型株といって安定性の高い銘柄や配当性向の高い銘柄を長期保有して、配当や株主優待を獲得するといった手法がおすすめです。ただし、大型株といえども株式である以上は絶対に安全ではなく、損失を被る可能性はゼロではありません。

日々の株価変動に一喜一憂するような投資は精神的な負担も大きいため、配当や株主優待狙いの長期保有スタンスで検討してみてはいかがでしょうか。

<現物株投資のメリット>

・配当金が安定収入になる

・銘柄によっては株主優待を楽しめる

・値上がり益も期待できる

<現物株投資のデメリット>

・企業の業績や経営状況による影響を受け、最悪の場合は倒産リスクがある

・元本割れ、無配当、株主優待の廃止といったことが起こり得る

税金面でのメリットもある「貯蓄型保険」

保険会社が販売している商品のなかには、貯蓄的な機能が含まれている保険もあります。こうした商品は、毎月払い込む「保険料」のなかに保障を受けるための保険料と、貯蓄のためのお金が含まれています。また保険料には、生命保険控除が利用可能です。

そのため特に高収入で保険に入っていない方は、貯蓄型保険の活用で所得税の節税に役立てることもできます。また保険会社の運用成績によっては、払い込んだ保険料以上の返戻金が得られる場合もあります。

<貯蓄型保険のメリット>

・税金面でのメリットが大きい

・運用成績によってはお金を増やすことができる

<貯蓄型保険のデメリット>

・総じて利回りは低め

・掛け捨て保険と比較すると貯蓄型保険は保険料が総じて高め

・契約して数年は途中解約すると解約返戻金が元本割れするケースが多い

なぜ退職金を運用する必要があるのか?5つの理由

老後資金の総額が増え続けている

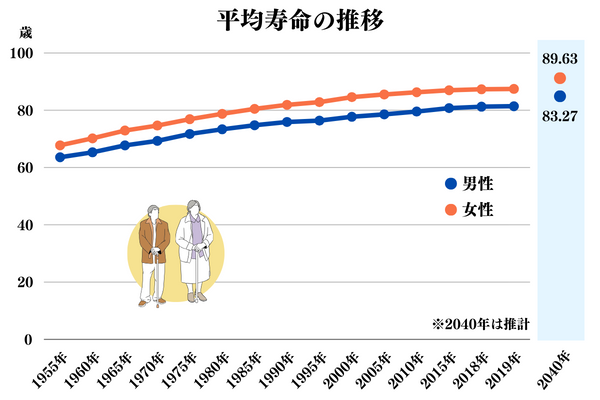

日本人の平均寿命は、延び続けています。厚生労働省の「令和2年版 厚生労働白書」によると、実際に日本人の平均寿命は1955年と比較すると男女ともに20年程度長くなっています。そのため「老後」が長くなることで必要となる老後資金の総額が多くなることも忘れてはいけません。

出典:厚生労働省「令和2年版 厚生労働白書 平均寿命の推移」より編集部作成

退職金を運用しない場合、支給金額以上にはなりませんが、運用をすればお金を増やすことが期待できます。人間の寿命が延びている点にも注目して、資産運用で資産寿命も延ばすことが必要です。

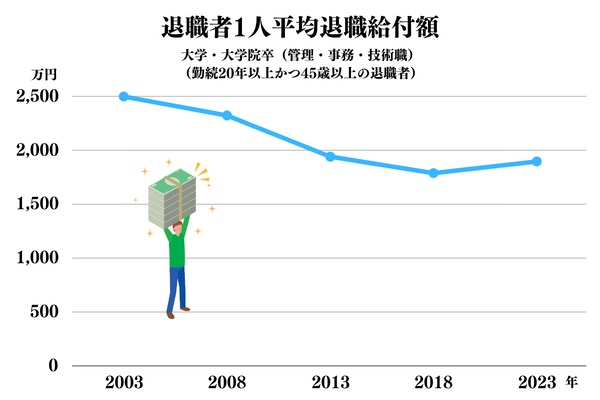

その一方で退職金は減少気味

先ほど老後資金の総額が増え続けていると述べましたが、その一方で退職金は減少気味という現実があります。そのため「退職金を老後資金に充当する予定だったのに期待していた金額ではなかった」ということが起きても不思議ではありません。退職金が減少気味であれば、自分の努力で増やすしかありません。

資産運用は、元本が多いほど得られる運用益も多くなるため、退職金が全額あるうちに資産運用を始めることをおすすめします。

老後資金が多いに越したことはない

2019年6月に金融庁の諮問機関が発表したレポートに端を発した「老後資金2,000万円不足問題」が大きく取り沙汰されたことがありました。2023年時点では、当時ほど騒がれることはなくなりましたが、老後資金の本質的な問題がなくなったわけではありません。

老後資金は少しでも多いことに越したことがないため、退職金はリスクを抑えながら適切に運用することが大切です。少しでも増やすことができれば、老後の豊かな生活へとつなげられるでしょう。

年金受給までのタイムラグがある

公的年金の受給開始年齢は、原則65歳からです。しかし60歳で定年退職になる企業の場合は、5年の空白期間が生じてしまいます。嘱託採用や再雇用などで空白期間を埋める方法もありますが、現役世代の時よりも収入が大幅に減ることは避けられず、やはりこのタイムラグへの有効な対策が必要です。

60歳の時点で退職金を受け取っても65歳までにそれを減らしてしまうと、老後資金に大きな影響が出てしまいかねません。このタイムラグの期間もしっかりと資産運用ができれば、収入が減少した分を補ったり、老後資金を増やす期間としても活用したりすることができます。

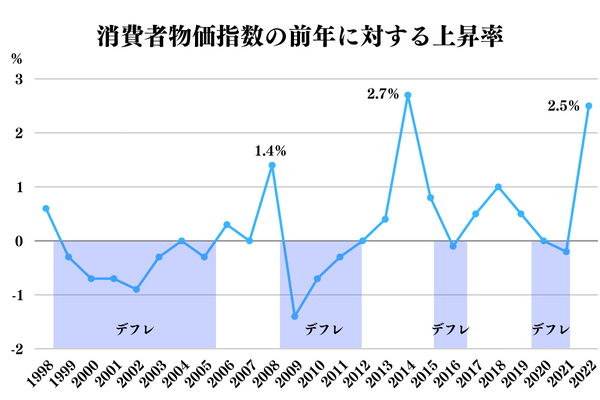

インフレの進行

インフレ(インフレーション)とは、モノの値段が高くなる一方で貨幣の価値が相対的に低くなることをいいます。日本では、バブル崩壊後の1990年半ばから数十年にわたってデフレ(デフレーション)が続いていたため、物価上昇をほとんど経験してきませんでした。

しかし2022年ごろから世界的にインフレが進行しており、日本でも円安や資源高などの影響から物価上昇が始まっています。

インフレがさらに進行すると現金資産の価値が目減りします。仮に物価が10%上昇すると、その一方で貨幣の実質価値が10%低下するといった具合です。1,000万円の資産を現金で持っている場合、実質的な価値は900万円になってしまいます。

資産運用では、現金以外の金融資産を保有するため、インフレが進行するとこうした金融資産緒価格も上昇します。つまり現金以外で資産を保有することは、インフレ対策の一つとなるのです。

資産運用を成功に導く三大鉄則は「長期・積立・分散」

長期目線で投資する

資産運用は、ギャンブルではないため、長期目線を持つことが重要です。長寿命化が進んでいる中、定年後であっても長期運用の視点は持っておくと良いでしょう。

短期的に価格が上下に動いている投資商品でも全世界型やS&P500連動型の投資信託など長期的な目線で見ると緩やかな右肩上がりをしているものも多くあります。こうした投資商品の長期的な成長に期待するのが、資産運用の理想的なスタンスです。

また運用期間が長くなると複利効果といって資産が雪だるま式に増える効果も大きくなります。

積立投資で時間軸のリスク分散

一度に多額の資金を投資するよりも、少しずつ積み立てることで価格変動のリスクを平均化する手法があります。毎月同じ日に一定額ずつ積み立てると、価格が高いときには少なく買い、安いときには多く買うことが可能です。これは「ドルコスト平均法」と呼ばれ、積立期間が長くなるほど取得価格が平均化されるため、時間軸で価格変動リスクの分散が実現します。

証券会社には、定期的に積立投資ができるサービスがあるため、こうしたサービスを利用すると自動的に積立投資をすることができます。

リスク分散は基本中の基本

投資信託など資産運用での投資対象は、ほとんどが元本保証ではありません。そのため価格変動リスクと向き合う必要があるわけですが、リスクを抑制する効果的な方法としては分散投資というものがあります。

特定の金融商品だけでなく国や地域、金融資産の種類などが異なるものに資金を分散しておけば、特定分野でリスクが顕在化しても残りの資産を守ることが可能です。

投資の世界には「卵を一つのかごに盛るな」という格言があります。全部の卵を一つのかごに入れた状態でそのかごを落としたら全部が割れてしまいますが、かごを分散しておけば他のかごの卵は無事です。この格言に従って、より広い投資対象に資金を分散することを心がけましょう。

分散投資先の1つに不動産クラウドファンディングがおすすめ

分散投資を実践するためには、リスクが低いものから高いものまでをバランスよく組み込むことが理想的といえます。さまざまな投資商品があるなかで、注目したいものの一つが不動産クラウドファンディングです。

不動産クラウドファンディングとは、投資家から集めた資金で不動産を運用し、そこで得られた利益を投資家に分配する仕組みです。個人投資家の資金規模では買えないような優良不動産に少額から投資できるため、分散投資の選択肢が広がります。また1口1万円や10万円といった少額から始められる案件が多く、なかには5%や10%を超えるような高利回り案件があることも魅力の一つです。

一方で現物不動産の裏付けがあることから、比較的リスクが低く初心者でも安心して始められることも特徴といえます。

退職金の運用に関するQ&A

退職金を運用するなら何がいいですか?

退職金は「失敗できない資金」となるため、あまりリスクの高い運用はおすすめできません。検討したい選択肢としては、以下の運用方法です。

- 株式型投資信託

- 退職金向け定期預金

- 個人向け国債

- 現物株投資

- 貯蓄型保険

- 不動産クラウドファンディング

個人向け国債で安全に運用する一方で、株式型投資信託や不動産投資信託(REIT)などで資産増を狙うこともおすすめです。あわせて分散投資として、不動産クラウドファンディングという比較的リスクの低い運用方法を運用資産の一部に組み込むこともよいでしょう。

退職金の賢い預け方は?

多くの金融機関には、退職金限定の定期預金が設けられています。ただし高い金利が適用される期間は、数ヵ月程度が多いため、長期運用には適していませんが、たとえ短い期間でも活用しない手はありません。退職金を受け取ったあとは、まずこうした退職金限定の高金利定期預金に預け入れ、満期になるまでに以後の資産運用について本格的に検討しても遅くはないでしょう。

(提供:YANUSY)

【あなたにオススメ YANUSY】

・「財産債務調書」を提出している人は財産が○億円以上!

・ポスト港区!? 次に富裕層が住み始めるセレブ区はここだ!

・【特集#04】こんな領収証ならバレない?私的支出を経費にしたときのペナルティ

・固定資産税の過払いが頻発…還付を受けるための3つのポイント

・資産運用としての不動産投資の位置づけ