保険の成り立ち

人が生きていく中では、事故や、病気・ケガ、死亡などさまざまなリスクがあります。「保険」とは、このようなリスクへ備えるものであり、加入者同士がお金(保険料)を出し合って、「もしも」が起こったときには集まったお金を保険金として受け取れる、「経済的な助け合い(相互扶助)」の仕組みが基本となっています。

保険は大きく3つに分類される

保険には、「人の生死」に関するリスクに備える「生命保険」と、事故や火災などによる「物」のリスクに備える「損害保険」があり、そのいずれにも分類されない「医療保険」や「介護保険」をあわせて、大きく3つに分類されます。

- 第1分野の保険(生命保険):人の生死に対して保険金が支払われる

例)定期保険、養老保険、終身保険、個人年金保険など - 第2分野の保険(損害保険):事故による損害に対して保険金が支払われる

例)自動車保険、火災保険、賠償責任保険、海上保険など - 第3分野の保険:生命保険、損害保険のいずれにも分類されない保険

例)医療保険、がん保険、介護保険、傷害保険など

健康保険や年金保険などの「公的保険(社会保険)」「共済保険」なども保険に含まれますが、今回は、民間保険の「生命保険(第1分野の保険)」について解説していきます。

生命保険のはじまり

相互扶助による生命保険の原型といえるものは、中世ヨーロッパが発祥といわれています。その後リスクに応じた保険料を負担する仕組みが考案され、1762年、イギリスで現在のような生命保険制度が誕生しました。

公平な保険制度の鍵となる2つの原則:収支相当の原則と給付反対給付均等の原則

リスクに応じた保険料負担を実現し、保険を公平で合理的な制度としているのが、「収支相当の原則」と「給付反対給付均等の原則」という2つの原則です。

収支相当の原則とは、集めた保険料(収入)と支払った保険料(支出)が等しくなる決まりのことをいい、保険料はおおよそ次の計算式が成り立つように決まっています。

保険金×死亡者数(死亡率)=保険料×契約者数

給付反対給付均等の原則とは、保険料をリスクの高さ(保険金が支払われる確率)に応じて計算する決まりで、保険契約者間の負担を公平に保つ基礎となる考え方です。保険会社では、統計から年齢別・男女別に死亡率を算出した「生命表」を使い、被保険者(保険の対象者)ごとの負担が公平になるよう保険料を計算しています。

日本で生命保険が広まったのは明治期以降

日本では1868年、アメリカから帰国した福沢諭吉が、「災難請合(イシユアランス)」として初めて保険を紹介します。

災難請合とは商人の組合ありて平生無事の時に人より割合の金を取り萬一其人へ災難あれば組合より大金を出して其損亡を救ふ仕法なり 其の大趣意は一人の災難を大勢に分ち僅の金を棄て大難を遁(のが)るる訳にて(以下略)

福澤諭吉『西洋旅案内・下』より抜粋

福沢の著書『西洋旅案内』で、「保険とは、何もないときに多くの人からお金を集め、災難があった人にまとまったお金を支払い救済する仕組みであり、わずかなお金(保険料)を払い(捨て)大きな災難を逃れるものである」と記されています。

当初保険は「請合」と訳されましたが、明治期には「保険」とよばれるようになります。1881年には、日本最初の生命保険会社である「有限明治生命保険会社(現・明治安田)」が誕生し、その後も多くの生命保険会社が設立され、発展していきます。

生命保険は「掛け捨て」の保障が基本

生命保険は少額の保険料を支払い、死亡時に大きな保障を確保する、「掛け捨て」が基本でした。その後、時代の変化やニーズにあわせ、万一がなかったときの老後資金や教育資金の準備にも利用できる、貯蓄性(資産形成機能)を持つ保険、資産形成に特化した個人年金保険など、さまざまな種類の生命保険が登場し、現在に至っています。

生命保険の種類とその特徴

生命保険は、保険期間(保障される期間)や貯蓄性の有無などの違いにより、次のような種類があります。

生命保険の種類

- 定期保険

- 収入保障保険

- 終身保険

- 養老保険

- 個人年金保険

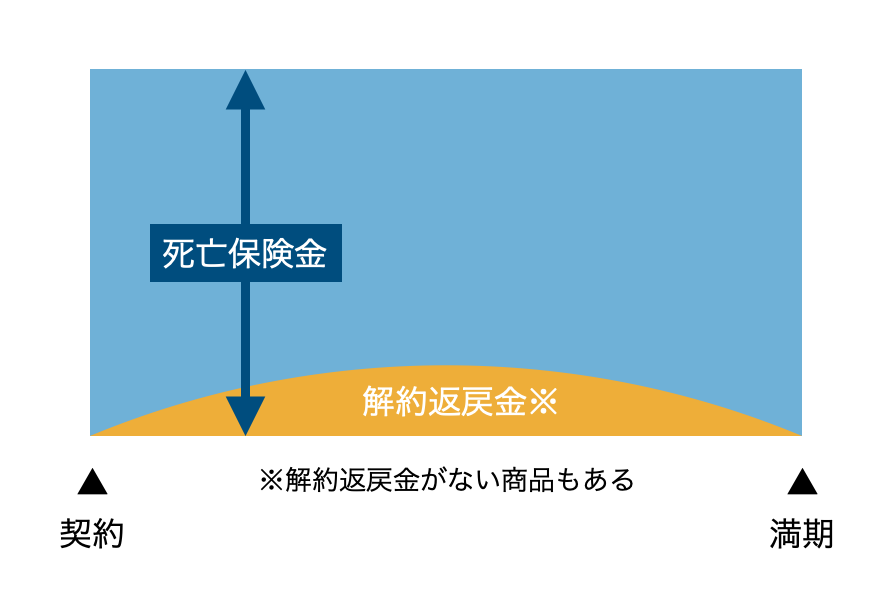

1. 定期保険:一定期間内に死亡したときに保険金が支払われる保険

最も基本的な生命保険であり、貯蓄性がないため割安な保険料で大きな保障を確保することができます。子どもの大学進学資金や万一のときの生活立て直し資金など、ある程度まとまった金額の保障を一定期間確保しておきたい人に向いています。

定期保険は、保険期間が「10年間」「60歳まで」のようにあらかじめ決まっているのが特徴です。保険期間中に被保険者が死亡したり、高度障害状態になったりしたときに、保険金が支払われます。

満期保険金のない掛け捨てタイプの保険であり、保険金の支払事由に該当せず満期を迎えると保険は終了します。満期後に契約を更新して保険を継続できる更新型の商品もあります。

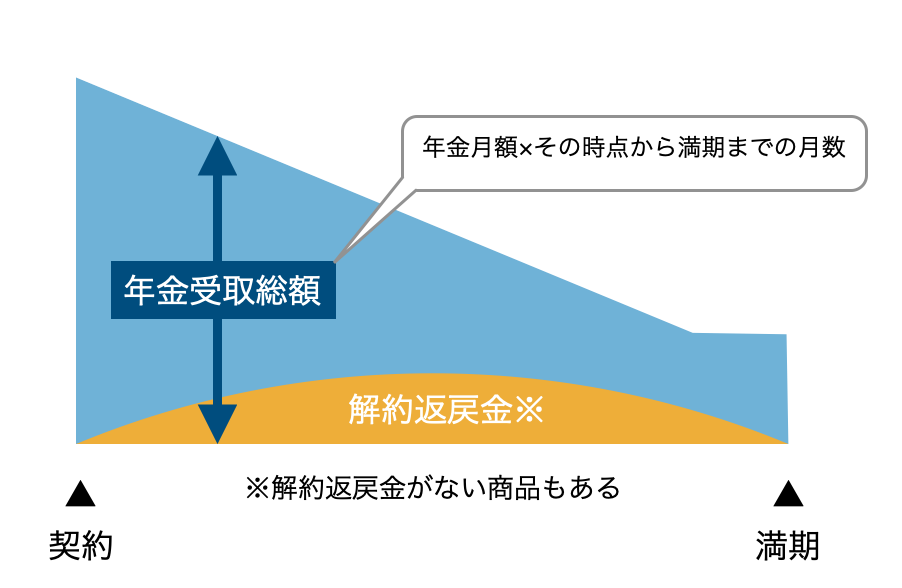

2. 収入保障保険:一定期間内に死亡したときに年金形式で保険金が支払われる保険

収入保障保険は定期保険の一種です。保険期間内に被保険者が死亡したり高度障害状態になったりした場合に、「満期まで月10万円」のように、年金形式で保険金が支払われます。

受け取れる保険金の総額は、加入時が最も大きく、時間が経つにつれて減少していきます。保険金は年金形式で分割して受け取る方法のほか、一括で受け取る方法も選択できます。一括受取を選択したときの受取総額は、年金形式での受け取りの場合よりも少なくなります。

収入保障保険は、時間の経過によって必要保障額が減っていく、万一のときの遺族の生活費などの備えに向いており、保険金額が一定の定期保険に比べ、保険料を抑えられるメリットがあります。

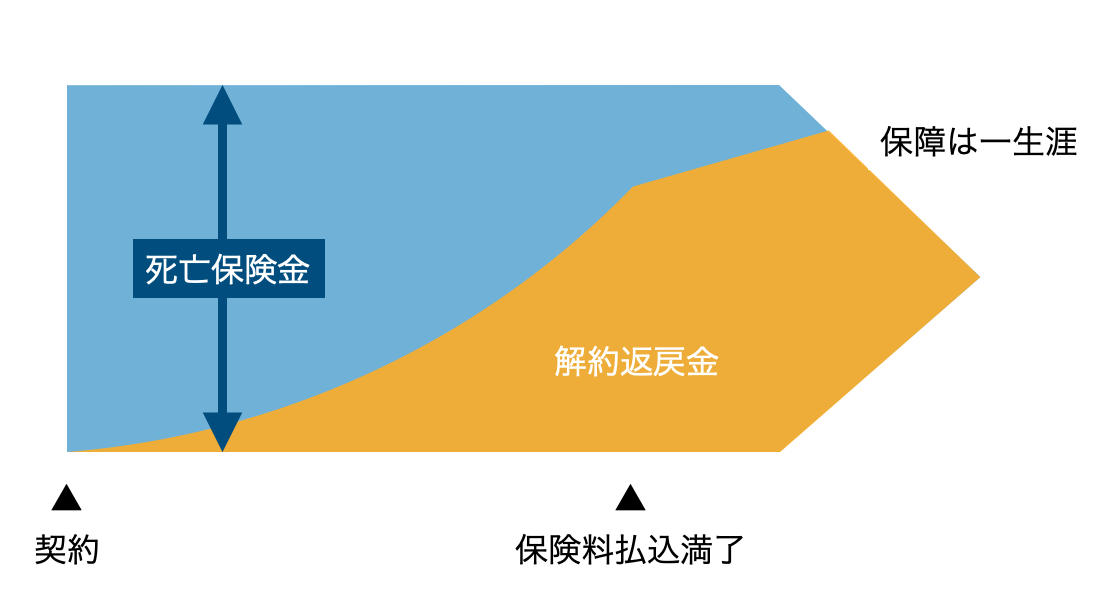

3. 終身保険:解約返戻金があり、保障が一生涯続く保険

終身保険には満期がなく、解約しない限り保障が一生涯続きます。保険期間中に被保険者が死亡したり、高度障害状態になったりしたときには、保険金が支払われます。

保険料を払い込む期間によって、保険期間中ずっと保険料の支払いが続く「終身払い」タイプと、一定期間ですべての保険料を払い終える「有期払い」タイプに分かれます。

貯蓄性のある保険であり、保険期間の途中で解約すると「解約返戻金(かいやくへんれいきん)」としてお金が戻ってきます(契約からすぐの解約では、解約返戻金がほとんどないこともあります)。解約すれば保険は終了するため、それ以降の保障はなくなります。

保険料は定期保険に比べ割高ですが、一生涯の保障を確保したい人や、保障を確保しながら資産形成をしていきたい人などに向いています。

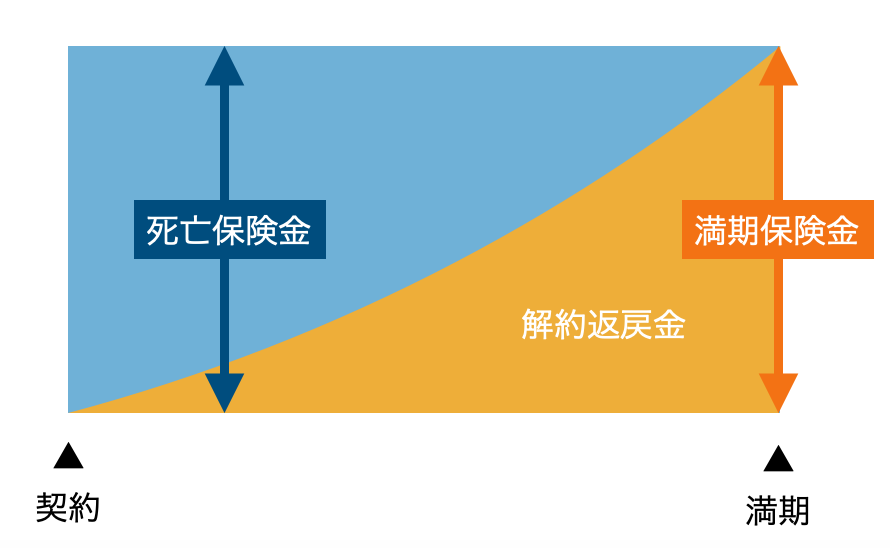

4. 養老保険:満期までに死亡したときは死亡保険金、生存していたときは満期保険金(生存保険金)が支払われる保険

養老保険は、保険期間中に被保険者が死亡したとき、または高度障害状態になったときには死亡保険金が支払われ、満期まで生存していたときには、死亡保険金と同額の満期保険金(生存保険金)が支払われる保険です。保険期間の途中で解約したときには、その時期に応じた解約返戻金が戻ってきます。

貯蓄性が高いため、保険期間の同じ定期保険に比べて保険料は割高ですが、お金が必要となる時期にあわせて満期を設定し、老後資金や教育資金などの準備手段として利用されます。

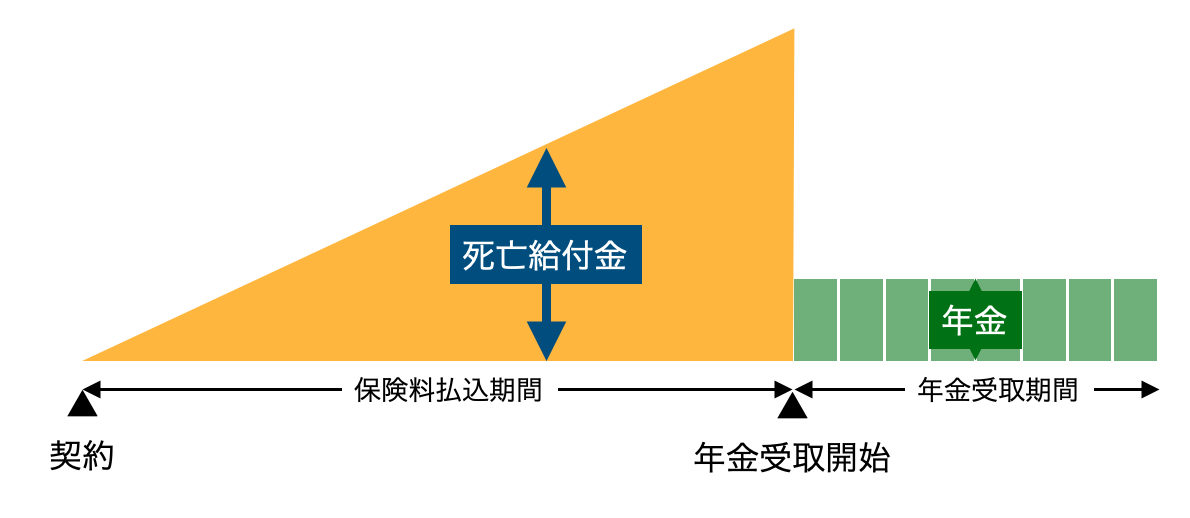

5. 個人年金保険:満期まで生存していれば年金が支払われる保険

個人年金保険は、老後資金の準備を目的とする保険です。契約時に定めた年齢まで被保険者が生存していれば、それまでに積み立てたお金を原資に、年金が支払われます。年金受取開始年齢までに被保険者が死亡したときには、それまでに払い込んだ保険料相当額が死亡給付金として遺族に支払われます。

個人年金保険は、年金が支払われる期間の違いにより、被保険者の生死に関わらず、契約時に定めた期間は確実に年金が支払われる「確定年金」、年金受取開始から一定期間は生死に関わらず、その後は被保険者が生きている限り年金が支払われる「保証期間付終身年金」などの種類があります。

変額保険・外貨建保険

上記のうち、終身保険、養老保険、個人年金保険には、それぞれ自身で選択した運用方法によって保険金・解約返戻金が増減する「変額保険」(変額終身保険、変額養老保険、変額個人年金保険)や、保険料・保険金・解約返戻金が外貨で設定される「外貨建保険」(米ドル建終身保険、米ドル建養老保険、豪ドル建個人年金保険など)があります。

保険金・解約返戻金が契約時に確定する定額保険や円建保険に比べ、変額保険や外貨建保険の運用利率は高い傾向があり、資産形成を目的に保険加入するのであれば有力な選択肢となります。

ただし、変額保険には運用によって保険金や解約返戻金が変動するリスク、外貨建保険には為替の変動によって日本円換算した保険料や保険金、解約返戻金が変動するリスクがあるため注意が必要です。子どもの進学資金など、必要な金額が決まっている場合は、特に慎重に検討しなければなりません。

保険と投資(運用)は何が違う?

保険には掛け捨ての保障商品だけでなく、その貯蓄性が運用商品としての役割を持つものもあります。運用商品としての保険と、保険以外の運用商品(投資商品)は何が違うのでしょうか。

投資商品と保険の比較

まず代表的な投資商品である「株式」「投資信託」「不動産」と「保険」を比較すると、次のような違いがあります。

運用成果(リターン)

| 商品 | 運用成果(リターン) |

|---|---|

| 貯蓄性のある 生命保険 |

|

| 株式 |

|

| 投資信託 |

|

| 不動産 |

|

運用リスク

| 商品 | 運用リスク |

|---|---|

| 貯蓄性のある 生命保険 |

【外貨建保険の場合】

|

| 株式 |

|

| 投資信託 |

|

| 不動産 |

|

運用コスト

| 商品 | 運用コスト※ |

|---|---|

| 貯蓄性のある 生命保険 |

|

| 株式 |

|

| 投資信託 |

|

| 不動産 |

|

※ 利益には所得税・住民税などの税金が別途かかる

流動性(現金化)

| 商品 | 流動性(現金化) |

|---|---|

| 貯蓄性のある 生命保険 |

解約が必要 (一般的に保険料払込期間中の解約返戻金は、払込保険料総額を下回る) |

| 株式 | いつでも時価で売却可能 |

| 投資信託 | いつでも時価で売却可能 |

| 不動産 | 売却が必要 (希望する時期・価格で売れるとは限らない) |

税制メリット

| 商品 | 税制メリット |

|---|---|

| 貯蓄性のある 生命保険 |

|

| 株式 |

|

| 投資信託 |

|

| 不動産 |

|

死亡時

| 商品 | 死亡時 |

|---|---|

| 貯蓄性のある 生命保険 |

契約した保険金が支払われる |

| 株式 | 変化なし |

| 投資信託 | 変化なし |

| 不動産 | ローン利用者で団体信用生命保険に加入していれば、以後の返済が免除される |

上の表を、以下で解説します。

生命保険は保険会社が運用リスクを負い、契約時に運用成果・保障額が確定する

保険会社は、保険契約者から支払われた保険料を、債券や株式などで運用します。それを、保険金・解約返戻金等の支払い、事業の運営費などに充てています。この運用リスクは保険会社が負うため、運用成果(保険金額や解約返戻金額)は、契約時に確定します(変額保険を除く、解約返戻金は解約時期に応じて決まる)。

変額保険の運用リスクは契約者が負い、満期保険金や解約返戻金は運用実績により変動しますが、死亡保険金額は保険会社による最低保証があります。このような特徴から、生命保険には資金計画を立てやすい、万一のとき確実にお金を残せるというメリットがあります。

それに対して保険以外の投資商品は、すべての運用リスクを本人が負い、また購入時点では運用成果は確定しません。

保険も含め「元本保証」ではないため、いずれの商品も損失が出るリスクはあります。

保険料には保障のためのコストが含まれる

生命保険は、加入直後に亡くなったとしても、契約した金額の保険金を受け取れます。この点は、ほかの金融商品にはない、保険ならではの特徴です。

しかし、この特徴は運用の面ではマイナスに働きます。支払った保険料の一部は保障のためのコスト(保険金の支払い原資)や、保険会社が事業を運営するためのコストに充てられるため、保障性の高い商品ほど運用に回る割合は下がり、運用効率は低下してしまうからです。

保険での資産形成を検討するのであれば、まずは保障が必要なのか考え、保障が不要であれば、保険以外の投資商品、あるいはなるべく保障性の低い保険商品を選ぶべきでしょう。

不動産投資は生命保険の代わりになる?

不動産投資は、生命保険の代わりになるといわれることもあります。

投資用不動産を購入すると継続的に家賃収入が得られるため、老後の収入源のひとつとすることができます。現役時代にローンを返済し、完済後に家賃収入を受け取るのは、保険料を払い込み、払い込み完了後に年金を受け取る「個人年金保険」に近いといえるでしょう。

投資用不動産を保有している人が死亡した場合、遺族は不動産を相続し、家賃収入を受け取ったり、売却して売却代金を受け取ったりできます。これは「収入保障保険」に近く、定期的な家賃収入は年金形式で受け取る保険金、売却代金は一時受取を選択した場合の保険金に対応します。

ローンを組んで団体信用生命保険に加入していた場合、ローン契約者が死亡すると以後のローン返済が免除されますが、これはローンの残債が保障額となる「団体信用生命保険」という保険そのものです。

このように不動産投資には、保険に近い役割があるといえます。しかし「保険」そのものではないため、次のような点には十分注意しなければなりません。

継続的にコストがかかる

生命保険は保険料の払い込みが終わった後にコストはかかりませんが、不動産は保有している限り、維持コストがかかり続けます。災害や設備故障などによって突発的な出費が生じることもあり、これらのコストが老後や遺族の負担となるリスクがあります。

収入が保証されない

保険は保険金や解約返戻金の支払いが契約により保証されていますが、投資用不動産にはそのような保証がなく(借上(賃料保証)契約を結んだ場合を除く)、退去や滞納で家賃収入が途絶えるリスク、家賃が下がり収入が減るリスク、売りたいと思ったときに売れず、必要なときにお金を受け取れないリスク(流動性リスク)などがあります。

目的にあわせた商品の選択が大切

生命保険には貯蓄性があり、資産形成に利用できる商品もあります。しかし、本来保障を確保するための商品であり、保障を確保しながらの資産形成には適していますが、運用を目的とする投資商品に比べて、運用効率が下がる、現金化しにくいといったデメリットがあります。

資産形成に保険を利用するかは、保障の必要性やお金が必要になる時期などをよく考え、預貯金やほかの投資商品などと比較して判断しましょう。目的にあった商品を選択すること、必要に応じて複数の商品を組み合わせて利用することも大切です。

この記事を書いた人

RAPPORT Consulting Office 代表。証券会社、保険代理店での勤務を経て、ファイナンシャルプランナーとして独立。より多くの人が、自身のお金について自ら考え、行動できるよう、コンサルティング業務や執筆業務などを行う。趣味はサウナ。1級ファイナンシャルプランニング技能士、CFP®︎、サウナ・スパ健康アドバイザー。

RAPPORT Consulting Office