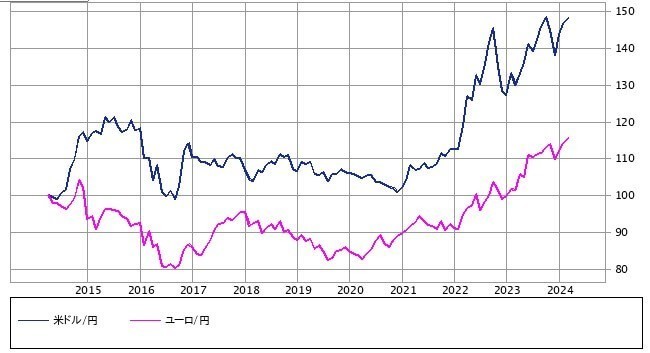

米ドルは、2024年3月29日終値で151.16円をつけており依然として円安傾向となっています。

なかには、円安をきっかけに投資に興味を持ち、投資信託を購入しようか悩んでいる人もいるかもしれません。

本記事では、円安は投資信託の買い時なのか迷っている人向けに円安・円高とは何か、円安が投資信託に及ぼす影響などについて解説します。

結論からいうと、NISAのつみたて投資枠などの長期積立投資が前提の場合、円安や円高についてはあまり気にしなくて問題ありません。

「円安時に投資信託を購入すると高値で買ってしまうのでは?」と心配している場合でも長期積立が目的であれば今購入して積立投資を始めてみましょう。

\初心者でも投資先が探しやすくポートフォリオが組みやすい/

\au経済圏を利用中ならPontaポイントが貯まるauカブコム証券へ/

長期の積立投資が前提であれば円安・円高は気にしない

長期の積立投資が前提であれば、円高・円安はあまり気にする必要はありません。

今すでに積立投資を始めているのであれば、これからも変わらずに継続しましょう。

一方、これから投資信託の購入を検討している人も長期積立投資をする予定であれば、今から始めることは問題ありません。

なぜなら投資信託の長期的な積立投資は、購入するタイミングを分散することで価格変動リスクを抑えるメリットがあるからです。

たとえば、円安・円高でいえば、円安時は投資信託を購入できる数が少なくなり円高時は購入できる数が多くなります。

これを繰り返すことで、投資信託の購入価格が平均化され長期的には利益を得やすくなるという仕組みです。

今後、為替がどうなるかは専門家でも予想が難しく、コロナショックやロシアのウクライナ侵攻といった誰にも予測がつかない事態が起きて為替が乱高下する可能性はゼロではありません。

たとえば、「今は円安で価格が高くなっているから」と購入を見送れば、さらに円安が進行してより一層価格が上がってしまう可能性もあります。

逆に円高にふれて大きく下がる可能性もあるかもしれません。

個人の投資家ができる最大限のリスク回避手段は、コツコツと積立投資を行い、こうした為替変動リスクを抑えることだといえるでしょう。

円安・円高とは?

円安・円高とは「外国の通貨と比べて円の価値が高くなったか、安くなったか」を表す言葉です。

円の価値が下がった状態が円安、円の価値が上がった状態が円高です。

円安とは

「円安」とは、外国の通貨と比べて日本円の価値が安くなっている・下がっていることを意味します。

たとえば、1万円を米ドルへ両替したとします。

為替レートが「1米ドル=100円」であれば100米ドル(1万円÷100円)と交換が可能です。

一方、1米ドル=150円の場合は約66.7米ドル(1万円÷150円)しか交換できません。

2つのケースを比較すると、1米ドル150円のケースでは少ない米ドルしか取得できません。

以前は100円で買えた1米ドルが150円出さなければ買えなくなったともいえます。

つまり米ドルに対する円の価値が下がった・安くなったということになるため、「円安」と呼ばれるのです。

それでは、なぜ今円安が進んでいるのでしょうか。

簡単にいうと「米国と日本の金利差」が要因です。

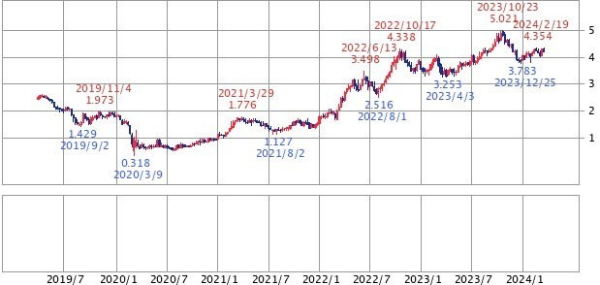

【米国の金利】

米国の金利は高く、日本はほぼ金利がゼロの状況です。

【日本の金利】

保有中に金利が高い通貨のほうが、投資家にとっては利益がたくさん期待できます。

そのため円よりも米ドルが買われる(=価値がある)という動きが強まり、円が売られ米ドルが買われ円安が進むというわけです。

日本では、2024年3月18~19日の日銀の金融政策決定会合でマイナス金利解除が予測されていたため、2024年3月11日終値には146.94円と円高傾向になりました。

しかしその効果は長続きせず、実際にマイナス金利解除決定後でも150円前後での推移が続いています。

円高とは

円高とは、外国の通貨と比べて日本円の価値が高くなっている・上がっている状態のことです。

「1米ドル=100円」のときに1万円を米ドルへ交換すると、100米ドルになります。

一方「1米ドル=80円」の場合は、125米ドル(1万円÷80円)となるため、1米ドル100円のときよりも25米ドル多く交換が可能です。

同じ1万円でも、1米ドル100円より80円のほうが米ドルを多く交換できます。

つまり米ドルに対して円の価値が上がっている・高まっているというわけです。

これを円高と呼びます。

たとえば、2008年に米国で大きな金融ショックが起きたとき1米ドルは75.58円を記録し、歴史的な円高となりました。

米国の景気が後退し、「しばらく米国の成長は止まる」「米ドルを持っているのは危険」という投資家の気持ちが高まって米ドルが売られたためです。

「米ドルより日本円のほうが高価値」「持っていても安全」と評価され円の価値が高まり円高になったといえるでしょう。

今後の見通しは

為替の長期的な見通しの予測は、専門家でも難しいとされています。

なぜなら各国の政策以外にも、コロナショックやロシアのウクライナ侵攻など誰にも予測できない事態で為替が大きく動く可能性があるからです。

今後も諸外国の金利のほうが日本より高く、投資家にとって日本円の価値が下がると円安傾向に、日本円が魅力的で円を買ったほうがいいという動きが高まれば円高傾向になるでしょう。

日本は長くゼロ金利でしたが、2024年3月にマイナス金利が解除されました。

とはいえ円高になったのは一時的で長続きしていません。

今後は、日本銀行が追加で金利を上げるかどうかがポイントです。

また米国も常に金利を上げ続けるわけではありません。

海外の中央銀行が、金利を下げると日本円が買われ円高の要因となります。

2024年3月時点では1米ドル150円前後ですが、このまま円安が続くかどうかは各国の政策次第といえるでしょう。

自分の為替変動リスク許容度を確認

為替が変動するリスクに対する許容度は、人によって異なります。

「将来的に円安が進行するだろうから米ドルの資産を保有したい」「今後は円高が進行するだろうから米ドルに投資するのは避けたい」など為替変動に対する考え方はさまざまです。

為替の見通し予測は、長年携わっている専門家でも難しいため、自分の為替変動リスクの許容度に合わせた投資信託を選ぶことをおすすめします。

為替変動リスクをとれる人は、米ドルをはじめとした外国通貨の保有率が高い投資信託を選ぶと良いでしょう。

反対に「為替のリスクをとりたくない」「なるべく資産を日本円で保有したい」という人は、投資先が日本を対象としているものを選んでください。

【SBI証券で人気のある投資信託の投資先】

| 投資信託 | 投資先 | 対象通貨 |

| eMAXIS Slim米国株式 (S&P500) |

米国株式 | 米ドル |

| eMAXIS Slim全世界株式 (オール・カントリー) |

日本を含む先進国と新興国の株式 | 米ドル 日本円 イギリスポンド ユーロ など |

| eMAXIS Slimバランス (8資産均等型) |

日本を含む世界各国の株式、債券、リート | 米ドル 日本円 ユーロ 中国元 など |

| SBI日本高配当株式ファンド | 日本株式 | 日本円 |

投資信託の名前だけでは、投資対象の通貨やその比率はわかりません。

投資信託を選ぶ際は、投資先の他に組み入れている通貨まで確認しておきましょう。

円安が投資信託に与える影響は?

米ドル対円のレートが円安になれば、米ドルを投資対象としている投資信託の基準価額上昇につながります。

たとえば、米ドルで100米ドルの株を保有している投資信託で考察してみましょう。

株価は変わらず100米ドルとして1米ドルが80円だった場合、株の評価額は8,000円です。

しかし1米ドルが150円になると1万5,000円になります。

株価が変わらなくとも円安になると、円に換算した評価額が高くなるのです。

このように投資信託の投資先に外貨が含まれている場合は、株価に変化がなくても為替変動で評価額が上下します。

特に投資信託の基準価額は「1口あたり1万2,000円」と円で表示されるため、すべて日本円で運用されていると思ってしまう人もいるかもしれません。

しかし実際の投資信託の多くは、外貨で運用されています。

組み入れている通貨に対して、円の価値が上がり円安になれば基準価額が上がる要因となり、円高になれば基準価額が下がる要因になります。

そのため「為替変動リスクはとりたくないが海外の株式市場に投資したい」という人は「為替ヘッジあり」という商品を選びましょう。

為替ヘッジとは、為替変動リスクを緩和する投資手法の一つです。

「為替ヘッジなし」の商品と比較して為替変動による基準価額の値動きが穏やかな点が特徴となります。

為替リスクをとれる人のポートフォリオの例

為替リスクがとれる人、今後は円安が進むのではないかと考えている人におすすめのポートフォリオを紹介します。

【投資先が海外の主な投資信託】

| 投資信託 | 投資先 | 組み入れている通貨 |

| eMAXIS Slim全世界株式 (オール・カントリー) |

日本を含む先進国と新興国の株式 | 米ドル 日本円 イギリスポンド ユーロ スイスフラン インドルピー など |

| SBI・V・S&P500インデックスファンド | 米国株式 | 米ドル |

| 野村世界業種別投資シリーズ「世界半導体株投資」 | 世界各国の半導体関連株式 | 米ドル 台湾ドル ユーロ 日本円 韓国ウォン など |

| eMAXIS Slim先進国債券インデックス | 日本以外の先進国債券 | 米ドル ユーロ 中国元 イギリスポンド カナダドル など |

株式と比較すると、債券に投資する投資信託は値動きが穏やかな点が特徴です。

リスクをとれる人は、株式に投資をするファンド、大きな値動きがある投資信託が不安な人は債券に投資をするファンドを選ぶと良いでしょう。

投資信託は一人で何種類でも購入できます。

いくつかの投資先に分散させて投資することもリスク分散となるためおすすめです。

たとえば、「毎月2万円で投資信託を購入し、半分は米国株式、もう半分は先進国債券に投資する」といった買い方もできるため、ぜひ検討してみましょう。

為替リスクをとりたくない人のポートフォリオの例

為替リスクをとりたくない人は「日本円に投資を行うファンド」「為替ヘッジありのファンド」を選ぶと良いでしょう。

【投資先が日本円のファンド・為替ヘッジがあるファンド】

| 投資信託 | 投資先 | 組み入れている通貨 |

| ニッセイ日経225インデックスファンド | 日本株式 | 日本円 |

| スパークス・新・国際優良日本株ファンド | 日本株式 | 日本円 |

| アライアンス・バーンスタイン・米国成長株投信A (為替ヘッジあり) |

米国株式 | 米ドル |

| フィデリティ・世界割安成長株投信A (為替ヘッジあり) |

世界各国の割安株 | 米ドル 日本円 イギリスポンド ユーロ カナダドル など |

為替ヘッジありの場合は、円安による基準価額の上昇というメリットが受けられない代わりに、円高時の基準価額下落リスクを緩和することが可能です。

「将来は円高になると不安に感じている」「日本円の資産を保有したい」という人は、上記で紹介した銘柄を参考にしてください。

円安時に投資を始めるメリット

円安は、投資家にとって新たなチャンスを生み出す可能性を秘めています。

具体的にどのようなメリットがあるのか、3つのポイントに分けて解説します。

1. 海外資産の価値上昇する

円安になると、海外の株式や不動産などの資産価値が円建てで上昇します。

たとえば、1ドル100円で1万ドルの資産を持っていた場合、円安が進み1ドル130円になると、その資産は130万円に増えることになります。

2. 輸出企業の業績向上する

円安は、日本の輸出企業にとって追い風となります。

円安になると、日本の製品が海外で安く売れるため、輸出が増え、企業の収益が向上する可能性が高まります。

3. インバウンド消費の拡大する

円安になると、日本を訪れる外国人観光客が増える傾向があります。

これは、日本での買い物や旅行が外国人にはより安くなるためです。

そのため「今後も諸外国のほうが好景気で利上げしていく」「円安になる」と考えている人は、外国株式や外国債券へ投資をする投資信託を選びましょう。

円安時に投資を始めるデメリット

円安は投資家にとってチャンスとなる一方で、デメリットも存在します。

具体的にどのようなデメリットがあるのか、3つのポイントに分けて解説します。

1. インフレリスクの増大する

円安になると、輸入物価が上昇し、国内の物価も上昇する可能性が高まります。

これをインフレと言います。

インフレは、お金の価値が下がることを意味し、投資で得た利益が相対的に目減りする可能性があります。

2. 金利上昇の可能性がある

インフレを抑えるために、中央銀行が政策金利を引き上げる可能性があります。

金利上昇は、株価や不動産価格の下落を招く可能性があり、投資環境を悪化させる要因となります。

3. 景気後退のリスクがある

円安は、輸出産業には追い風となる一方で、輸入産業にとってはコスト増となり、業績悪化に繋がる可能性があります。

輸入産業の不振は、経済全体に波及し、景気後退を招くリスクも考えられます。

4.保有資産が目減りしてしまう可能性がある

円安時に投資を始めた場合のデメリットは、円高時に保有資産が目減りしてしまう可能性がある点です。

そのため「今が円安のピークで将来的には円高になる」と考えている人は、日本円の資産に投資をしたり為替ヘッジありのファンドを選んだりしましょう。

円安時におすすめの投資信託を紹介

円安時には、外国通貨の比率が高い投資信託を選ぶと円安の恩恵が受けられます。

特に以下の3つのファンドは、円安時におすすめです。

全世界の株式や債券に投資するファンド

・eMAXIS Slim全世界株式 オール・カントリー

| レーティング | ★★★★ |

|---|---|

| 純資産額 | 約2兆9,335億200万円 |

| 手数料 | 買付手数料:なし 信託報酬:0.05775%以内 |

| 1年リターン | +35.21% |

| 5年リターン | +17.40% |

| 投資対象 | 日本を含む先進国、新興国の株式市場 |

| 組み入れている 通貨 |

米ドル 日本円 イギリスポンド ユーロ カナダドル スイスフラン など |

| こんな人に おすすめ |

・世界各国の株式市場に分散投資をしたい人 ・1つの通貨ではなく数種類の通貨に投資したい人 ・すでにほかのファンドを保有している人の分散投資先として |

※レーティング、1年リターン、5年リターンは2024年2月29日時点

eMAXIS Slim全世界株式(オールカントリー)は、日本を含む先進国と新興国の株式市場に分散投資を行うインデックスファンドです。

「日経平均」や「S&P500」といった各国の主要な株価指数に連動するように運用されています。

世界各国の株式市場に分散投資をしたい人、すでに米国株式や日本株式など1つの国を投資対象とする投資信託を購入していて新しい分散投資先を検討している人にもおすすめです。

とはいえ、すでに米国株式のS&P500に投資を行っている場合は、この投資信託と同じような内容かつ値動きになってしまうため、次に紹介するファンドを検討してみましょう。

・インベスコ・世界厳選株式オープン

| レーティング | ★★★★ |

|---|---|

| 純資産額 | 約970億2,000万円 |

| 手数料 | 買付手数料:なし 信託報酬:1.903% 信託財産留保額:0.3% |

| 1年リターン | +32.20% |

| 5年リターン | +15.15% |

| 投資対象 | 日本を含む先進国の株式市場 |

| 組み入れている 通貨 |

米ドル ユーロ イギリスポンド 香港ドル スイスフラン など |

| こんな人に おすすめ |

・世界各国の割安な株式に投資をしたい人 ・すでに別のインデックスファンドを保有している人の分散投資先として |

※レーティング、1年リターン、5年リターンは2024年2月29日時点

インベスコ世界厳選株式オープンは、世界各国の割安な銘柄に厳選して投資を行っているファンドです。

同じ世界各国の株式市場に投資を行う「eMAXIS Slim全世界株式(オール・カントリー)」と内容を比較しても組み入れている銘柄が異なります。

eMAXIS Slim全世界株式は、米国株式の比率が高いため「マイクロソフト」「アップル」「エヌビディア」といった米国株式のなかでも時価総額の高いものが並んでいる傾向です。

一方、インベスコ世界厳選株式ではイギリスの「3iグループ」、米国の「マイクロソフト」「ユニオン・パシフィック」といった銘柄が並んでいます。

2024年3月時点でアップルやエヌビディアは、割安株の指標とされる数値が高いため「割高」と判断されています。

割安株に投資を行う投資信託の投資先からは外れていたり、組み入れ比率が低くなっていたりする点も特徴です。

米国株式に投資をするファンド

・SBI・V・S&P500インデックスファンド

| レーティング | ★★★★★ |

|---|---|

| 純資産額 | 約1兆5,253億4,000万円 |

| 手数料 | 買付手数料:なし 信託報酬:0.0938%程度 |

| 1年リターン | +42.36% |

| 3年リターン | +24.81% |

| 投資対象 | 米国株式のS&P500 |

| 組み入れている 通貨 |

米ドル |

| こんな人に おすすめ |

・米国株式に投資をしたい人 ・アップルやマイクロソフトといった時価総額の高い大企業に投資先を絞りたい人 |

※レーティング、1年リターン、3年リターンは2024年2月29日時点

SBI・V・S&P500インデックスファンドは、米国株式のS&P500に値動きが連動するように運用されています。

S&P500とは、米国で時価総額の大きい主要500社で構成されている株価指数のことです。

構成銘柄には「アップル」「マイクロソフト」「アマゾン」といった世界的に有名な大企業が名を連ねています。

米国は、世界経済の中心であり、最も規模の大きい市場です。投資先を迷っている場合は、まず米国株式への投資を検討してみてください。

・フィデリティ・米国優良株・ファンド

| レーティング | ★★★★ |

|---|---|

| 純資産額 | 約1,272億4,700万円 |

| 手数料 | 買付手数料:なし 信託報酬1.639% |

| 1年リターン | +45.70% |

| 5年リターン | +21.48% |

| 投資対象 | 米国株式 |

| 組み入れている 通貨 |

米ドル |

| こんな人に おすすめ |

・指数に連動するより優良株を選別して投資したい人 ・すでにインデックスファンドを保有している人の分散投資先にも |

※レーティング、1年リターン、5年リターンは2024年2月29日時点

フィデリティ・米国優良株・ファンドは、S&P500やNASDAQといった株価指数に連動するインデックスファンドとは異なります。

競争力が高く、長期的な成長が期待できると専門家が判断した米国株式にだけ投資を行うアクティブファンドです。

すでにインデックスファンドを保有している人の分散投資先として、優良株を選定して運用したい人におすすめの投資信託です。

新興国株式に投資をするファンド

・eMAXIS Slim新興国株式インデックス

| レーティング | ★★★★ |

|---|---|

| 純資産額 | 約1,470億700万円 |

| 手数料 | 買付手数料:なし 信託報酬:0.1518%以内 |

| 1年リターン | +18.86% |

| 5年リターン | +7.63% |

| 投資対象 | 新興国株式 |

| 組み入れている 通貨 |

香港ドル インドルピー 台湾ドル 韓国ウォン など |

| こんな人に おすすめ |

・新興国の株式に投資をしたい人 ・すでに先進国の株式に投資をしている人の分散投資先として |

※レーティング、1年リターン、5年リターンは2024年2月29日時点

eMAXIS Slim新興国株式インデックスは、新興国の株式市場に投資するファンドです。

韓国の「サムスン」や中国の「アリババ」といった銘柄が組み入れられています。

新興国への投資は、今後の成長性に期待できる点がメリットです。また新興国の株式市場は、値動きが大きい特徴があります。

バランス型のもの

・ニッセイ・インデックスバランスファンド・4資産均等型

| レーティング | ★★★★★ |

|---|---|

| 純資産額 | 約504億9,800万円 |

| 手数料 | 買付手数料:なし 信託報酬:0.154%以内 |

| 1年リターン | +21.16% |

| 5年リターン | +9.26% |

| 投資対象 | 国内株式 国内債券 先進国債券 先進国株式 |

| 組み入れている 通貨 |

米ドル 日本円 ユーロ 中国元 イギリスポンド など |

| こんな人に おすすめ |

・株式と債券にリスクを分散して投資をしたい人 ・運用している資産のリバランスをお任せしたい人 |

※レーティング、1年リターン、5年リターンは2024年2月29日時点

ニッセイ・インデックスバランスファンド・4資産均等型は「国内株式」「国内債券」「先進国株式」「先進国債券」の4つの資産に約25%ずつ均等に配分して運用しています。

資産の配分が債券になっており、比較的リスクが低いため、投資初心者やあまりリスクをとりたくない人におすすめです。

NISAやiDeCoを活用しよう

円安時に投資を始めるなら、NISA口座やiDeCoを活用しましょう。

どちらも始めていない場合は、iDeCoから始めることをおすすめします。

なぜならiDeCoは毎月の積立額(拠出額)が、所得控除の対象になるからです。

日本は、稼げば稼ぐほど税率が上がる累進課税制度を採用しているため、iDeCoに拠出した分を所得から控除(差し引く)ことで、税負担を軽減する効果があります。

今後、日本の税率が下がっていくことはあまり期待できないため、iDeCoを始めていない人はまずiDeCoで税負担軽減を優先しましょう。

なお、勤務先の関係でiDeCoが利用できない人や、数年後に使う予定のある資金での運用を検討している人はNISA口座がおすすめです。

iDeCoは、原則60歳以降でないと資金が引き出せません。しかしNISA口座であれば、いつでも引き出しが可能です。

NISA口座には、自分で売買のタイミングを判断して投資できる「成長投資枠」と毎月自動で投資信託を積み立てる「つみたて投資枠」の2つがあります。

投資初心者であれば、つみたて投資枠から始めてみましょう。

なぜなら毎月一定額を長期間継続して積み立てることで、買付額が平均化され価格変動リスクを抑えられるからです。

つみたて投資枠では、長期的に継続することが前提です。半年や1年という短期間ではなく5年、10年、20年といった長期スパンでの投資を心がけましょう。

\iDeCoの取扱商品本数が豊富なのは松井証券!/

円安時に投資を始めるときの注意点

円安時に投資を始める際には、主に以下の3つの注意点があります。

注意点を一つずつ確認していきましょう。

1.一括で大量の資金を投入しない

円安時に投資を始める場合は、一括で大量の資金を投入しないようにしましょう。

これは、経済情勢が大きく変わり円高になった場合、大きな損失が出る可能性があるからです。

まとまった資金がある場合は、たとえば、「半分の資金で買って調整が入ってまた下がったときに残りの資金で買付する」など時間や資金を分散させてリスクを抑えましょう。

まとまった資金がない場合は、少額を継続して積み立て投資することをおすすめします。

以下の表では、毎月の積立額ごとに20年間年利3%で運用した場合をまとめました。

【年利3%で20年間運用した場合】

| 月の積立額 | 元本 | 最終積立金額 |

|---|---|---|

| 1万円 | 240万円 | 約328万3,020円 |

| 3万円 | 720万円 | 約984万9,060円 |

| 5万円 | 1,200万円 | 約1,641万5,100円 |

少額積立でも長期的に継続することで、将来の資産形成に大きく役立ちます。

まずは少額から積立投資を始めてみてください。

2.資産配分の比率に注意する

円安時は、外貨建ての比率が高くなり安い傾向ですが資産配分に注意しましょう。

自分の資産をすべて外貨にしたり大半を外貨にしたりすると、円安時に利益が出やすくなりますがハイリスクとなります。

為替相場は、専門家でも予測することは難しいため、万が一急激な円高にふれるような出来事があると大きな損失となりかねません。

資産配分の比率に正解はありませんが、投資初心者であれば余剰資金の25~30%ほどを目安にしてみてはいかがでしょうか。

また購入するファンドの資産配分比率の確認も忘れないようにしましょう。

特に世界各国の株式市場に投資をするファンドは、組み入れている通貨が多くなっています。

資産配分は、各証券会社の投資信託ページに運用レポートが出ているため、購入前に確認してください。

3.積立投資をやめない

現在続けている積立投資をやめないようにしましょう。

すでに外国の株式や債券に投資をしている人は、利益が出ているはずです。

そのため「売却して利益を確定したほうがいいのか悩んでいる」「円安で評価額が上がった金融商品を継続して購入することに不安がある」という人もいるかもしれません。

しかし資金が必要で引き出したい場合以外は、継続中の積立投資はやめないでください。

なぜなら今後、さらに円安が加速する場合があるからです。

積立投資は、継続して一定額を投資することで価格変動リスクを抑えられる点が大きなメリットとなります。

メリットを活かすためにも、積立投資は円安でも円高でも継続することがおすすめです。

円安時に投資を始めたい人におすすめの証券会社

円安時に投資を始めたい人におすすめの証券会社を紹介します。

以下の表では、各ネット証券で貯まるポイントをまとめました。

【各証券会社の貯まるポイントと還元率】

SBI証券

円安時に海外資産へ投資を検討されている方におすすめなのがSBI証券です。

SBI証券は、業界トップクラスの手数料の安さが魅力で、コストを抑えて投資を始めたい方にとって最適です。

また、IPOや外国株式など、取り扱い商品が豊富で、分散投資にも対応できます。

さらに、夜間取引が可能なため、海外市場の動きにも素早く対応できる点も魅力です。

初心者向けのサポートも充実しており、安心して投資を始めることができます。

SBI証券は還元率が最大5%となっていますが、クレジットカードの種類と年間利用額によって還元率が異なります(2024年11月買付分から改悪となり還元率が変わります)。

三井住友カードを利用しており、Vポイントを貯めている人におすすめです。

楽天証券

楽天証券は、初心者から経験者まで利用しやすい総合証券会社です。

特に、円安時に魅力的な外国株や投資信託の商品が豊富で、米国株取引の手数料が低い点が特徴です。

楽天グループのポイントサービスと連携しており、取引や投資信託の積立で楽天ポイントが貯まるのもメリットです。

さらに、ポイントを使って投資ができるため、少額から始めたい人にも最適です。

操作性の高いスマホアプリや充実したマーケット情報も利用可能で、投資のハードルを低くする工夫がされています。

マネックス証券

マネックス証券は、円安時に米国株や海外ETFへの投資を検討する人に最適なオンライン証券会社です。

米国株取引の取扱銘柄数が豊富で、業界トップクラスの3,000銘柄以上です。

為替手数料が安く抑えられている点も、円安時の取引でメリットとなります。

また、初心者向けの無料セミナーやツールが充実しており、株式投資の学びをサポートします。

さらに、スマホアプリで手軽に取引が可能で、米国株の取引手数料もリーズナブル。多彩な商品と手厚いサポートが魅力です。

マネックス証券は、NTTドコモと業務提携しており、dカードによるクレカ積立に対応しています。

また、dポイントを利用した投資信託の購入サービスを導入しています。

ドコモユーザーは、ぜひ検討してみてください。

auカブコム証券

円安を追い風に、海外資産へ投資を検討されている方におすすめなのが、auカブコム証券です。

auカブコム証券は、業界トップクラスの低コストが魅力で、コストを抑えて投資を始めたい方にとって最適です。

初心者向けのサポートも充実しており、安心して投資を始めることができます。

auカブコム証券は、Pontaポイントを貯めている人やau経済圏を利用している人におすすめです。

クレジットカードの種類を問わず還元率が1%と高めになっており、auマネ活プランなどと組み合わせるとさらに還元率がアップします。

証券会社の選び方のコツ

ここでは、どのネット証券を選べばいいかわからない人に向けて、選び方のコツを解説します。

1.自分が貯めやすいポイントを重視して選ぶ

自分が現在貯めているポイントから証券会社を選ぶメリットは、投資に回せる資金が増える点です。

投信積立のクレジットカード決済で付与されたポイントを利用して投資信託を購入すれば、投資に回せる資金をより一層増やすことができます。

ポイントの還元率と聞くと、どの証券会社がお得か気になってしまう人もいるのではないでしょうか。

しかし還元率は、今後各社の状況で変更される可能性が大いにあります。

そのため還元率よりも「自分が普段から貯めている、貯めやすいポイント」「継続して利用できるか」などを重視して選ぶことがおすすめです。

2.ポートフォリオの組みやすさで選ぶ

ポートフォリオの組みやすさから証券会社を選ぶ方法もあります。

特にポイントを貯めておらず、投資先を探しやすく、使いやすい証券会社を探している人におすすめです。

・ポートフォリオの組みやすさなら松井証券

松井証券では「投信工房」というロボアドバイザーが無料で使えます。

自分のリスク許容度に合わせてポートフォリオを提案してもらえるので安心です。

簡単な投資に関する質問に回答していくと、ポートフォリオの構成と提案をしてもらえます。

投資先をなかなか選べない投資初心者にとっては、うれしいサービスです。

ポートフォリオの内容は、自分でアレンジすることもできるため、比率や銘柄をより自分の好みに調整したい投資中・上級者にも向いています。

なお松井証券は、2024年4月2日現在、クレジットカード決済でポイントが付与される仕組みがありません。

しかし投資信託の保有残高に応じてポイントを付与するサービスは提供しています。

投信保有残高によるポイント付与は各社で導入されていますが、松井証券は還元率がやや高めです。

楽天証券は、eMAXIS Slimシリーズでの投信残高に応じたポイント付与はありません。

【eMAXIS Slimシリーズの保有残高還元率】

| 銘柄名 | 松井証券 | SBI証券 | マネックス 証券 |

auカブコム 証券 |

| eMAXIS Slim 全世界株式 (オール・カントリー) |

0.0415% | 0.0175% | 0.0175% | 0.005% |

| eMAXIS Slim 米国株式 (S&P500) |

0.0326% | 0.0326% | 0.03% | 0.005% |

| eMAXIS Slimバランス(8資産均等) | 0.055% | 0.05% | 0.03% | 0.005% |

松井証券は、ログイン画面が日本株式と投資信託といった投資先ごとに異なります。

画面がシンプルで操作がわかりやすい点も、投資初心者におすすめのポイントです。

\初心者でも投資先が探しやすくポートフォリオが組みやすい/

円安時の投資信託の買い時に関するQ&A

円安時の投資信託の買い時に関するQ&Aをまとめました。

参考にしてください。

Q.円安時に投資を始めたら高値づかみになるのでは?

長期的な積み立て投資を前提としている場合、円安・円高については気にしないで大丈夫です。

為替相場は、専門家でも予測が難しく各国の政策以外にもコロナショックやロシアのウクライナ侵攻といった誰にも予測できないことでも変動します。

そのため今後円安になるか円高になるかは、誰にもわかりません。

しかし長期的な積み立て投資は、投資する時間を分散させることで為替変動リスクを抑えられる点がメリットです。

このメリットを活かすためにも円高・円安といったタイミングは気にせずにコツコツと積み立てを継続することをおすすめします。

Q.円安、円高は投資信託にどう影響する?

外貨を多く組み入れている投資信託であれば、円安は評価額が上昇する要因となります。

反対に円高になるとこうした投資信託の評価額は下がる傾向にあります。

そのため「円高・円安といった為替変動に不安を感じている」「為替リスクをとりたくない」という人は、日本の株式や債券に投資する投資信託を選ぶと良いでしょう。

外国の株式や債券に投資をしたい場合は「為替ヘッジあり」と表記のある投資信託を選んでください。

為替ヘッジとは、為替変動するリスクを抑えた投資手法のことです。為替変動した際、投資信託の基準価額の変動を抑える効果があります。

Q.円安時におすすめの投資信託は?

円安時におすすめの投資信託は、外国の株式や債券に投資を行うものです。

以下では、純資産額の多い投資信託を紹介します。

【純資産額が100億円以上で外国に投資している投資信託】

| 投資先 | ファンド名 | 純資産額 |

|---|---|---|

| 世界各国の株式市場 | eMAXIS Slim全世界株式(オール・カントリー) | 約2兆9,335億200万円 |

| インベスコ・世界厳選株式オープン | 約970億200万円 | |

| フィデリティ・世界割安成長株投信B | 約7,655億7,200万円 | |

| 米国株式 | eMAXIS Slim米国株式(S&P500) | 約4兆1,244億4,400万円 |

| アライアンス・バーンスタイン米国成長株投信D | 約2兆6,618億9,700万円 | |

| SBI・V・S&P500インデックス・ファンド | 約1兆5,253億4,000万円 | |

| 楽天・全米株式インデックス・ファンド | 約1兆4,447億1,200万円 |

なるべく多くの国や通貨に分散して投資したい人は、世界各国へ投資するファンドを選ぶと良いでしょう。

反対に米ドル以外の為替リスクをとりたくない人は、米国株式に投資をするファンドがおすすめです。

Q.円高時におすすめの投資信託は?

円高時におすすめの投資信託は、日本に投資しているものを選ぶと良いでしょう。

為替リスクをとりたくない人は「為替ヘッジあり」を選ぶのもおすすめです。

すでに外国に投資をしている人は、分散投資先としても検討してみてください。

【日本国内に投資を行う投資信託・為替ヘッジありの投資信託】

| 投資先 | ファンド名 | 純資産 |

|---|---|---|

| 日本株式 | eMAXIS Slim国内株式(日経平均) | 約808億5,800万円 |

| eMAXIS Slim国内株式(TOPIX) | 約1,553億9,800万円 | |

| 日本好配当リバランスオープン | 約1,987億6,400万円 | |

| 外国株式 | アライアンス・バーンスタイン・米国成長株投信C(為替ヘッジあり) | 約3,335億800万円 |

| フィデリティ・世界割安成長株投信A(為替ヘッジあり) | 約1,466億4,900万円 |

まとめ

長期的な積み立て投資であれば円高・円安は、あまり気にする必要はありません。

大切なのは、長期的に継続することです。

長期投資を行うのならば、NISAやiDeCoを活用するといいでしょう。

現在円安で投資を始めていいか悩んでいる人は、10年、20年といった長期積立を前提に始めてみましょう。

\無料のロボアドバイザーで投資先をすぐに探せる!/

2級ファイナンシャルプランニング技能士 / 日本FP協会認定 AFP

(提供:Crazy Money Plus+)