50代家族のポートフォリオ

家族構成

我が家は、夫(51)、妻の私(51)、第1子(11)・第2子(11)の双子と、母(83)の5人家族です。資産は家庭単位で考えており、今回は我が一家の資産ポートフォリオの紹介となります。

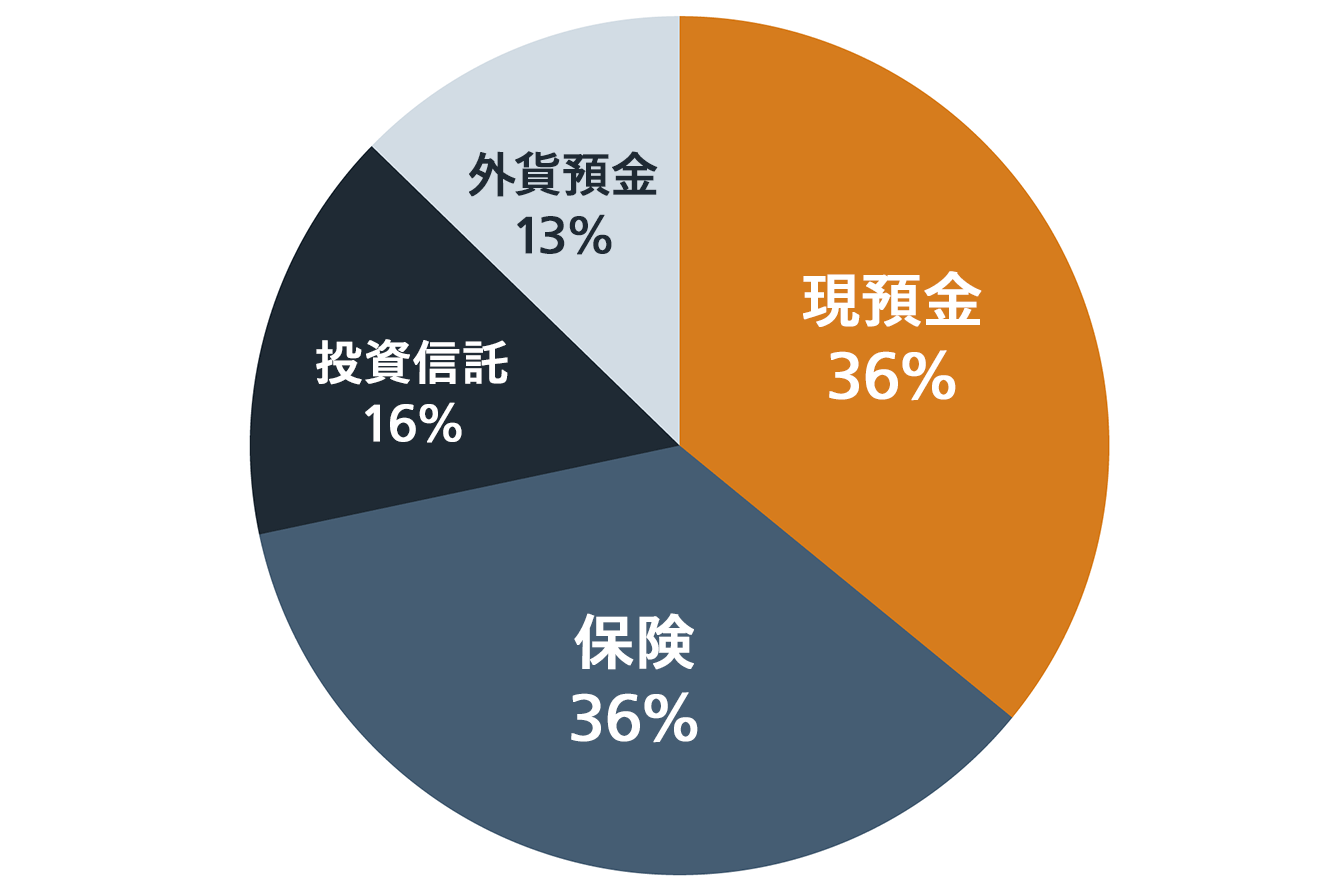

現在の資産ポートフォリオ

資産を育てるためには、家族のライフイベントに合わせて、その時々で最適な配分をする必要があります。

現在の我が家の資産ポートフォリオの特徴は、変動リスクが小さい「現預金と保険」が7割程度、残り3割は「投資信託と外貨預金」となっています。

年収ピークは今。その後に控える大学費用

我が家では、今が収入のピークで、定年まであと10年弱の50代です。老後が見えてきており、資産配分の内訳としては、安全資金の比率が高くなっています。しかし、40歳の時に双子を出産したので、子ども2人がまだ小学生です。

将来2人同時に大学へ通い、その頃夫は60歳間際で継続雇用となり、給料が大きく下がることが想定されます。そのため、双子が大学に上がる前に教育資金をある程度用意しておかなければなりません。

一般的に近年は晩婚傾向にあり、それに伴い晩産の家庭が増えてきています。我が家のような晩産家庭が気をつけなくてはならないことは、教育費のピークが定年間際となり、夫婦の老後資金の準備がおろそかになってしまうことです。教育費と老後資金を同時にバランスよく準備することを意識していくことが大切です。

目的の異なる2つの資金を同時に準備する対策として、我が家では子どもが0歳の時に学資保険に加入しました。

また老後資金としては、利回りの良い時代に20代で個人年金保険に加入していたこともあり、保険商品が我が家の資産づくりのメインとなっています。そこに、あとから投資信託と外貨預金をポートフォリオに追加しました。

資産内訳:保険商品の保有状況

我が家の資産の最も高い割合、36%を占める保険の加入状況と、考え方についてお伝えします。なお金融資産としての保険の評価額は、将来の受取金額ではなく、現時点での「解約返戻金」としました。

保有しているのは、死亡時の保障をメインにした掛け捨て保険ではなく、金融資産としての保険で、全部で5本に加入しています。

生命保険が夫名義で1本、個人年金保険は夫と妻名義で各1本の合計2本、学資保険が双子それぞれ1本の合計2本合わせて5本です。

1990年代の生命保険・個人年金保険

生命保険

夫が20代だった1990年代初めごろ、当時の保険は予定利率が高く、「保険で資産形成を考える人」が多くいました。我が家もやはり保険重視で、夫もその頃に生命保険に加入しました。

予定利率は、金融庁が10年国債の平均利回りを基準に設定している「標準利率」をもとに、保険会社が自社の状況を反映して決めます。10年国債平均利回り1995年は年平均3.473%でした。それが年々低下していき、2020年には0.005%となっています。

ちなみに90年代初めごろの円の1年満期の定期預金は、年利5%がついた時もありました。しかし今では年利0.003%(2021年1月現在)です。

個人年金保険

夫の生命保険に加え、老後の資産づくりとして、夫名義の「個人年金保険」と妻名義の「個人年金保険」に加入しました。いずれも90年代(20代)で加入し、60歳満期の10年確定年金で60歳から70歳までの間、毎年年金として受け取ります。予定利率が高く、今では「お宝保険」といわれる商品です。

我が家の場合は、契約した時期の利率が良い時代だったため保険の割合が多いですが、低金利が続いている現在では、金利の力で増やせなくなっています。これから資産を形成していく若い方たちにとっては、預金や保険商品で資産形成するのは難しいでしょう。

いま50代以上の方というのは、あえて投資を選択しなくても、「貯蓄」や「保険」で資産が増えていった時代です。そのために、投資の経験がない人にとっては「投資は危ないもの・こわいもの」というイメージを持たれている方もいるのかもしれません。ただ、今の時代は、投資を選択しない限りは、資産は増えない時代となっています。

学資保険

「学資保険」は、被保険者が子どもで契約者が保護者となります。保護者に万が一のことがあった場合に以後の払い込みが不要となるため、大学入学金など大きなお金を準備するために加入を検討してもよいかもしれません。掛金が大きく増えることはありませんが、子どもの学費を確実に用意する手段の一つといえます。

我が家も子どもが生まれてすぐ、大学の入学金を確保する目的で加入しました。双子ですが、満期を1年ずらし、1人は17歳受け取り、もう1人は18歳受け取りとしました。これは大学に推薦合格した場合、秋に入学金を納める必要があるため、早めに受け取れるようにしました。

保険は長期に保有する金融商品です。加入するときは目的と将来の受取額が見合う商品であるか見極めてから加入しましょう。

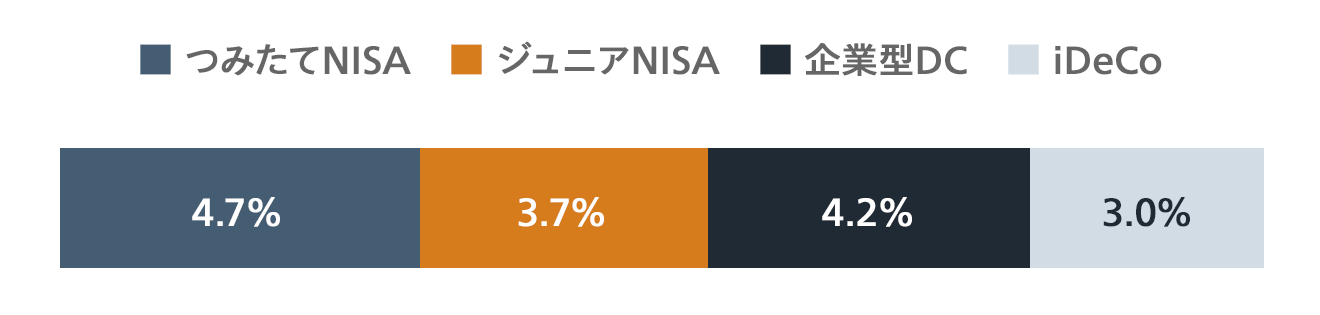

資産内訳:投資信託の保有状況

我が家は、子どもが生まれてから投資信託を始めました。それまで預金と保険に資産を配分していましたが、2010年ごろはすでに金利が下がり預金や保険では増えなくなったため、新たな投資先として投資信託を選択しました。大きな資金は無いので少額からコツコツ積み上げていくことにしました。

投資目的は教育費と老後資金です。教育費の準備として「つみたてNISA」と「ジュニアNISA」を保有し、老後資金として夫は「企業型DC」、自営業者である私は「iDeCo」に加入しています。教育費と老後資金を同じ額で積み上げしています。

つみたてNISAでの運用商品

つみたてNISAは毎月3万円購入しています。内訳は米国株式のインデックス投信「eMAXIS Slim 米国株式(S&P500)」を2万円分、日本株のインデックス投信「たわらノーロード日経225」を1万円分です。

どちらも株式の投資信託なので、価格が大きく変動します。つみたての目的は教育費なので本来は元本が割れないものにすべきですが、子どもがまだ小学生なので、大学進学までの10年をかけ、長期に分散して積み立てていく購入方法で、リスクを低減できると考えました。運用成績は今のところプラスになっています。

つみたてNISAは最大20年間の運用が可能なので、もし残念ながら大学進学のタイミングでマイナスであれば、預金で対応できるように余裕資金を確保していきたいと思います。

ジュニアNISAでの運用商品

子どもの教育費として定期預金の一部を活用し、子ども名義でジュニアNISA口座を開設しました。

国内外の株式と債券に投資するバランス型の投資信託を一括購入しました。その後、つみたてNISAができたため、この1回の購入のみで、今はそのままになっています。

今のところ残念ながら、運用成績はマイナスです。ジュニアNISAは2023年で制度自体は終了しますが、それまでに購入した運用商品は子どもが18歳(1月1日時点で18歳である年の前年12月31日まで)※になるまでは非課税で運用できるので様子をみたいと思います。

※【2024.6.28 編集部注】記事公開時は「20歳」としていましたが、2023年の成人年齢引き下げに伴い、ジュニアNISAで運用できる子供の年齢も「18歳」に引き下げとなりました。

確定拠出年金での運用商品

老後資金の準備として、夫は企業型DC(企業型確定拠出年金)に加入しています。会社が拠出した資金で運用商品を購入していくものです。勤めている会社の厚生年金基金が解散し、企業型DCに移行しました。

運用商品の中には、定期預金や保険、投資信託があります。我が家は現在「国内債券の投資信託」と「バランス型投資信託」を選んでいます。株式への投資比率を低くして、つみたてNISAよりもリスクを抑えました。今のところ運用成績はプラスです。

また、会社が拠出した掛金に従業員自身が上乗せで拠出できる制度(マッチング拠出)があったので、月に1万円を上乗せ拠出しています。子どもの教育費が終わったあとの大切な老後資金になる予定です。

現在、個人事業主である私自身の老後資金の準備としてiDeCo(個人型確定拠出年金)に加入しています。毎月一定額の掛金を拠出して、バランスファンドを購入しています。今のところ少しだけプラスになっています。

資産内訳:外貨預金

米ドルと豪ドルを保有しています。外貨を保有している理由は、円よりも金利が良いからです。

今は世界的に低金利となったため、残念ながら以前ほど金利の力で増やすことはできないのですが、世界の基軸通貨である米ドルと資源国である豪ドルを長期に保有して、為替が良いときに円に替えるつもりです。

もしも、将来ハワイに家族で行くことがあればお小遣い分を米ドルで出金したいと、楽しみながら米ドルを毎月積み立てています。

資産形成は長期戦略で

ここまで50代の家族の資産形成の歴史と現在の保有商品をお伝えしてきました。20代の頃には、今の低金利時代を想像することはできませんでした。人生を歩んでいく中でNISAやiDeCoといった制度も登場し、新たな資産形成の手段を勉強して、夫婦で考えて投資先を決めてきました。

資産形成は長い時間をかけて、自分にあった投資先に資金を投入し、じっくり育てていくことが基本です。短期間で一攫千金を狙うことは投機であって投資ではありません。

投資について考えるとき、限られた資金をどの投資先にどのくらい配分するかを決めることはとても重要です。そして定期的に配分を見直しながら長期的に資産を育てていきます。

結婚、出産といったライフイベントのタイミングや、世界および日本の経済状況に合わせて、ポートフォリオを柔軟に見直して、その時の家族にとって最適なポートフォリオを見つけることは、家族の資産形成のために大切なことです。

長期的にしっかり資産を形成していくために、日頃から好奇心を持って運用先を勉強し、行動していきたいですね。

この記事を書いた人

北海道出身。ファイナンシャルプランナー(CFP®)大学卒業後、食品メーカー勤務。40歳で双子を出産。育児のかたわら、都市銀行にて資産運用相談部門を経験し、独立。FP事務所「FPオフィス ライフ&キャリアデザイン」を東京都内で開業。 著書:『FPママの親と子で学ぶお金のABC』(河出書房新社)