株は、投資のタイミングと銘柄選びで得られる利益や損失が大きく異なるため、投資期間によって良し悪しが決まるわけではありません。

また投資目的によっては、短期投資のほうがいい場合もあります。

配当や優待狙いで株を買う人は、長期投資のほうが向いているでしょう。

この記事では、株の長期投資によるメリット・デメリットを解説します。

日本株や米国株への投資をこれから始めようと考えている人は、ぜひ参考にしてください。

長期投資とは10年以上同じ銘柄・商品を運用し続けること

ここでいう長期投資は「10年以上同じ銘柄・商品を運用し続けること」と定義します。

何年以上が長期という明確な基準はないため、4~5年を長期とみなす場合や20年を長期とみなす場合もあります。

いずれにせよ長期間同じ銘柄・商品を売買せずに運用(保有)し続けることを長期投資とみなす点は変わりません。

短期投資との違い

長期投資と短期投資は、同じ投資でも目的や売買頻度、求める利益などが大きく異なります。

【長期投資と短期投資の違い】

| 長期投資 | 短期投資 | |

|---|---|---|

| 運用期間(目安) | 10年以上 | 1年以内 |

| 投資の目的(例) | 老後や教育費への備え | 短期間でお金を増やす |

| 売買の頻度 | ほとんどない | 多い |

| 求める利益 | 長期的な 値上がり益 配当や株主優待 |

短期的な 値上がり益 |

長期投資は、短期間でお金を増やしたい人には向きません。

長期投資は、リスクをできるだけ抑え、コツコツと積み立てたい方に向いているといえます。

目的が違えば買う銘柄や売買のタイミングも変わってくるので、投資目的に合うほうを選びましょう。

短期投資におすすめの銘柄(株と投資信託)はこれだ!選び方も解説

株の長期投資による5つのメリット

株の長期投資による主なメリットは、以下の5つです。

1.配当や優待がある銘柄なら長期間受け取れる

銘柄によって異なりますが、長期投資をすることで短期投資よりも長く配当や優待を受け取ることが期待できます。

【配当や優待がもらえる株(一例)】

| 銘柄名 | 直近 1年間の 配当金 |

直近 1年間の 株主優待 |

必要金額 |

|---|---|---|---|

| 吉野家 ホールディングス <9861> |

1,300円 | 500円サービス券×8枚 | 28万8,350円 |

| すかいらーく ホールディングス <3197> |

700円 | 優待カード4,000円分 | 22万5,250円 |

| SBI ホールディングス <8473> |

1万5,000円 | 2,000円相当の暗号資産 XRP(リップル) |

37万6,800円 |

(2024年5月2日終値)

米国株の場合は、日本株のように株主優待がないものの年間4回配当がもらえる銘柄が多い傾向です。

ただし配当や優待は、会社の業績などで変わる可能性があります。

そのため目先の配当が多い株に飛びつくのではなく、安定して配当を出している銘柄なのかを確認したうえで投資しましょう。

\日本株の手数料が無料/

2.複利効果が得られる可能性が高くなる

株の長期投資は、複利効果が得られる可能性が高くなります。

複利効果とは、運用で得られた利益を投資し続けることで資産増加スピードが高まる効果のことです。

株を購入した会社が、得られた利益を将来への投資に回してさらに大きな利益を上げていけば、長期的には株価が上昇して投資家も大きな利益を得られる傾向があります。

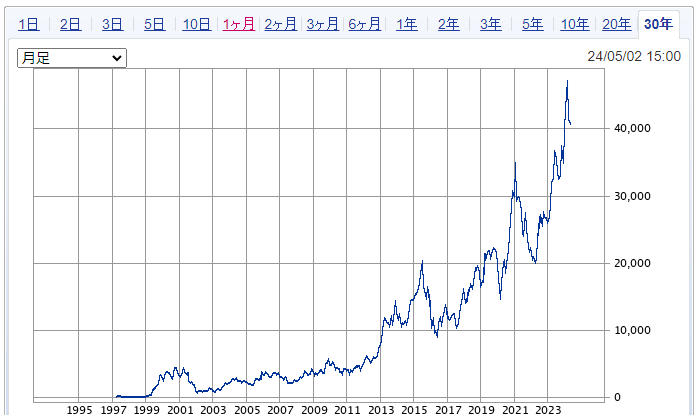

例えばユニクロで有名なファーストリテイリング<9983>の株価は、26年間で約160倍に上昇しています。

【ファーストリテイリング<9983>のチャート】

会社の成長による利益は短期投資ではほとんど得られないので、長期投資ならではのメリットといえるでしょう。

3.日々の株価に一喜一憂せずに済む

長期投資をすれば、日々の株価に一喜一憂せずに済みます。

長期間保有し続けることが前提になっているので、何かのニュースで株価が下落しても気にする必要はありません。

チャートを見れば、株価が10~100倍になった銘柄でも何度か大きく下落しています。

金額の変動が気にならない範囲で投資をしていれば、値動きを確認するのは数ヵ月~1年に1回くらいにとどめましょう。

4.投資に関する知識や経験がなくても始めやすい

長期投資は、頻繁な売買を伴う短期投資に比べて、投資に関する知識や経験がなくても始めやすい点が魅力です。

個別株もいいのですが、投資信託などプロが運用する商品を選ぶことで、初心者でも比較的簡単に資産運用を始めることができます。

投資信託には、国内株式、海外株式、債券など、さまざまな資産に投資する商品が豊富に揃っています。

最近では、AIが資産運用をサポートしてくれるロボアドバイザーが人気を集めています。

投資に関する知識がなくても、手軽に資産運用を始めることができます。

5.税制上の優遇措置を受けられる

2024年1月にスタートした新NISAを利用することで税制上の優遇措置を受けることができます。

新NISA(少額投資非課税制度)は、長期投資を促進するための税制上の優遇措置が設けられています。

この制度を活用することで、より効率的に資産を増やすことができます。

・新NISAとは

新NISAは、2024年からスタートした少額投資非課税制度です。

つみたて投資枠と成長投資枠の2つの枠があり、それぞれ年間の投資上限額や対象商品が異なります。

つみたて投資枠は年間120万円、成長投資枠は年間240万円、合わせて年間360万円まで非課税で投資できます。

株式は成長投資枠で購入することが可能です。

NISAは、個人投資家の資産形成を支援するために導入された税制優遇制度です。

この制度を利用すると、年間の投資上限額内で購入した株式や投資信託などの金融商品から得られる配当金が非課税となります。

NISAを利用し、長期的な視点で資産形成を行う方は、税制面での大きなメリットを得ることができます。

株の長期投資による3つのデメリット

株の長期投資による主なデメリットは、以下の3つです。

1.銘柄選びを間違うと短期投資よりも損失が拡大しやすい

株の長期投資は、銘柄選びを間違うと短期投資よりも損失が拡大しやすいです。

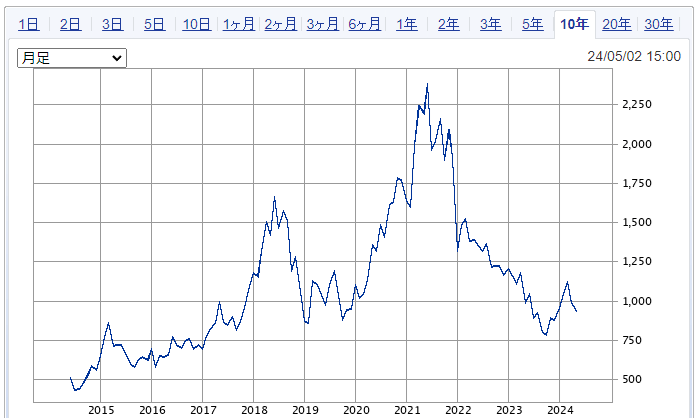

例えばAbemaTVやスマホアプリ「ウマ娘 プリティーダービー」などで有名なサイバーエージェント<4751>の株価は、最高値から50%以上下落しています。

【サイバーエージェント<4751>のチャート】

長期投資の場合、長期間保有し続けると決めて投資をしているため、売買の判断が遅くなりがちです。

一般的に短期投資であれば約5~10%の下落で売却(損切り)するのがセオリーとなるため、このような銘柄をつかんだとしても傷が浅く済みます。

2.利益確定まで時間がかかる

長期投資の場合、利益確定まで時間がかかります。

どれだけ利益が出ていたとしても、売却するまでは評価益(確定してない利益)にすぎません。

配当金を除けば、株価が上がっても手元の現金が増えるわけではない点には注意が必要です。

3.利益を逃してしまう可能性がある

長期投資の場合、利益を逃してしまう可能性があります。

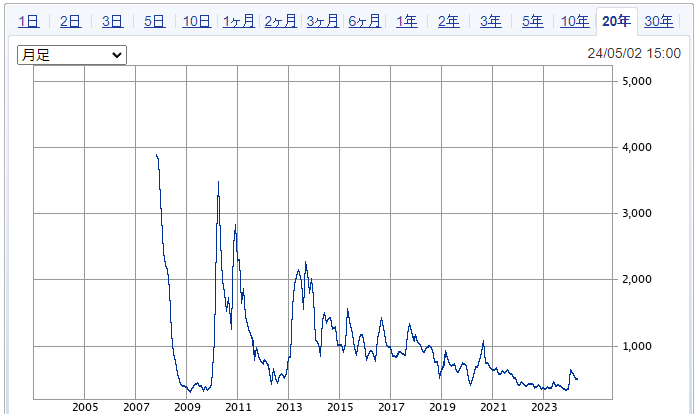

特にベンチャー企業の株は、一度高値をつけて株価が下落すると、なかなか戻ってこないことが多い傾向です。

【ユビキタスAI<3858>のチャート】

長期投資だからといって持ち続けていると、せっかく得られたはずの利益を逃すことがあります。

ベンチャー企業の株は、長期投資に向かない銘柄が多いため、長期間保有し続けるのであれば有名企業の株を選んだほうがいいでしょう。

株の長期投資で失敗しないコツ

株の長期投資で失敗を減らす主なコツは、以下の5つです。

1.一喜一憂せずに済む金額で投資する

失敗を減らしたい場合は、一喜一憂せずに済む金額で投資しましょう。

例えば投資経験の浅い人がいきなり1,000万円を株に投資してしまうような行為はNGです。

この場合、評価額が1日30万円以上変動することもあるため、どうしても気になってしまいます。

一喜一憂している人は、株価が暴落したときに耐えられず、途中で売ってしまう可能性が高いです。

株をはじめて買う人は、冷静に見られる金額で投資しましょう。

どうしても値動きに敏感になってしまう人は、1株から投資を始めるのも選択肢の一つです。

米国株は1株から取引ができ、日本株も単元未満株(ミニ株)に対応している証券会社であれば1株から取引できます。

\日本株の1株投資でも手数料無料/

単元未満株(ミニ株)について詳しくはこちら

ミニ株購入のおすすめ銘柄と証券会社選びのポイントを徹底解説

2. 2~3回程度に分けて買う

失敗を減らしたい場合は、2~3回程度に分けて株を買いましょう。

特に株価が下がっている銘柄は、「もう下がらないだろう」と思って買っても、そこからさらに下がることがよくあります。

どんなに自信があるときでも2回以上に分けて買うほうが、万が一下がった場合に買い増しできます。

下がったタイミングで購入すると平均購入株価を下げることができ、株価上昇時に利益が得られやすいです。

3.分散投資をする

分散投資は、一つの投資先に集中せず、複数の資産に投資することで、リスクを分散させる手法です。

ある資産の価値が下がったとしても、他の資産がそれを補う可能性が高まります。

国内株式だけでなく、海外株式、成長株、安定株など、さまざまな種類の株式に分散投資することで、一つの企業の業績悪化による損失を最小限に抑えられます。

また、株だけでなく、国債、社債など、異なる種類の債券に分散投資することで、金利変動リスクを軽減できます。

全ての資産が同時に大きな下落をすることはまれです。

分散投資によって、ポートフォリオ全体の変動幅を小さくし、安定したリターンを目指すことができるでしょう。

4.定期的に積み立てる

定期積立は、毎月一定額を投資することで、ドルコスト平均法の効果が期待できます。

ドルコスト平均法とは、高値のときに少ない金額、安値のときに多い金額で投資できるため、購入単価を平均化し、投資タイミングによる損失を回避できる手法です。

毎月一定額を投資信託に積み立てることで、市場の変動に左右されずに、長期的に資産を増やすことができます。

個別株を毎月少しずつ購入することで、一括投資によるリスクを分散できます。

市場は常に変動するため、一括投資では高値掴みをしてしまうリスクがあります。

定期積立であれば、高値のときも安値のときも、同じ金額で購入するため、購入単価を平均化し、長期的に見れば安定したリターンが期待できます。

5.長期目標に沿って投資計画を立てる

長期目標を設定し、それに沿った投資計画を立てることで、投資の方向性を定め、無駄な投資を避けることができます。

また、目標達成に向けてモチベーションを維持することも可能です。

老後資金を目標に、iDeCoやNISAを活用し、長期的に安定した資産形成を目指してもいいでしょう。

明確な目標を設定することで、投資に対するモチベーションが維持され、計画的に資産形成を進めることができます。

また、目標達成のために必要なリスク許容度や投資期間などを具体的に考えることで、自分に合った投資方法を選択することができます。

株の長期投資に向いている人の特徴

株の長期投資は、仕事が忙しい人や配当・優待狙いの人に向いています。

1.仕事が忙しく株価をチェックするのが難しい人

仕事が忙しく株価をチェックするのが難しい人は、長期投資が向いています。

例えば平日日中に取引が行われる日本株に興味がある場合は、仕事中に株価の確認が難しいため、長期保有を前提とした投資のほうが向いているでしょう。

2.配当や優待狙いの人

配当や優待狙いの人も、長期投資が向いています。

配当狙いなら配当を毎年増やしている銘柄(連続増配株)、優待狙いなら自社サービスの割引などが受けられる銘柄を選ぶと、配当や優待を長期間安定して受け取れるでしょう。

【連続増配株の一例】

| 銘柄名 | 連続増配年数 | 直近1年間の 配当金 |

|---|---|---|

| SPK<7466> | 25年 | 4,700円 |

| 三菱HCキャピタル <8593> |

24年 | 3,600円 |

| ユニ・チャーム <8113> |

22年 | 4,000円 |

(2024年5月2日現在)

【自社サービスの割引などが受けられる銘柄の一例】

| 銘柄名 | 直近1年間の 株主優待 |

|---|---|

| 吉野家ホールディングス<9861> | 500円サービス券×8枚 |

| すかいらーくホールディングス<3197> | 優待カード4,000円分 |

| ビックカメラ<3048> | お買物優待券1,000円分×3枚 (保有期間1年以上で1枚、2年以上で2枚追加) |

(2024年5月2日現在)

3.継続的な学習意欲がある人

長期投資は、経済状況や市場のトレンドなど、常に変化する状況の中で行われるため、継続的な学習が不可欠です。

したがって、継続的な学習意欲がある人、学ぶことが苦ではない人に向いています。

投資の世界は日々進化しており、新しい金融商品や投資手法が生まれます。

これらの情報を常にキャッチアップすることで、より良い投資判断を行うことができます。

経済ニュースや市場動向を分析し、リスクを的確に判断する能力は、長期投資において非常に重要です。

経済状況や自身のライフプランの変化に合わせて、ポートフォリオを見直す必要があります。

継続的な学習は、最適なポートフォリオを構築するための基礎となります。

4.長期的な視点と目標設定ができる人

短期的な損益に一喜一憂せず、長期的な視点で投資に取り組めることは、成功への鍵となります。

短期的な市場の変動に一喜一憂してしまうと、冷静な判断ができなくなり、損失を拡大させてしまう可能性があります。

長期投資では、複利効果によって資産が雪だるま式に増える可能性があります。

短期的な視点では、この効果を実感しにくいですが、長期的な視点を持つことで、複利効果の恩恵を最大限に享受できます。

明確な長期目標を設定することで、投資に対するモチベーションを維持し、計画的な資産形成を進めることができます。

まとめ|株の長期投資は配当や優待狙いの人におすすめ

株の長期投資は、配当や優待狙いの人におすすめです。

一般的に長期投資は、利益確定まで時間がかかりますが、配当などで会社が得た利益の一部を長期間受け取れるメリットがあります。

また銘柄選びを間違えなければ、配当・優待と株価の値上がり益の双方を得ることも可能です。

株主優待は、日本独自の制度のため、優待狙いの人は日本株に投資してみましょう。

米国株は、優待がないかわりに年間4回配当がもらえる銘柄が多く、配当を定期的に受け取りたい人に向いています。

\NISAなら日米株の手数料が無料/

米国株に長期投資をしたい人はこちら

米国株を長期保有するときのおすすめ銘柄を紹介|証券会社や投資するときのポイントも

(提供:Crazy Money Plus+)