アメリカの政策金利の推移と今後の注目点

アメリカの金融政策は、2024年現在「FF(Federal Funds)レートの誘導目標」を政策金利として運営されています。

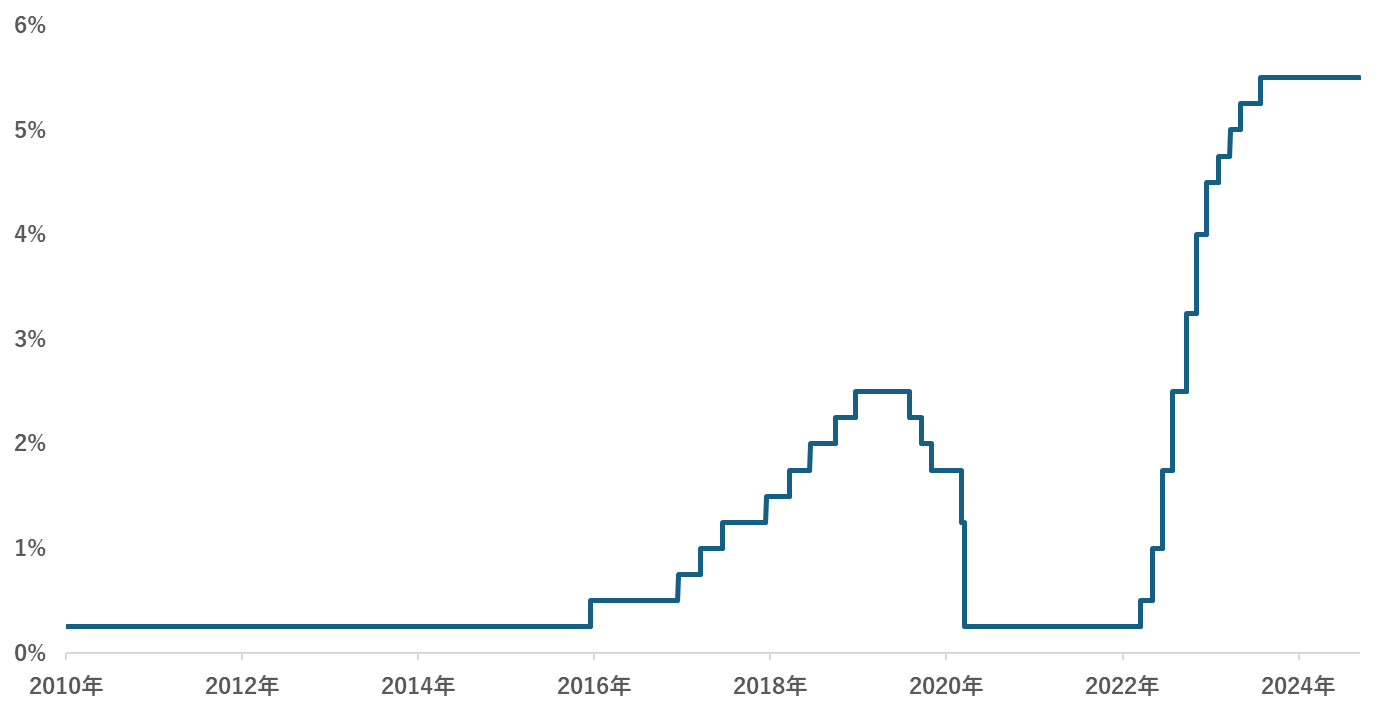

アメリカの政策金利「FFレート誘導目標」の推移(上限値)

2024年9月初旬時点の政策金利は、5.25%〜5.5%となっています。アメリカでは、2022年から断続的な利上げが実行されたのち、2023年以降は高水準を維持しています。当時はインフレの加速や新型コロナ・ショックからの経済回復が進む中で、景気の加熱やインフレ抑制を主目的に利上げが進められました。

インフレが落ち着き、景気の減速リスクが鮮明になってくるなかで、パウエルFRB議長は利下げを本格的に検討し始めている状況です。

利下げの開始タイミングやペースに注目が集まる

インフレの抑制と、特に雇用市場における減速感の高まりを背景に、アメリカでは利下げによる金融緩和への転換を検討しているとみられています。

パウエルFRB議長は、まず7月FOMC後の記者会見にて条件付きでの利下げの検討余地について触れています。8月のジャクソンホールにおいて、さらに踏み込んだ表現で「利下げの実施タイミングが到来したこと」を示唆しました。

金利が低いほど、企業や個人の資金調達がしやすくなるため、経済加速を下支えする要因となります。一方で、世の中に多くの資金が流通するようになるため、物価上昇をもたらします。逆に金利が高いほど物価上昇にブレーキをかけますが、経済の抑制要因となるのです。

アメリカでは2022年に急速にインフレが進んだことを受けて、これまでインフレを安定化させることを最優先に政策金利を高く維持していました。足元は、インフレ率が落ち着きつつあります。

FRBでは「目標とする2%に到達する道筋がついた」との判断から、ここからは景気の下支えを優先し、リセッション(景気後退局面)や過度な景気悪化を回避すべく、利下げを進めようと考えているのです。

9月FOMCでは今後の見通しも注目材料

一部報道では利下げが「確実」という踏み込んだ表現も見られるように、9月に利下げが実施される可能性は相応に高まっています。そのため市場の注目は、同時に発表される今後の見通し「Projection Materials」に集まってきています。

FOMCでは、四半期に一度(会合でいうと2回に1度)GDP成長率やインフレ率、政策金利の予測をアップデートして公表しています。今回においては、FRBの今後のインフレや政策金利に対する最新の見方が反映されるため、注目されているのです。

仮に、6月の予測対比で将来の政策金利やGDP成長率の見通しが引き下げられれば、FRBが景気動向を慎重に見ているとのサインとなります。ちなみに6月の見通しは次の通りで、政策金利の見通し(Federal funds rate)は2025年が4.1%、2026年3.1%でした。

| Variable | Median1 | Central Tendency2 | ||||||

| 2024 | 2025 | 2026 | Longer run | 2024 | 2025 | 2026 | Longer run | |

| Change in real GDP | 2.1 | 2 | 2 | 1.8 | 1.9–2.3 | 1.8–2.2 | 1.8–2.1 | 1.7–2.0 |

| March projection | 2.1 | 2 | 2 | 1.8 | 2.0–2.4 | 1.9–2.3 | 1.8–2.1 | 1.7–2.0 |

| Unemployment rate | 4 | 4.2 | 4.1 | 4.2 | 4.0–4.1 | 3.9–4.2 | 3.9–4.3 | 3.9–4.3 |

| March projection | 4 | 4.1 | 4 | 4.1 | 3.9–4.1 | 3.9–4.2 | 3.9–4.3 | 3.8–4.3 |

| PCE inflation | 2.6 | 2.3 | 2 | 2 | 2.5–2.9 | 2.2–2.4 | 2.0–2.1 | 2 |

| March projection | 2.4 | 2.2 | 2 | 2 | 2.3–2.7 | 2.1–2.2 | 2.0–2.1 | 2 |

| Core PCE inflation4 | 2.8 | 2.3 | 2 | 2.8–3.0 | 2.3–2.4 | 2.0–2.1 | ||

| March projection | 2.6 | 2.2 | 2 | 2.5–2.8 | 2.1–2.3 | 2.0–2.1 | ||

| Memo: Projected appropriate policy path Federal funds rate |

5.1 | 4.1 | 3.1 | 2.8 | 4.9–5.4 | 3.9–4.4 | 2.9–3.6 | 2.5–3.5 |

| March projection | 4.6 | 3.9 | 3.1 | 2.6 | 4.6–5.1 | 3.4–4.1 | 2.6–3.4 | 2.5–3.1 |

引用:Summary of Economic Projections, June 12, 2024

9月のFOMCでの政策変更だけでなく、今後の経済や金融政策の見通しについても確認しておきましょう。

利下げの背景にあるアメリカのインフレ鎮静化と景気減速リスク

アメリカの経済動向も利下げ実施が合理的な局面になりつつあります。利下げ観測の土台にある、アメリカの経済動向について見ていきましょう。

景気減速リスクが高まる

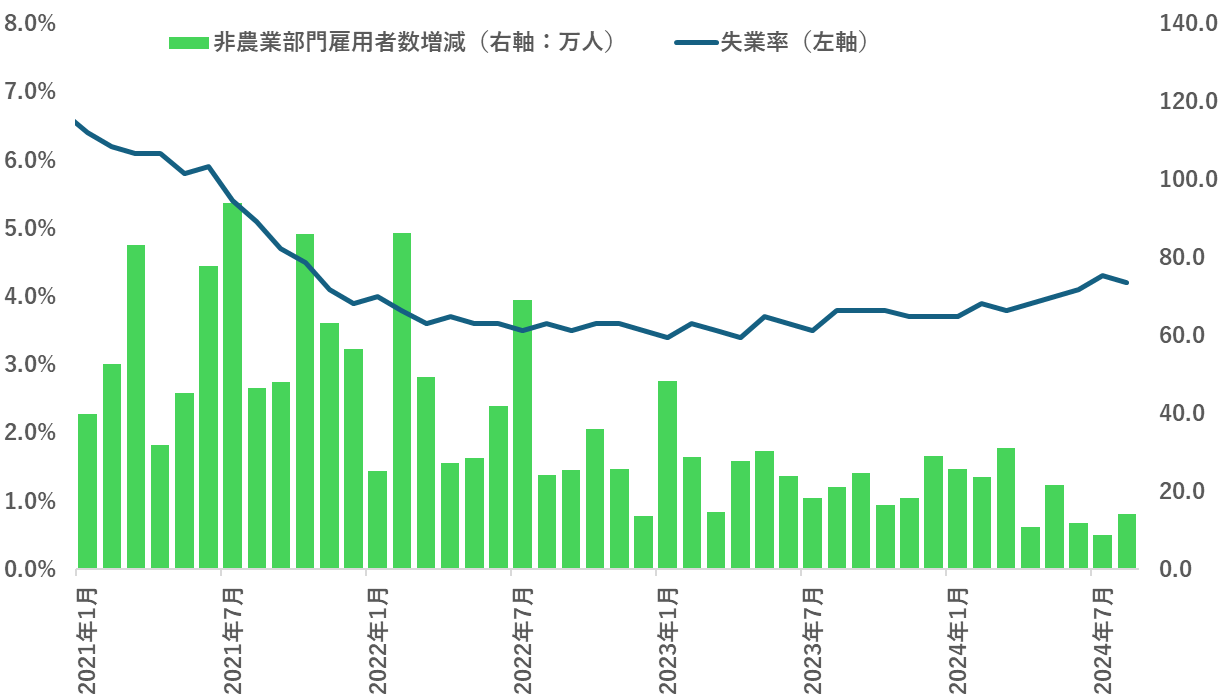

アメリカでは、足元景気減速リスクが高まっているとの見方があります。実体経済として顕著に出ているのは、FRBも重要な指標の一つと見ている雇用市場です。

アメリカの雇用市場を特に反映する指標の一つである非農業部門雇用者数の増加幅が、足元鈍化傾向にあります。8月は14.2万人増で前月よりは拡大したものの、市場予測16.5万人増を下振れました。失業率についても、直近の8月こそ低下したものの、長期で見ると緩やかに上昇傾向です。

非農業部門雇用者数増減と失業率の推移

All Employees, Total Nonfarm (PAYEMS) | FRED | St. Louis Fed を基に筆者作成、「RENOSY マガジン」より引用)

過去と比べて著しく悪くなったわけではありませんが、今後緩やかに雇用市場の悪化が進む可能性もあります。FRBとしては、本格的に雇用市場が悪化する前に手を打っておきたいと考えているのです。

景況感にも悪化の兆しが見られます。毎月の初めに発表されるISM景況感指数では、特に製造業において足元節目となる50を下回る状況が続いています。2024年8月初旬に発表された7月調査の数値は、46.8と2023年11月以来8カ月ぶりの水準となりました。

参考:Institute for Supply Management (ISM)

インフレ鈍化も利下げを後押し

利下げを前向きに検討する上では、インフレが抑制された環境である必要があります。物価上昇が進む局面で利下げをしてしまうと、さらに上昇が加速して経済に深刻なダメージを与える恐れがあるためです。

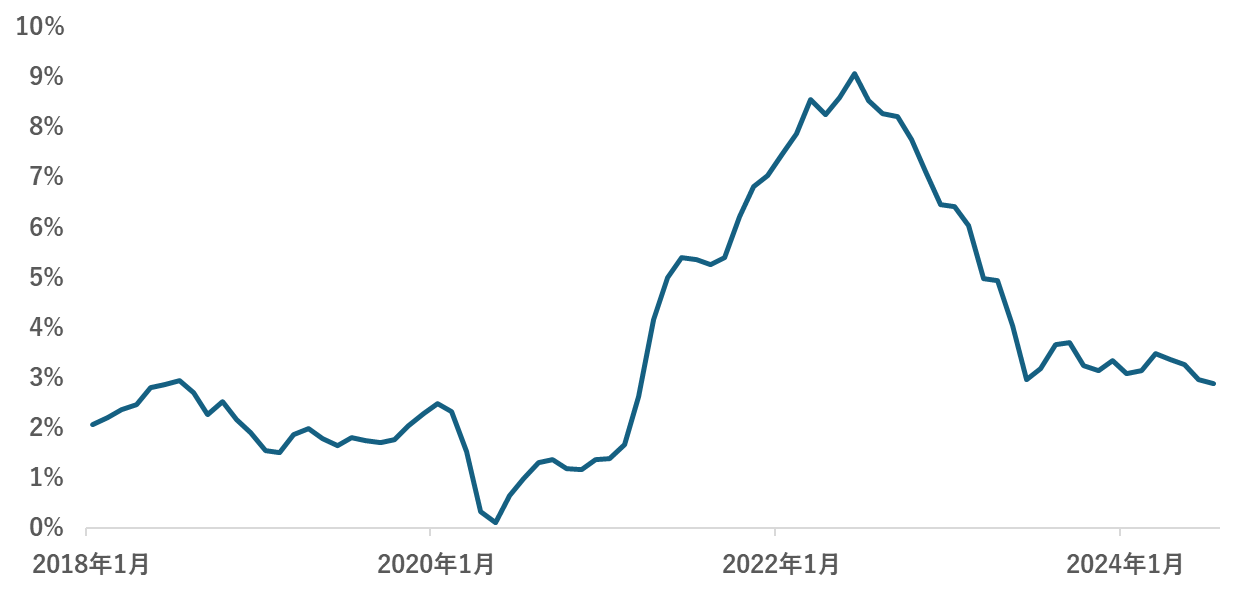

事実、2年ほど前のアメリカ経済では、加熱気味のインフレが課題となっており、今とは逆に積極的な利上げが実行された時期もありました。一方で、近年のインフレ率の推移を、消費者物価指数で見てみると次の通りです。

消費者物価指数(総合)の前年同月比の推移

一時は前年同月比で9%に達したインフレ率ですが、足元は2%台まで低下しています。FRBでは、もう少し景気の減速や雇用市場の悪化が進めば、FRBが目標とする2%まで低下する可能性があると考えています。そのことから、パウエルFRB議長は「金融政策を調整する時が来た」と発言したのです。

インフレが鈍化傾向にあり、さらに景気減速感が強まっているのであれば、利下げを進めて景気を下支えするのがFRBの役目の一つと言えます。

リセッションを回避して「ソフトランディング」したい思惑

FRBは「リセッション」を回避して緩やかにまた景気拡大トレンドへ移行していきたいと考えていると推測されます。

景気動向は循環性を伴うものなので「常に成長し続ける」「悪化し続ける」ということは一般に想定されません。定期的に成長率が加速したり、減速もしくは景気後退したりしながら進んで行きます。

この景気の拡大・悪化の「波」を緩やかにするのは、中央銀行や政府の役割の一つです。

足元のFRBは、経済の成長率が低下する「減速」はやむを得ないとしても、2四半期連続のマイナス成長で定義される「リセッション」を回避するために、景気減速が加速する前に、早めに政策金利の引き下げを実行したいと考えていると思われます。

景気の底を緩やかで浅いものにして、また経済が上向くことを「ソフトランディング」といいます。FRBは今まさに、アメリカ経済をソフトランディングさせるための政策運営をしているのです。

市場や日本およびグローバル経済に与える影響とは?

アメリカの景気動向や金融政策は、日本および世界全体にも大きな影響を与えます。ここからは、アメリカの景気減速や利下げの影響についてまとめました。

株の小幅な調整と円高ドル安の進行を想定

アメリカの景気減速が鮮明になれば、株式市場には一時的にネガティブなインパクトをもたらすでしょう。新型コロナウイルスの感染拡大により2020年3月に株式市場が急落して以降、世界の株式市場では上昇局面が続いていました。例えばS&P500では、2020年の安値を記録した2020年3月23日から2024年9月6日の間に指数が+142%も上昇しています。

ここまで急速に上昇が続いてきたこともあり、株価市場では割高感も強まってきています。足元のアメリカの景気減速懸念は、投資家のスタンスを慎重化させる要因となり、株価の下落をもたらす可能性があります。

ただし、早い段階での利下げが奏功してアメリカの景気減速が緩やかなものにとどまれば、株価の調整幅は過去と比較して浅いものになる可能性もあります。たとえば、S&P500はリーマン・ショックの局面では-56.8%、新型コロナ・ショックでは-33.9%もの下落を記録していますが、それほどの大きな下落局面となるリスクは、現時点では限定的です。

為替相場では、円安・ドル高が一定程度進行すると想定されます。そもそもドル円の為替相場は、2024年7月に160円台をつけるなど、円安が進んでいました。為替相場はさまざまな要因で変化しますが、二国間の金利差はその主要な要因の一つです。一般に高金利の通貨は高く、低金利の通貨は安くなる傾向にあります。

これまではアメリカの政策金利が高く、日本がマイナス金利だったため、円安ドル高が進みやすい局面でした。アメリカの政策金利が今後低下に向かえば、局面が変化して、当面は円高ドル安が進行する可能性があります。

世界経済への影響は限定的とみられている

世界銀行の経済見通しを基にすると、アメリカの景気減速の影響は限定的とみられています。

アメリカはすでに2025年に実質GDP成長率ベースで1%台まで経済成長率が落ちる見通しとなっていますが、世界経済についてはほぼ横ばいとの予測です。アメリカ以外の地域、特に欧州などの景気拡大が世界経済を下支えするとの予測となっています。

世界銀行の実質GDP成長率予想

| 2023年 | 2024年予測 | 2025年予測 | 2026年予測 | |

|---|---|---|---|---|

| 世界 | 2.6% | 2.6% | 2.7% | 2.7% |

| アメリカ | 2.5% | 2.5% | 1.8% | 1.8% |

| ユーロ圏 | 0.5% | 0.7% | 1.4% | 1.3% |

| 日本 | 1.9% | 0.7% | 1.0% | 0.9% |

引用:世界経済見通し|World Bank Group - International Development, Poverty, & Sustainability

アメリカも2025年には成長率が落ち込むとはいえ、しっかりとプラス成長を維持しています。現時点では、金融政策が奏功して景気後退・リセッションは回避されるという楽観的な見方となっているのです。

このような公的機関の見通しの土台には、アメリカがソフトランディングに成功するとの考え方があります。想定に反して景気減速とインフレの再拡大が同時に発生した場合などには、現時点の想定より世界経済に与えるマイナスのインパクトが大きくなる可能性もあるでしょう。

日本の利上げ局面の収束を早める要因となる可能性

日本についても、国内では緩やかなインフレが進行する中で、現時点でアメリカの景気減速の波及リスクは限定的です。ただし、世界経済の見通しと同様で、これはアメリカの景気減速が緩やかな「ソフトランディング」にとどまることを前提としています。

日本の場合は、金融政策や為替動向に対する影響に留意が必要です。為替については先ほど紹介した通りで、円安局面が一巡し、しばらくは円高ドル安に振れやすい状況となります。

金融政策については、日本はアメリカと逆に政策金利の引き上げを進めている点に注意しましょう。2024年3月にマイナス金利を解除し、2024年7月にも追加利上げを行いました。

インフレが2%強の適度な水準で持続する中で、さらに利上げが行われる可能性もあります。ただし、アメリカ金利の引き下げと円高・ドル安の進行は、日銀の利上げの収束を早める要因の一つとなりえます。

日銀が利上げを進める一つのファクターとして、過度な円安の是正が考えられます。過度な円安は、輸入物価の高騰を通じて、インフレの加速をもたらす一因となるためです。

インフレをいたずらに加速させるのは日銀の本意ではないため、円安は間接的に利上げを後押しする材料となります。裏を返すと、アメリカの利下げと日本の利上げによる日米の金利差の縮小や円高の進行は、日銀の追加利上げの意欲を削ぐ要因となるのです。

利下げ開始後の景気動向・金融政策にも着目

パウエルFRB議長の発言を受けて、9月の利下げの可能性は相応に高まっています。市場の注目は、むしろその後の景気動向や利下げペースに集まりつつあると考えられます。利下げを進めても景気にポジティブな影響が見られなければ、FRBはさらに積極的な利下げを検討せざるを得ません。

リセッションのリスクが過度に懸念されていないという意味では、現時点ではアメリカ経済に対してやや楽観的な見方が広がっています。しかし、利下げ局面に突入しても景気減速に歯止めがかからなければ、景気減速が世界や日本に与えるインパクトは想定より大きなものとなるでしょう。

9月FOMCの一つのイベントだけでなく、今後の米国景気や金融政策の動向を継続的に確認していく必要があります。

この記事を書いた人

資産運用会社に勤める金融ライター。証券アナリスト保有。

新卒から一貫して証券業界・運用業界に身を置き、自身も個人投資家としてさまざまな証券投資を継続。キャリアにおける専門性と個人投資家としての経験を生かし、経済環境の変化を踏まえた投資手法、投資に関する諸制度の紹介などの記事・コラムを多数執筆。