投資信託の9割は損をする?

2024年から開始した「新NISA」によって、一大投資ブームとなりました。そもそも、新NISAが始まる前から、旧NISAの「一般NISA」または「つみたてNISA」、iDeCoで資産形成を始めている人にとっても、2024年は大きく資産が増えた1年だったのではないでしょうか。

NISAとiDeCoには、投資で得られた利益に対する税金がかからないという特徴があります。総称して「非課税投資制度」と言われることもあります。そして、これらの制度に共通している投資商品の選択が「投資信託」です。

「毎月5万〜10万円ではじめる資産運用。おすすめの資産配分や投資信託【2024年改訂版】」の記事でも紹介しましたが、投資信託はコアサテライト戦略のコア資産に当たる重要な投資資産です。

ところが、この投資信託には個人が購入できるもので約6,000本あります。「選択肢がたくさんある」と言えば聞こえはいいですが、6,000本の9割近くが「売る側にとって都合のよい金融商品」だということをご存じでしょうか?

つまり、私たちにとっては損をする商品が9割ということです。正しい知識がなければ、本当に儲かる商品を選ぶのは至難のワザなのです。

そこで、投資信託を選ぶ7つの基準を紹介し、タイプ別おすすめ投資信託をご紹介します。

本当に儲かる投資信託を選ぶ7つの基準

基準1:アクティブ型よりもインデックス型がベター

投資信託には、運用方法の違いによって大きく「インデックス型」と「アクティブ型」に分かれます。日本株価指数「TOPIX」、米国株価指数「S&P500」、全世界株価指数「MSCI ACWI」といった、市場の値動きを示す指標と連動することを目指すのがインデックス型。指標よりも高い成果や、「年10%」などと絶対収益を掲げて運用されるのがアクティブ型です。

「アクティブ型のほうが一見儲かりそう」と思う方は意外と多いようです。しかし、インデックス型を選んだ方がベターです。まず過去の運用成績では、アクティブ型は長期の運用になればなるほど、インデックス(指数)にほとんど勝てていないというデータがあります。

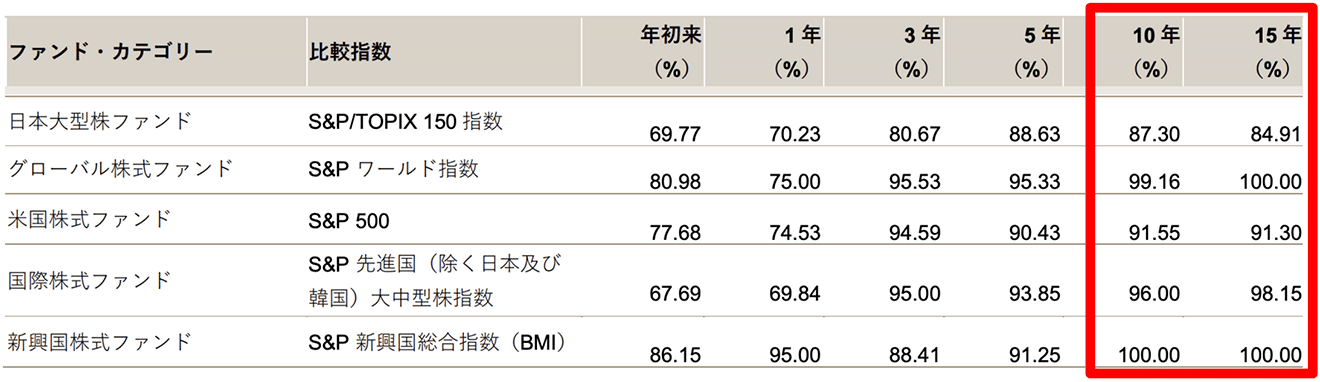

<インデックス(指標)に勝てなかったアクティブ型の割合>

「SPIVA日本スコアカード(2024年上半期版)」によると、アクティブ型の投資信託を10年・15年運用した時点で、インデックス(指標)にほぼ勝てていないことがわかります。日本の大型株ファンドは15%前後と勝てているので善戦してはいますが、将来も勝ち続ける保障はありません。アクティブ型を選ぶにはそれなりの選択眼を養う必要があります。

加えて、アクティブ型の信託報酬(投資信託の保有コスト)は年1〜2%と高く、この信託報酬を踏まえて、インデックス型のパフォーマンスを超えているファンドはほとんどありません。信託報酬は、運用成績が悪くても必ず支払う必要がある手数料です。過去の運用成績とコスト面を踏まえると、インデックス型を選んでおいたほうがベターです。

基準2:購入時手数料(販売手数料)は無しのファンド

投資信託で注意しないといけない手数料は、買うときにかかる購入時手数料(販売手数料)と持っている間ずっとかかる信託報酬の2つがあります。購入時手数料は、投資信託の購入金額に対して最大で3%程度かかります。

例えば、購入時手数料が3%の投資信託を100万円分買った瞬間に、3万円が引かれると知ったら、誰もが驚くのではないでしょうか。購入時手数料は、金融機関ごとに設定できます。そのため、同じ投資信託でも購入時手数料が安い(ない)金融機関と高い金融機関があります。購入時手数料が安い(ない)投資信託のほうが得になります。できるだけ安く買えるところを探すべきでしょう。

新NISA「つみたて投資枠」とiDeCoの商品は購入時手数料がかかりませんが、新NISA「成長投資枠」ではかかる金融機関もあるので注意が必要です。

基準3:信託報酬・実質コストともに低いファンド

信託報酬は持っている間ずっとかかるわけですから、投資家目線に立てば当然低いほうが良いのです。投資期間が長くなればなるほど、少しの差でもやがて大きな差になります。

「新NISAでは「オール・カントリー(オルカン)」が良いって聞くけど、商品はたくさんある…何を選べばいいの?」の記事でも信託報酬の重要さを紹介したことがあります。

「オルカン」は、三菱UFJアセットマネジメントが運用する投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」の愛称です。非常に人気があるのですが、それは超低コストファンドだからです。全世界株式インデックスファンドの中でも超最安水準であり、信託報酬は年0.05775%です。

しかし、全世界株式インデックスファンドは他にもたくさんあります。実際、新NISAの「つみたて投資枠」でも20本ほどあり、信託報酬が最も高いものに「eMAXIS 全世界株式インデックス」があります。運用会社がオルカンと同じで、限りなく商品名も似ていますが、全く別の商品であり、信託報酬は年0.66%です。

同じ指数に連動する商品なら運用成績に差はないはずです。実際には後述するように「トラッキングエラー」があることで、運用パフォーマンスにブレは生じるのですが、「オルカン」も「eMAXIS 全世界株式」も運用会社が同じなので、理論上は信託報酬の差が資産額に影響してくるだろうと考えられます。

元記事では「オルカン」と「eMAXIS 全世界株式」にそれぞれ月5万円ずつ投資し、年5%で運用できた場合の資産額を紹介しています。資産額の差は、20年後は約136万円、30年後は約430万円となっています。信託報酬はできる限り安い方がいいということは分かりましたね。ただし、0.01%程度の差であればあまり気にしなくても良いとは思います。

なお、信託報酬だけ見ていればOKということではありません。実際に投資家が負担した手数料は「実質コスト」です。実質コストの確認は必ずしましょう。信託報酬自体が安く抑えられていても、その他の手数料がかかり、想定以上の負担をしている場合が結構あります。

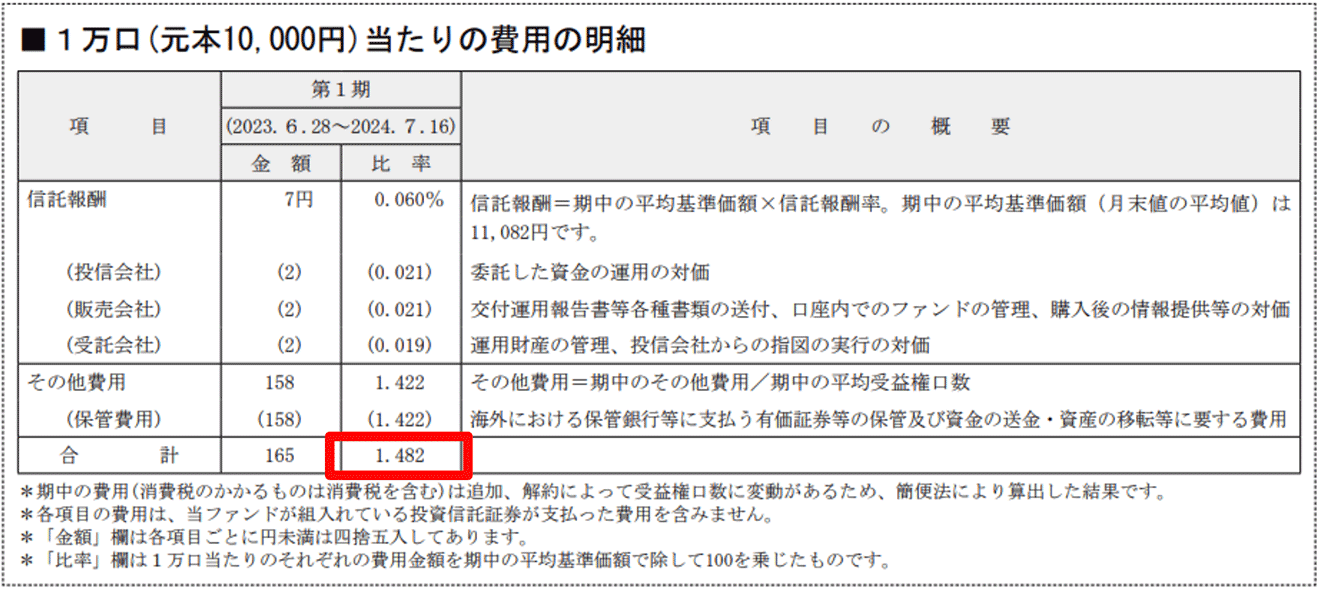

たとえば、「PayPay投資信託インデックス先進国株式」の信託報酬は年0.0572%と、同種ファンドの中で最安水準です。しかし、2023年6月28日から2024年7月10日の実質コストは、年1.482%となっています。

<PayPay投資信託インデックス先進国株式の実質コスト>

低い信託報酬だけ見て購入していたら、実際には年1.482%と、アクティブファンド並みの手数料を負担していたというわけです。「その他費用」の欄を見ると、PayPay投資信託インデックス先進国株式の資産は「海外における保管銀行等に支払う有価証券等の保管及び資金の送金・資産の移転等に要する費用」、要するに保管費用が1.422%と高いことがわかります。

ちなみに、オルカンの2023年4月26日~2024年4月25日の実質コストは年0.131%、海外保管費用は年0.027%と非常に軽微です。

投資信託の実質コストは、運用開始から1年経過後に出される運用報告書でわかります。したがって、本当にコストの安い投資信託を選ぶには、

- 運用から1年以上経過しているファンドの中から

- 信託報酬で手数料の安い商品を選び

- 運用報告書に記載の実質コストが安いものを選ぶ

という流れで探すとよいでしょう。

低コストの新設ファンドが出てきた時は、発売時には実質コストがわからないので注意が必要です。

基準4:月次資金流入が堅調で、純資産総額と基準価額は右肩上がりのファンド

純資産総額は投資信託が組み入れている株式や債券などの資産の合計金額(時価総額)です。基準価額は純資産総額を投資信託の総口数で割って求めますが、投資信託の値段を表します。

この純資産総額と基準価額は右肩上がりのファンドを選ぶのが大切です。純資産総額と基準価額が右肩上がりになるためには、投資家からのお金が断続的に流入する(月次資金流入堅調)こと、安定的に運用パフォーマンスを出すことです。ただ前者の方が影響は大きいです。

投資信託の運用方針に沿った運用を行うためには、相応のお金が必要です。お金が集まらなければ、商品性を維持できなくなったり、効率的な運用ができなくなったりします。純資産総額の減少が続くと、「繰上償還」になる可能性があります。繰上償還とは、運用会社が運用を終了し、その時点での資産額で資金が返還されることです。

もしも繰上償還が行われる時点で運用損を抱えていたら、その損が強制的に「実現損」になってしまいます。その後の回復や値上がりを待つことができなくなるのですから、これはマイナスです。

投資方針に沿った運用を実現するには、純資産総額はある程度大きくなければならないといわれています。インデックス型・バランス型なら純資産総額は大きいほうがいいでしょう。一方、アクティブ型は、純資産総額は大きければ良いわけではなく、適切なサイズであるかがポイントです。例えば中小型の株式が投資対象であるアクティブ型ならば、純資産総額は200億円〜500億円が適正サイズです。

基準5:業績が安定している「運用会社」のファンド

運用会社の業績は必ずチェックしておきましょう。新NISA対象ファンドも提供している「PayPayアセットマネジメント」は、2024年10月11日、2025年9月末をめどに事業を終了することを発表しました。事業終了の理由は、5期連続の赤字を計上していたためです。

これにより、運用商品12本のうち、4本は繰上償還、8本はアセットマネジメントOne株式会社に変更され、引き続き運用が行われることとなりました。上述した繰上償還は、このように運用会社の懐事情でも起こりうるということです。

インデックス型はただでさえ信託報酬が安いうえに、引き下げ合戦となっています。そんななかにあって、お金の集まらないファンドを運用しつづけても、運用会社は赤字が続くだけなので、運用を打ち切るというわけです。財務情報(決算公告)は、各運用会社のウェブサイトに掲載されていますので確認し、事業継続に懸念がないのかを調べましょう。特に新興の運用会社は要注意です。

実際、投資信託は人気のある商品とそうでない商品で二極化しています。今後も、新NISAの対象商品であっても、繰上償還される投資信託はたくさんあるでしょう。現状300本ほどある新NISA「つみたて投資枠」の対象商品から50本、100本などと繰上償還になる商品が出てきてもおかしくありません。

基準6:トラッキングエラーは小さいほどいい

インデックス型は、100%指数と連動するわけではありません。トラッキングエラーとは、そのベンチマークである指数の値動きと投資信託の値動きの差を数値で表したものです。インデックス型の商品ごとに指数との連動に差があるため、運用パフォーマンスも実は少しずつ差があります。指数のリターンよりも、ファンドのリターンが低いということも起こります。

トラッキングエラーの数字が小さいほど、ベンチマークである指数と連動している、ということを表します。インデックス型はベンチマークと連動することが目標なので、小さいほど良いファンドということになります。

基準7:分散投資を意識するなら、市場カバー率は80%を超えている方がベター

日本の株価指数でよく見聞きするのは、日経平均株価とTOPIX(東証株価指数)でしょう。日経平均株価は日本経済新聞社が、東京証券取引所プライム市場上場銘柄から選定した225銘柄から構成されます。

TOPIXは日本の株式市場を概ねカバーする株価指数です。2022年4月に指数の見直しがスタートし、2022年4月末時点で約2,100銘柄でしたが、2025年1月末時点で約1,700銘柄になる見込みです。

どちらを選ぶべきかですが、TOPIXの方がベターです。リスクを抑えながら、リターンを高めたい場合には、市場全体をカバーする商品を選んだ方が良いからです。ただし、市場カバー率は「80%」以上が目安です。80%を超えてくると、100%に近づいたとしても、リスクやリターンはさほど変わらないからです。

例えば、米国株価指数には「CRSP US Total Market Index」と「S&P500」があります。CRSP US Total Market Indexは大中小型株約3,600銘柄で構成されていて、米国株式市場カバー率はほぼ100%です。S&P500は大型株500社で構成され、米国株式市場カバー率は80%です。カバー率に差はかなりありますが、実際の両者のリスク・リターンはほぼ変わりません。したがって、カバー率が80%を超えているならば、気軽に選んでも問題はありません。

お金のプロが選ぶ、タイプ別おすすめ投資信託

以上を踏まえて、タイプ別おすすめ投資信託を選びました。以下、断りがなければ2024年11月25日時点の数字です。

【リスクを抑えながら増やしたい人向け】

●投資信託(1):ニッセイ・インデックス・バランスファンド(4資産均等型)

| 設定日:2015年8月27日 純資産総額:679 億円 基準価額:18,469 円 信託報酬(税込):年0.154% 実質コスト:年0.171%(2022年11月22日~2023年11月20日) トータルリターン(5年・年率):9.17% ※2024年11月22日時点 リスク(5年・年率):10.59% ※2024年11月22日時点 |

国内外の株式と債券に25%ずつ投資する「4資産均等型」と呼ばれるバランス型の投資信託です。株式と債券の比率が50%ずつで、国内と海外の比率も50%となるため、今回紹介する投資信託の中では、よりリスクを抑えながら堅実に増やす資産配分であるといえます。

●投資信託(2):eMAXIS Slimバランス(8資産均等型)

| 設定日:2017年5月9日 純資産総額:3,157億円 基準価額:17,008円 信託報酬(税込):年0.143% 実質コスト:年0.194%(2023年4月26日~2024年4月25日) トータルリターン(5年・年率):8.02% ※2024年11月22日時点 リスク(5年・年率):13.58% ※2024年11月22日時点 |

国内・先進国・新興国の株式と債券、国内・国外の不動産(リート)の8つの資産に均等に投資する「8資産均等型」のバランス型投資信託です。「ニッセイ・インデックス・バランスファンド(4資産均等型)」より国内比率、債券比率が小さく、不動産や新興国の資産などが入っているため、リスクは高めです。本ファンド1本で8つの資産に分散投資ができる手軽さもあり、順調に資産が増えています。

【積極的に増やしたい人向け】

●投資信託(3):eMAXIS Slim 全世界株式(オール・カントリー)

| 設定日:2018年10月31日 純資産総額:4兆7,981億円 基準価額:27,115円 信託報酬(税込):年0.05775% 実質コスト:年0.194%(2023年4月26日~2024年4月25日) トータルリターン(5年・年率):18.92% ※2024年11月22日時点 リスク(5年・年率):20.14% ※2024年11月22日時点 |

MSCI ACWIとの連動を目指す投資信託です。世界株式市場カバー率は85%。超低コストで、世界中の株式に分散投資可能。「eMAXIS Slim」シリーズには純資産総額が増えるごとに実質的な信託報酬率が下がる「受益者還元型信託報酬」という仕組みがあります。

●投資信託(4):eMAXIS Slim 米国株式(S&P500)

| 設定日:2018年7月3日 純資産総額:6兆1,285億円 基準価額:33,289円 信託報酬(税込):年0.09372% 実質コスト:年0.104%(2023年4月26日~2024年4月25日) トータルリターン(5年・年率):23.19% リスク(5年・年率):21.08% |

S&P500との連動を目指す投資信託です。米国株式市場の時価総額の約80%をカバーしています。超低コストで、米国株式市場全体に分散投資が可能です。「eMAXIS Slim」シリーズには純資産総額が増えるごとに実質的な信託報酬率が下がる「受益者還元型信託報酬」という仕組みがあります。

【超積極的に増やしたい人向け】

●投資信託(5):ニッセイNASDAQ100インデックスファンド

| 設定日:2023年3月31日 純資産総額:2,354億円 基準価額:18,985円 信託報酬(税込):年0.2035% 実質コスト:年0.217%(2023年9月21日~2024年9月20日) トータルリターン(年率):-- リスク(年率):-- |

S&P500の過去の運用パフォーマンスを凌駕する指数として「NASDAQ100」があります。NASDAQ100はナスダック証券取引所の上場銘柄のうち、金融業を除く時価総額上位100社で構成。構成銘柄の約6割が情報技術系。本ファンドは同種ファンドの中で、実質コストが最も安いのが特徴。

【増やしつつ定期的に分配金をもらいたい人向け】

●投資信託(6):SBI日本高配当株式(分配)ファンド(年4回決算型)

| 設定日:2023年12月12日 純資産総額:817億円 基準価額:11,260円 信託報酬(税込):年0.099% 実質コスト:-- トータルリターン(年率):-- リスク(年率):-- 組入銘柄の配当利回り:4.07% ※2024年10月31日時点 分配金利回り(1年):3.76% |

配当利回り水準が平均より高い銘柄を中心に投資する日本高配当株ファンド。2023年12月に運用開始、分配金は2024年4月140円、7月140円、10月140円と出ていて、分配金利回りは3.76%。分配金健全度(投資家が手にした分配金のうち「普通分配金」が占める割合)の実態はこれから判明するので気になるところです。

信託報酬は年0.099%と日本高配当株ファンドの中で最安水準。実質コストは現時点では分かりません。現状、販売会社がSBI証券とSBI新生銀行しかないため、投資のしづらさはありますが、SBI証券を開いているユーザーにとっては利用価値の高い商品です。

●投資信託(7):楽天・高配当株式・米国ファンド(四半期決算型)

| 設定日:2024年9月18日 純資産総額:761億円 基準価額:11,289円 信託報酬(税込):年0.192% トータルリターン(年率):-- リスク(年率):-- 組入銘柄の配当利回り:3.43% ※2024年11月25日時点、ドルベース 分配金利回り(1年):-- |

「シュワブ・米国配当株式ETF(SCHD)」に投資して配当収益の確保と中長期的な値上がり益の獲得をめざす、ファンドオブファンズ形式の投資信託です。SCHDはダウ・ジョーンズ US ディビデンド 100 インデックスのパフォーマンスへの連動をめざすETFであり、連続10年以上配当を続けている約100銘柄で構成されています。信託報酬は年0.192%と低コストで投資が可能。2024年9月27日に販売開始したばかりですが、純資産総額は750億円を超えています。現状、販売会社が楽天証券しかないため、投資のしづらさはありますが、楽天証券を開いているユーザーにとっては利用価値の高い商品です。

なお、SBI証券も負けていません。同ファンドの人気に対抗すべく、「SBI・S・米国高配当株式ファンド(年4回決算型)」[実質的な負担:年0.1238%]を2024年12月20日に設定するようです。

資産形成に取り組みましょう!

今回紹介した商品選びのポイントやタイプ別おすすめ投資信託を参考にしていただき、資産形成に取り組んでいただければ幸いです。

※本記事で紹介した個別銘柄については、あくまでも参考として申し述べたものです。投資の最終決定は各自の責任でお願いいたします。

この記事を書いた人

(株)Money&You代表取締役。中央大学客員講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に(株)Money&Youを創業し、現職へ。マネーコンサルタントとして、資産運用・税金・Fintechなどに関する執筆・監修、書籍、講演などマネーリテラシー向上に努めている。著書は「はじめてのNISA&iDeCo」(成美堂)など多数。日本証券アナリスト協会検定会員。ファイナンシャルプランナー(AFP)。