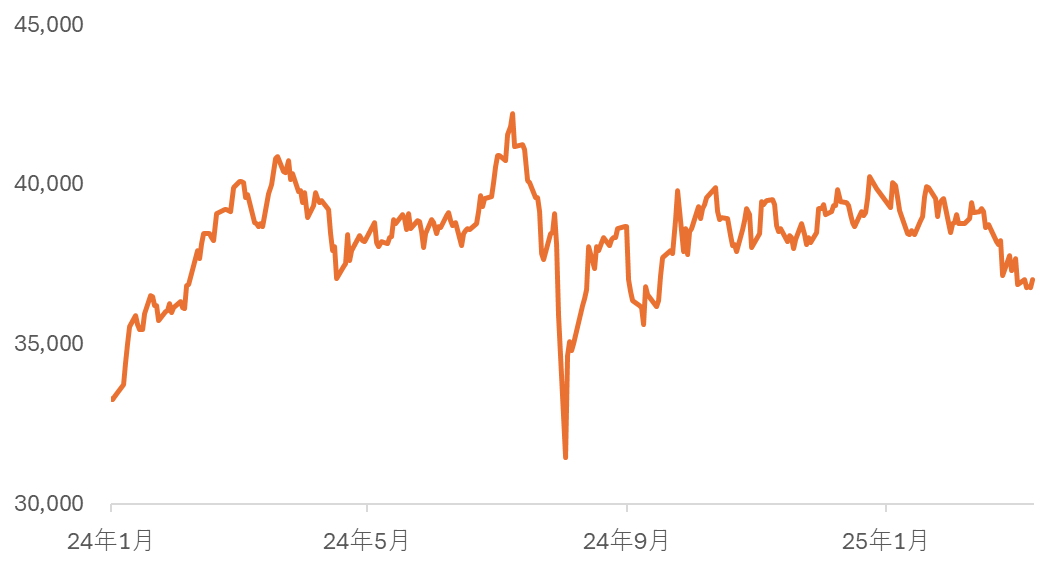

日米株とも直近高値から10%以上の下落に

2025年3月13日に、S&P500が最後の高値から10%の下落幅となり、ブルームバーグなどでは「調整局面入り」と報じられました。調整局面とは、投資家による株の利益確定やポジション調整が進むことにより、高値から少し下落したところで踊り場状態になることを言います。一般には52週高値(過去1年の中での最高値)から10%下落することが「調整局面入り」の目安です。

2025年3月は日米株がともに調整に入ったタイミングとなりました。元々日本は2024年7月の高値から10%以上下落した水準での推移が続いているためです。調整局面は、調整が一巡した後にさらに株価が上昇するか、あるいはトレンドが変化するかの転換点とも言えます。株や投資信託で投資をしている方にとっては、今後の動向に特に注意すべき局面ともいえます。

日経平均の推移

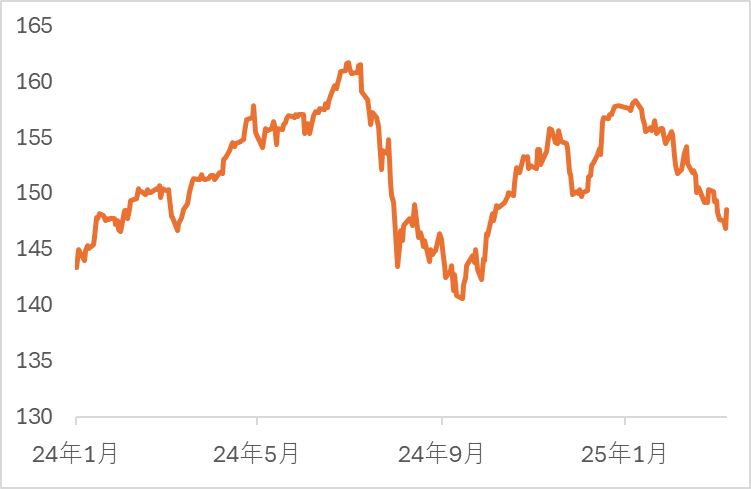

さらに、円高も進行しています。足元は1ドル=140円台後半で推移しており、一時期1ドル=160円台の円安の時期もあったことを踏まえると、円安の勢いは幾分弱まったように見受けられます。

ドル・円相場の推移

トランプ大統領の政策やスタンスが不透明要因に

株価の調整は、大きな理由なく始まるケースもありますが、2025年3月については、主にトランプ大統領が主導するアメリカの政策や外交が投資家のリスク回避を助長する要因となっています。今回の株価の下落要因について、みていきましょう。

トランプ大統領の関税政策に対する懸念

トランプ大統領の積極的な関税が、市場の懸念材料となっています。2023年にはアメリカの貿易赤字が過去最大額になった中、トランプ大統領は貿易の不均衡を是正し、国内産業を守るとの考えのもと、関税の引き上げを進めています。

3月20日執筆時点で発表されている内容は以下のとおりです。

| 対象 | 概要 | 現状 |

|---|---|---|

| 中国 | 全輸入品に10%の追加関税 | 発動済 |

| カナダ・メキシコ | 全輸入品に25%の追加関税 | 発動済 |

| 鉄鋼・アルミニウム | 25%の追加関税 | 発動済 |

| 相互課税 | 貿易相手国と同水準に引き上げ | 4月以降に判断 |

| 自動車 | 25%程度の追加関税の可能性 | 4月以降に判断 |

| 半導体・医薬品 | 25%以上の追加関税の可能性 | 言及のみで具体政策未発表 |

すでにいくつかの関税は実行されていて、今後4月以降にさらに複数の関税が実行される可能性があります。

アメリカは多くの国と多額の貿易を行っているため、関税の引き上げは、まずグローバル経済に影響を及ぼすと思われます。また、国内産業を守るための政策のはずでありながら、アメリカ経済の悪化も懸念材料です。

まず、他国の経済にとってマイナスであるのは明白と言えます。関税が課されるということは、関税を負担するか、関税によるコストを価格に転嫁せざるを得ません。前者は利益の減少となりますし、後者はアメリカ国内の競合との価格競争において不利になります。

世界第2位の経済規模を持つ中国の全輸入品に対する関税引き上げ、全世界の鉄鋼・アルミニウムや自動車の関税引き上げは、グローバル経済の減速を引き起こす恐れがあるでしょう。

さて、関税の引き上げは、アメリカの国内経済にもマイナス要因となる可能性があります。関税引き上げにより、アメリカに入ってくる輸入品の価格上昇要因となります。価格が上昇したからといって、全ての製品が国内生産品に置き換わるわけではありません。

仮にアメリカ国内で製造されていたとしても、原材料に輸入品が含まれれば、価格上昇を引き起こす可能性があります。これらの要因により、アメリカ国内ではインフレの加速が懸念されます。

経済成長を伴わないインフレの加速は、その国の経済にとって逆風要因です。関税の引き上げによるインフレがアメリカ国内の消費手控えにつながり、経済悪化を引き起こす可能性があります。これらの懸念材料は、足元の株式市場の調整の一因となっていると考えられます。

地政学リスクも意識される局面

世界情勢に対する懸念は、株価の調整に加えて、円高の一因にもなっていると考えられます。足元はロシア・ウクライナ間の情勢や中東情勢において不安定な状態が続いています。

ロシア・ウクライナ間については、トランプ大統領が停戦交渉を主導する役割を果たすと期待されています。停戦にむけた協議が進められるなど、一定の成果は見えつつあるものの、予断を許さない状況です。また、ウクライナへの支援打ち切りを交渉のカードとするような手法や、欧州を置き去りにして進められる交渉は、米欧間の連携の弱体化を引き起こすリスクもあります。

中東においては、アメリカがイスラエルの紛争解決の糸口をつかめていないことや、中東諸国へ介入する様子が見られることが懸念材料です。3月には、過激派への圧力を目的にイエメンへの空爆を行ったことで一段と懸念は高まっていると言えます。

トランプ大統領の外交政策について、足元は世界情勢の悪化を引き起こす火種となると懸念されています。これも株価の下落要因の一つとなっているほか、リスク回避局面で資産逃避先とみなされやすい円の所有需要を高める一因に。円高が進行する要因にもなっています。

投資信託への投資で高まる、海外市場リスク

株価が調整する中で、資産規模が減少して不安を感じている方も少なくないでしょう。2024年のNISAの制度変更により、資産運用を積極化させた方が多くいます。その資産の多くは、少額で購入してもリスク分散が働く投資信託に流れていると考えられます。

近年の投資信託の人気銘柄を見る限り、近年投資を始めた方の資金は、海外へ投資する投資信託に大量に流れていて、多くの方の資産が海外の市場変動リスクを受けやすくなっている可能性があります。ここからは、投資信託の海外市場に対するリスクと、その対処法について考えてみましょう。

NISAでは海外株式に投資する投資信託が人気

大手証券会社のNISAでの投資信託の買付け金額を見ると、たとえば以下のような海外株式に投資するファンドが上位を占めています。

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 米国株式(S&P500)

- SBI・V・S&P500インデックス・ファンド

- iFree NEXT FANG+インデックス

- <購入・換金手数料なし>ニッセイNASDAQ100インデックスファンド

特にeMAXIS Slim 全世界株式(オール・カントリー)とeMAXIS Slim 米国株式(S&P500)はいずれも純資産残高が5兆円を超えていて、この2つだけで12兆円近い資金を集めています。

2024年の制度変更により、非課税期間が恒久化したため、NISAはこれまで以上に老後資金の「長期投資」を念頭に活用している方が多いと考えられます。こうした海外株式へ投資するインデックス投資信託は手数料が安く、またアメリカおよびグローバルな長期での資産成長が期待できることから、人気を集めているようです。

資産の海外市場に対する変動リスクに注意

NISAなどを通じて海外株式に投資する投資信託を購入すると、資産の海外市場に対する変動リスクが大きくなる点に注意が必要です。投資信託は、日本の証券会社で簡単に売買できますし、多くの銘柄が日本円で取引できるため実感が湧きにくいですが、それぞれのファンドの投資先に応じたリスクが生じます。

たとえばS&P500に連動するインデックス投資信託を購入するのは、米国株に分散投資するのに近いリスクを取ることになります。世界株の投資信託であれば、世界中の代表企業の株に分散するのと同様です。

海外株に投資する投資信託に人気が集まる現状を踏まえると、多くの個人投資家(特にNISAをきっかけに最近投資を始めた方)の資産において海外株式が大きな割合を占めていると考えられます。いつのまにか、海外の市場リスクの影響を大きく受けるポートフォリオになっている可能性があるのです。

投資信託を通じた海外株式への投資で高まるリスクとは?

海外株式への投資が増えると、たとえば次のようなリスクの影響が大きくなる可能性があります。

- アメリカやグローバル経済の変動リスク

- 地政学リスクや情勢悪化のリスク

- 為替リスク

海外の株に投資していれば、それだけ海外の経済変動の影響をダイレクトに受けます。グローバル経済が力強く成長している局面ではこれはむしろメリットですが、経済悪化や成長の鈍化が見られれば、株が下落して資産が目減りする可能性があります。

また、海外の株式は日本国内の資産と比べると地政学リスクの影響を大きく受ける可能性があります。足元の中東やロシア・ウクライナにみられるような情勢の悪化は、株価のリスク回避要因のひとつです。日本国内は政治的にも対外的にも情勢が安定していることから、日本株は相対的に地政学リスクの影響を受けにくいと考えられます。日本国内の資産と比べても、海外の株は地政学リスクが価格変動要因の一つとなりやすいのです。

海外株に投資する投資信託は、ファンドの中で為替変換を行って、海外株それぞれの通貨で投資をします。投資信託自体は円で購入できても、外国の通貨建ての資産をファンドの中で保有しているため、為替リスクが発生しています。

すなわち、現地で株価が上昇していても、円高が進んで含み損が発生するケースがあるのです。投資信託を多く保有した結果、外国通貨の為替リスクも負っていることを忘れないようにしましょう。

不動産投資は海外市場のリスクから資産を守るうえで有効

足元の株価の調整を踏まえて、資産の海外市場のリスクが気になっているという方は、日本国内の不動産投資に目を向けてみるのも一つの方法です。不動産を自分の資産に取り入れることで、海外資産とのリスク分散が働き、資産の安定化が期待されます。海外市場とのリスク分散や、資産の安定化という観点での、不動産投資の魅力をまとめました。

海外の動向の影響を受けにくい

国内の不動産は、当然ながら海外資産と比べると海外の動向の影響を受けにくいといえます。日本国内にある不動産は、日本国内の賃貸需要やオフィス需要、日本国内の不動産の取引状況などが変動要因です。

日本国外の経済変化の影響や、海外情勢の悪化の影響などをあまり受けずに済みます。また、日本国内にある不動産は、ほとんどの場合日本円で取引されるので、為替変動の影響を受けることもありません。不動産を保有すれば、海外発の市場変動の影響を抑えることが可能です。

株式と比べると価格が安定

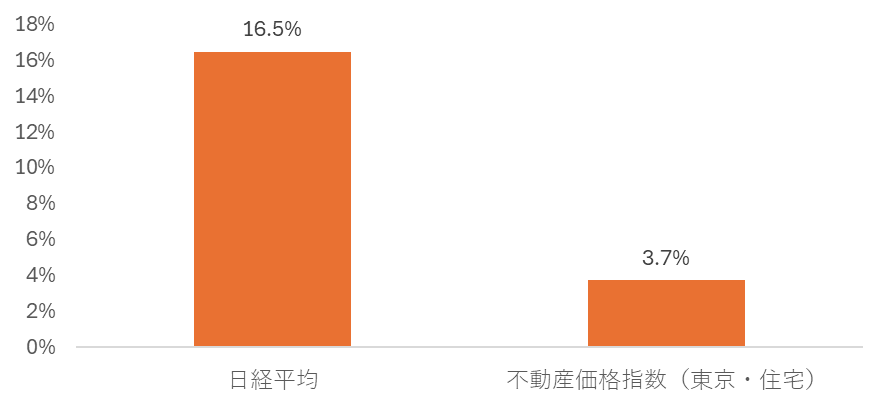

不動産は、株式と比べると相対的に価格が安定しています。2015年1月~2024年12月の日経平均と不動産価格指数の変動率の標準偏差(年率)は次のとおりです。

各市場の標準偏差

標準偏差は数字の散らばり具合を表すものです。上記の数値の場合、日経平均は1年間のリターンの平均との乖離率が、68.3%の確率で平均の±16.5%に収まると推測される、という意味になります。不動産価格指数は、それが±3.7%に収まるということです。

簡単に言うと、不動産投資の方が年率リターンの平均値から乖離しにくい、すなわち価格が安定しているということを意味します。不動産は株と比べて価格変動リスクが小さい傾向にあるため、資産の価格変動幅を抑えるうえで有効な投資先の一つです。

安定した賃料収入が期待できる

ローン返済後は、毎月安定した賃料収入が期待できるのもメリットです。不動産投資では、毎月入居者から得られる賃料が収益源の一つとなります。空室が発生していなければ、毎月安定した賃料が手に入ります。毎月安定した収入(いわゆるインカムゲイン)があると、売却時に価格が下落していても、トータルで見ればリターンがプラスになります。投資期間が長くなればなるほど、価格下落に対する耐久力は増していきます。

例:購入時2,000万円の区分マンションで年間100万円の賃料収入を得る場合

| 投資期間 | 総賃料収入 | 売却時の損益分岐点* カッコは購入時からの価格下落率 |

|---|---|---|

| 5年 | 500万円 | 1,500万円(▲25%) |

| 10年 | 1,000万円 | 1,000万円(▲50%) |

| 20年 | 2,000万円 | 0万円(▲100%) |

*総賃料収入によるプラスと売却損を合計して、リターンがゼロになる売却価格。簡単化のため税金やランニングコストは考慮せず

このように長期で投資を続けるほど価格下落のダメージを受けにくくなり、資産としての安定性が増すのも不動産の特徴です。投資信託で長期投資をするときに、資産を守る目的で不動産を合わせて保有しておくのも有効な戦略といえるでしょう。

投資信託と不動産投資でバランスの取れた資産構成に

足元はアメリカの政策や地政学リスクを背景に、株価の調整や円高が進んでいます。足元の株価調整において自身の資産の目減りが気になる方は、もしかすると投資信託を加味した海外資産への実質的な投資比率が高すぎるのかもしれません。長期で安定した資産運用に取り組むうえで、海外の市場変動リスクを過度に負わないよう注意が必要です。

今回紹介したように、日本での不動産投資は、海外市場のリスクをあまり受けずに済む資産です。また、価格変動が相対的に小さく、毎月の賃料収入を得られる点から、資産価値の安定に役立つ投資先といえます。NISAでの投資とうまく組み合わせて、より安定性の高い資産構成を構築しましょう。

この記事を書いた人

資産運用会社に勤める金融ライター。証券アナリスト保有。

新卒から一貫して証券業界・運用業界に身を置き、自身も個人投資家としてさまざまな証券投資を継続。キャリアにおける専門性と個人投資家としての経験を生かし、経済環境の変化を踏まえた投資手法、投資に関する諸制度の紹介などの記事・コラムを多数執筆。