為替:「マイナス金利導入」の為替への影響

1月29日に日銀がマイナス金利導入を決定した。しかし、その後のドル円相場は一旦円安ドル高に振れたものの、2日しか持たず、その後の円高進行によって、マイナス金利導入後の円安は完全にリセットされてしまった。

過去の緩和(2013年の異次元緩和導入、14年の量的緩和拡大を指す、以下同じ)決定の後は、長期にわたって円安ドル高基調となったが(表紙図表参照)、今回は完全に様相が異なっている。マイナス金利導入の為替への影響と今後の相場展開を考えてみたい(マイナス金利政策自体の評価は後のページに記載)。

◆マイナス金利は明らかに円安材料

まず、マイナス金利がドル円に与える影響を考えると、明らかに円安材料だと筆者は思う。それは、マイナス金利導入によって、本邦市場金利に低下余地が生まれたためだ。金利は通貨の価値に影響する。本邦金利はマイナス金利決定後にマイナス幅を有意に広げており、円を保有することの魅力減退に繋がっている。

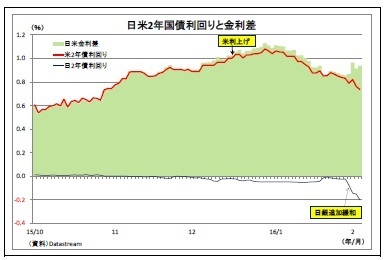

ドル円相場で考えた場合でも、本邦金利の低下は日米金利差拡大に繋がるため、円安ドル高要因となる。実際、金融政策を反映しやすい2年国債利回りで見ると、マイナス金利決定以降、日米金利差がやや拡大している。

◆円安が進まなかった理由(1):マイナス金利の弱み

それではなぜ円安が進まなかったのだろうか?まずはマイナス金利導入には弱みがあるためだ。一つは影響が読みにくい点だ。過去の緩和は量的緩和の急激な拡大という従来路線の延長であり、わかりやすかったうえに副作用への懸念も高まりにくかった。

今回のマイナス金利導入は日銀としては新たな試みであるうえ、海外での事例も限られており、効果が不透明なうえに副作用への懸念も高まりやすい。

マイナス金利政策は簡単に言うと「金融機関(特に銀行)の収益を犠牲にして緩和効果を得る」ものであるため、懸念されている副作用も金融機関絡みのものが多い。具体的には、銀行による各種手数料引き上げ、貸出金利へのコスト分の上乗せ、金融機関のリスク許容度の低下による投融資の萎縮などだ。

これらは現在起きているわけではなく、今回の枠組みは金融機関に過度の影響を与えない工夫もみられるが、完全には否定できないシナリオだ。もし、副作用が大きくなると、実体経済に悪影響が出るうえ世論や政治の反発が高まり、さらなるマイナス金利の拡大は難しくなる(打ち止め感が出てしまう)。

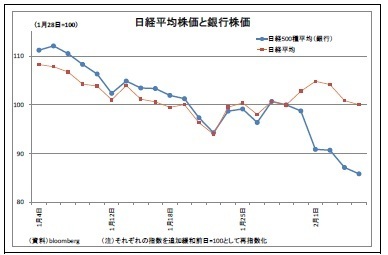

また、マイナス金利が銀行の株価押し下げに働くことも、円安の勢いを削ぐ要因になっている。リスク回避通貨である円は、株価が上がればリスク選好によって売られやすくなる傾向があるのだが、今回の決定後は、銀行株が大きく下落し、日本株上昇の重石となった。

さらに、マイナス金利が異次元緩和の円滑な運営自体に悪影響を与える可能性もある。

これまでは銀行が日銀の国債買入れに応じた後、日銀当座預金に積んでおけば0.1%の金利収入を得ることが出来たが、これからは少なくとも0.0%、下手をすれば▲0.1%のマイナス金利が適用されてしまう(*1)。収益悪化を危惧した銀行が日銀の買入れに応じなくなり、マネタリーベースの積み上げが順調に進まなくなるリスクがある。この場合は日銀の金融政策に対する信認が低下するだろう。

これらマイナス金利がもたらす副作用への懸念が高まっていることが、マイナス金利が円安材料として従来の緩和策ほど評価されない要因になっていると考えられる。

(*1)日銀がマクロ加算額を設定することによって0.0%と▲0.1%の金額が決まる