保険料の支払いや保険金の受け取りを、日本円ではなく外国の通貨で行う「外貨建て保険」。その性質上、為替の影響を大きく受けるため注意が必要だが、仕組みを理解しないまま契約してしまって後悔する人も少なくない。 この記事では、外貨建て保険への加入を検討している人や、すでに加入しているが最近の円相場の動きに不安を覚えている人のために、外貨建て保険のしくみやメリット/デメリットのほか、円安時にどのような影響を受けるのか、円安時の加入や解約についてどう考えればよいのかを解説する。

外貨建て保険(ドル建て保険)とは?

そもそも「外貨建て保険」とは、外国の通貨で保険料の支払いや保険金の受け取りを行う保険全般を指す言葉だ。使う通貨によっては「ドル建て保険」と呼ばれることもある。

なぜわざわざ日本円ではなく外貨建てにするのかというと、外国のほうが日本より金利が高いからだ。

日本は世界的に見ても特に「低金利」の国であり、銀行にお金を預けていてもなかなか増えない。しかし海外に目を向けると、日本より高い金利を設定していてお金が増えやすい状況になっている国が多数存在する。外貨建て保険はそれを利用して、保険に「お金が増えやすくなる機能(資産運用の機能)」を付けているのだ。

ただ、外貨建て保険にはメリットだけではなくデメリットも存在する。

詳しくは後述するが、支払い時は日本円を外貨に換え、受け取り時は外貨から日本円に換えるという特性上、為替の影響を免れることができない点に注意が必要だ。

円安・円高とは?

外貨建て保険を理解するのに欠かせないのが「為替」の知識だ。基本をおさらいしておこう。

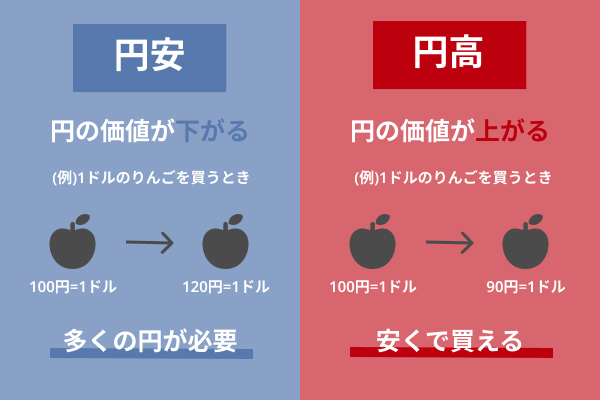

日本円と外貨の交換比率(相場)は常に変動している。外貨に対して日本円の価値が高くなることを円高、低くなることを円安と呼んでいる。

円安だと、同じ1ドルのものを購入するのにもより多くの日本円が必要になる。一般的には、輸入品の価格が上がったり海外旅行の費用が上がったりするなどの影響が出る。日本円を外貨に換えるタイミングとしてはよくないと言える。

しかし、外貨を日本円に換えるなら円安のほうが好都合だ。そのため円安局面では、輸出が盛んになったり海外からの観光客が増えやすくなったりする。円高局面ではこれと逆の現象が起きる。

では、円安や円高(為替相場)は、外貨建て保険にはどのように影響するのだろうか。

円安・円高による外貨建て保険への影響

円安・円高の為替相場の変動は外貨建て保険にどのような影響を及ぼすのだろうか。保険料を支払うときと保険金を受け取るときとに分けて解説していく。

保険料を支払うとき:円安だと保険料が高くなる

外貨建て保険では、保険料を支払うとき「日本円→外貨」に交換している。たとえば保険料が「100ドル」でも、円安が進めば進むほど多くの日本円が必要になる。つまり、円安だと保険料の負担が増すということだ。

保険金を受け取るとき:円安だと保険金が増える

保険金(満期保険金/年金)をもらうときには、上記とは逆に「外貨→日本円」の交換が発生する。この場合は、円安が進んでいるほど日本円で受け取れる金額が多くなるため、得になる。

外貨建て保険は一度加入したら数十年にわたって加入し続ける人も多く、直近の相場だけでなく将来の動向も重要になる。しかし、為替相場は個人の努力でコントロールできるものではないし、プロでも予測が難しい。

個人ができることとしては、円安や円高になった場合に自分の資産がどの程度影響を受けるのかあらかじめ把握して、どちらに進んでも問題ないように対策しておくことがいちばんだろう。

続いて、仮に円安が進んだ場合どうなるのか、具体的な金額をシミュレーションしていこう。

円安が進んだ場合の保険料/保険金シミュレーション

外貨建て保険に加入するなら、円安が進んだ場合に保険料と保険金がどうなるのか確認しておきたい。ここでは、以下の例で試算してみよう。

【試算条件】

(契約時)1ドル=130円

35歳男性、保険料払込期間:60歳まで(25年)

・外貨建て終身保険A

保険金額:10万円ドル、毎月の保険料:200ドル、保険料総額:6万ドル

・日本円の一般的な終身保険B

保険金額:1,300万円、毎月の保険料:3万5,000円、保険料総額:1,050万円

Aが米ドル建てなのに対しBは日本円だが、いずれも終身保険(亡くなったときに保険金を受け取れる、貯蓄性のある保険)で、保険金の金額や保険料の払込期間は同等の状態で契約している。

契約時のレートだと200ドル=約2万6,000円なので、AのほうがBより月9,000円ほど低いコストで同じ保障を得られることになる。ずっと1ドル=130円のままだとすると、25年間に支払う保険料総額は6万ドル=780万円なので、日本円のBより270万円も安く済む。

では、もし円安が進んだ場合はどうなるのか。毎月の支払いは同じ200ドルでも今度は3万円相当になる。さらに円安が進んで1ドル=180円になると、200ドル=3万6,000円となり、日本円の保険よりも保険料が高くなる計算だ。

ただ、外貨建て保険は円安が進むほど保険料が高くなる分、もらえる保険金も高くなる。受け取り時に1ドル=130円なら10万ドルは1,300万円相当だが、1ドル=150円になっていた場合は1,500万円相当になる。

円安のとき、外貨建て保険に加入して大丈夫?

ニュースなどで「円安」という言葉が頻繁に叫ばれるようなタイミングで外貨建て保険に加入してもよいのか、頭を悩ませる人もいるだろう。先述のとおり、外貨建て保険では円安のときは保険料負担が増してしまう。しかし保険金も増すので一概に「損」とは言えない。保険料を支払う(円を外貨に換える)タイミングによっては大きな損につながる可能性もあるが、為替相場を見極めるのは困難だ。

もとより外貨建て保険の仕組みは、一般的な保険に比べて複雑だ。「よくわからない」「為替って何?」など、理解が不十分な状態で加入すると後悔の元になるのでやめておこう。

たとえ営業担当者から「お金が増えますよ」と強く勧められたとしても、即決せず冷静に判断したい。「わからないものには手を出さない」ことも重要だ。

円安のとき、加入済みの外貨建て保険は解約すべき?

外貨建て保険は、円安のタイミングで保険金などを受け取ると得になりやすい。外貨建て保険を途中で解約すると解約返戻金を受け取れるので「円安だと保険料も高いし、いっそ解約して今お金を受け取ってしまったほうがいいのでは」と考えるかもしれない。

ただ、円安時に解約しても得になるとは限らない。理由は以下のとおりだ。

早期解約すると解約控除などの手数料がかかる

外貨建て保険に限らないが、解約返戻金は早期に解約するほど少なくなる。解約時に、解約控除という手数料を差し引かれるためだ。

とくに外貨建て保険の中には「低解約返戻金型」の商品もあり、保険料の支払いが終わる時期より前に解約すると解約返戻金が大幅に少なくなる可能性が高いため注意しよう。

「円安だから得だろう」と思い込まず、いくら受け取れるのか必ず確認するようにしよう。保険会社に問い合わせれば、契約内容を確認したうえで正確な数字を教えてくれるだろう。

円相場を悲観しすぎないことも大切

直近30年ほどのドル円レートを見てみると、80円台から140円台の間あたりを推移している。過去の推移からすると、何か大きな出来事が起きて為替が大きく変動しても100円~120円程度に戻っていて、130円台を記録している現在は円安傾向と言えるだろう。

もちろん、過去にそうだったからと言って、今後もそうなるとは限らない。「今は円安だ」と思っても、今後さらに円安が加速して将来いつか「あのころはまだ円高だった」と言われることになるかもしれない。いずれにせよ、長期的な相場は誰にもわからないのだ。

すぐに解約しなければならないほど金銭的に追い詰められている場合は別だが、そうでないならあせらず冷静に、自分の資産配分など、円相場以外の状況も踏まえて検討するべきだろう。

外貨建て保険を解約する前に検討すべきこと

外貨建て保険を解約するか迷ったときは、まずは今すぐ解約したらいくら受け取れるのか確認してみよう。

外貨建て保険は通常、保険金や解約払戻金を請求したらすぐに日本円で受け取ることになる。しかしなかには、「外貨での受け取り」や「据え置き(受け取り時期の先延ばし)」が可能な場合もある。

為替の状況を見て「今受け取ったら損だな」と思ったときは、そのような対応が可能かどうか確認してみよう。少しでも受け取り額が多くなるよう、うまく調整したい。

保険料の支払いが厳しい場合の対処法

円安が進んだことで、保険料の負担が増して支払いが厳しくなってしまうこともあるかもしれない。そんなときの選択肢は、解約だけではない。以下のような方法もあわせて検討してみよう。

・契約者貸付制度などの利用

「契約者貸付制度」は、保険の解約返戻金を担保にして保険会社からお金を借りられる制度だ。外貨建て保険をはじめ、貯蓄性のある生命保険に加入している契約者が利用できる。

利息は発生するが、カードローンなどと比べて低金利で借りられる可能性が高い。外貨建て保険の場合は、返済時に円安が進んでいると返済額が減るという特徴もある。

保険料が支払えず滞納してしまった場合、保険会社が自動的に保険料を立て替える「自動振替制度」もある。もちろんずっと立て替え続けてくれるわけではないが「この時期だけ乗り切ればお金が入ってくる」など目途が立っている場合は役に立つだろう。

・払済保険への移行

これ以降の保険料は支払わないことにして、「払済保険」に移行することも可能だ。解約していないので保険契約は残り続けるし、保険料の支払いがないので家計の負担にもなりにくい。ただし、保険金額は契約時よりも少なくなる。

・特約の解除/保険金の減額

加入している保険に特約(オプション)が付いているなら、それを外すことで保険料を下げられる可能性がある。また、保険金額を当初の設定より減らすことも同様の効果がある。

ここまで紹介した対処法を利用できるかどうかは、保険会社によっても契約者によっても違う。まずは自分の状況を保険会社に確認し、その上でどう行動するのが最善か知りたい場合は保険の専門家などに相談してみるのがおすすめだ。

外貨建て保険と比較検討したい制度

外貨建て保険は、単に保険として万が一に備えるだけでなく資産運用の機能があるため、その点に魅力を感じて契約する人も多い。ただ、「運用したい」「お金を増やしたい」ということであれば、なにも選択肢は外貨建て保険だけとは限らない。

保険はなるべくシンプルな掛け捨てのものにして保険料を抑え、浮いたお金は自分で投資先を選んで運用する、というのも1つの方法だ。

幸いなことに、近年は個人の投資を促すための支援制度が充実してきている。NISAやiDeCoといった制度を使えば、外貨建て保険で受けられる「保険料控除」より強力な税制優遇を受けることも可能だ。両制度の概要は以下のとおりだ。

| NISA | iDeCo | |

|---|---|---|

| 税制優遇 | 投資の運用益が非課税 | ・投資の運用益が非課税 ・掛金の全額が所得控除 ・受け取り時も控除あり |

| 投資できる金額 | 年間120万円 | 年間14万4,000円~81万6,000円(職業などによる) |

| 投資できる期間 | 最長5年間 | 原則65歳まで |

| 選べる投資先 | 上場株式、投資信託など | 元本保証商品(定期預金や保険等)、投資信託 |

| お金の引き出し | いつでも可能 | 原則60歳まで不可 |

| 加入手数料と 口座管理手数料 | 不要 | 必要 |

NISA

NISA(少額投資非課税制度)は、一定の範囲内であれば投資で得た利益に税金がかからずに済む制度だ。通常の投資には利益に対して20.315%の税金がかかるためその差は大きい。

NISAは2024年以降、制度内容が大きく変わることが決まっている。簡単に言うと投資できる金額が増え、投資できる期間の制限がなくなる。投資家にとってより利用しやすい制度になるだろう。

またNISAは後述するiDeCoと違い、投資したお金をいつでも引き出せるので自由度が高いのも特徴だ。

iDeCo

iDeCo(個人型確定拠出年金)は、名前に「年金」と入っていることからもわかるとおり、老後の資金準備に特化した制度だ。

原則60歳までお金を引き出せないという制限がある代わりに、NISAよりもさらに大きな税制優遇が認められている点が魅力だ。たとえば、35歳で年間給与収入が600万円の人が月2万円ずつiDeCoで投資した場合は年間4万8,000円、65歳まで続けたとして30年間で144万円もの税金が安くなる。投資の利益が仮にゼロだったとしても、充分お得と言えるだろう。

NISAやiDeCoならお得に投資できる

上述のとおり、NISAやiDeCoは税制面でかなり優遇されている制度といえる。両者を併用することも可能だ。外貨建て保険だけでなく、このような選択肢があることも知っておこう。

NISAを使って株式投資に挑戦する、老後資金確保に向けてiDeCoでコツコツと投資信託を積み立てるなど、それぞれの特徴と自分の希望を掛け合わせて、自分にとって最適な運用方法を考えてみるのもおすすめだ。

外貨建て保険の種類

「外貨建て保険」とひとくちにいっても、その種類はさまざまで特徴も異なる。加入を検討している(加入している)外貨建て保険がどの種類にあたるのか、確認しておこう。

運用通貨の違い

一般的に外貨建て保険の「外貨」は、「米ドル(アメリカドル/USドル)」を指すことが多い。米ドルは「基軸通貨」とも呼ばれ、世界でもっとも使われている通貨でもある。

しかし外貨建て保険のなかには、ユーロや豪ドル(オーストラリアドル)で運用を行うものもあり、複数の通貨から選べる場合もある。

通貨が違えば、もちろん為替相場もお金の増え方も違ってくる。相場の予測は困難だが、値動きのわかりやすさを重視するなら米ドル、よりハイリターンを求めるなら豪ドルといった具合に、自分が求めるものに合わせて通貨を選択したい。

終身保険/養老保険/個人年金保険

外貨建て保険は貯蓄性があり、資産運用ができることを特徴としている。貯蓄性のある保険には、終身保険・養老保険・個人年金保険などの種類があり、それぞれどんなときにお金を受け取れるかが違う。

・終身保険

一生涯保障が続く死亡保険。亡くなったら死亡保険金を受け取れる。途中で解約すると解約返戻金が受け取れる。

・養老保険

亡くなったら死亡保険金を受け取れるだけでなく、契約時に決めた時期まで長生きできた場合、死亡保険金と同額の満期保険金を受け取れる。

・個人年金保険

契約時に決めた時期になったら、お金を受け取れる。亡くなったときは、それまで積み立てた保険料分が受け取れる。

保険会社の案内などでは、「外貨建て終身保険(米ドル)」などと記載されている。専門用語でわかりにくいが、確実に理解したうえで加入しておきたい。

たとえば本人が亡くなって家族が請求しようとしたときに「『保険に入っているから安心』と聞いていたのに、加入していたのが個人年金保険で、保険金がほとんど入らなかった」という場合もありうる。

外貨建て保険のメリット/デメリット

最後に、ここまでの内容を踏まえ、外貨建て保険のメリットとデメリットについて整理しておこう。

外貨建て保険のメリット

・「保険」の機能と「資産運用」の機能を兼ね備えている

・日本円の同内容の保険と比べて、保険料を抑えやすい

・日本円の同内容の保険と比べて、高い金利で運用できる

・円安が進んでいるときに受け取ると得をする可能性がある(為替差益)

外貨建て保険の最大のメリットは、もしものときに備えられるだけでなく「資産運用」にも使えるという点だ。

外貨だからこそ高金利で運用しやすくなり、日本円の一般的な保険よりお金が増えやすくなる。お金が増えやすいから、同内容の保障でも保険料を抑えて提供できる。

「保険に入っておきたい、運用にも興味がある」という人なら、外貨建て保険だけでどちらのニーズも一気に満たせるかもしれない。契約当初のレートに比べて円安になれば、受け取れる金額が想定より多くなる可能性もある。

外貨建て保険のデメリット

・円高が進んでいるときに受け取ると損をする可能性がある(為替差損)

・為替手数料がかかる

・元本割れ(支払った金額より受け取れる金額のほうが少ない状態)になるリスクがある

・「保険」と「資産運用」を兼ねていることで効率が悪くなる

外貨建て保険は、一般的な保険に比べて大きくお金が増える可能性もあるが、それは価格変動のリスクを取っているからとも言える。要は「ハイリスク/ハイリターン」であり、為替の状況によってはマイナスになることもある。

実は外貨建て保険を「元本保証」「損をしない」などと言われて契約した結果、あとからトラブルになるケースも散見されており、金融庁や国民生活センターが注意を促している。「リスクなしでどんどんお金が増える」なんてうまい話は存在しないと肝に銘じておきたい。

また、外貨建て保険は円と外貨を交換するときに「為替手数料」がかかる。また、運用に際しては保険料から先述の解約控除や保険関係費(保険契約の維持に必要な費用など)も差し引かれるため、これらのコストも計算に入れておく必要がある。

保険と資産運用を兼ねられる点はメリットではあるが、デメリットにもつながる。外貨建て保険は貯蓄性があるため、同内容の掛け捨ての保険と比べると保険料が高額になりがちだ。さらに、自由なタイミングで解約しにくい。

わざわざ1つにまとめなくても、手頃な保険料で加入できる掛け捨て保険に加入して、資産運用はNISAやiDeCoで行ったほうが低コストで融通も利きやすく有利だという考え方もある。

保険見直しの必要を感じたら

外貨建て保険は、一般的な生命保険などと比較して複雑な仕組みになっている。適切に利用するには知識が必要不可欠だ。加入するなら最低限、為替が動いたときにどのような影響を受けるかは確実に把握しておきたい。

より多くのお金を受け取れる可能性がある代わりに、為替のリスクを負っているということも覚えておこう。お金を増やしたいなら、保険ではなくNISAやiDeCoなどを使って投資に取り組むという方法もある。

・外貨建て保険についてわからないことがある

・加入や解約を迷っている

・すでに加入しているが、思っていた内容と違うようなので見直したい

・外貨建て保険を含め、資産運用全般について知りたい

平均利回り4.5%の手堅い利回りファンド

融資型クラウドファンディング「COOL」を活用すれば、最低1万円から円建てで値動きのない 手堅い利回り投資をすることができる。

・平均利回りは4.5%(税引前)*23年10月時点

・3ヶ月〜12ヶ月程度の短期運用ができるファンドが多数

・円建てで株のような値動きなし

・最低1万円から投資ができる

過去には、高級焼肉店やすっぽん・フカヒレ店の優待券がもらえる特典付きファンドや、 より安心感のある保証付きのファンド等、申し込みが多く募集開始直後に満額となったファンドもある。

気になるファンドの投資機会を見逃さないためにも、まずは口座開設をしてみてはどうだろうか。

詳細&無料口座開設はこちらから