おさらい

前回「老後の必要資金は3,000万円、どうやって貯める?(1)」では、筆者の計算では、老後資金は3,000万円必要で、それを70歳までに作るには、30歳から夫婦二人で合わせて毎月3万円積み立て、年率4.08%(税引き前)で運用する必要があると書きました。4.08%は難しいと思われたかもしれません。今回は、どうやって年率4.08%のリターンを確保するか、考えていきます。

年率4.08%で運用するには?

年率4.08%のリターンを上げるということは、10年で約50%のリターンを上げるということになります。前回書きましたが、銀行預金や日本国債による元本割れを避けようとする運用では、達成できない水準です。達成するためには、元本割れのリスクを取って、投資による運用をせざるをえません。

ただし、元本割れリスクを取るにしても、目標リターンを得るために必要な分だけリスクを取ればいいわけで、必要以上のリスクを取る必要はありません。

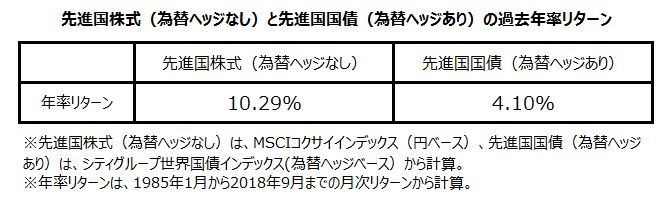

では、目標リターンを達成するために、何に投資すべきかを検討してみましょう。以下の表は、これまで何度も説明をしてきましたハイリスク・ハイリターンのリスク性資産の代表格「先進国株式(為替ヘッジなし)」とローリスク・ローリターンの安全資産の代表格「先進国国債(為替ヘッジあり)」の過去の平均リターンを載せたものです。

それぞれのリターンを見ると、いずれも目標リターンの4.08%を上回っています。しかし、これは1985年1月からの過去データの数字です。世界経済の成長率は低下しており、このまま低成長が続くとの見方が有力です。それを踏まえると、上記のリターンをそのまま前提とするのは、期待値として高すぎると考えられます。

そこで、保守的に考えるために、それぞれの年率リターンの期待値を次のように引き下げます。

・先進国株式(為替ヘッジなし) 10.29% → 6.00%

・先進国国債(為替ヘッジあり) 4.10% → 2.00%

そして、この二つを組み合わせた年率リターンの期待値を計算すると、以下のとおりとなります。

計算結果を見ると、先進国株式(為替ヘッジなし)を60%、先進国国債(為替ヘッジあり)を40%保有すれば、期待される年率リターンは4.40%になり、目標リターンの4.08%を上回っています。目標リターンをほぼ4%とみなすと、それぞれ50%ずつの保有でも4.00%のリターンになります。

もちろん、これはあくまで過去データをベースに予測値のため、保証はありませんが、確率論に基づき、上記のように投資配分を決めます。

※予測値は、変更する可能性が高いため、1年に1回度程度、定期的に運用状況を確認し、必要に応じ、投資配分の見直しを行うことをおすすめします。

上記の表を見ると、投資して運用するからといって、全額を株式に投資する必要がないことが分かります。

計算に従うと、大体半分の金額を株式に投資する必要はありますが、残りはローリスク・ローリターンの先進国の国債に、為替変動リスクを避ける為替ヘッジを付けて投資すればいいということになります。

老後資金を貯めるためのリスク

投資を行えば、元本割れのリスクを負いますが、目標の年率4.08%のリターンを達成するチャンスはあります。そして長期投資の場合は、リスクもおさえることができます。

ただし、投資が上手くいかなかった場合もありえます。は、投資元本を割り込み、必要な老後資金を大幅に下回ってしまい、老後の生活が資金ショートに陥るリスクが高まります。

一方、銀行預金で運用すると、元本割れのリスクを回避する代償として、最初から目標リターンを達成できる見込みはなくなります。今ほぼゼロの預金金利が目標の年率4.08%まで上昇することは期待できないからです。

毎月3万円ずつ貯金しても老後を迎えたときの保有資産は目標の3,000万円を大幅に下回る金額(※予測値は目標の半分1,500万円)にしかならないことが最初から分かっているため、若いときから消費支出をとにかく減らし、少しでも預金残高を増やす努力をする必要があります。

老後の生活水準は、預金残高次第であり、その範囲内でやりくりするしかありません。やりくりできなければ、資金ショートとなります。

「投資がセオリーどおりに上手くいけば、老後資金の目標額を確保できそうな半面、失敗すれば、老後の資金ショートの可能性が大幅に高まる戦略」を取るか、「銀行預金で運用し、最初から老後の資金が足りない前提でスタートし、そのリスクを消費抑制による徹底した預金残高の積み上げで時間をかけて削減していく戦略」を取るか、最後は選択の問題です。

最良を希望せよ、そして最悪に備えよ

英語で次のようなことわざがあります。

Hope for the best, and prepare for the worst.

日本語に訳すと、最良を希望せよ、そして最悪に備えよ、という意味です。

何を最良とするか、何を最悪とするかは、個人個人で異なると思います。

投資が目標リターンを達成できることを最良として期待し、目標リターンを達成できず、投資元本も損失で減ってしまうことを最悪として、それに備えるという人もいるでしょう。最悪に備えるには、時間分散を図る積立投資で投資をする、消費支出を切り詰め、少しでも別に貯金しておくなどの対策が取れると思います。

銀行預金による運用で元本割れしないことを最良として期待し、老後の資金ショートを最悪として、それに備える、という人もいるでしょう。最悪に備えるには、消費支出を少しでも切り詰め、可能な限り頑張って貯金する、あるいは老後の生活費を抑制し資産の目減りを少しでも遅らせるという対策が考えられます。

老後資金を作る方法に答えはありませんが、自分自身にとって、何が最良であり、何が最悪であるかを考えてみると、自分に合った資産の作り方が見えてくるのではないでしょうか。

▼バックナンバー

・初心者のあなたに。長期投資を選ぶメリット

・博打とは違う!怖くない株式投資

・長期投資の買い時。一発勝負VS時間分散

・何に投資する?「リスク性資産」と「安全資産」1

・何に投資する?「リスク性資産」は何がリスク?

・安全資産は本当に安全?-預金と債券―

・債券=安全資産とは限らない

・いくら、何に投資する?コツは3つに仕分け

・バランス運用の金融商品の成績は?

・10年間使わないお金から投資デビューしませんか?

・増えるばかりの税金と社会保障費!日本の社会保障の現実と将来

・国は助けてくれない!?投資をしないリスクを考えてみよう

・老後の必要資金は3,000万円、どうやって貯める?(1)

・老後の必要資金は3,000万円、どうやって貯める?(2)

大澤 健吾(おおさわ けんご)

楽天証券 投資運用室 室長 チーフ・ストラテジスト

関西学院大学経済学部卒業。大和証券投資信託委託、日興コーディアル・アドバイザーズ(現・日興グローバルラップ)、横浜銀行などで、ファンドや銀行自己資金の運用に従事した後、現職。国際分散投資が専門で、ロボアドバイザー「楽ラップ」の運用責任者を務める。

(提供=トウシル)

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点