日銀金融政策(4月):政策金利のフォワードガイダンスを明確化

●(日銀)政策金利のフォワードガイダンスを明確化

日銀は4月24日~25日に開催された金融政策決定会合において、現在の低い長短金利の水準を維持する期間に関するフォワードガイダンスを「当分の間、少なくとも2020年春頃まで」に変更した。従来は単に「当分の間」とされていたものが明確化された。さらに、「強力な金融緩和の継続に資する諸措置」として、適格担保の拡充、成長基盤強化支援資金供給の利便性向上・利用促進(新たな利用枠の付与と期限延長)、ETF貸付制度の導入の検討も発表された。長短金利操作、国債等各種資産買入れ方針については現状維持であった。なお、原田、片岡両審議委員は、これまで同様、フォワードガイダンスと長短金利操作方針に対して反対を表明している。

同時に公表された展望レポートでは、景気の総括判断を「基調としては緩やかに拡大している」と、従来の「緩やかに拡大している」から若干トーンダウンさせたが、先行きの景気見通しについては、「2021年度までの見通し期間を通じて拡大基調が続く」と回復シナリオを維持。物価上昇率についても、需給ギャップのプラス圏が維持されるもとで予想物価上昇率の高まりも相まって2%に向けて徐々に上昇していくとの上昇シナリオを維持した。

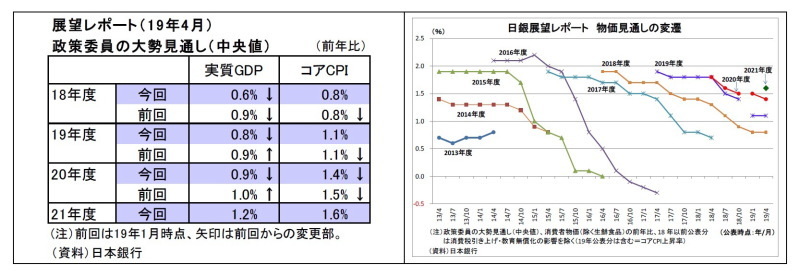

政策委員の大勢見通し(中央値)では、物価上昇率(生鮮食品を除くCPI)について、2020年度分を前回1月時点から小幅に下方修正、さらに今回新たに公表した2021年度分も1.6%とし、見通し期間中は上昇しつつも、物価目標である2%には届かない姿が示された。

会合後の総裁記者会見では、今回のフォワードガイダンス明確化の理由について、「物価安定の目標の実現には、なお時間がかかることが見込まれている」なかで、「(その)実現に向けて、強力な金融緩和を粘り強く続けていくという政策運営方針をより明確に示すことが重要と判断」し、「日本銀行の金融緩和姿勢に対する市場や国民からの信認の強化に資する」ためであると説明。さらに、「(消費)税率引き上げが予定されている10 月が近づくにつれて、(従来の)ガイダンスが想定している期間である「当分の間」という時間軸が分かり難くなり、やや短くみられる懸念があった」、「最近になって世界経済の不確実性がかなり大きく焦点になってきた」ことも付け加えた。

また、総裁は「「少なくとも2020 年春頃まで」ということは、当然のことながら、従来皆さんが考えておられたよりもだいぶ長い」、「「当分の間」というのは、2020 年の春よりもっと長くなる可能性も十分ある」と述べ、時間軸の長期化に働きかける姿勢を示した。一方、総裁はその後段で、「(2020年春)より先でも、(中略)かなり長い期間にわたって、現在の極めて低い長短金利を継続する」と、同年夏以降も現行金利を続けることを約束するかのような発言をしているが、これは今回のフォワードガイダンスよりも踏み込んだ内容である。総裁が個人的な考えとして踏み込んだのか、それとも実質的な合意が形成されてのことなのか、今後の発言が注目される。

また、財政規律という観点から消費税増税の必要性を質問された場面では、「中央銀行の立場から何か具体的なコメントをするというのは差し控えたい」としつつ、一般論としたうえで「政府が中長期的な財政健全化について市場の信認をしっかりと確保することは、極めて重要」、「(政府・日銀の共同声明において)政府は持続可能な財政構造を確立するための取組みを着実に推進するということになっており、今後ともこうした取組みがしっかりと進められるということを期待している」と言うに留めた。共同声明を踏まえて政府をけん制する姿勢はみられなかった。

金融緩和の副作用としての地域金融機関収益への悪影響を問われた場面では、4月に公表された金融システムレポートの内容を踏まえる形で、「(業務純益低下の)一番大きな理由はやはり構造的な要因で、地方における人口減少、企業数の減少が続いているということである」と述べ、「その基本的な構造問題に対応する必要がある」と金融機関側の対応を促した。一方で、低金利についてはその影響を認めつつも、「金利を上げれば、貸出が増えなくなり、業務純益も増えないかもしれない」、「金利を上げたら地域金融機関の収益が増加するかというのは、また別の問題」と説明。「金融緩和が地域金融機関の収益を圧迫している」という印象を薄める意図が感じられた。

●評価

日銀は、今回の展望レポートにおいて、2021年度時点でも物価目標を達成する姿を示せなかったため、「無策」との批判を回避すべく、フォワードガイダンスを明確化したと考えられる。また、今年に入ってから欧米など主要中央銀行が軒並みハト派化していることを受けて、同じくハト派色を演出することで円高進行を防ぐ狙いもあったとみられる。ただし、従来の「当分の間」というフォワードガイダンスも、「消費税率引き上げの影響を含めた(中略)不確実性を踏まえ」との但し書きがあったため、増税の影響が判明する「2020年春頃までは据え置く」との解釈が一般的であった。従って、今回のフォワードガイダンス明確化は市場の予想を概ね追認したにすぎず、市場の想定する「低金利の時間軸」を長期化する効果は殆ど見込めない。現に決定会合後の市場の反応は極めて限定的であった。もし、フォワードガイダンスが「2020年いっぱい」となっていれば市場のサプライズとなっただろうが、そこまで約束してしまうと金融機関への副作用増大懸念が高まりかねず、そこまでは踏み切れなかったと推測される。

●見通し

日銀は長らく副作用への警戒から容易に追加緩和に踏み切れない状況に陥っている。従って、今後も「モメンタムは維持されている」、「先行きは回復に向う」といった前向きの説明を続けることで、出きる限り追加緩和を回避することが予想される。やむを得ず追加緩和に踏み切らなければならなくなった場合には、金利引き下げに比べて目先の副作用が小さいETF買入れ増額が最有力の選択肢になるとみられる4。今回明確化されたフォワードガイダンスの長期化も比較的ハードルが低い。

中期的には、日銀は副作用緩和のために、さらなる金利変動幅の拡大(実質的な金利上昇許容)に向わざるを得ないと見ているが、今回のフォワードガイダンスにあるとおり、「少なくとも2020年春頃まで」は動けない。内外経済・国内物価動向が堅調かつ海外金利が上昇基調にあれば2020年夏に拡大する可能性もあるが、そのタイミングを逃すと、五輪需要の反動減が一巡する2021年までは動けなくなる。前者のハードルはやや高いため、後者がメインシナリオになりそうだ。

-----------------------------------

(4)追加緩和の余地や選択肢の考察については、「日銀の追加緩和余地を考える~有効な手段は残っているのか?」(基礎研レター、2018年12月28日)をご参照ください。

金融市場(4月)の振り返りと当面の予想

●10年国債利回り

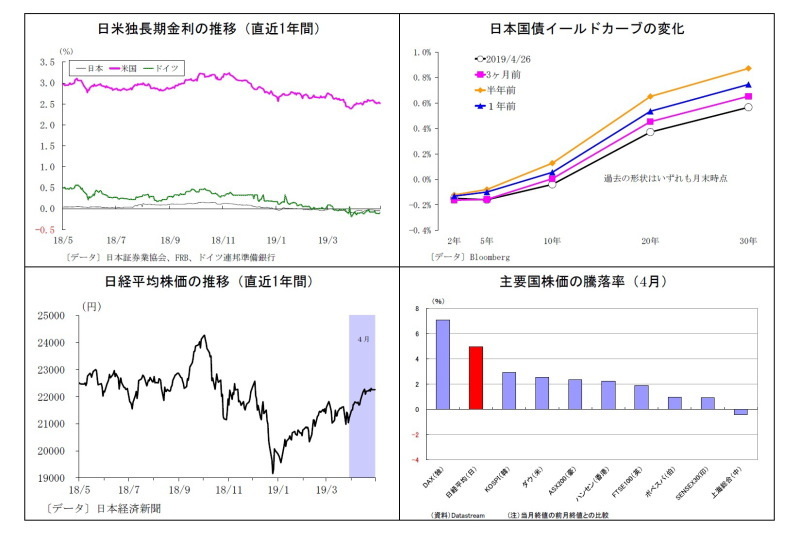

4月の動き 月初-0.0%台後半でスタートし、月末は-0.0%台半ばで終了。

月初、米中経済指標改善などから世界経済を巡る懸念が後退し金利が上昇、4日には-0.0%台前半に。その後はIMFの世界経済見通し下方修正や米欧通商摩擦への懸念などから10日には-0.0%台後半へ一旦低下したが、相次ぐ中国の経済指標改善を受けて上昇し、17日には0.0%に接近。しかし、以降は市場のリスクオンが一服し、日銀金融政策決定会合で緩和の長期化が意識されるとの観測もあり金利がしわりと低下。月末の26日には10連休を控えた国債需要も発生し、-0.0%台半ばで終了した。

当面の予想

今月に入り、米政権が「中国製品2000億ドル分の関税引き上げ」を表明したことで、安全資産の国債が買われ、足元は0.0%台後半に低下している。当面は米中協議と関税引き上げの有無次第で予断を許さないが、関税を引き上げれば米経済も無傷ではすまないだけに、10日に予告されている関税引き上げは回避されるか、仮に引き上げられた場合でも早期の打開が図られる可能性が高いと見ている。その場合、金利はやや持ち直するだろう。一方、仮に関税が引き上げられ、協議が決裂、再開の目処も立たなくなれば、-0.1%を目指すことになりそうだ。

●ドル円レート

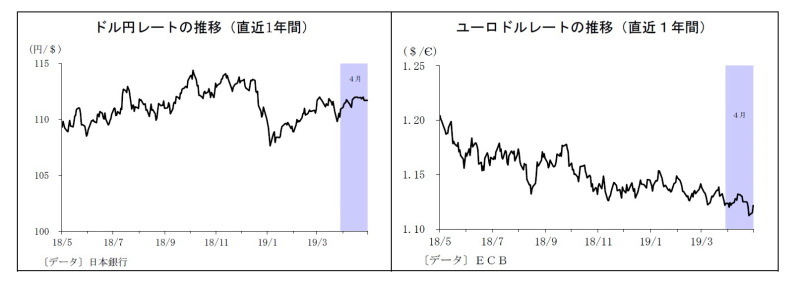

4月の動き 月初111円台前半でスタートし、月末は111円台後半に。

月初、良好な米経済指標や米中通商交渉合意期待を受けて、5日に111円台後半へ上昇。その後一旦円高方向への調整が入ったが、米経済指標の改善や米企業決算への期待から円売りドル買いが活発化し、15日には112円を付ける。月の後半も基本的には円が売られやすいリスク選好地合いが続いたものの、日米通商協議や首脳会談への警戒に加え、連休を控えたポジション調整的なドル売りも入り、月末にかけて111円台後半での極めて膠着した推移が続いた。

当面の予想

今月に入り、米政権が対中関税の引き上げを表明したことでリスクオフの円買いが進み、足元では110円台前半へ下落している。既述のとおり、情勢は予断を許さないものの、10日に予告されている関税引き上げは回避されるか、仮に引き上げられた場合でも早期の打開が図られる可能性が高いと見ている。この場合、ドル円はリスクオフの巻き戻しで111円台を回復するだろう。一方、仮に関税が引き上げられ、協議が決裂、再開の目処も立たなくなれば、107~108円台まで下落余地があると見ている。

●ユーロドルレート

4月の動き 月初1.12ドル台前半でスタートし、月末は1.12ドル台前半に。

月初、1.12ドル台前半で推移した後、ECB理事会を控えて目先の利益確定を目的としたユーロ買いが入り、9日に1.12ドル台後半に上昇。翌10日のECB理事会後にドラギ総裁が「マイナス金利の副作用軽減策が必要か検討」と表明したことで一旦下落したが、ユーロ圏の経済指標が予想ほど悪化しなかったことを受けて、12日には1.13ドル台へ上昇した。一方、その後発表された米欧経済指標を受けて米欧のファンダメンタルズ差が意識され、18日には1.12ドル台に下落。独経済指標悪化を受けた25日には1.11ドル台前半まで下落した。月末には予想を上回るユーロ圏GDPを受けてやや上昇し、1.12ドル台前半で終了した。

当面の予想

足元も1.12ドル台前半で推移している。ユーロ圏の経済指標は全体的に冴えない状況が続いているが、既にユーロ圏への期待が下がっているうえ、投機筋のユーロ売りポジションが貯まっていることから、ユーロドルは底堅く推移している。今後もユーロ圏経済の急回復は見込めず、ユーロを積極的に買う材料は期待しづらいものの、上記の理由から下落トレンドが続く可能性も低い。ユーロドルは当面方向感のない推移になりそうだ。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀の追加緩和余地を考える~有効な手段は残っているのか?

・原油相場の注目点と見通し~カギを握るトランプ政権

・TAG交渉がいよいよ開始へ、為替相場への影響は?

・スコットランドの住民投票-独立賛成多数の場合どうなるのか?

・海外で入院、通院した場合の医療費はどうなるの?