経済概況・見通し

(経済概況)7‐9月期の成長率は個人消費の減速に伴い前期から大幅に低下

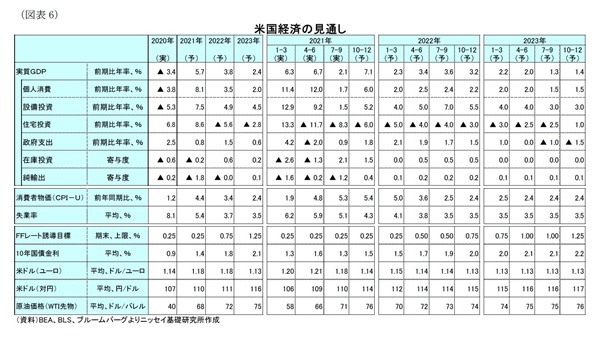

米国の7-9月期の実質GDP成長率(以下、成長率)は、改定値が前期比年率+2.1%(前期:+6.7%)となり、前期から大幅に低下した(図表1、図表6)。

需要項目別では、在庫投資の成長率寄与度が+2.1%ポイント(前期:▲1.3%ポイント)と3期ぶりにプラスに転じたほか、政府支出も前期比年率+0.9%(前期:▲2.0)とプラスに転じた。

一方、設備投資が+1.5%(前期:+9.2%)と前期から伸びが鈍化したほか、住宅投資が▲8.3%(前期:▲11.7%)と2期連続、外需の成長率寄与度も▲1.2%ポイント(前期:▲0.2%ポイント)と5期連続のマイナスとなって成長率を押し下げた。もっとも、当期の成長率が大幅に低下した主な要因は、個人消費が前期比年率+1.7%(前期:+12.0%)と前期から大幅に伸びが鈍化したことである。

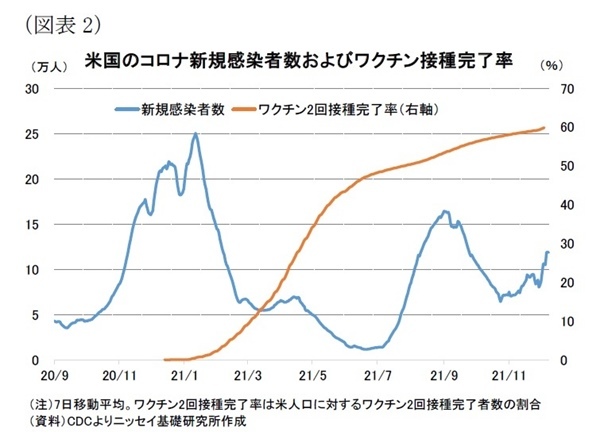

個人消費の鈍化は、対面型サービス消費の鈍化に加え、自動車関連の消費が大幅に落ち込んだことが大きい。対面型サービス消費の鈍化はデルタ株の感染拡大により、新型コロナの新規感染者数が大幅に増加した影響である。実際にワクチン接種の伸びが鈍化する中で、新型コロナの新規感染者数(7日移動平均)は7月初の1万人台前半から9月には一時16万人台前半まで増加した(図表2)。また、自動車関連消費の落ち込みは半導体不足などの供給制約に伴う自動車生産が大幅に減産された影響による。

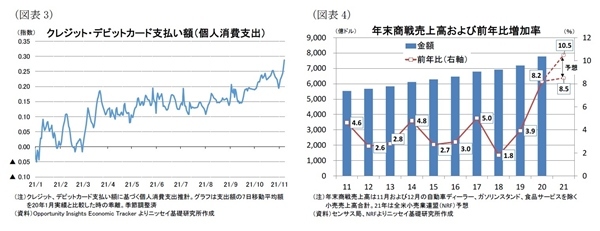

もっとも、高頻度データであるクレジット・デビットカード支払い額は10月以降、個人消費が堅調に推移していることを示しており、足元で個人消費には回復がみられる(図表3)。

また、全米小売業協会(NRF)による今年の年末商戦の売上高予想は前年比+8.5%~+10.5%と昨年の+8.2%や、過去5年平均(+4.4%)を大幅に上回ることが見込まれており、好調な年末商戦となろう(図表4)。このため、足元でオミクロン株の感染拡大が懸念されており、個人消費への影響が危惧されるものの、実質GDPにおける10-12月期の個人消費は前期から大幅な伸びの加速が見込まれる。

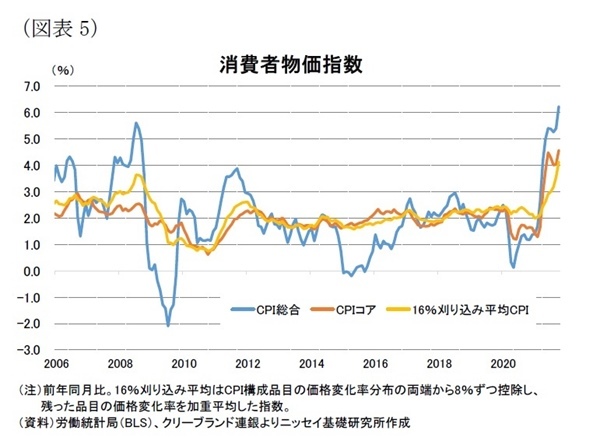

一方、10月の消費者物価指数が前年同月比+6.2%と1990年以来およそ31年ぶりの水準となったほか、物価の基調を示すエネルギーと食料品を除いたコア指数も+4.6%と91年以来の水準となった(図表5)。また、クリーブランド連銀が公表する刈り込み平均指数も20年5月の+1.2%から大幅に上昇し、21年10月は+4.6%と、こちらも91年以来の水準となっており、価格上昇品目の裾野が広がっていることを示しており、米国でインフレリスクが顕在化している。

インフレ高進の要因は、エネルギー価格の上昇に加え、新型コロナの感染拡大の影響で個人消費が対面型サービスから財へシフトする中、原材料価格、物流コストの上昇に加え、サプライチェーンの混乱などの供給制約もあって、財価格が上昇していることがある1。

当面はインフレの高い状況が続くとみられる中で、個人消費への影響が懸念されるほか、FRBはインフレ抑制を重視する姿勢を強めており、テーパリングや政策金利の引き上げ時期にどのように影響するのか、今後のインフレ動向は米国経済の懸念材料である。

--------------------------

1 最近のインフレ動向についてはWeeklyエコノミスト・レター(2021年11月30日)「顕在化する米インフレリスク ー消費者物価は31年ぶりの水準に上昇。インフレは来年以降の低下予想も、長期間高止まりする可能性」https://www.nli-research.co.jp/report/detail/id=69499?site=nli

(経済見通し)成長率は21年が前年比+5.7%、22年は+3.8%、23年は+2.4%を予想

米国経済見通しは、オミクロン株の感染拡大が懸念される中で引き続き新型コロナの感染動向に大きく左右される。今回の経済見通し策定に当たって、オミクロン株は22年の春先にかけてはサービス消費や供給制約などの経済活動に影響するものの、ワクチン接種や薬剤の効果で春先以降は感染者が減少、経済活動への影響も限定的となることを前提とした。

これらの前提の下、当研究所は個人消費主導で実質GDP成長率は10-12月期が前期比年率+7.1%と前期の+2.1から大幅に加速し、21年通年では前年比+5.7%を予想する(図表6)。また、22年は労働市場の回復を背景に個人消費が堅調となるほか、新型コロナで大幅に低下した在庫投資の積み上げなどもあって、+3.8%と21年からは低下するものの、2%近辺の潜在成長率を大幅に上回る景気回復が持続することを予想する。今回追加する23年見通しでは経済正常化の動きが一巡することに加え、経済対策や金融緩和に伴う景気押上げ効果も減退することから、成長率は+2.4%に低下しよう。

一方、物価は感染が落ち着くことで、財からサービス消費へシフトすることが見込まれるほか、供給制約が解消することで財価格が下落し、22年以降はインフレ率が低下することを見込む。当研究所は消費者物価の総合指数が21年に前年比+4.4%となった後、22年は+3.4%、23年が+2.4%への低下を見込む。もっとも、労働力不足や供給制約の解消が遅れるほか、賃金上昇の動きが拡大する場合や、家賃の上昇が持続する場合にはインフレが長期間高止まりしよう。

金融政策は、21年12月のFOMC会合でテーパリングの加速が決定され、22年3月にテーパリングが終了すると予想する。その後、FRBが政策金利引き上げの条件としている雇用の最大化の条件が22年前半にも達成されると予想することから、22年6月に政策金利の引き上げを開始し、12月にも追加利上げを実施しよう。23年は年2回の追加利上げを見込む。

長期金利はインフレ率が当面高止まりするほか、政策金利の引き上げもあって、22年末に2.0%、23年末に2.2%に緩やかに上昇すると予想する。

上記見通しに対するリスクは、新型コロナとインフレ高進、米国内政治が挙げられる。デルタ株に変わり、オミクロン株の拡大による新型コロナ感染者数の感染拡大によって経済活動制限が再び厳格化される場合には、米国経済は下振れしよう。

また、インフレ率が持続的で加速的なインフレ高進となる場合にはFRBは政策金利の積極的な引上げによって需要抑制を図るとみられることから、米国経済は下振れしよう。

一方、国内政治ではバイデン大統領が実現を目指す家計支援や教育支援、気候変動対策などを盛り込んだ「ビルドバックベター法」は下院で成立したものの、可決するために1議席も落とせない上院で2名の民主党議員が反対しており、成立の目途が立たないなど、民主党の党内対立が深刻化している。

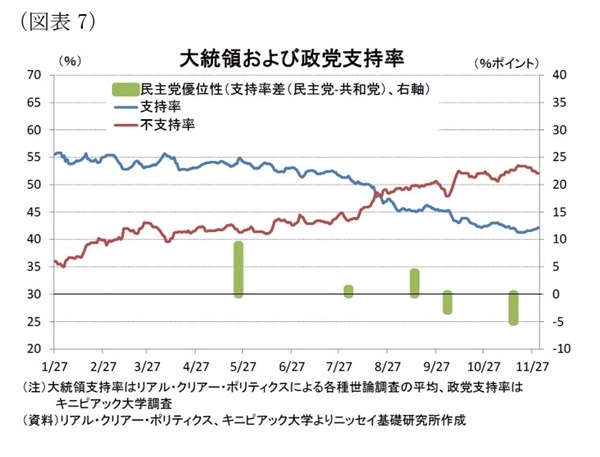

このような状況に加え、足元のインフレ高進が嫌気されてバイデン大統領の支持率は42%と不支持の52%を大幅に下回っているほか、10月以降は民主党の支持率が共和党を下回る状況が続いている(図表7)。このため、22年に予定されている中間選挙では現在上下院で多数を占める民主党が両院ともに過半数割れる可能性も出ている。仮に上下院のどちらかで共和党が多数を占めるねじれ議会や、上下院ともに共和党が多数を占める分割政府となる場合にはバイデン大統領と議会が対立すし、政治が機能不全となる可能性があり、経済にはネガティブとなろう。

実体経済の動向

(労働市場、個人消費)新型コロナの感染が落ち着くことで労働供給の回復は加速へ

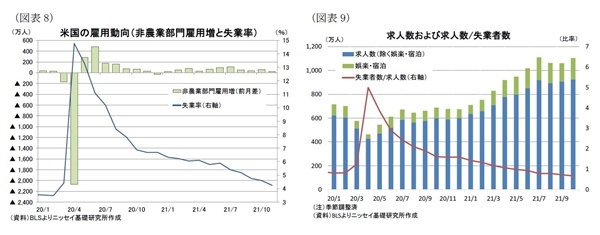

非農業部門雇用増加数は前月対比で21年11月は+21.0万人に留まったものの、21年の年初来では月間平均+55.5万人の堅調なペースで雇用増加が持続している(図表8)。もっとも、雇用者数は新型コロナ流行前(20年2月)の水準を依然として390万人下回っており、11月の雇用回復ペースが継続した場合に新型コロナ流行前の水準に回復するのにおよそ19ヵ月要するため、雇用回復の道は半ばである。

失業率は20年4月に14.8%のピークをつけた後、21年11月は4.2%まで低下した。これは新型コロナ流行前の3.5%を上回っているものの、FOMC参加者の中期見通しである4%が視野に入る水準となっている。

求人数は21年10月が1,103万人(前月:1,060万人)と21年7月の1,110万人に次いで2000年の統計開始以来2番目の高さとなった(図表9)。求人数の内訳では、新型コロナの影響で雇用が大幅に落ち込んだ娯楽・宿泊が178万人と回復が顕著になっている。また、失業者数/求人数の比率は0.7とこちらも統計開始以来最低となっており、失業者数を大幅に上回る求人数となるなど、足元の労働需要は非常に強い。

一方、25-54歳のプライムエイジと呼ばれる働き盛りの労働参加率は21年11月が81.8%と新型コロナ流行後に落ち込んだ水準から回復しているものの、依然として新型コロナ流行前を▲1.1%ポイント下回っており、働き盛りであっても労働供給の回復は遅れている(図表10)。

旺盛な労働需要に比べて労働供給の回復が遅れている結果、労働需給の逼迫を背景に賃金には上昇圧力がかかっている。賃金・給与や給付金を含む時間当たりの雇用コストを示す雇用コスト指数は21年7-9月期が前年同期比+3.7%と04年10-12月期以来の水準に上昇した。

今後、コロナ感染が落ち着くことに伴って労働供給の回復が加速するとみられ、足元の賃金上昇圧力は緩やかに低下することが見込まれる。もっとも、感染が長期化する場合には労働需給の逼迫を背景に更なる賃金上昇となる可能性があり、物価への影響が懸念される。

一方、家計の貯蓄率が7.3%とほぼ新型コロナ流行前の水準に低下するなど、経済対策に伴う可処分所得押上げ効果は相当程度解消された。もっとも、今後は労働市場の回復持続が見込まれる中で、個人消費は財からサービス消費にシフトしながら22年にかけても回復基調が続こう。

(設備投資)回復基調は持続、供給制約に一部改善の兆し

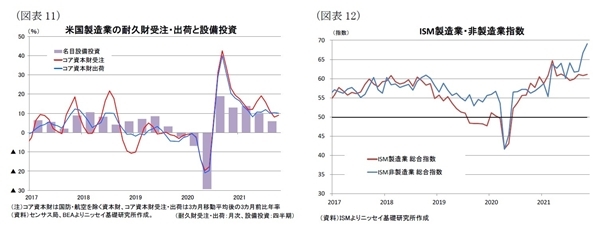

GDPにおける設備投資は21年7-9月期から4期連続で1桁台後半から2桁の高い伸びとなっていたが、21年7-9月期は前期比年率+1.5%と大幅に伸びが鈍化した。一方、設備投資の先行指標であるコア資本財受注(3ヵ月移動平均、3ヵ月前比)は21年10月が+9.0%と堅調な伸びとなっており、10-12月期の設備投資の伸びが再び加速する可能性を示唆している(図表11)。

一方、ISM企業景況感指数は製造業と非製造業で明暗が分かれている。ISM製造業景況指数は21年11月が61.1(前月:60.8)と前月からは小幅に持ち直したものの、83年12月以来の水準となった21年3月の64.7を下回り、4月以降は概ね横這い圏での推移となっている(図表12)。もっとも、ISMは11月の結果について引き続きサプライチェーンが制約された環境にあるとしつつも、供給制約が改善されている兆候に言及した。実際に、11月の入荷遅延指数は72.2と、新型コロナ流行前の50台前半を大幅に上回っているものの、21年5月につけた78.8のピークから低下がみられる。

ISM非製造業景況指数は回復が足踏みしている製造業とは対照的に11月が69.1と97年の統計開始以来最高となった。企業活動指数が74.6、新規受注が69.7と過去最高とあり需要が堅調であることを示した。

一方、インフレリスクに関連する支払い価格指数は、11月の製造業が82.4と21年6月につけた92.1からは低下しているものの、依然として高止まりしているほか、非製造業が82.3と過去最高となった21年10月の82.9からは低下も過去2番目の高さとなった。このため、支払い価格指数からは依然として物価上昇圧力が持続していることが示唆されている。