(住宅投資)住宅市場の回復に遅れ

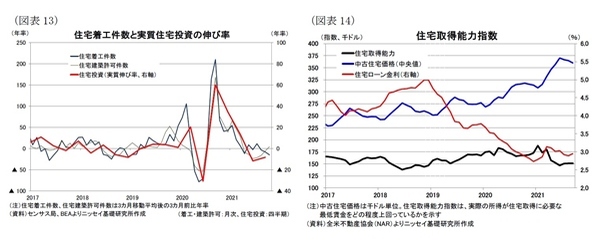

GDPにおける住宅投資は、21年7-9月期に2期連続のマイナス成長となった。また、住宅着工件数および先行指標である住宅着工許可件数の3ヵ月移動平均、3ヵ月前比、年率は21年10月の許可件数が+4.4%と21年3月以来7カ月ぶりに小幅なプラスに転じたものの、着工件数は▲14.9%と新型コロナの影響で大幅に落ち込んだ20年6月(▲71.4%)以来のマイナス幅となるなど、10月以降も住宅市場の回復が遅れていることを示している(図表13)。

住宅市場はこれまでの建材価格の上昇や住宅販売在庫の不足に伴う住宅価格の上昇や住宅ローン金利が歴史的な低水準から反発したことが住宅取得能力の低下を通じて逆風となっている。実際に、中古住宅を取得する際の住宅ローン返済額と所得を比べた住宅取得能力指数は、21年9月が2ヵ月連続で150.9と20年4月の183.0から大幅に低下しており、中古住宅取得のハードルは上がっている(図表14)。

一方、住宅価格は足元で建材価格が下落しているほか、住宅販売在庫も一部回復傾向を示していることから、今後は上昇スピードの鈍化が見込まれる。もっとも、これまでの住宅価格の高騰によって既に住宅購入のハードルは上がっているほか、今後は長期金利の上昇に伴い住宅ローン金利の上昇が見込まれることから、当面住宅市場は軟調な状況が持続すると予想される。

(政府支出)政府閉鎖や国債デフォルトリスクは当面回避、ビルドバックベター法の成立は不透明

21年10月からスタートした22年度予算編成作業は、議会が本予算で合意できず、12月3日を期限とする暫定予算で凌いでいたが、期限切れ直前に22年2月18日を期限とする新たな暫定予算が成立したため、当面連邦政府閉鎖は回避される状況となった。また、法定債務上限の引き上げについても、上院共和党が民主党の単独過半数で債務上限の引き上げを可能とする法案が上院で成立したことから、民主党単独で債務上限の引き上げが可能となった。一部報道では、民主党は23年1月までの資金繰りを可能とする上限額の引き上げを検討しているとされており、報道通りに債務上限を引き上げた場合には米国債デフォルトリスク当分の間先送りされる。

一方、バイデン政権が実現を目指す成長戦略について、インフラ投資では上院超党派で策定された今後5年間で1兆ドル規模(新規投資分:5,500億ドル)の「インフラ投資と雇用法」が11月15日にバイデン大統領の署名を経て成立した。

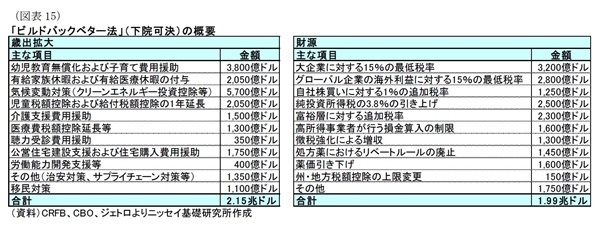

また、前述の「ビルドバックベター法」は当初3.5兆ドルの歳出規模を想定し、財政調整措置を活用して民主党の単独過半数で成立を目指していたものの、民主党上院議員のマンチン氏とシネマ氏が規模の縮小を求めて反対したため、内容の大幅な見直しを行い、歳出規模をおよそ2.2兆ドルに縮小した上で11月15日に下院で可決した(図表15)。下院案では、移民政策を含む2.2兆ドルの歳出拡大に対して、大企業や富裕層に対する課税強化などによって2兆ドル程度の財源を見込んでおり、議会予算局(CBO)は同法案により、今後10年間で財政赤字がおよそ1,600億ドル2増加するとしている。

もっとも、下院が可決した法案についても民主党上院の両議員は難色を示しており、上院で下院案のまま成立する可能性は低い。このため、同法案が成立するためには予算規模も含めて法案の修正が必要となろう。同法案が成立するのか依然として不透明だが、同法案はほぼ財政均衡で実現するとみられることから、成立しても米経済に与える影響は限定的となろう。

--------------------------

2 CBOのコスト推計で試算される3,650億ドルの財政赤字増加額とコスト推計に含まれない米国歳入庁(IRS)の予算増加によって見込まれる2,070億ドルの税収増を合計した金額

(貿易)海外の景気回復に伴い、外需の成長率寄与度はプラス転換へ

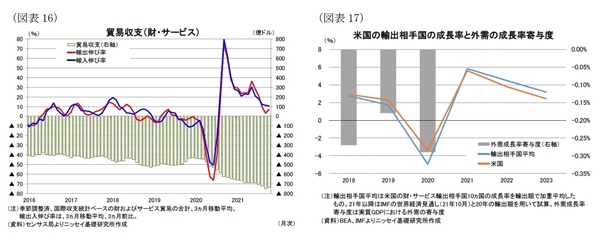

実質GDPにおける外需の成長率寄与度は21年7-9月期に5期連続のマイナス寄与となったが、輸出入の内訳をみると輸出が前期比年率▲3.0%(前期:+7.6%)となった一方、輸入が+5.8%(前期:+7.1%)となっており、当期は輸出が減少したことが大きい。

先日発表された21年10月の貿易収支(3ヵ月移動平均)は季節調整済で▲739億ドル(前月:▲750億ドル)の赤字となり、前月から赤字幅が▲11億ドル縮小した(図表16)。輸出入別では、輸出が+37億ドル増加した一方、輸入の増加幅が+27億ドルと輸出を下回ったことが貿易赤字縮小の要因となった。このため、10月は外需の成長率寄与度がプラスに転じた可能性がある。

また、IMFの見通しに基づく米国の輸出相手国上位10ヵ国の平均成長率は、22年と23年ともに輸出相手国の成長率が当研究所の米国成長率見通しを上回るとみられる(図表17)。このため、純輸出の成長率寄与度は今後プラスに転換することが見込まれる。

一方、外需に影響を与えるバイデン大統領の通商政策については、同大統領は対中政策で同盟国を巻き込む国際協調路線をとる方針を示しているものの、基本的にトランプ政権の強硬な対中政策路線の継続を示唆している。実際に、トランプ政権時代に賦課した対中関税を継続しているほか、中国国有企業に対する補助金に関連して対中交渉手段として新たな対中関税を賦課する方針を示しているため、通商交渉手段として引き続き関税策を活用することが見込まれる。

物価・金融政策・長期金利の動向

(物価)インフレは23年に向けて低下を予想も、長期間高止まりする可能性

消費者物価の総合指数(前年同月比)は、21年10月が+6.2%とおよそ31年ぶりの水準となった。前述のように、足元のインフレ高進はエネルギー価格を含む原材料価格や物流コストの上昇に加え、サプライチェーンの混乱に伴う供給制約などによって財価格が上昇したことが大きい。これらはいずれも新型コロナ感染拡大の影響を大きく受けており、今後世界的に新型コロナの感染が落ち着くことで、個人消費が財からサービスにシフトすることが見込まれるほか、サプライチェーンの混乱に伴う供給制約も解消していくとみられることから、財価格は下落に転じ来年以降はインフレ率の低下が見込まれる。

当研究所は来年以降、消費者物価の総合指数(前年比)は21年に+4.4%となった後、22年に+3.4%、23年に+2.4%まで低下すると予想する。

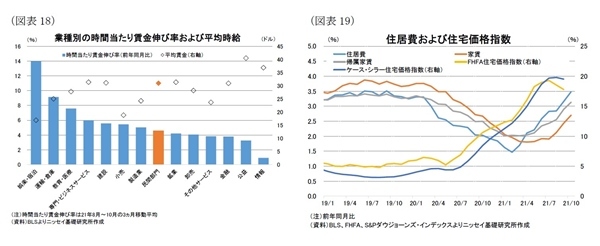

もっとも、足元で娯楽・宿泊業や運輸・倉庫などの一部業種に限られる時間当たり賃金の伸びが、労働需給の逼迫が長期化し、幅広い業種に広がる場合には、賃金上昇によるスパイラル的なインフレ上昇となる可能性がある(図表18)。

また、住宅価格の大幅な上昇を受けて、21年入り後に上昇基調に転じている住居費が、住宅価格の高止まりにより、来年以降も上昇が持続する場合には、インフレの押上げ要因となろう(図表19)。

このため、賃金や住居費の動向によっては当研究所の予想よりインフレが長期間高止まりする可能性があり、注目される。

(金融政策)22年3月末のテーパリング終了、22年6月の政策金利引き上げ開始を予想

FRBは、新型コロナによる米国経済、資本市場への影響を軽減すべく、20年3月以降、実質ゼロ金利政策、量的緩和政策など異例の金融緩和政策を実施してきた。

また、FRBは11月のFOMC会合でテーパリングの開始を決定し、11月に米国債とMBSの買い入れ額を合計150億ドル減らしたほか、12月も更に同額減らす方針を示している。パウエル議長は先日の議会証言において、インフレ高進が長期化する可能性に言及した上で、12月のFOMC会合でテーパリングの早期終了を検討することを示した。このため、テーパリングは当初予定されていた22年6月から終了時期が前倒しされる可能性が高まった。

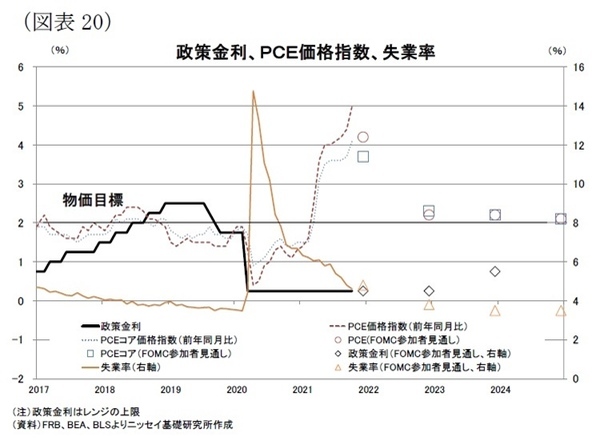

一方、パウエル議長はテーパリングが終了した後で政策金利の引き上げを開始する方針を明確にしている。FRBは政策金利の引き上げ開始の条件として、労働市場の状況が雇用の最大化との評価に一致し、インフレ率が2%に上昇して、しばらくの間2%をやや上回るとしている。このうち、インフレについては21年10月のPCE価格指数が前年同月比+5.0%と物価目標(2%)を大幅に上回り、90年11月以来31年ぶりの水準となったほか、物価の基調を示すコア指数も+4.1%と91年1月以来30年ぶりの水準となっている(図表20)。また、9月のFOMC参加者のインフレ率見通しでは、24年末まで物価目標を上回ることが示されており、インフレは既に利上げの条件を達成している可能性が高い。

このため、政策金利の引き上げ開始時期は基本的に雇用の最大化の達成時期にかかっていると言えよう。前述のように足元の失業率は4.2%と9月のFOMC参加者見通しによる21年10-12月期の4.8%を大幅に上回るペースで低下しているほか、中期見通しの4.0%も視野に入っている。このため、今後も労働市場の回復が続けば、FRBは22年前半にも雇用の最大化条件を達成したと判断する可能性が高いとみられる。

これらの状況を踏まえ、当研究所はFRBが22年3月にテーパリングを終了し、22年6月に政策金利の引き上げを開始、22年は12月に追加利上げを実施した後、23年も年2回の追加利上げを実施すると予想する。

なお、今後インフレ上昇に弾みが付く一方で雇用回復が遅れる場合、FRBは金融政策のガイダンスを変更し、早期の利上げに踏み切ることも考えられるが、現時点でその可能性は低いだろう。

(長期金利)22年末2.0%、23年末2.2%を予想

長期金利(10年金利)は21年10月の消費者物価が大幅な上昇となったことから、一時1.6%台半ばまで上昇したものの、その後はオミクロン株の感染拡大懸念もあって足元は1.4%台前半で推移している(図表21)。

当研究所は、インフレ率が当面高止まりするほか、FRBが22年6月以降政策金利の引き上げを継続することもあって、長期金利が22年末に2.0%、23年末に2.2%へ上昇すると予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

窪谷 浩 (くぼたに ひろし)

ニッセイ基礎研究所 経済研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・顕在化する米インフレリスク-消費者物価は31年ぶりの水準に上昇。インフレは来年以降の低下予想も、長期間高止まりする可能性

・米雇用統計(21年11月)-雇用者数(前月比)は市場予想を大幅に下回った一方、失業率は予想を上回る低下

・米個人所得・消費支出(21年10月)-PCE価格指数は前年同月比+5.0%と90年11月以来およそ31年ぶりの水準に上昇

・米住宅着工・許可件数(21年10月)-着工件数は前月から減少、市場予想も下回る一方、許可件数は前月、市場予想を上回る

・米FOMC(21年11月)-予想通り、量的緩和政策のテーパリング開始を決定