この記事は2022年2月11日に「きんざいOnline:週刊金融財政事情」で公開された「世界的にインデックス化が進む投信市場」を一部編集し、転載したものです。

前回(米国株ファンドの存在感が大きい公募株式投信)、公募株式投資信託において、米国株を中心とする海外株ファンドの人気が高まっている現状を紹介した。公募投信を巡るもう1つの潮流は「インデックス化」であり、これは世界的な傾向である。

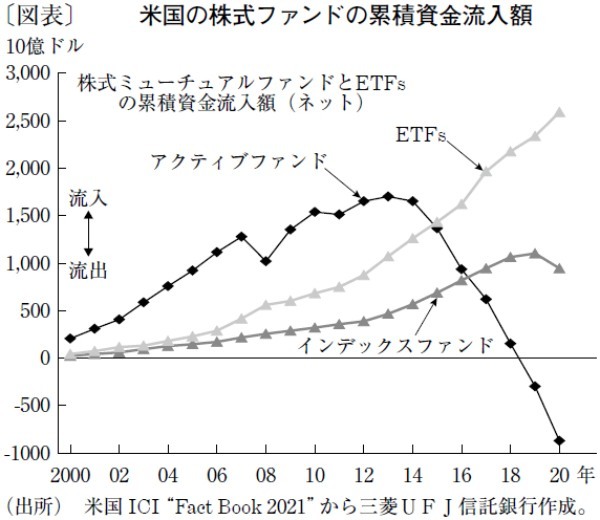

米国では2014年から2020年末までに、アクティブ運用の株式ファンドから2.57兆ドルの資金がネットで流出し、ETFやインデックス運用の株式ファンドに合計で約2兆ドルの資金が流入した(図表)。インデックス投資は低いコストで分散投資ができる。米国のミューチュアルファンドの場合、経費率(平均)は、アクティブ運用の株式・債券ファンドがそれぞれ71bp、50bpであるのに対し、インデックス運用ファンドでは共に6bpにとどまる。また、株式ETFの経費率は18bpである。長期投資を行う場合には、コストの差を看過できない。

特に株式を投資対象とする場合、インデックス運用は、個別企業の分析・調査を行わないこと、運用資産額が大きく規模のメリットを生かせること、取引や管理が相対的に容易な大型株が中心になるファンドが多いことから、相対的に経費率が低くなる。さらに上場ETFは、株式と同様に取引時間中にリアルタイムで変動する市場価格で取引できるので、利便性に優れている。

日本では、日本銀行によるETF買い入れが2011年から累計で36.3兆円に達し、インデックス株式投信の市場で大きな存在になっている。ただし、日銀のETF以外でもインデックス運用が広がっている。ETFを除いた公募株式投信の純資産額では、アクティブ型が約69兆円、インデックス型が約19兆円。インデックス型の構成比は、12年末の8.7%から21年末に21.4%に上昇した(投資信託協会)。ETFを見ると、21年の資金増加額は2.69兆円であり、そのうち日銀の買い入れは8,734億円であった。日銀以外に約1.8兆円の資金がETFにネットで流入したことになる。

公募株式投信の信託報酬(平均)は、アクティブ型が115bp、インデックス型が40bpである。個人資金は確定拠出型年金専用ファンドやつみたてNISAを通じて、インデックスファンドに流入している。近年、人気が高まる米国株では、S&P500などに連動するインデックスファンドが資産を伸ばしている。やはり長期投資を行う個人は、信託報酬や販売手数料などのコストに敏感であるようだ。

もちろん、アクティブ運用にはインデックス運用とは異なる魅力がある。ただし、アクティブ運用には、相対的に高い信託報酬に見合ったリターンが求められている。

三菱UFJ信託銀行 受託運用部 チーフストラテジスト/芳賀沼 千里

週刊金融財政事情 2022年2月15日号

(提供:きんざいOnline)