本記事は、佐藤敦規の著書『リスクゼロでかしこく得する 地味なお金の増やし方』(クロスメディア・パブリッシング)の中から一部を抜粋・編集しています

必ず知っておきたい年金の種類

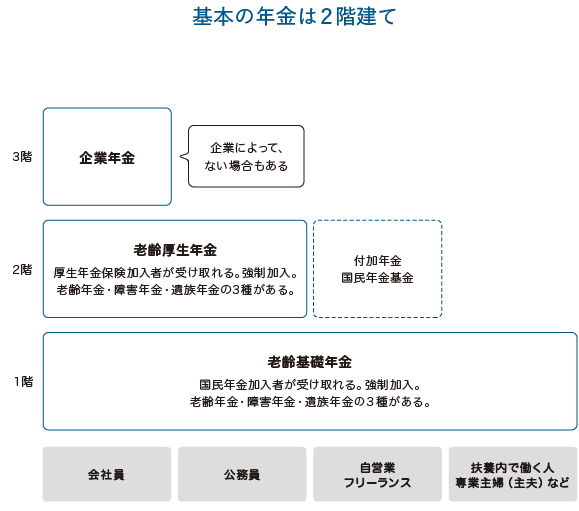

ここからは、年金に関する基本的な知識を見ていきましょう。年金とは、簡単に言うと国が運営する保険です。年金と健康保険を合わせて社会保険と称され、保険料という名目で支払います(会社員は給料から天引き)。年金は、家族の誰かが退職や病気、怪我などで働けなくなった際への備えを目的とし、老齢年金、障害年金、遺族年金の3種が用意されています。

長生きするほど、このリスクは高まります。長生きは喜ばしいことであり、リスクというと違和感を覚える人は多いでしょう。しかし長く生きれば生きるほどお金は必要になるため、金銭的なリスクには違いありません。

「老齢年金」は働き方によって異なる

まずは老齢年金について。これは退職後にもらえる年金です。老齢年金には「老齢基礎年金」と「老齢厚生年金」があり、紛らわしいのですが、老齢基礎年金と国民年金はイコールです。自営業やフリーランス、会社員(公務員)、パートといった働き方によって、もらえる年金の種類や、納める保険料の額、納付方法もそれぞれ異なります。

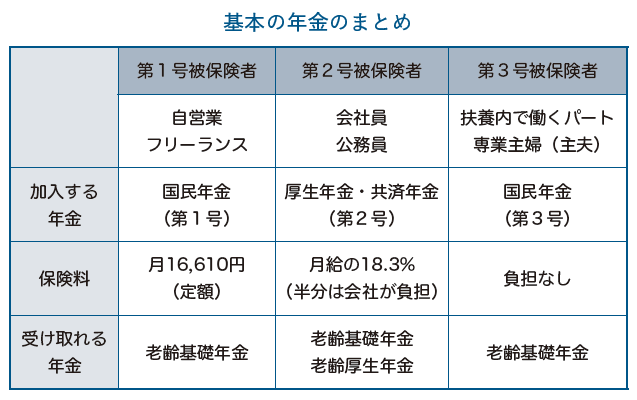

◉自営業やフリーランスの人がもらえるのは「老齢基礎年金」

自営業やフリーランスの人は国民年金の「第1号被保険者」と呼ばれています。保険料は、月額1万6,610円(2021年度)を自分で納めなければなりません。20歳以上の大学生も、卒業するまでは第1号被保険者になります。年金は65歳から亡くなるまで月額6万6,540円を受け取れます。

◉会社員や公務員がもらえるのは「老齢基礎年金」と「老齢厚生年金」

会社員や公務員などの国民年金の第2号被保険者は、国民年金に厚生年金が上乗せされます。厚生年金とは会社に勤務する人や公務員が加入する年金保険です。厚生年金の保険料は定率で、月給の18.3%。月給や賞与から天引きされ、収入が多いほど保険料は高額となります(上限あり)。厚生労働省の「令和元年度厚生年金保険・国民年金事業の概況」によると、厚生年金に加入している人の支給額は平均で月額14万6,162円となっています。

◉会社員や公務員の配偶者がもらえるのは「老齢基礎年金」

自身が働いておらず、会社員や公務員の配偶者である人は、国民年金の第3号被保険者になります。配偶者の扶養範囲内でパート社員として働く主婦(主夫)もここに含まれます。本人は直接、保険料を払っていないものの、国民年金に加入しており、老後(原則65歳以上)になれば老齢基礎年金を受け取れます。なお、自営業者の配偶者は該当しません。

年金の支えがいちばん薄いのは「自営業・フリーランス」

紹介した中で最もコスパ的に優れているのは、第3号被保険者です。保険料を1円も払わずに老齢基礎年金をもらえるためです。戦後の高度経済成長期の、男性は会社や工場で仕事に没頭し、女性は家庭を支えるという仕組みを支えた制度とも言えます。この制度があるため、扶養の範囲内に年収を抑えて働く人も一定数いるように思われます。

会社員や公務員は、収入が上がるにつれ払う保険料も高くなり、給料から強制的に天引きされるので不利に思われますが、じつは会社が半額を支払っています。さらにそのうえ、企業年金を支給する会社もあります。

一方、自営業者やフリーランスは、老齢基礎年金しかもらえない(会社員の経験がある人は加入期間分の厚生年金が上乗せされる)ため大変です。基礎年金のみの場合は月額6万6,540円、厚生年金も加わると月額14万6,162円と、もらえる額に月8万円の差が生じます。しかも給料から天引きされる厚生年金と比べて、基礎年金は自分で払わなければならないため、ついつい支払いが漏れてしまう人もいます。その結果、支給される年金がごくわずかか、支給されないという人もいます。

自営業やフリーランスで働いてきた高齢者に住宅を貸すのを渋る大家がいるのも、こうした背景があります。定年がないというメリットもありますが、自営業者・フリーランスは計画的にお金を貯めないと、厳しい老後が待ち受けています。

うつ病もカバーしてくれる「障害年金」

年金は老後資金のためだけでなく、病気や万が一というときにも役立ちます。それが障害年金と遺族年金です。障害年金は病気や怪我などで働けなくなったときに支給されます。うつ病やがんなどで生活や仕事が制限されるようになった場合にも支給対象となる場合があります。うつ病で働けなくなった際にカバーしてくれる民間の保険は希少ですので、障害年金は心強いものがあります。

支給額は加入している年金制度や障害の程度、配偶者・子供の有無などによって異なります。障害者手帳の有無とは関連がなく、手帳を持っていない人でも障害年金の支給資格に該当することもあります。ただし申請が必要で、保険料の納付要件などの支給要件を満たさないともらえません。障害基礎年金は、障害の程度によって1級と2級に分類されています。1級は、他人の介助なしにはほとんど生活できない状態。2級は、自力で生活できるものの、働くことは困難な状態です。

会社員や公務員は、これにくわえて障害厚生年金をもらえます。障害厚生年金は、1級、2級、3級に分類されます。1級と2級の程度は、障害 基礎年金と同じですが、3級は、障害によって労働が制限されるときに支給されます。

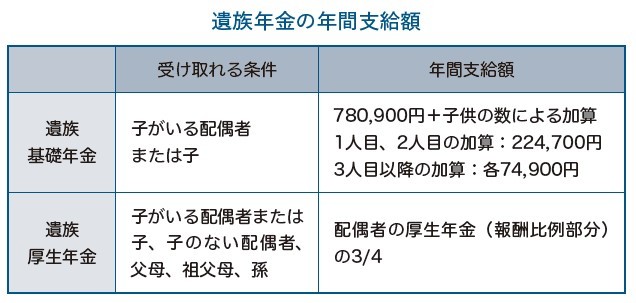

生命保険の目安になる「遺族年金」

家族の誰かが亡くなったとき、その人によって生計を維持されていた遺族の生活保障のための年金です。生計を維持されていた遺族とは、故人と同居していて(別居の場合でも、仕送りをしていたり健康保険の扶養親族等であったりした場合は該当)、前年の収入が850万円未満、または所得が655万5,000円未満の人です。障害年金と同様に、加入している年金制度や子供の人数などによって支給額が異なります。

遺族年金の存在を知らずに生命保険の加入を検討すると、必要以上に死亡保険の額を高くしてしまうこともあります。遺族年金の存在は頭に入れておきましょう。

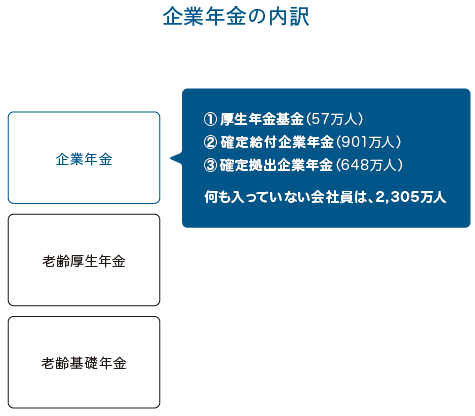

「企業年金」があるとさらに安心

年金の3階に相当するのが企業年金です。以前は厚生年金基金という許認可法人がその役割を担ってきましたが、バブル崩壊後、資金運用で損出を出して積立金不足に陥る基金が続出。大半の基金が解散してしまいました。代わりに3階部分を担当するのが、確定給付企業年金と確定拠出企業年金(企業型確定拠出年金とも呼びます)です。確定給付企業年金は、会社が社員に掛け金を支払い、その積立金を運用します。確定拠出企業年金は、会社が社員に掛け金を支払い、社員が自分で運用先を選んで運用します。

ただし確定給付企業年金と確定拠出企業年金の制度を設けているのは大企業が中心で、中小企業では制度がないほうが多いようです。いま注目されているiDeCoは、個人型確定拠出年金の略で、企業年金に加入していない企業に勤める人が、3階部分の年金を作ることを目的としたものです。

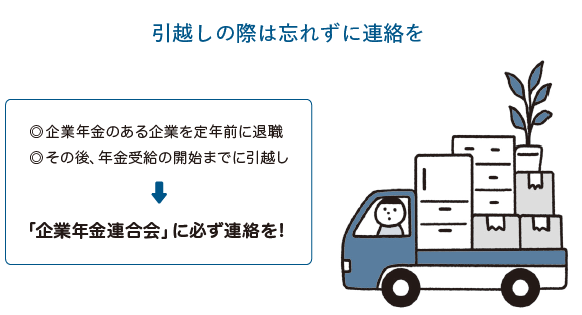

年金の本などではおまけのように語られることが多い企業年金ですが、個人的には年金を増やすうえで重要なものだと考えています。なぜなら企業年金は、会社を定年前に退職すると教えてくれる人がいません。定年まで勤めあげた人は請求についての説明を会社からもらえますが、中途退職した人にまで教えてくれる親切な会社は少数だからです。その結果、厚生年金基金や確定給付企業年金、確定拠出企業年金を途中で脱会して処理がなされず、宙ぶらりんとなっているケースが多いのです。毎年、みなさんの手元に届くねんきん定期便にも一部しか記録がありません。

老齢基礎年金と老齢厚生年金については、65歳になる3ヶ月前に日本年金機構から年金請求書が送られてくるので、請求書に必要事項を記入して提出します。企業年金は、それとは別に「企業年金連合会」から請求書が送られてきます。これに記入して提出しないともらえないのです。退職後、引っ越しなどをした場合、企業年金連合会に住所変更届を忘れると請求書が届かなくなるので注意しましょう。

企業年金の有無は必ず確認しよう

今の60歳以上で老後に余裕がある暮らしをしている人は、3階部分の企業年金を多めにもらえている人です。老齢基礎年金(国民年金)と老齢厚生年金(厚生年金)を足した15万円にくわえ、企業年金が数万円上乗せされ、月額で20万円を超える年金をもらえている人もいます。今では企業年金の額を縮小している企業は多いのですが、それでもあるのとないのでは大違いです。

したがって年金に関して会社員が第一に確認すべきことは、自分の会社に企業年金があるかどうかです。企業年金のそれぞれの種類について、自社に制度があるか確認してみましょう。

なお、人によっては自社が厚生年金基金と確定拠出企業年金を両方備えていて、4階立てになるパターンもあります。最近話題となっているiDeCo(個人型確定拠出年金)は、企業型確定拠出年金に個人でも加入できる制度です。企業年金に加入していない人は、企業年金(3階部分)の年金額が薄くなるので加入を検討してもよいでしょう。

※画像をクリックするとAmazonに飛びます