この記事は2022年9月2日に「第一生命経済研究所」で公開された「物価対策のための錬金術」を一部編集し、転載したものです。

輸入コストは再び上昇

円安が再び進んでいる。2022年9月1日に為替レートは、1ドル140円の大台にのった。いずれ輸入コストの上昇が、企業や家計の痛みが増すと騒がれそうだ。

物価対策の考え方は、円安デメリットを円安メリットでどう消すかに頭をひねることである。すなわち、輸入物価の上昇に対して、どうにか外貨資金の収入増や円安差益を充てることができないかという仕組みを考える。

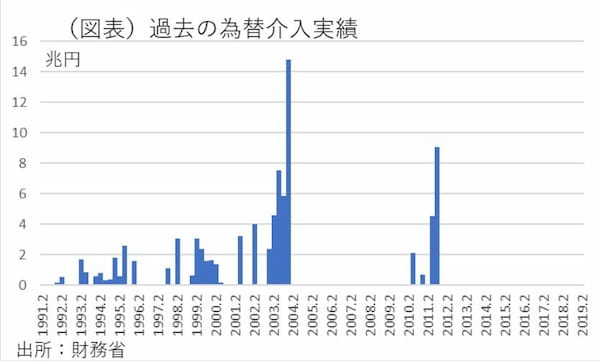

日本の外貨準備保有残高は、中国に次いで世界第2位である。財務省の発表では、2022年7月末の時点での保有残高は1兆3,230億ドルになっている(1ドル139円換算で184兆円)。この外貨準備は、2001~2004年と、2011年の期間に大規模な為替介入を行ったことでその規模が膨らんだ(図表)。

2001~2004年の介入額42.5兆円の為替レートが1ドル103~133円(平均117.7円/ドル)、2012年の介入額13.6兆円の為替レートは77円/ドルとなるだろう。1991年以降の介入額の約85%はこの2つの期間に実施されたものになる。おそらく、外貨準備の取得時点での平均為替レート(簿価)は1ドル108円程度になるだろう。

これらの政府の保有外貨は、1ドル140円になったときの含み益(時価-簿価)が従来よりも大きくなると予想される。取得元本の約3割が含み益になる可能性がある。

また、今後、ドルの短期金利はFRBの追加利上げによって、2022年9~12月は3.0~4.0%程度まで上昇する可能性がある。仮に、ドル資金の運用利回りが3.5%になるとすれば、日本の外貨準備から得られる運用利益は年間約6.4兆円という規模に増える計算だ(外貨準備には金・SDRなど利息のつかない資産もあるので、これは厳密な計算ではない)。

筆者が伝えたいのは、円安デメリットを打ち消すために、この外貨準備というストック面での利得を何とか有効活用すればよいのではないかという切り口である。

保有したドルは売却できない

ひとつの難点は、外貨準備の残高がすでに巨大になっていて、益出しができないことだ。日本が一気に1.3兆ドルの外貨を売却して差益を得ようとすると、ドル安円高が起こる。外貨準備の運用資産である米国国債を売却することも、米長期金利の上昇要因になる。FRBがQT(量的引き締め)を実施している中で、それにシンクロするのはまずいという見方もできる。

では、日本政府が保有するドルを売却しないで、含み益を得ることはできないものだろうか。その方法があるとすれば、随時、ドル建てで輸入をしている事業者に対して、輸入代金を外貨準備から貸し付けることだ。

例えば、2021年度の貿易統計では、年間の鉱物性燃料の輸入額は19.8兆円だった。穀物類は1.1兆円である。商社、石油元売り、電力会社に対して、外貨準備の資金を国際協力銀行経由で貸し付けて、そのドルで支払いを行う。差益を得るためには、そのドルの返済方法を工夫する。事業者に対して、円資金で返済することを条件にして、返済額の円資金は適用為替レートを外為準備のドルの取得価格(簿価)に設定する。

この方法を採るとどうなるか。例えば、石油元売りの会社が21兆円=1,500億ドル(1ドル140円換算)の輸入をしたとしよう。その資金は、国際協力銀行からの融資で賄う。ただし、資金の返済は、円で行うことになり、簿価(1ドル117.7円)換算であれば176.6兆円となる。

このとき、ガソリン代、電気代は▲16%ほど下がる計算になる(117.7円÷140円=0.84、▲16%)。この簿価で返済を受ける条件の貸付は、間接的に日本の消費者の輸入コストの高騰分を肩代わりすることになる。

ただし、これは間接的に輸入事業者に減税するかたちにもなるので、節度が必要になる。電力料金・ガス料金、ガソリン・灯油、小麦価格に限定することが望ましい。

ひとつの難点を述べると、石油元売りなどの輸入代金のドル調達が一時的に減って、為替市場に影響を与えることだ。通常は、石油元売りが円をドルに替えて輸入代金を工面しているので、それが円売り・ドル買いの圧力になる。だから、外貨準備の資金を融通することは、円高要因となる。そうした為替市場の需給に対する配慮は必要だろう。

財政再建との関係

従来、外貨準備が政府支出に使われてこなかった訳ではない。外為特会から一般会計への繰り入れは少額で行われてきた。今後、物価対策にドル金利の上昇によって増加した利子収入を充当することを続ける手はある。

筆者にとって気掛かりなのは、前述のような政府資産の錬金術がひとつの成功事例をつくると、物価対策に用いられて、次々に財政資金を当てにした対応が行われることだ。結果的に財政再建が後退する可能性がある。

従って、財政再建とも整合的な仕組みを入れることも重要だと考える。例えば、石油元売り会社などから外貨返済を受けるとき、為替レートを簿価+8%(含み益の半分)として、政府自身も1ドル当たり+8%の利益を得ることにする。1,500億ドル分の代金を石油元売り会社から、円ベースで19.1兆円を受け取ることにすれば、国庫金は1.4兆円の増収になり、それは外為特会の差益になる。

この差益は、国債整理基金に繰り入れて、国債元本の返済原資にする。その分、消費者への還元額は小さくなるが、このスキームの利用額を増やすほど、国債の償還財源は増えることになる。物価対策と財政再建は両立ができる。