この記事は2023年6月7日に「第一生命経済研究所」で公開された「2回目の為替介入、次のタイミングを占う」を一部編集し、転載したものです。

はじめに

千円、5千円、1万円紙幣が2024年度上期をめどに一新されることになっている。なお、前回2004年の刷新時は、2002年8月2日発表、2004年11月1日新紙幣流通開始であった。現在の紙幣は2024年までに20年間使用されることとなり、その後変更する運びとなるが、この変更に伴って様々な需要が発生している。

そこで本稿では、約20年ぶりとなる紙幣デザインの刷新、2024年の使用開始に向けて、変更の目的やこれまでの経緯、経済効果、またキャッシュレス化が進む現代で過去の刷新と異なる点はあるのか、等について解説する。

一般的な偽造防止対策に加え改元を契機とした可能性

新紙幣の一般的な目的や動機としては、偽造防止とされている。このため、今回の刷新も最大の目的は偽造防止であることが推察される。しかし、前回の紙幣刷新は、発表が2002年8月に対して流通開始が2004年11月であり、発表から紙幣刷新までの期間が約2年だった。これに対して、今回は発表が2019年に対して紙幣刷新が2024年となり、発表から刷新までの間隔が5年もあり、通常より長い印象を受ける。この背景として市場では、恐らく改元と発表時期を合わせる意向があったものと推察されている。

また、今回の紙幣刷新の別の狙いとしては、「タンス預金」のあぶり出しが隠れていることが推察される。というのも、こうした現金退蔵は資金洗浄や租税回避の温床になりうるとされているからである。そして、日銀の資金循環統計によると、2022年12月末時点で家計部門が保有する現金が、前年比+2.4%増の109兆円と過去最高となっており、高齢者を中心に自宅で現金を保管する「タンス預金」を増やす傾向が強まっていることがある。

事実、前回の新紙幣刷新時には、新紙幣刷新の公表から流通開始までの期間に、日銀の資金循環統計における家計部門が保有する現金の増加率が低下していることが確認できる。当時は民間銀行に公的資金投入が決まる等、金融システム不安が緩和に向かった時期と重なり、現金退蔵の動機が低下した要因も考えられるが、少なくとも政策当局側としては、紙幣刷新の要因も少なからず寄与したと考えている可能性がある。

キャッシュレス化促進の狙いも

ただ、前回の紙幣刷新後の家計部門における現金保有の伸び率を見ると、徐々に伸びを加速させていることがわかる。こうしたことからすれば、紙幣刷新で「タンス預金」の保有をはじめとした紙幣を保蔵する動機を抑制する効果は限定的といわざるを得ない。

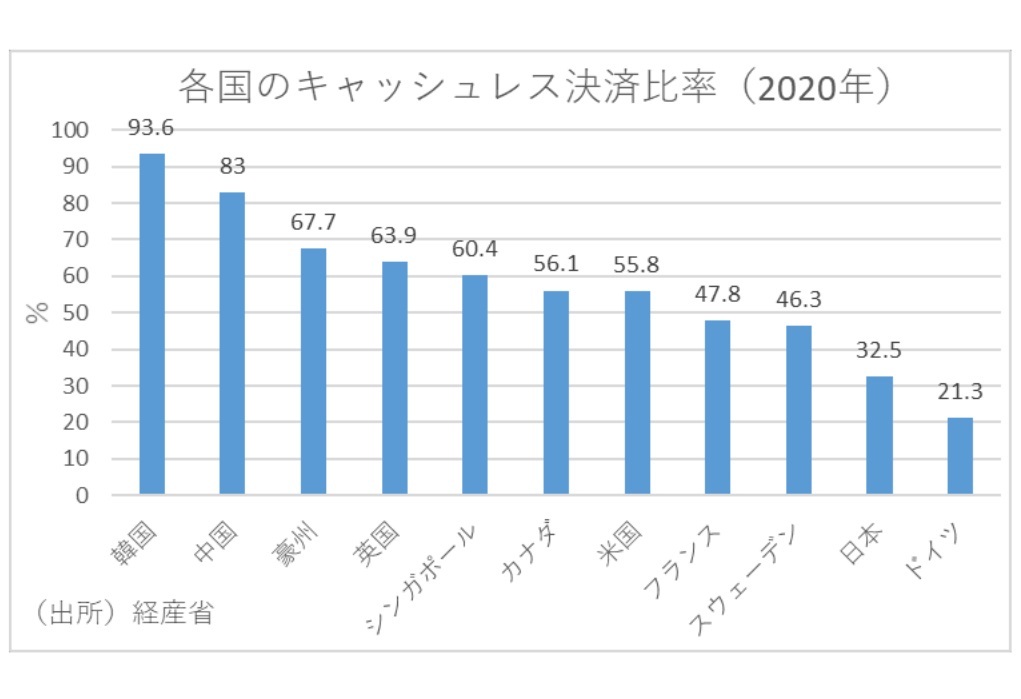

となると、今回の紙幣刷新にはタンス預金のあぶり出し以外に、主要各国から遅れるキャッシュレス化を促進する狙いもあると推察される。実際、経産省が公表した日本のキャッシュレス決済比率は2020年時点で約32.5%にとどまっており、最もキャッシュレス決済が普及している韓国の9割以上を筆頭に、中国で約8割以上、豪州や英国で6割以上と比べると、圧倒的に低水準であることがわかる。

このため、日本政府は2025年までにキャッシュレス決済比率を約4割、将来的には約8割まで拡大する目標を掲げている。そして、その大きな目的は主に3点あり、まずはインバウンド消費の拡大がある。実際、政策投資銀行が2019年に実施した調査によれば、中国人観光客の約2割が日本のキャッシュレス決済の普及状況を不安視しているという結果が出ていた。また、コロナショックにより現金授受に伴う感染リスクに不安を感じる人が増えたこともキャッシュレス化の後押しとなろう。

二点目が、キャッシュレス決済に伴う人手不足緩和や生産性向上である。中でもキャッシュレス決済が有効性を示すのが、レジ現金残高の確認作業と言われている。実際、野村総研の調査によれば、レジ一台におけるレジ現金残高の確認作業は平均25分/日となり、一店舗当たりでは平均153分/日かかっているとのことである。このため、こうした分野でのキャッシュレス化に伴う生産性向上が期待されている。

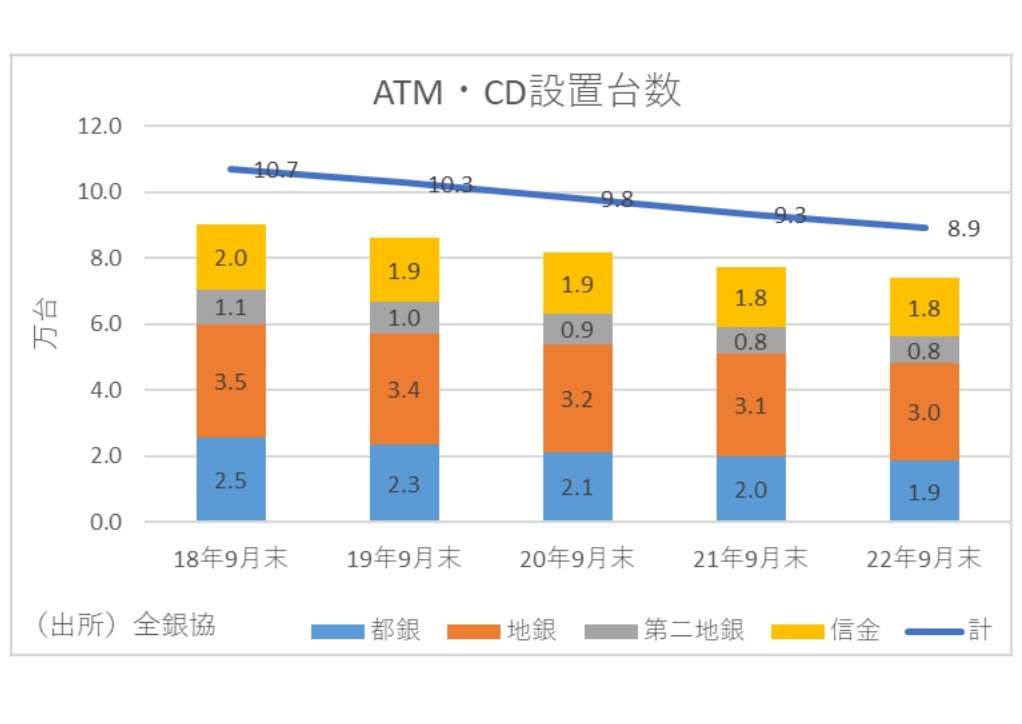

そして三点目が、現金決済のインフラコストの削減である。事実、現時点で現金決済インフラを維持するために、ATM設置や運用など多くの項目で年間約1.6兆円を超えるコストが発生しているとの調査もある。このため、将来キャッシュレス化が十分進めば、金融機関や小売業等を中心に、こうしたインフラコストの削減が期待されている。

特に小売業等にとっては、紙幣や硬貨の刷新による改修投資は追加負担になる。このため、QRコード決済やクレジットカード決済など現金以外の決済を増やせば、釣銭機などの台数を減らし、改修の負担を下げられるため、小売等の事業者側がキャッシュレス決済に一段と力を入れてくる可能性が出てくる。

こうした背景もあり、今回は2019年10月に実施された消費増税の影響を軽減する策の一つとされた中小小売店でのキャッシュレス決済を普及させる政策や、マイナンバーカードを活用して自治体ポイントを付与する政策などと連動させることで、「タンス預金」をあぶりだすとともに、キャッシュレス化を推進する狙いが政府にはあるものと推察される。

回収特需は前回ほど大きなものは期待できず

また、今回の新紙幣刷新により、紙幣の図柄など仕様が変更される。そして、紙幣の識別には画像認識や大きさなどを読み取る必要が出てくるため、今回の新紙幣刷新に伴い、金融機関のオープン出納システムやATM、自動販売機などの特需が発生している。

なお、今回の紙幣には3次元ホログラムなど新技術を導入する一方で、紙幣の寸法の変更は前回同様にないとのことである。このため、ハード面の更新需要は限定されることが予想され、ソフトウェアの更新需要が中心になりそうである。そして、財務省が新紙幣刷新発表直後の2019年4月10日に衆議院財務金融委員会で示した日本自動販売システム機械工業会の試算によれば、今回の新紙幣による現金取り扱い機器の改修特需として約7,700億円のコストがかかる見込みとしていた。

ただ、金融機関向けのATMなどでは営業店舗の減少やキャッシュレス化等に伴い、貨幣流通量の減少が予想されており、関連業界の事業環境が前回の紙幣刷新時と異なる点には注意が必要だろう。実際、全国銀行協会のデータに基づけば、銀行などⅭⅮ・ATM設置件数は2018年9月末の10.7万台から2022年9月末には8.9万台まで減少している。

一方、流通業やコンビニなど小売業向けのATMは店舗数の増加などから前回よりも更新需要が拡大することが期待される。実際、日本フランチャイズチェーン協会のデータに基づけば、コンビニエンスストアの店舗数は2010年の4.3万店から2022年には5.7万店まで拡大している。しかし、こうした小売り向けのATMは金融機関向けよりも単価が安く、更新サイクルが短いということもある。

また、一般社団法人日本自動販売機工業会の調査によると、自販機の普及台数は減少トレンドにあり、2010年までは520万台を維持していたが、2022年末時点では397万台まで減少している。

このため、今回の紙幣刷新に伴うATMや自販機の改修特需は前回ほど大きいものは期待されず、特需の出現時期も分散されていることが予想されよう。