本記事は、NightWalker氏の著書『最強のインデックス投資』(ぱる出版)の中から一部を抜粋・編集しています。

長期投資に向いてるファンドって何?

長期間投資を続けるためには、長期投資に向いた投資対象に投資する必要があります。

長期投資に向いたファンドの要件は、3つあります。

- ①遠い未来も、その商品(ないしは代替商品が)存続している

②分散投資をしている

③低コストな商品である

①遠い未来も、その商品が存続している

日本には投資信託が、4,500本くらいあります。この中からたとえば20年後、どのくらいの商品が生き残ることができるのか調べてみると、運用期間20年以上のファンドは480本程度でした。30年以上運用している投資信託に至っては、40本程度。たったの1パーセントです。

長期投資指向であっても、投資信託の長期保有はなかなか難しいのです。その理由は、大きく2つあります。

ひとつは、保有していた投資信託が繰上償還されてしまったというケース。

「繰上償還」というのは、投資信託が当初の予定よりも早くなくなってしまうことです。売れなくなったとか、多くの人が手放したとか、パフォーマンスが悪化したとか、もろもろの理由で運用会社が売るのをやめちゃうことがあります。そして、なくなってしまっては、持っていたくても保有できません。資産がゼロになるわけではありませんが、その時の時価で強制的に売却されてしまいます。

もうひとつが、ファンドが時代遅れになってしまったケースです。運用方針が陳腐化した、ファンドマネジャーの変更で運用方針が当初とは変わってしまった、コストが高いままで相対的に割高になった、などなど。

この点、インデックスファンドは、メジャーな株価指数であれば、仮に償還があったとしてもカンタンに代替ファンドを見つけることができます。同じ指数に連動するファンドに乗り換えてしまえば良いのです。また、「つみたてNISA」以降、陳腐化しにくそうなしっかりしたファンドも何本か登場してきています。

②分散投資をしている

投資には、リスクがあります。日常生活では、「危ない」というニュアンスで使われることが多いですが、金融の世界では「リスク」は、多くの場合、価額や株価の「変動率」の意味で使われます。そして、リスクを下げる最良の方法が分散なのです。

1990年代、日本株だけが低調で、世界は好調だったという時代がありました。当時、日本の庶民は世界に投資する手段も智恵もなく、ただただ日本経済の低迷の影響だけを受けてしまうことになりました。その残念な時代の体験(トラウマ)もあって、日本だけではなく世界へも分散して投資することが必須であると多くの人が思うようになりました。

この面でも、インデックスファンドは優れています。そもそもインデックスファンドの場合、投資先である株価指数自体が、市場にあるいろんな銘柄に分散されています。インデックスファンドを一本持つだけで、市場全体に分散することができるようになります。

リスクは資産をむしばむ

リスクが、なぜ資産運用に悪影響を与えるのかについて、イメージをつかんでもらうために、カンタンなモデルを使って説明したいと思います。ある投資信託があったとします。

そして、ある年のその投資信託の基準価額が1万円だったとします。次の年、20%値下がりしたとします。すると、1万×(1-20%)=8,000円になります。次の年、今度は、20%値上がりしたとします。するとどうなるか? 1万円に戻る? 違うんです。

- 8,000×(1+20%)=9,600

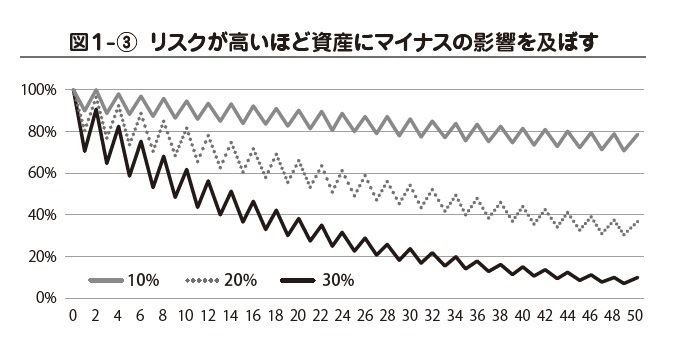

元には戻らず減るのです。期待リターンがゼロの仮想資産が、リスク10%、20%、30%で変化し続けた場合のイメージを書いてみました。

- -10%→ +10%→ -10%→ +10%→ ・・・

-20%→ +20%→ -20%→ +20%→ ・・・

-30%→ +30%→ -30%→ +30%→ ・・・

の3パターンです。

図1- ③のとおり「ギザギザカーブ」を描いてどんどん、減って行くのがわかると思います。変動がプラスにもマイナスにも同じ確率で発生したとすると、トントンになるどころか資産にマイナスの影響を及ぼしてしまうのです。変動が大きいほど、マイナスの影響が大きいこともわかります。この「ギザギザカーブ」(リスク)こそが曲者で、長期投資、最大の難敵です。

また、「ギザギザカーブ」は、長期投資家に与える心理的圧迫ともなります。と言うか、こっちの方が大きいです。たとえばリスクは、値上がりしたときはプラスに作用することもあります。しかし、こういう「行け行けドンドン」の状態であるときほど、リスクがマイナスに作用したとき(値下がりしたとき)には、一気に心が折れちゃうのです。

株のようにリスクを持った資産を「リスク資産」と呼びます。ここで、リスク資産に関して、覚えておいた方が良さそうなことを整理します。

- リスク資産は、ギザギザカーブ(リスク)を描きながら成長する。

- ギザギザカーブは、資産成長の妨げになってしまうことがある。

- ギザギザカーブは、長期投資の継続に心理的な悪影響も与える。

長期投資を続ける上では、ギザギザカーブの振れ幅(リスク)を小さくすることがとても大切なんですね。

投資信託は基本的に多くの銘柄に分散投資されていますが、その中でもインデックスファンドは、理論に裏付けられた合理的な分散投資を実現することができます。

③低コストな商品である

長期投資に向いた商品の第一条件としてあげられるのが、低コストです。コストの面でも、インデックスファンドは優れた商品です。

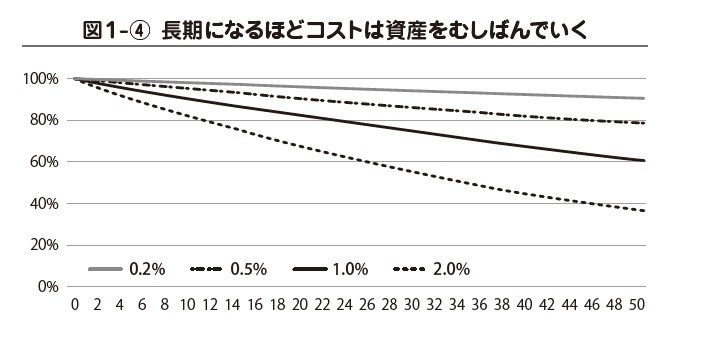

投資信託には、信託報酬という保有しているだけでかかるコスト(保有コスト)があります。これが長期投資においては、大きな足かせになります。信託報酬率が年1%だったとすると、期待リターンが年5%の投資対象があったとしても、実際のリターンは年4%に減っちゃいます。もしも、今や金利ゼロの銀行預金に毎年1%の口座維持手数料がかかったとしたら、だれが銀行にお金を預けるでしょうか? 期待リターンがゼロ(預金で言えば、金利ゼロ)の商品があったとして、保有コストによってどのくらい自分のお金が減っていくのか、図にしてみましょう(図1-④)。

横軸は年数ですが、ドンドン減って行くのがわかると思います。信託報酬率が1%だと、20年で8割近くまで下がってしまいます。アクティブファンドの信託報酬率は、年1%を超えるものが多いですが、インデックスファンドは、今や年0.1%程度のものが主流になっています。一ケタ違うのです。ここは、インデックスファンドの圧倒的に強いところです。

以上、インデックス投資が長期の資産運用にとても向いている手法であることをご説明しました。

自身が運用中のポートフォリオは、目下、全世界株式一本に集約中。無リスク資産を50%にしたリスク抑えめのカウチポテト運用。著書は『世界一ラクなお金の増やし方 #インデックス投資はじめました』(ぱる出版)。※画像をクリックするとAmazonに飛びます。