この記事は2023年6月28日に「第一生命経済研究所」で公開された「為替150円接近で高まる物価見通し」を一部編集し、転載したものです。

介入の制約を見透かす

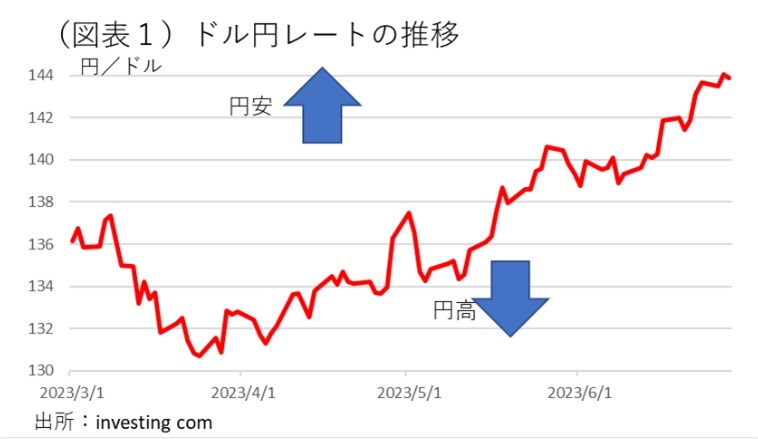

ドル円レートが、6月28日には1ドル143円台の大幅な円安になった(図表1)。通貨当局は、為替介入を辞さない構えであるが、今般は円安の流れが止まりそうにない。2022年10月に1ドル150円を抜いたときは、為替介入が行き過ぎた円安にうまく歯止めをかけた。ところが、今回は事情が少し違っている。ひとつは、6月のFOMCで年末までに2回分+0.50%の利上げが予告されていることだ。金融市場はそれを織り込み切れていないが、7月以降の米物価・雇用指標が強ければ、ドル高円安はさらに進むだろう。現在は、そうした追加利上げの蓋然性の高まりによって、じりじりと円安が進んでいる。介入警戒感よりも、ドル高の実勢が強いという背景だ。

もう1つは、米国が日本を為替操作国の監視対象から外したことにある(6月16日)。日本には一見すると嬉しい話に思えるが、実際は逆に為替介入に動きにくくなったのではないか。仮に、今の円安に対して、通貨当局が1度くらいは為替介入を実行できたとしても、派手に巨額を投じた介入はできないのではないか。仮に、円安の流れを一時的に足止めできたとしても、何度も為替介入はできないと考えられる。投機筋もそうした通貨当局の制約を試すように、何度か円安方向に仕掛けてくる可能性もあると考えられる。

年内での円安が物価上昇圧力

今後のドル円レートは、2023年末まで140~152円のレンジで推移すると予想する。年内4回のFOMCのどこかで+0.50%の利上げをして、FFレートを年末には5.50~5.75%にすると予想する。+0.50%に対応するドル円レートの変化幅は、+5.7円の円安修正となる計算だ。

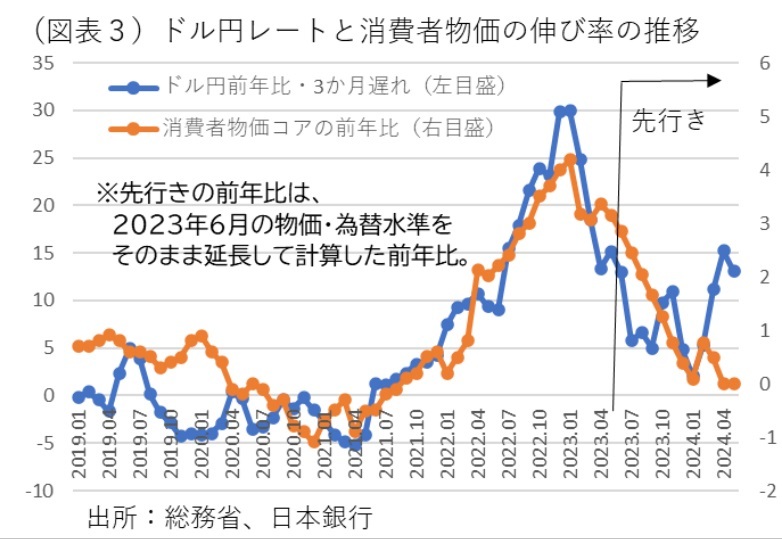

仮に、今後、円安が進めば、それは物価をどのくらい押し上げるのだろうか。仮に、ドル円レートが1ドル143円で7~12月に推移した場合、7・8月の前年比は4~6%程度、その後9~10月は前年比▲3~0%に低下する。そして、12~来年4月までは前年比6~10%になる計算だ(図表2)。さらに、1ドル150円であれば、9~11月の前年比マイナスもなくなる。これは、円安シナリオが、日銀の物価見通しを著しく修正させることを意味する。消費者物価コアの前年比とドル円の前年比は、3か月間のタイムラグを伴って、2019~2023年にかけてかなりピッタリと一致して動いている(図表3)。年内150円台前半に向かっていく場合に、消費者物価コアの見通しが大きく修正を余儀なくされる可能性がある。

7月と10月の展望レポート

そうなると、日銀は2023年度と2024年度の物価見通しは上方修正を迫られるだろう。4月の見通しは、消費者物価コアの前年比が2023年度1.8%、2024年度2.0%であった。この見通しは、ESPフォーキャスト調査(2023年6月)で示されている民間予測の2023年度の前年比2.59%、2024年度の前年比1.62%よりも低い。日銀は、次に予定される7月27・28日の会合で、そのときに発表する展望レポートを上方修正するだろう。2022年度の消費者物価コアの前年比が3.0%だったから、2023年度も2%以上になり、場合によっては2024年度も2%以上になる。そうなると、3年連続での物価2%超えになる。さらに、10月30・31日の決定会合でも、追加的に物価見通しを修正する公算が高い。

もしも、政府が為替介入の効果を見透かされたと自覚するのならば、円安傾向に歯止めをかけるには、日銀の政策修正を許すしかないと考え方を見直すのではないか。具体的に言えば、長期金利の変動幅を0.50%から0.75%へと引き上げることを認めるということだ。そうすれば、日米長期金利差が縮小し、ドル円レートは円高の方向に修正される。筆者の見通しでは、年内の決定会合のうち、10月30・31日か、12月18・19日の会合で、長期金利の変動幅の見直しが実施されると予想している。