終身保険とは、保障が一生涯続く生命保険(死亡保険)のことです。名前は知っていても、終身保険がどのような保険なのか、ほかの保険となにが違うのか、どのような目的で加入するのか、よくわかっていない人もいるのではないでしょうか。

今回は終身保険の特徴やメリット、デメリット、ほかの保険との違いをわかりやすく解説し、どのようなケースで利用できるのか紹介します。終身保険に加入すべきか迷っている人はぜひ参考にしてください。

終身保険とは

終身保険とはどのような保険なのか、まずはその特徴を知っておきましょう。

生命保険(死亡保険)の一種

終身保険は保険の対象となる人(被保険者)が死亡したり、高度障害状態となったりしたときに保険金が支払われる「生命保険(死亡保険)」の一種です。

万が一のときに備える保険には多くの種類がありますが、大きく「生命保険(第一分野)」のほか、「損害保険(第二分野)」「生命保険、損害保険以外(第三分野)」の3つに分類されます。

保険の分類

| 生命保険 (第一分野の保険) | 損害保険 (第二分野の保険) | 第三分野の保険 |

|---|---|---|

| 人の生死に関して保険金が支払われる保険 | 偶然の事故によって生じた損害に応じて保険金が支払われる保険 | 生命保険、損害保険のいずれにもあてはまらない保険 |

| 定期保険 終身保険 養老保険 個人年金保険 など | 自動車保険 火災保険 賠償責任保険 など | 医療保険 がん保険 介護保険 傷害保険 など |

生命保険は、さらに「死亡保険」「生存保険」「生死混合保険」の3つに分類され、終身保険はこの中の「死亡保険」に含まれます。

| 死亡保険 | 生存保険 | 生死混合保険 |

|---|---|---|

| 被保険者が死亡した場合に保険金が支払われる保険 | 被保険者が一定期間生存していた場合に保険金が支払われる保険 | 死亡保険と生存保険を組み合わせた保険 被保険者が一定期間内に死亡した場合には死亡保険金、一定期間生存していた場合には満期保険金が支払われる |

| 定期保険 終身保険 など | 個人年金保険 など | 養老保険 など |

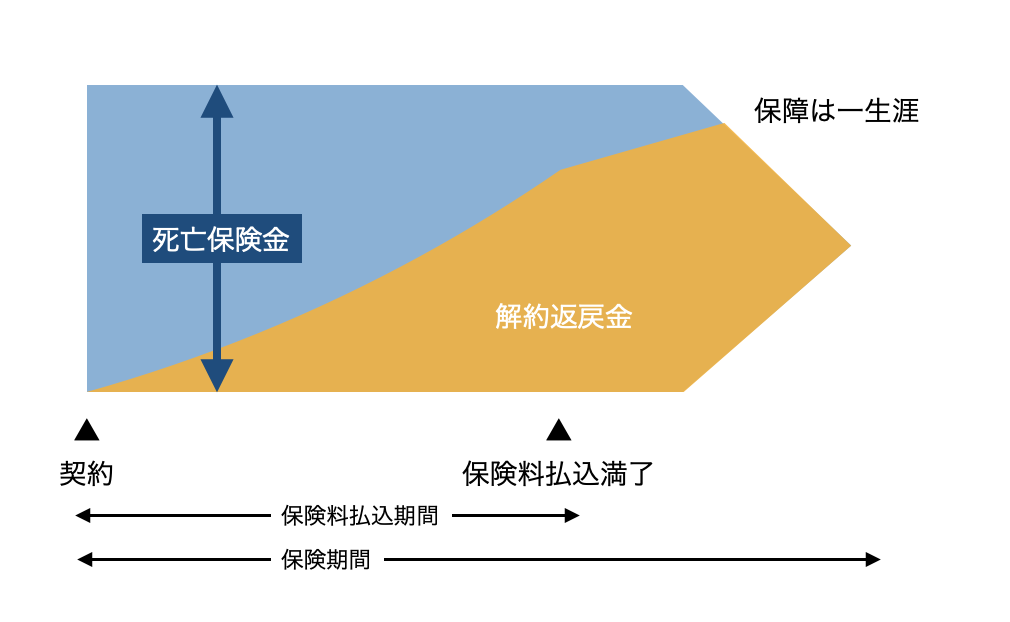

保障が一生涯続く

終身保険の最大の特徴は「保障が一生涯続く」ことです。誰しもいつかは亡くなるため、途中で保険を解約したり免責事由(※)に該当したりしなければ、のこされた家族や保険金受取人に指定した人などが保険金を受け取れます。

免責事由とは、被保険者の死亡や高度障害状態など、本来なら保険金が支払われる事由(条件)に該当しても、保険金が支払われない事由のことです。契約後一定期間内の自殺や保険加入時に病歴や健康状態を偽って申告(告知)した場合などが該当します。

あらかじめ保障される期間が決まっている定期保険や養老保険の場合、満期を迎えると保障はなくなります。

貯蓄性(解約返戻金)がある

終身保険を途中で解約すると保険金を受け取る権利はなくなる代わりに、解約返戻金を受け取れます。解約返戻金とは、終身保険を途中で解約した場合に契約者に払い戻されるお金のことです。この解約返戻金を生かして、終身保険は資産形成にも利用されます。

解約返戻金は払い込んだ保険料の総額を上回ることもあり、条件次第では実質的な保険料の負担なく、契約から解約までの間の保障を確保することも可能です。

例えば、契約者が35歳男性で保険金額が1,000万円のある終身保険に加入した場合、60歳までに約803万円の保険料を払い込み、保険料払込期間終了直後に解約すると、約834万円の解約返戻金を受け取れます。このケースでは払い込んだ保険料を解約返戻金が上回るため、実質的な保険料の負担はありません。

ただし、契約条件や解約する時期によっては解約返戻金が払い込んだ保険料の総額を下回ります。解約返戻金を活用して資産形成を行う際は、お金が必要となる時期に解約返戻金がいくらになるのかを契約前に確認し、計画的に利用しなければなりません。

終身保険は「貯蓄性がある」保険といわれ、終身保険のほか養老保険や個人年金保険などが貯蓄性のある保険に該当します。

※養老保険……被保険者が一定の期間内に死亡した場合には死亡保険金を受け取れ、満期まで生存していた場合には満期保険金が受け取れる保険。死亡保険金は満期保険金と同額です。

※個人年金保険……一定の年齢まで払い込んだ保険料を原資として、受取開始時期以降に年金または一時金を受け取れる保険。受取開始時期より前に被保険者が死亡した場合は、遺族に死亡給付金が支払われます。

保険料を払い込む期間を選べる

終身保険の保険料を払い込む期間には、「短期払(有期払)」と「終身払」の2つがあり、契約時に選べます。それぞれの特徴とメリット、デメリットは以下の通りです。

保険料払込期間の特徴、メリット・デメリット

| 短期払(有期払) | 終身払 | |

|---|---|---|

| 特徴 | 60歳、65歳までといった一定年齢まで、あるいは10年間、15年間といった一定期間に保険料をすべて払い込む方法。保険料払込期間終了後も保障は続く。 | 保障が続く限り(一生涯)保険料の払い込みを続ける方法。 |

| メリット | ・解約返戻金が払い込んだ保険料の総額を上回る時期が早くなる(終身払よりも返戻率が高い) | ・短期払(有期払)より毎月(毎年)の保険料が安い |

| デメリット | ・終身払より毎月(毎年)の保険料が高い | ・長生きするほど払い込む保険料の総額が増える |

解約返戻金が払込保険料総額を上回る時期は、保険料をすべて払い込んだ後になる商品が多く、終身保険を資産形成に利用する場合は「短期払」を選ぶのが一般的です。

保険料を払い込む方法を選べる

終身保険の保険料を払い込む方法には、「平準払」「一時払」「全期前納」の3つがあります。それぞれの方法の特徴、メリット、デメリットは以下の通りです。

| 平準払 (月払、半年払、年払) | 一時払 | 全期前納 | |

|---|---|---|---|

| 特徴 | 契約期間全体の保険料を分割して払い込む方法 | 契約期間全体の保険料を契約時に一括で払い込む方法 | 契約期間全体の保険料を契約時にまとめて保険会社に預け、期間の経過に応じて保険料に充当していく方法 |

| 生命保険料控除 | 毎年適用可 | 契約した年のみ 適用可 | 毎年適用可 |

| 被保険者死亡時に支払われるお金 | 死亡保険金 | 死亡保険金 | 死亡保険金 未経過分の保険料 |

| 解約時に 支払われるお金 | 解約返戻金 | 解約返戻金 | 解約返戻金 未経過分の保険料 |

「平準払」は「月払」「半年払」「年払」など、保険料払込期間全体の保険料を月単位や年単位で分割して払い込む、最も一般的な方法です。

「一時払」はすべての保険料を契約時に一括で払い込む方法です。「全期前納」は保険料を契約時にまとめて保険会社に預ける方法で、期間の経過に応じて預けたお金を保険料に充当していきます。

いずれも契約時にまとまったお金が必要であり、終身保険に加入するときにこのような払い込み方法を利用するケースの主な目的は資産運用や相続税対策などです。

一時払と全期前納は、契約時に保険料をすべて払い込む点は同じですが、払い込んだお金の扱いが異なります。一時払で払い込んだお金は契約時に保険料として一括で払い込まれます。それに対し、全期前納で払い込んだお金は保険会社が一旦預かり、期間の経過に応じて保険料に充当される仕組みです。

生命保険料控除は、その年に払い込まれた保険料が対象になるため、一時払では契約した年の1回のみしか生命保険料控除の適用を受けられません。

一方、全期前納では保険会社が預かっているお金から保険料を毎年払い込んでいくため、平準払と同じように毎年生命保険料控除を受けられます。控除額については後ほど解説します。

終身保険の種類

終身保険にはさまざまな種類があり、それぞれ異なる特徴があります。ここでは主な終身保険の種類とその特徴をおさえておきましょう。

定額終身保険

将来受け取れる保険金や解約返戻金の金額が契約時に確定する終身保険です。

いつ、いくら受け取れるのか、あらかじめわかるため、資金計画が立てやすい点がメリットです。一方で、運用利率が契約時の金利水準で固定されるため、低金利のときに契約すると将来金利や物価が上昇すると不利になります。

【契約例】

契約者・被保険者:35歳男性、保険期間:終身、保険料払込期間:60歳まで、保険金額:1,000万円、月払

| 月払保険料 | 払込保険料総額 | 65歳時点の解約返戻金額 |

|---|---|---|

| 2万8,910円 | 867万3,000円 | 約834万円 |

低解約返戻金型終身保険

保険料払込期間中の解約返戻金を通常の終身保険よりも低く(7割程度)抑えることで、保険料が割安に設定されている終身保険です。保険料払込期間終了後の解約返戻金は、通常の終身保険と変わりません。

通常の終身保険よりも割安な保険料で保障を確保できる点や、払込保険料総額が通常の終身保険より少なくなるため、払込期間終了後の解約返戻率が高くなる点がメリットです。しかし、保険料払込期間中に解約すると、通常の終身保険より解約返戻金が少なく不利になります。

【契約例】

契約者・被保険者:35歳男性、保険期間:終身、保険料払込期間:60歳まで、保険金額:1,000万円、月払

| 月払保険料 | 払込保険料総額 | 保険料払込期間終了直後の解約返戻金額 |

|---|---|---|

| 2万6,760円 | 802万8,000円 | 約860万円 |

積立利率変動型終身保険

積立利率が市場金利に応じて変動する終身保険です。積立利率は市場金利を基準に定期的に見直され、将来受け取れる保険金や解約返戻金の金額が変動します。

※積立利率……保険料から将来の保険金支払いに備えて積み立てられるお金を運用する利率のこと。

定額終身保険は、保険金や解約返戻金の金額が契約時に固定されるため、物価が上昇してお金の価値が下がると目減りするリスク(インフレリスク)があります。

一般的に物価と金利には連動性があるため、物価(金利)が上がると保険金や解約返戻金が増える積立利率変動型終身保険は、インフレにもある程度対応できる保険です。

【契約例】

契約者・被保険者:35歳男性、保険期間:終身、保険料払込期間:60歳まで、保険金額:1,000万円、月払

| 月払保険料 | 払込保険料総額 | 65歳時点の解約返戻金額 |

|---|---|---|

| 2万5,630円 | 768万9,000円 | 運用実績1.6%(最低保障)の場合 約768万円 運用実績3.0%の場合 約1,066万円 |

外貨建て終身保険

保険料の払い込みや保険金、解約返戻金の支払いが米ドルや豪ドルなど外貨で行われる終身保険です。商品によっては、特約を付加することで保険料の払い込みや保険金、解約返戻金の受け取りを円で行えるため、円建ての保険と同じように利用できます。

通常日本よりも高金利の国の通貨で運用されるため、円建て保険よりも保険料が割安になる、解約返戻率が高くなるといった点がメリットです。

ただし、保険料や保険金、解約返戻金は外貨ベースで計算されるため、為替変動のリスクがあります。保険料の払込期間中に為替が円安になると円で払い込む金額や増え、保険金や解約返戻金を受け取るタイミングで円高になっていると、円での受取額が減ってしまうのです(逆のパターンもあります)。

【契約例】

契約者・被保険者:35歳男性、保険期間:終身、保険料払込期間:60歳まで、保険金額:10万米ドル、月払

| 月払保険料 | 払込保険料総額 | 65歳時点の解約返戻金額 |

|---|---|---|

| 205.50米ドル | 6万1,650米ドル | 約6万8,700米ドル |

外貨建て保険についてさらに詳しく知りたい方は以下の記事も参考にしてみてください。

変額終身保険

積立金を保険会社が株式や債券などで運用し、運用成果に応じて保険金や解約返戻金の金額が変動する終身保険です。商品によっては運用する商品を契約者自身が選択できます。

運用が好調であれば将来受け取れる保険金や解約返戻金が増え、運用が不調であれば解約返戻金が減る仕組みです。保険金には最低保証があり、死亡時には契約時に定めた金額の保険金が受け取れます。

通常、保険料を決定する要素となる積立利率が定額保険よりも高く設定されており、割安な保険料で保障を確保できる保険です。

変額終身保険と定額終身保険の保険料比較(死亡保険金額1,000万円)

| 変額終身保険 | 定額終身保険 | |

|---|---|---|

| 男性 | 月2万6,690円 (800万7,000円) |

月2万8,910円 (867万3,000円) |

| 女性 | 月2万3,850円 (715万5,000円) |

月2万6,870円 (806万1,000円) |

変額終身保険は「運用」面に注目されがちですが、運用成果によらず死亡保険金には最低保証があり、割安な保険料で保障を確保できる「保障」面での魅力もあります。

【契約例】

契約者・被保険者:35歳男性、保険期間:終身、保険料払込期間:60歳まで、保険金額:1,000万円、月払

| 月払保険料 | 払込保険料総額 | 60歳時点の解約返戻金額 |

|---|---|---|

| 月2万6,690円 | 800万7,000円 | 運用実績0%の場合 約475万円 運用実績3.0%の場合 約707万円 運用実績6.0%の場合 約1,065万円 |

変額保険についてさらに詳しく知りたい方はこちらの記事も参考にしてみてください。

定期保険や養老保険との違い

被保険者が死亡した場合に保険金が支払われる保険には、終身保険のほか、定期保険や養老保険があります。定期保険と養老保険の特徴、それぞれの違いをここで確認しておきましょう。

終身保険・定期保険・養老保険の特徴

| 保険種類 | 終身保険 | 定期保険 | 養老保険 |

|---|---|---|---|

| 保険期間 | 一生涯 | 一定期間 | 一定期間 |

| 死亡保険金 | あり | あり | あり |

| 満期保険金 | なし | なし | あり |

| 解約返戻金 | あり | あってもごくわずか | あり |

| 保険料水準(※1) 死亡保険金1,000万円 |

月2万7,700円 (996万円) | 月3,100円 (112万円) | 月2万9,900円 (1,075万円) |

保険の種類によって、貯蓄性(満期保険金や解約返戻金)の有無や保険料水準に違いがあります。それぞれの特徴を理解して、目的にあった保険を選ぶことが大切です。

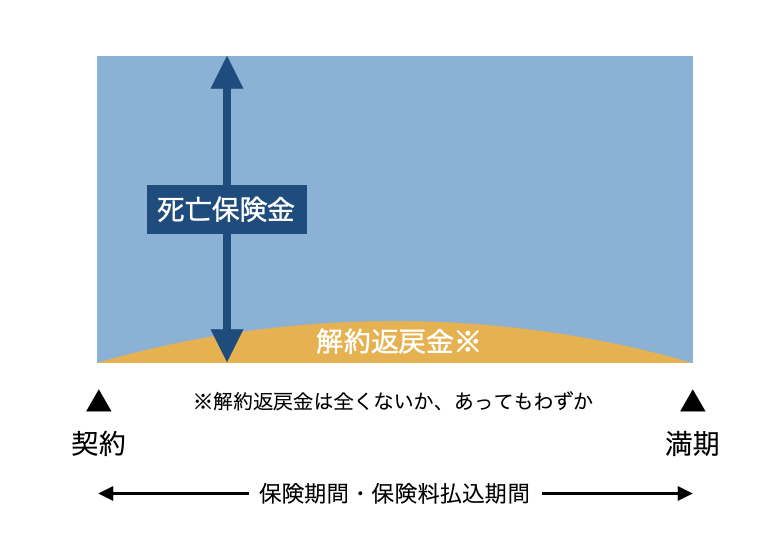

定期保険とは

定期保険は10年間、60歳までなど一定期間を保障する保険です。

満期保険金や解約返戻金がない(※)、いわゆる「掛け捨て型」の保険で、終身保険や養老保険よりも割安な保険料で保障を確保できます(※解約返戻金のある定期保険もありますが、ごくわずかです)。

子どもが独立するまで、定年退職まで、住宅ローン完済までなど、あらかじめ保障が必要な期間がわかっているケースや、一定期間大きな保障が必要なケースに向いている保険です。

一方で、亡くなったときの葬儀費用の備えや相続対策などが目的で、あらかじめ保障が必要な期間が分からないケースには、終身保険が向いています。

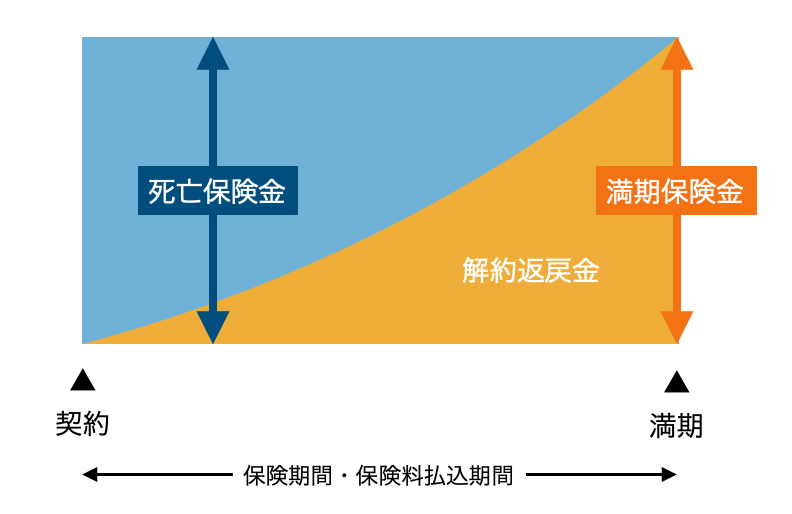

養老保険とは

養老保険は、定期保険と同じく一定期間を保障する保険です。期間内に被保険者が死亡した場合には「死亡保険金」が、満期まで生存していた場合には死亡保険金と同額の「満期保険金」が支払われます。定期保険との違いは、満期保険金や解約返戻金がある点です。

養老保険には満期があり、保障を確保しながら子どもの大学進学資金や老後の生活資金など、必要になる時期がある程度わかっているお金の準備に向いています。

終身保険には満期や満期保険金はありませんが、解約すれば解約返戻金を受け取れます。満期が決まっていないため、解約せず保障として持ち続けたり、お金が必要になったタイミングで解約したりできる点で、終身保険のほうが自由度は高いといえるでしょう。

終身保険の4つのメリット

終身保険の主なメリットとしては、次の4つがあげられます。

メリット1:保障が一生涯続く

保障が一生涯続く点は終身保険の最大のメリットであり、解約しない限り保障が途切れる心配がありません。

そのため、葬儀費用や亡くなった後の整理資金の備え、遺産分割や相続税対策(税負担罣軽減、納税資金準備)など、のこされた家族へ確実に残したいお金を準備するのに向いています。

お金を残すだけであれば保険でなくても構いません。しかし、保険を利用することで以下のようなメリットが期待できます。

- 死亡保険金は払込保険料総額を上回るケースが多く、同じ金額をより少ない資金で準備できる(例:約240万円を保険料として払い込み、死亡保険金として300万円受け取る)

- 死亡保険金を誰が受け取るかを生前に指定でき、保険金は受取人の固有の資産として遺産分割協議の対象にならないため残したい人に現金を残せる

(例:相続人が長男と次男の2人、相続財産の大部分を占める自宅を長男に単独で相続させたい場合、長男を受取人とする終身保険に加入し、長男が受け取った保険金を次男に渡すことで不平等を解消する) - 相続税の非課税枠を利用して相続税の負担を軽減できる(死亡保険金のうち「500万円×法定相続人数」までは相続税の課税対象にならない)

定期保険は保険料が割安な点はメリットですが、保障される期間(年齢)に上限があり、その期間を超えて長生きすると保障はなくなってしまいます。人はいつ亡くなるかわからないため、途中で保障が切れる可能性のある保険では不安です。

保険料の安さだけでなく、いつまで保障が必要なのかを考え、一生涯必要な保障には終身保険で備えましょう。

メリット2:貯蓄性(解約返戻金)がある

終身保険の解約返戻金を活用すれば、保障を確保しながら資産形成が可能です。

例えば、ある終身保険の場合、60歳までに約803万円の保険料を払い込み、保険料払込期間終了直後に解約すると、約834万円の解約返戻金を受け取れます(35歳男性、保険金額1,000万円)。このケースでは払い込んだ保険料を解約返戻金が上回るため、実質的な保険料の負担はありません。

子どもが小さいうち、あるいは働き盛りの大黒柱として家族の生活を支えている間は万一に備える保障として、子どもが成長したり、退職して年金生活になったりして保障が必要なくなったときには解約して老後資金として活用できます。

万が一のことがあってもなくても役立つのは、貯蓄性(解約返戻金)があるからこそのメリットです。

ただし、保険料払込期間中の解約は、ほとんどのケースで解約返戻金が払込保険料総額を下回ります。終身保険を資産形成に利用するときには、お金が必要なタイミングで解約返戻金がいくらになるのかをあらかじめ確認しておきましょう。

払い込んだ保険料は保険会社によって運用されるため、一般的に保険料の払い込みを早く終えたほうが解約返戻金は増えやすく、返戻率は高い傾向です。

メリット3:保険料が一定

終身保険の保険料は払込期間中を通して一定で、年齢が上がっても保険料は上がりません。そのため、途中で保険料が上がって保険を続けられなくなるリスクを抑えられます。

また、保険金額と保険料の払込を終える年齢が同じであれば契約時の年齢が若いほど保険料は安く、月々の支払いを抑えながら保障を確保できます。

終身保険の月額保険料と払込保険料総額の比較(保険金額300万円)

| 契約時年齢 | 月額保険料 | 払込保険料総額 |

|---|---|---|

| 20歳 | 4,785円 | 229万6,800円 |

| 30歳 | 6,669円 | 240万840円 |

| 40歳 | 1万533円 | 252万7,920円 |

| 50歳 | 2万2,410円 | 268万9,200円 |

葬儀費用や亡くなった後の整理資金など、誰でもいずれは必要な資金に備えるには、若いうちから終身保険には加入しておいてもよいでしょう。

ただし、若いうちから保険金額の大きな終身保険に加入するのはあまりおすすめできません。なぜなら、加入後に必要な保障額や支払える保険料が変化する可能性が高いからです。

終身保険を保険料払込期間中に解約すると、通常は解約返戻金が払込保険料総額を下回ります。60歳払や65歳払といった長期の保険料払込期間の設定や低解約返戻金型終身保険への加入などは特に慎重に検討してください。

メリット4:生命保険料控除による税負担の軽減効果がある

終身保険の保険料は生命保険料控除(一般生命保険料控除)の対象です。所得税や住民税を計算する際の所得金額(課税所得)から支払った保険料を差し引けます。課税所得を少なくするので、支払う税金の負担を軽減可能です。

なお、生命保険料控除制度は2012年に改正されており、契約日が2011年12月31日までの「旧契約」と2012年1月1日以降の「新契約」で控除額の計算方法や上限額が以下のように変わりました。

生命保険料控除(一般生命保険料控除)の控除額

<新制度:契約日2012年1月1日以後>

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間払込保険料 | 控除額 | 年間払込保険料 | 控除額 |

| 2万円以下 | 払込保険料全額 | 1万2,000円以下 | 払込保険料全額 |

| 2万円超 4万円以下 |

支払保険料×1/2+1万円 | 1万2,000円超 3万2,000円以下 |

払込保険料×1/2+6,000円 |

| 4万円超 8万円以下 |

支払保険料×1/4+2万円 | 3万2,000円超 5万6,000円以下 |

払込保険料×1/4+1万4,000円 |

| 8万円超 | 一律4万円 | 5万6,000円超 | 一律2万8,000円 |

<旧制度:契約日2011年12月31日以前>

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間払込保険料 | 控除額 | 年間払込保険料 | 控除額 |

| 2万5,000円以下 | 払込保険料全額 | 1万5,000円以下 | 払込保険料全額 |

| 2万5,000円超 5万円以下 |

払込保険料×1/2+1万2,500円 | 1万5,000円超 4万円以下 |

払込保険料×1/2+7,500円 |

| 5万円超 10万円以下 |

払込保険料×1/4+2万5,000円 | 4万円超 7万円以下 |

払込保険料×1/4+1万7,500円 |

| 10万円超 | 一律5万円 | 7万円超 | 一律3万5,000円 |

例えば、所得税率10%(課税所得330万円~695万円)の人が、新契約に該当する終身保険の保険料を年間8万円以上払い込んだ場合、4,000円(=4万円×10%)の所得税軽減効果があります。住民税(所得割)の税率は所得に関係なく一律10%であり、生命保険料控除による住民税の軽減額は2,800円(=2万8,000円×10%)です。

生命保険料控除によって税負担が軽減されることで、結果的に保険料の負担が抑えられます。

終身保険の3つのデメリット

終身保険の主なデメリットとしては、次の3つがあげられます。

デメリット1:掛け捨て型の保険に比べ保険料が割高

同じ人が同じ保険金額の保険に加入する場合で比較すると、終身保険の保険料は定期保険など掛け捨て型の保険の保険料に比べて割高です。

終身保険と定期保険の保険料比較(死亡保険金1,000万円)

| 終身保険 | 定期保険 | |

|---|---|---|

| 男性 | 月2万9,900円 | 月3,100円 |

| 女性 | 月2万9,700円 | 月2,400円 |

※ある生命保険会社の例、契約年齢は30歳、終身保険の保険料払込期間は30年(60歳まで)、定期保険の保険期間、保険料払込期間は30年間(60歳まで)

例えば30歳男性がある生命保険会社で死亡保険金額1,000万円の保険に加入する場合、定期保険ならば保険料は月3,100円です。これに対し、終身保険の保険料は月2万9,900円であり、定期保険の約10倍にもなります。

このように、終身保険で高額な保障を準備しようとすると家計の負担が大きくなり過ぎるおそれがあります。

保険の目的はあくまで保障の確保であり、保険料が高過ぎて保険を続けられなくなったり、保障を削ったりしては本末転倒です。無理なく十分な保障を確保するためにも、必要に応じて保険料の割安な定期保険をうまく活用しましょう。

デメリット2:必ずしもお金が増えるわけではない

終身保険を解約するタイミングによっては、解約返戻金がそれまでに払い込んだ保険料の総額を下回り、元本割れします。必ずしもお金が増えるわけではないことをよく理解しておきましょう。

定額終身保険の場合、保険料払込期間中の解約では元本割れするケースがほとんどです。契約から短期間で解約するとほとんど解約返戻金を受け取れないこともあります。

低解約返戻金型の終身保険の場合、保険料払込期間中の解約返戻金が通常の終身保険よりも低く抑えられているため、特に注意が必要です。

【低解約返戻金型終身保険の解約返戻金(例)】

契約者・被保険者:30歳男性、保険期間:終身、保険料払込期間:60歳まで、保険金額:500万円、月払保険料:1万870円

払い込み期間と保険料総額、解約返戻金の例

| 契約からの経過年数 | 払込保険料総額 | 解約返戻金額 |

|---|---|---|

| 5年 | 65万2,200円 | 43万7,400円 |

| 10年 | 130万4,400円 | 93万7,950円 |

| 20年 | 260万8,800円 | 193万7,150円 |

定額終身保険の場合、契約時に保険金や解約返戻金の金額があらかじめ決まっており、長期間資金が固定されるため、物価上昇(インフレ)によってお金の価値が目減りするリスクもあります。

インフレに対応できる終身保険は、物価や市場金利に連動して保険金や解約返戻金が変動する「積立利率変動型終身保険」や「変額終身保険」などです。

デメリット3:お金をすぐに引き出せない

前項の保険料総額と解約返戻金の表のように、保険料払込期間中の途中解約はほとんどのケースで元本割れし、不利になるため保険料として払い込んだお金は引き出しにくくなります。

資産形成に終身保険を利用する場合は、お金が必要となる時期に解約返戻金が払込保険料総額を上回るように保険料払込期間を設定したり、預貯金などすぐに引き出せる方法を併用したりして、お金が必要なときに使いやすい形で準備することが大切です。

解約返戻金が払込保険料総額を下回っている状態で一時的にお金が必要になったときは、解約ではなく「契約者貸付」の利用も検討しましょう。

※契約者貸付……解約返戻金の一定の範囲内で「借り入れ」ができる制度のこと。貸付金には保険会社所定の利息がかかります。

終身保険が向いている人

終身保険は亡くなるまで一生涯の死亡保障が必要な人、死亡保障を確保しながら資産形成も行いたい人などに向いています。

葬儀費用など自分が亡くなった後に必要なお金をのこしたい人

葬儀費用や自分が亡くなった後の整理資金などに備えるには、保障が一生涯続く終身保険が向いています。

株式会社鎌倉新書が実施した「お葬式に関する全国調査」によると、葬儀をはじめとした終活全般にかかった費用の平均は以下のとおりです。

終活にかかった費用の平均額

| 項目 | 平均額 | |

|---|---|---|

| 2020年調査 | 2022年調査 | |

| お葬式にかかった費用 | 119万円 | 68万円 |

| 葬儀の飲食にかかった費用 | 31万円 | 20万円 |

| 葬儀の返礼品にかかった費用 | 34万円 | 23万円 |

| (参考)会葬者からの香典の合計額 | (71万円) | (47万円) |

| お布施の額 | 24万円 | 22万円 |

| お墓の購入にかかった費用 | 135万円 | - |

| 仏壇の購入にかかった費用 | 73万円 | - |

| 相続のために行政書士などに依頼した費用 | 49万円 | - |

| 遺言など弁護士への依頼にかかった費用 | 69万円 | - |

| 遺品整理にかかった費用 | 47万円 | - |

| 空き家処分にかかった費用 | 110万円 | - |

上記の費用はあくまで平均であり、すべての場合にこれらの費用がかかるとは限りません。しかし、のこされた家族に経済的な負担をかけないように、ご自身で100~300万円程度の終身保険に加入して備えておくとよいでしょう。

2022年の調査で葬儀費用が大きく減少しているのは、新型コロナウイルス感染拡大に伴って葬儀規模が縮小したことによる一時的なものと考えられます。感染収束後はコロナ前の水準に戻ると想定されるため、2020年調査の金額を参考にしたほうがよいでしょう。

商品や加入条件によりますが、死亡保険金は払込保険料総額を上回るケースが多いため、預貯金よりも効率よくお金を準備できます。

死亡保険金300万円を準備するために必要な保険料総額(例)

| 契約年齢 | 払込保険料総額 | |

|---|---|---|

| 男性 | 女性 | |

| 30歳 | 240万840円 | 230万5,800円 |

| 40歳 | 252万7,920円 | 242万7,120円 |

| 50歳 | 268万9,200円 | 258万4,440円 |

例えば30歳男性の場合、300万円の死亡保障を確保するために必要な保険料は約240万円です。預貯金で300万円準備するよりも負担は約60万円少なく済み、この60万円は別の用途に使えます。

死亡保障を確保しながら資産形成したい人

終身保険を資産形成に利用するメリットは、加入直後に亡くなったとしても死亡保険金を受け取れ、確実にお金を残せることです。保険以外の預貯金や投資商品では、お金を貯めている途中に亡くなってしまうと、それまでに貯めたお金しか残りません。

30歳の男性が保険金額300万円、15年払の終身保険に加入して子どもの大学進学資金を準備する場合、払い込む保険料の総額は約236万円です。この保険を保険料払込完了直後に解約すると、解約返戻金として約237万円受け取れます(返戻率約100.5%、オリックス生命保険の例、2023年6月現在)。

保険料払込期間中に万一のことがあっても300万円の死亡保険金が支払われるため、確実に進学資金を準備できます。

終身保険には満期がないため、保障が必要な期間やお金が必要になる時期にあわせて、解約するタイミングをご自身で調整できるのもメリットです。運用は解約するまで続くため、解約のタイミングを遅らせるほど返戻率は上がります。

相続対策が必要な人

死亡保険金を誰が受け取るかは契約者が指定でき、受取人固有の権利として遺産分割の対象になりません(※)。そのため、お金を残したい人に残せ、誰が受け取るかで揉めずに済みます。

※相続人間で著しい不公平が生じるケースで受取人固有の権利と認めらなかった判例もあり注意も必要です

終身保険は、相続税の納税資金を用意する方法としても有効です。相続税は原則として現金で支払わなければならず、相続財産が不動産のみで納税資金を用意できないといったケースも少なくありません。

現金以外の財産を相続する人を受取人として相続税相当額の終身保険に加入しておけば、死亡保険金で相続税を支払えます。

また、相続人が受け取る死亡保険金には非課税枠があり、「500万円×法定相続人の数」を上限とした相続税が非課税です。

例えば法定相続人が妻(配偶者)と長男、次男の計3人であれば、相続人が受け取る死亡保険金は1,500万円(=500万円×3人)まで相続税がかかりません。

現金で相続すると相続税がかかるケースでは、現金を保険料として払い込み、相続発生時に死亡保険金として受け取ることで相続税の軽減効果が期待できます。

終身保険が向いていない人

終身保険は一定期間大きな保障が必要な人、なるべく保険料を抑えたい人などには向いていません。

一定期間大きな保障が必要な人

子どもの独立や退職までの家族の生活費、子どもの教育資金など、一定期間、数千万円から1億円を超えるような大きな保障が必要な人には、割安な保険料で大きな保障を確保できる定期保険が向いています。

なぜなら、大きな保障を終身保険で確保しようとすれば保険料が高額になるからです。終身保険の目的は保障の確保であり、保険料が払えず途中で保険を続けられなくなったり、必要な保障を削ったりしては本末転といえます。

終身保険と定期保険の保険料比較(死亡保険金1,000万円)

| 終身保険 | 定期保険 | |

|---|---|---|

| 男性 | 月2万9,900円 | 月3,100円 |

| 女性 | 月2万9,700円 | 月2,400円 |

※ある生命保険会社の例、契約年齢は30歳、終身保険の保険料払込期間は30年(60歳まで)、定期保険の保険期間、保険料払込期間は30年間(60歳まで)

この例では、1,000万円の保障を終身保険で準備するためにかかる保険料は月額約3万円ですが、5,000万円の保障なら、保険料は月額約15万円です。定期保険なら。同じ5,000万円の保障を月額約1万5,000円で準備できます。

このように、一定期間大きな保障が必要な人は、まず定期保険を検討しましょう。そのうえで、もし家計に余裕があれば、無理のない範囲で保障の一部を終身保険で備え、資産形成を並行して行うのも一つの方法です。

月々の保険料をなるべく抑えたい人

月々の保険料をなるべく抑えながら保障を確保したい人にも定期保険がおすすめです。先ほどの保険料比較のように、終身保険と定期保険では保険料に10倍近い差がつくこともあります。月々の保険料を抑えたい人にとって、終身保険の保険料はかなり割高に感じることでしょう。

ただし、一生涯必要な保障は終身保険で備えるべきであり、目先の保険料だけでなく加入目的にあわせて保険を選ぶことが大切です。

ライフステージにあわせて保障額を見直したい人

結婚、子どもの誕生、進学、独立、ご自身の転職、退職などライフステージの変化にあわせて保障額を見直していきたい人にも定期保険が向いています。

終身保険も途中で保障額を減額(一部解約)することは可能です。しかし、解約のタイミングによっては解約返戻金が払込保険料総額を大きく下回ることもあり、見直しにくさがあります。

契約から10年目に保険を解約した場合の実質保険料の比較

| 終身保険 | 定期保険 | |

|---|---|---|

| 月額保険料 | 1万870円 | 1,055円 |

| 10年間の払込保険料総額(A) | 130万4,400円 | 12万6,600円 |

| 解約返戻金額(B) | 93万7,950円 | 0円 |

| 実質保険料負担額(A-B) | 36万6,450円 | 12万6,600円 |

上表の例は、60歳まで必要だと思って保険に加入したものの、10年後に状況が変化して保障が不要になって保険を解約したケースです。終身保険は解約返戻金を受け取れますが、払込保険料総額を大きく下回り、結果的に定期保険の3倍近い保険料を支払うことになります。

このように、途中で保障が必要なくなる可能性がある場合には、定期保険で備えたほうがコスト面でも柔軟に対応しやすいでしょう。

なお、子どもの独立など、あらかじめ保障が不要になる時期がわかっていれば、その前に保険料をすべて払い終え、解約返戻金が払込保険料総額を上回った状態で解約するのも一つの方法です。

資産形成だけが目的で保障がいらない人

資産形成や資産運用のみが目的で、死亡保障が全くいらない人にとって、あえて終身保険を選ぶ必要はないでしょう。

終身保険の保険料には保障のためのコストが含まれており、すべてが積立に回るわけではありません。このコストが積立や運用にマイナスだからです。

資産形成だけが目的なら、保障のコストが含まれない預貯金、債券や株式、投資信託などの投資商品、個人年金保険のような資産形成を目的とした保険商品を優先して検討すべきでしょう。

終身保険に加入するか迷っている方は専門家に相談がおすすめ!

終身保険は一生涯保障の続く生命保険(死亡保険)であり、解約返戻金を活用して資産形成にも利用できます。

優れた機能を持つ終身保険ですが、目的にあわなければその真価は発揮できません。加入すべきかどうかは、「何に」「いつまで」「いくら」備える必要があるのか、加入目的(保障内容)と保険期間、保険金額を明確にしたうえで判断しましょう。

目的によって、定期保険のような他の種類の保険や投資商品、預貯金などを利用したほうがよいケースもあります。

どのような保険を選べばよいのか、そもそも保険が必要なのか迷ったら、保険や資産運用、税金など横断的な知識を持ったプロに相談するのも一つの方法です。

融資型クラウドファンディング「COOL」を活用すれば、最低1万円から円建てで値動きのない 手堅い利回り投資をすることができます。

・平均利回りは4.5%(税引前)*23年10月時点

・3ヶ月〜12ヶ月程度の短期運用ができるファンドが多数

・円建てで株のような値動きなし

・最低1万円から投資が可能

過去には、高級焼肉店やすっぽん・フカヒレ店の優待券がもらえる特典付きファンドや、 より安心感のある保証付きのファンド等、申し込みが多く募集開始直後に満額となったファンドもございます。

気になるファンドの投資機会を見逃さないためにも、まずは口座開設をしておきましょう。

詳細&無料口座開設はこちらから!