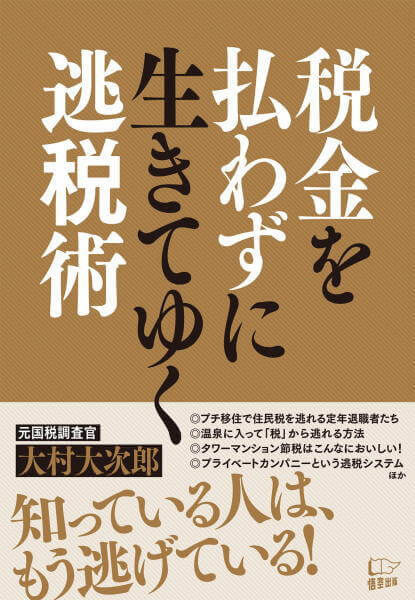

(本記事は、大村大次郎氏の著書『税金を払わずに生きてゆく逃税術』悟空出版、2018年3月4日刊の中から一部を抜粋・編集しています)

賃貸住宅×持ち家──どちらが得か答えは明白

「賃貸住宅と持ち家ではどちらが有利か?」

サラリーマン向けの雑誌などで、よくこういう特集が組まれる。

戦前の雑誌でも、こういうテーマで特集が組まれているので、サラリーマンにとってこれは永遠のテーマかもしれない。

しかし、この問いに対して、筆者は明確な回答を持っている。

それは、「持ち家のほうが有利になる可能性が高い」ということである。

不動産価値の上下動などによりケースバイケースのこともあるので、一概には言えないが、確率から言えば持ち家が有利になる可能性のほうが圧倒的に高い。

雑誌などのメディアでは、「持ち家と借家では、トータルの住居費はほとんど変わらない」というような情報がよく流布されている。

そんな「持ち家と借家の住居費は変わらない論」では、たいてい以下のような主張が披露される。

「持ち家の場合、購入費自体は家賃より安いけれど、固定資産税やメンテナンス費用を加えれば、そう変わらない額になる」と。

しかし、この論には大きな欠陥がある。

確かに、家を買えば固定資産税やメンテナンス費用が必要となる。

しかし、それは実は借家でも同じことなのである。

借家にも、固定資産税やメンテナンス費用はかかる。借家の固定資産税やメンテナンス費用は大家が払っているわけだが、それは家賃に上乗せされるので、結局払っているのは借主なのである。

つまり家賃には固定資産税やメンテナンス費用も含まれているのだ。

また、「持ち家が得か、賃貸が得か」といった検証記事を読むと、「同じような間取りでも、家賃と家の購入費はそう変わらない」というような計算結果が出たりすることもある。

しかし、この計算結果にも大きな欠陥がある。

同じような間取りであっても、借家と持ち家では、家の設備等が全然違う。賃貸アパート、賃貸マンションなどの場合、普通の住宅よりもかなり格安な設計になっている。

つまりは、ボロいということなのだ。

賃貸住宅の家賃は、購入費よりも安いかのように(もしくは同じくらいに)見えるが、実は、賃貸住宅のほうがオンボロなだけである。

それは少し考えればわかることだ。

家賃には、その建物の取得費、維持費、税金が当然含まれている。

維持費や税金を大家さんが自腹で払っているなんてことはあり得ない。しかも、家賃には、これらの諸経費に加えて、大家さんの利益も上乗せされている。

つまり、賃貸住宅に住んでいる人は、自分の住居費のほかに、大家さんの利益分も支払っているのである。

しかも、「持ち家と借家では様々な諸経費を考慮すれば住居費がそれほど変わらない論」では、税金のことが考慮されていない。

現在、ローンを組んで住宅を購入した場合、ローン残高の1%分の税金が戻ってくることになっている。これは家を買ってから10年間続く。

なので、3000万円のローンを組んで家を買った場合、10年間で300万円近くの税金が戻ってくるのだ。この300万円を考慮すれば、賃貸住宅と持ち家では、どう考えても経済的に持ち家のほうが有利なのだ。

長生きするほど持ち家のほうが断然有利

持ち家の最大のメリットは資産形成できるということだ。

賃貸住宅は、家賃として払ったお金はすべて出ていくのに対し、持ち家の場合は、払った家の購入費(ローンなど)は、すべて「家」という資産を形成していくことになる。

家賃は、何年払っても払いっぱなしだが、家のローンは全部払ってしまえば、家が自分のものになるのだ。

「持ち家と借家では、様々な諸経費を考慮すればそれほど変わらない」

という主張は、この部分がすっぽり抜け落ちているのだ。

「賃貸住宅の家賃」と「家のローン」とを比較して同じくらいだ、と述べているだけであって、ローンを払い終わった後の資産形成までは計算に入れていないのだ。

家が自分の所有物ならば、いざというときに非常に有利になる。

人生は、いつまで続くかわからない。

「だいたい平均寿命くらいまで生きるんじゃないか」と思っている人も多いようだが、平均寿命で死ぬ人は全体の半分しかいないわけだ。

平均寿命より長く生きる人が、残り半分いるわけである。

つまり、あなたが平均寿命より長生きする確率はしっかり50%あるわけだ。

そして、借家の場合は、長生きすればするほど不利になる。

借りているのだから常に家賃を払っていないとならないので、住んでいる時間が長くなるほど、住居費の総額が増えるからだ。

しかし、持ち家の場合はその逆である。

長生きすればするほど有利になるのだ。

ローンを払い終われば、あとは固定資産税だけ払えばいいわけだ。

だから、老後の生活を考える上では、持ち家のほうが圧倒的に有利なわけである。

また、家が自分の所有だった場合、もし、不意に多額のお金が必要になった場合、それを担保にしてお金を借りることもできるし、いざとなれば売り払ってお金をつくることもできる。

しかし、借家ならばそんなことは一切できない。持ち家の住居費は蓄積されていくが、借家の場合は払いっぱなしだからだ。

ただし、持ち家にもリスクはある。

住宅価格の下落だ。これだけは防ぎようがない。

もし、バブル崩壊時のように住宅の価格が暴落した場合は、持ち家のほうが損するケースもあり得る。

「持ち家のほうが100%有利」と筆者が言わないのは、そのためである。

でも、現在はバブル期に比べれば非常に住宅は安いし、バブル崩壊というのは100年に一度くらいの出来事である。

それさえなければ、おおむね持ち家のほうが有利だと言えるのだ。

金持ちはなぜかタワーマンションを買いたがる

このように、家を買えば大きな節税になるわけだが、なかでも「タワーマンション」を購入すれば、さらなる節税が実現可能となる。

「タワーマンション節税」という言葉を聞いたことがある読者も多いのではないだろうか?

都心の一等地に建てられたマンションが、発売と同時に完売するというケースは多々ある。

たとえば、2015年の年末から2016年春にかけて、『パークコート赤坂檜町ザ・タワー』というマンションが販売された。

このマンションは、港区赤坂9丁目の東京ミッドタウンに隣接する場所にある、地上44階建ての超高層タワーマンションである。

戸数は322、最高価格の部屋はなんと15億円である。これがすぐに完売したのである。しかも、高層階から順に売れていったらしい。

そして、高級マンションの購入者は、巷で流布されているような「中国人の富裕層」ではなく、大半が日本人だというのだ。

高層マンションが建てられるようになって、もう半世紀たつが、これほど金持ちが高層マンションに固執するようになったのは、最近のことである。

以前、日本人の金持ちは、これほどまでに固執してはいなかった。彼らは長い間、広い土地に豪邸を建てることをステータスとしていたのである。

しかし、昨今の金持ちは、一戸建てより高層マンションを買いたがる。おそらく、その動向には節税対策が絡んでいると思われる。

なぜ、タワーマンションを買えば節税になるのか、普通の人にはなかなかわかりづらいと思う。

なので、それを簡単に説明したい。

高層階には逃税するための部屋がある

マンションの高層階が売れる理由の一つに「固定資産税が異常に安い」ということがあげられる。

固定資産税というのは、土地や建物などの「固定資産」にかかる税金である。

マンションを所有している場合、マンション全体の固定資産税を、各所有者の所有面積割合に応じて、案分されることになっているのだ。

その案分割合には、階層の違いは考慮されない。

つまり、低層階であっても、高層階であっても、所有している面積に応じて固定資産税は課せられるのである。

だが、タワーマンションの場合、低層階と高層階では、販売価格に大きな違いがある。

にもかかわらず、面積比で同じ固定資産税しかかかってこないのである。

しかも、固定資産税の評価額というのは、相続税の算出基準にもなっている。

固定資産税の評価額が、マンションが相続資産となった場合の評価額の基準にもなるということである。

つまり、高層階であっても低層階であっても、同じマンション、同じ面積ならば、相続税の評価額は同じになるのだ。

高層階と低層階であれば、場合によっては倍近い価格差が生じることもある。にもかかわらず、相続資産としての評価額は同じなのだ。

ざっくり言えば、タワーマンションの高層階を買えば、相続税が低層階の半分になるのである。

それを狙って金持ちたちは、高級マンションの高層階を競うようにして買い求めているのである。

高級マンションは相続税対策に打ってつけ

そもそも、タワーマンションに限らず高級マンションは、相続税対策に打ってつけなのである。

遺産は現金、預金で残したり、一戸建ての家で残したりするより、高級マンションで残したほうが各段に節税効果が高いのだ。

その仕組みを説明したい。

相続税とは、死亡した人が資産を遺していて、遺族が一定以上の資産をもらった場合にかかってくる税金のことである。

一定以上の資産とはどれぐらいか。それは、基礎控除額が3000万円で、法定相続人一人あたりの控除額が600万円というルールからはじき出すことができる。

遺族が二人の場合は、

600万円×2+3000万円=4200万円

となり、4200万円以上の遺産を受け取る場合に、相続税が発生する。

ところが、この遺産の評価額というのが、少し複雑な計算になっているのだ。

現金、預金などの場合は、その金額そのままが遺産の評価額になる。

しかし、家などの不動産は、複雑な計算をすることになる。

不動産の評価額は原則として時価ということになっているが、時価だけにその不動産を売ってみないとわからないものであり、売らずに正確な時価を算出することはできない。

そのため、便宜上、遺産としての不動産の評価額は、土地の部分は路線価を基準に、建物部分は固定資産税の評価額を基準に決まることになっている。

路線価とは、道路に面している土地の評価額のことで、毎年、国税庁が決めている。

この路線価は、市場価格に近い価格が設定されるが、市場価格よりも高くなった場合は相続税を取り過ぎることになるので、やや低めに設定されている。

固定資産税評価額は、市区町村の担当者が建物を見て、これはいくらぐらいというのを算定して決める。そして、年を経るごとに減額されていく。年を経れば建物の価値は下がっていくからだ。

路線価にしろ、固定資産評価額にしろ、たいがいの場合、市場価額よりも若干低めに設定されている。

しかも、建物の場合は、建ててから年数を経るごとに価値は下がっていくので、10年も経てば半額以下になることも珍しくない。

そのため、遺産は現金、預金で残すよりも、不動産で残したほうが、相続評価額は低くなるのだ。

330㎡以内の宅地なら相続税は80%減

しかも、不動産は相続税の評価額を算出するうえで、さらに有利な条件を備えている。

もし遺産である家には故人と家族が一緒に暮らしていて、故人が死亡した後も家族が住み続ける場合は、遺産評価額が極端に安くなるのだ。

土地の評価額が80%も減額されるのである。

これは「小規模宅地等の特例」と呼ばれる制度であり、330㎡以内の宅地を、死亡した人と同居している親族が相続した場合に適用される。

同居している親族には、もちろん配偶者も含まれる。だから、夫が死亡して、妻がその家を相続した場合、その土地の評価額は80%減でいいということなのだ。

子供が同居していた場合は、同様にこの恩恵の対象になる。

そして、「小規模宅地等の特例」の「330㎡以内」という条件は、全国共通なのだ。

都心部であっても、地方であっても、330㎡以内の住宅地は、この特例の対象となる。

土地の価格は関係なく、あくまで面積だけが条件となるのだ。

たとえば、都心の一等地にある宅地でも、面積が300㎡(10億円?)ならばこの特例の対象となり、地方の500㎡(1000万円?)の宅地にはこの特例は適用されないのである。

だから、地方で広大な家を建てるよりは、都心部で330㎡以内の宅地と家を買うほうが、相続税対策になるのだ。

そしてマンションであれば、どんなに広くても、所有している土地の面積が330㎡を超えることはほとんどない。

そのため、高級マンションを買って、そこに住んでおけば、相続税が大幅に節税できるのである。

露骨な税金対策には当局も目を光らせる

ただし、このタワーマンション節税には、落とし穴がある。

相続税の評価額を「固定資産税の評価額」で決めるというのは、便宜上そうされているだけであって、原則としては時価で換算されることになっているからだ。

だから、固定資産税を基準にして申告していても、税務署に時価で換算されて修正される恐れがあるのだ。

そして、税務当局はタワーマンション節税をけっして快く思っておらず、明らかな相続税の節税目的のタワーマンション購入に対しては、追徴税を課したこともある。

とある資産家が、相続税対策のためにタワーマンションを購入し、その資産家が死亡した途端に、遺族がマンションを売却したので「明らかに相続税逃れである」とし、慣例となっていた「路線価による価格評価」ではなく、本来の「時価評価」で、相続資産の算定をしなおしたのだ。

しかも最近になって税務当局は、タワーマンション節税に対してさらに厳しく対処するようになった。

2017年度から、固定資産税の評価額が改正されたのである。

20階以上のマンションの高層階に対しては、階を上がるごとに高くなるように設定されている。最大で1階と最上階の差は、10数%程度だ。

ところが、この固定資産税の改正は、かえって「タワーマンション節税」を後押しすることになるかもしれない。

なぜなら、高層階と低層階の価格の違いは、わずか10数%では済まない。

マンションによっては、2倍以上の価格差が生じる場合もある。

50階建てマンションの50階と1階を比較して、価格差が10数%などということはあり得ない。

したがって、新しい固定資産税を適用されたとしても、節税策としてはまだ十分にメリットがあるからだ。

そして、この新しい課税方法が適用されるのは、2017年4月以降に販売されたマンションである。それ以前に販売された物件には、以前のままの固定資産税が適用されている。

ということは、中古のタワーマンションならば、以前とまったく同じように節税策として使えるのである。

もちろん、あくまでも原則は「時価換算」であり、先ほど例にあげたようなことも発生しているので、相続税対策に使うにはリスクがある。

しかし、覚えておいて損はないはずだ。